У┐ЉТЌЦ№╝їтЏйтєЁт«йСйЊУЄфтЇИУйджЙЎтц┤жЎЋУЦ┐тљїтіЏжЄЇтиЦУѓАС╗йТюЅжЎљтЁгтЈИ№╝ѕС╗ЦСИІу«ђуД░№╝џ“тљїтіЏУѓАС╗й”сђЂ“тЁгтЈИ”№╝ЅТіФжю▓С║є2023т╣┤т╣┤т║дТіЦтЉісђѓ

2023т╣┤№╝їтЁгтЈИт«ъуј░УљЦСИџТћХтЁЦ58.60С║┐тЁЃ№╝їтљїТ»ћтбъжЋ┐12.67%№╝Џт«ъуј░тйњт▒ъС║јСИітИѓтЁгтЈИУѓАСИюуџётЄђтѕЕТХд6.15С║┐тЁЃ№╝їтљїТ»ћтбъжЋ┐31.87%сђѓ2023т╣┤тЁгтЈИтіаТЮЃт╣│тЮЄROEжФўУЙЙ27.82%№╝їУЙЃ2022т╣┤ТЈљтЇЄ3.22pctсђѓ

т«йСйЊУЄфтЇИУйдсђЂжЁЇС╗ХСИју╗┤С┐«СИџтіАтЁежЮбтбъжЋ┐

ТхитцќтИѓтю║ТІЊт▒ЋжА║тѕЕ

тЁгтЈИТѕљуФІС║ј2005т╣┤№╝їТў»жЏєС║ДтЊЂуаћтЈЉсђЂУ«ЙУ«АсђЂућЪС║ДсђЂжћђтћ«тЈітћ«тљјС┐ЮжџюТюЇтіАсђЂТђ╗тїЁТюЇтіАСИ║СИђСйЊуџётиЦуеІТю║Тб░тѕХжђатЋє№╝їСИ╗УдЂС║ДтЊЂСИ║тљёу▒╗уЪ┐т▒▒т╝ђжЄЄтЈітцДтъІтиЦуеІуЅЕТќЎУ┐љУЙЊТЅђжюђуџёжЮътЁгУи»т«йСйЊУЄфтЇИУйдсђЂжЮътЁгУи»уЪ┐ућеУЄфтЇИУйдС╗ЦтЈіС║Ћтиит╝ђжЄЄТЅђжюђуџётЮЉжЂЊУйдуГЅсђѓ

у╗ЈУ┐ЄУ┐Љ20т╣┤уџёСИЇТќГуаћтЈЉсђЂТи▒тЁЦСИђу║┐У░ЃуаћтиЦтєх№╝їтЁгтЈИС║ДтЊЂтюежђѓт║ћТђДсђЂтЈ»жЮаТђДтњїТђДС╗иТ»ћТќ╣жЮбУјитЙЌУЅ»тЦйуџётИѓтю║тЈБубЉ№╝їтЙЌтѕ░ућеТѕиуџёСИђУЄ┤тЦйУ»ёсђѓтЁгтЈИС║ДтЊЂтИѓтЇаујЄСИђуЏ┤С┐ЮТїЂСИџтєЁжбєтЁѕтю░СйЇ№╝їт«йСйЊУЄфтЇИУйдтИѓтЇаујЄтюе40%тидтЈ│сђѓ

тЏЙУАе№╝џтљїтіЏУѓАС╗йСИ╗УдЂжЮътЁгУи»т«йСйЊУЄфтЇИУйдС║ДтЊЂ

УхёТќЎТЮЦТ║љ№╝џтЁгтЈИтЁгт╝ђтЈЉУАїУ»┤ТўјС╣д

уЏ«тЅЇ№╝їтЁгтЈИСИ╗УдЂС║ДтЊЂСИ║ TL87сђЂTL88сђЂTL89 уГЅу│╗тѕЌжЮътЁгУи»т«йСйЊУЄфтЇИУйд№╝їтљїТЌХУ┐ўућЪС║ДTLD у│╗тѕЌжЮътЁгУи»уЪ┐ућеУЄфтЇИУйдсђЂTLK у│╗тѕЌтЮЉжЂЊУйдсђЂTLS у│╗тѕЌжЮътЁгУи»Т┤њТ░┤УйдсђЂTLQ у│╗тѕЌТАЦТбЂУ┐љУЙЊУйдуГЅтиЦуеІТю║Тб░С║ДтЊЂсђѓтЁгтЈИС║ДтЊЂт╣┐Т│Џт║ћућеС║јжю▓тцЕуЁцуЪ┐сђЂжЊЂуЪ┐сђЂТюЅУЅ▓жЄЉт▒ъуЪ┐сђЂТ░┤Т│Цт╗║ТЮљуГЅуЪ┐т▒▒тЈіТ░┤тѕЕТ░┤ућхуГЅтљёу▒╗тцДтъІтиЦуеІтиЦтю░сђѓ

2023т╣┤№╝їтЁгтЈИтюетЮџТїЂ“тцДтъІтїќсђЂТЎ║УЃйтїќсђЂТќ░УЃйТ║љ”Тќ╣тљЉт╝Ћт»╝СИІ№╝їтЏйтєЁждќТгЙтЈїТАЦжЕ▒тіеуџё“тѕџТђДтЇАУйд”№╝ѕжЮътЁгУи»уЪ┐ућеУЄфтЇИУйд№╝ЅTLD125 уаћтЈЉтЈќтЙЌТѕљтіЪ№╝їуЏ«тЅЇти▓у╗Јт╝ђтДІТЅ╣жЄЈжћђтћ«№╝їтИѓтю║тЈЇтЊЇУЅ»тЦйсђѓт╣ХСИћ№╝їжЎцС╝ау╗ЪуџёуЄЃТ▓╣УйдтъІС╗Цтцќ№╝їтЁгтЈИУ┐ўТјетЄ║С║єу║»ућхжЕ▒тіесђЂТиитљѕжЕ▒тіесђЂТ░буЄЃТќЎсђЂућ▓жєЄуЄЃТќЎуГЅТќ░УЃйТ║љУйдтъІС╗ЦтЈіТЎ║УЃйжЕЙжЕХуџёу║┐ТјДт║ЋуЏўсђѓтюежЮътЁгУи»т«йСйЊУйджбєтЪЪ№╝їт╝ЋжбєуЮђУАїСИџтЈЉт▒ЋуџёТќ╣тљЉсђѓ

2023т╣┤№╝їжЮътЁгУи»УЄфтЇИУйду╗єтѕєУАїСИџуЏИУЙЃС║ј2022т╣┤т░Јт╣ЁТ│бтіе№╝їтЏйтєЁтИѓтю║УЙЃСИ║т╣│уе│№╝їТхитцќтИѓтю║т░џтцётЅЇТюЪт╝ђтЈЉжўХТ«х№╝їжбёУ«АТюфТЮЦтЄат╣┤т░єу╗Ду╗ГС┐ЮТїЂт╣│уе│УЙЃжФўтбъжЋ┐сђѓтюеУ┐ЎСИђУАїСИџУХІті┐СИІ№╝їтЁгтЈИ2023т╣┤жЮътЁгУи»т«йСйЊУЄфтЇИУйдт«ъуј░ТћХтЁЦ54.47С║┐тЁЃ№╝їУЙЃ2022т╣┤тљїТ»ћтбъжЋ┐10.91%№╝їТћХтЁЦтЇаТ»ћ92.95%сђѓ

жЎцТГцС╣Ітцќ№╝ї2023т╣┤тЁгтЈИжЁЇС╗Хжћђтћ«СИју╗┤С┐«ТюЇтіАтЮЄУЙЃ2022т╣┤тцДт╣ЁтбъжЋ┐№╝їтЁХСИГжЁЇС╗Хжћђтћ«ТћХтЁЦ2.36С║┐тЁЃ№╝їтљїТ»ћтбъжЋ┐56.88%сђѓСИ╗УдЂтјЪтЏаТў»жџЈуЮђУ┐ЉтЄат╣┤жћђтћ«уџётбъжЋ┐№╝їТюЇтіАтЋєт»╣СИЅтїЁТюЪтєЁтњїСИЅтїЁТюЪтцќсђЂт«бТѕит»╣СИЅтїЁТюЪтцќу╗┤С┐«тњїС┐ЮтЁ╗жЁЇС╗ХуџёжюђТ▒ѓжџЈС╣ІтбъжЋ┐сђѓ2023 т╣┤т║дтЁгтЈИу╗┤С┐«ТюЇтіАТћХтЁЦ5,301.28 СИЄтЁЃ№╝їтљїТ»ћтбъжЋ┐141.42%сђѓСИ╗УдЂтјЪтЏаТў»жџЈуЮђУ┐ЉтЄат╣┤жћђтћ«уе│ТГЦТЈљтЇЄ№╝їтЁгтЈИтіатцДт»╣УйдУЙєСИЅтїЁТюЪтцќТюЇтіАУЃйтіЏт╗║У«Й№╝їСИ║ућеТѕиТЈљСЙЏТЏ┤тіатЁежЮбуџёТЋ┤СйЊТюЇтіАТќ╣ТАѕсђѓ

тЏЙУАе№╝џтљїтіЏУѓАС╗йУ┐ЉСИЅт╣┤ТћХтЁЦу╗ЊТъё

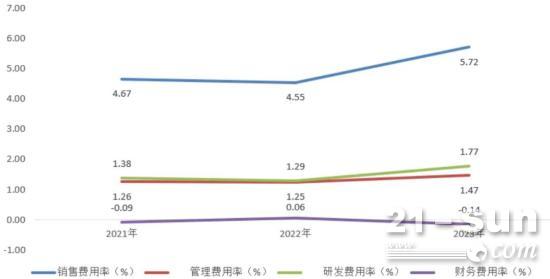

тЁгтЈИтЏйжЎЁтїќТѕўуЋЦт┐ФжђЪТјеУ┐Џ№╝їТхитцќтИѓтю║ТїЂу╗ГУ┐јТЮЦуѕєтЈЉт╝ЈтбъжЋ┐сђѓ2023т╣┤№╝їтЁгтЈИС║ДтЊЂТхитцќТћХтЁЦ9.81С║┐тЁЃ№╝їтЇаТ»ћ16.74%№╝їУЙЃ2022т╣┤тбъжЋ┐68.52%№╝їСИЅт╣┤тцЇтљѕтбъжЋ┐ујЄжФўУЙЙ139.35%сђѓ

тйЊтЅЇ№╝їтЁгтЈИС║ДтЊЂжћђтћ«УдєуЏќС║єтЏйтєЁтЁежЃеуюЂС╗й№╝їтљїТЌХТхитцќтИѓтю║ти▓ТІЊт▒ЋтЄ║тЈБУЄ│ти┤тЪ║Тќ»тЮдсђЂтЇ░т║дт░╝УЦ┐С║џсђЂжЕгТЮЦУЦ┐С║џсђЂУњЎтЈцсђЂтАћтљЅтЁІТќ»тЮдсђЂтЇ░т║дсђЂтѕџТъю№╝ѕжЄЉ№╝ЅуГЅтцџСИфтЏйт«Хтњїтю░тї║№╝їжџЈуЮђтЏйжЎЁтїќТѕўуЋЦуџёт┐ФжђЪТјеУ┐Џ№╝їТюфТЮЦУ┐ўС╝џТюЅТЏ┤тцџуџётЏйт«Хтњїтю░тї║тИЃт▒ђжћђтћ«тЈіТюЇтіАС┐ЮжџюСйЊу│╗сђѓ2023 т╣┤10 ТюѕтЁгтЈИтюеУЦ┐тЮАућЪС║ДтЪ║тю░ТѕљтіЪтЈгт╝ђС║єтЏйжЎЁС╗БуљєтЋєтцДС╝џ№╝їтЏйтцќС╝ЌтцџС╗БуљєтЋєС║ЉжЏєтЁгтЈИ№╝їтЋєУ«еС║єТюфТЮЦтЄат╣┤уџёТхитцќжћђтћ«уџётЈЉт▒ЋТѕўуЋЦ№╝їСИ║тЁгтЈИТхитцќтИѓтю║уџёт┐ФжђЪтЈЉт▒Ћтіат┐ФС║єТГЦС╝љсђѓСИ║тИЃт▒ђтЁеуљЃтИѓтю║№╝їтЁгтЈИС║ј2023 т╣┤ТѕљуФІТќ░тіатЮАтГљтЁгтЈИ№╝їСИ║У┐ЏСИђТГЦт╝ђТІЊТхитцќтИѓтю║ТЈљСЙЏС║єТюЅтіЏуџёТћ»ТњЉсђѓ

у╗╝СИі№╝їтюетЏйтєЁСИјТхитцќтИѓтю║тљїТГЦтЈЉтіЏС╣ІСИІ№╝їтЁгтЈИ2023т╣┤УљЦСИџТћХтЁЦтљѕУ«А58.60С║┐тЁЃ№╝їтљїТ»ћтбъжЋ┐12.67%№╝їтЁгтЈИУљЦСИџТћХтЁЦУЄф2018 т╣┤20.04С║┐тЁЃтбъжЋ┐УЄ│2023 т╣┤58.60С║┐тЁЃ№╝ї5т╣┤тцЇтљѕтбъжЋ┐ујЄжФўУЙЙ24%сђѓ

С║ДтЊЂуЏѕтѕЕУЃйтіЏуе│ТГЦТЈљтЇЄ

тЄђтѕЕТХд5т╣┤тцЇтљѕтбъжЋ┐ујЄжФўУЙЙ32%

тЁгтЈИтДІу╗ѕтЏ┤у╗Ћ“тцДтъІтїќсђЂТЎ║УЃйтїќсђЂТќ░УЃйТ║љ”Тќ╣тљЉУ┐ЏУАїТѕўуЋЦтИЃт▒ђ№╝їСИЇТќГТјетЄ║тцДтъІтїќсђЂТќ░УЃйТ║љуГЅТќ░С║ДтЊЂ№╝їСй┐тЙЌтЁгтЈИСИџтіАуЏѕтѕЕУЃйтіЏжђљт╣┤ТЈљтЇЄсђѓ

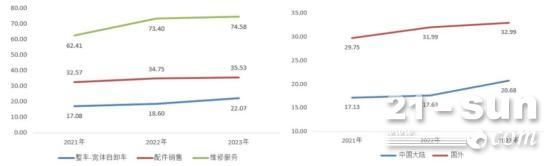

2023т╣┤№╝їтЁгтЈИу╗╝тљѕТ»ЏтѕЕујЄТ░┤т╣│22.74%№╝їУЙЃ2022т╣┤ТЈљтЇЄ3.5pct№╝їУЙЃ2021т╣┤ТЈљтЇЄ4.5pctсђѓтЁиСйЊтѕ░С║ДтЊЂ№╝їТюђТаИт┐ЃСИџтіАт«йСйЊУЄфтЇИУйдТ»ЏтѕЕујЄ22.07%№╝їУЙЃ2022т╣┤ТЈљтЇЄС║є3.47%№╝ЏжЁЇС╗Хжћђтћ«тЈіу╗┤ТїЂТюЇтіАСИџтіАуџёТ»ЏтѕЕујЄТ░┤т╣│УЙЃ2022т╣┤тЮЄТюЅТЈљтЇЄсђѓТїЅтї║тЪЪтѕњтѕє№╝їтЁгтЈИТхитцќСИџтіАТ»ЏтѕЕујЄТ░┤т╣│ТўјТўЙТЏ┤С╝ў№╝ї2023т╣┤ТхитцќСИџтіАТ»ЏтѕЕујЄ32.99%№╝їУЙЃтЏйтєЁСИџтіАТ»ЏтѕЕујЄ20.68%жФўтЄ║12.31pctсђѓТюфТЮЦжџЈуЮђтЁгтЈИу╗Ду╗ГТІЊт▒ЋТхитцќтИѓтю║№╝їТюЅТюЏтИдтіетЁгтЈИТ»ЏтѕЕујЄУ┐ЏСИђТГЦТЈљтЇЄсђѓ

тЏЙУАе№╝џтљїтіЏУѓАС╗йТїЅС║ДтЊЂсђЂТїЅтї║тЪЪТ»ЏтѕЕујЄУАеуј░№╝ѕ%№╝Ѕ

УхёТќЎТЮЦТ║љ№╝џтЁгтЈИт╣┤т║дТіЦтЉі

У┤╣ућеу«АТјДТќ╣жЮб№╝їтЁгтЈИ2023т╣┤ТюЪжЌ┤У┤╣ућеујЄУЙЃ2022т╣┤ТюЅТЈљтЇЄ№╝їт░цтЁХжћђтћ«У┤╣ућеујЄсђЂуаћтЈЉУ┤╣ућеујЄТЈљтЇЄТўјТўЙсђѓ

тЁгтЈИ2023т╣┤жћђтћ«У┤╣уће3.35С║┐тЁЃ№╝їтљїТ»ћтбъжЋ┐41.50%№╝їСИ╗УдЂтјЪтЏатюеС║јжћђтћ«У┤╣ућетйЊСИГСИЅтїЁУ┤╣уГЅтцДт╣ЁтбъжЋ┐№╝їС╗ЦтЈі2023т╣┤т║дТќ░тбъуџёжћђтћ«С║║тЉўУѓАТЮЃТ┐ђті▒У┤╣ућеТЅђУЄ┤сђѓтЁгтЈИ2023т╣┤уаћтЈЉУ┤╣ућеУХЁ1С║┐тЁЃ№╝їтљїТ»ћтцДт╣ЁтбъжЋ┐54.20%№╝їСИ╗УдЂТў»тЁгтЈИ2023т╣┤жЮбтљЉтцДтъІтїќсђЂТќ░УЃйТ║љуаћтЈЉуџёTLD125 УйдтъІтњїTLD135 УйдтъІС╗ЦтЈіTL89 у│╗тѕЌС║ДтЊЂ№╝їС╗јУђїтюеуаћтЈЉТЮљТќЎсђЂуаћтЈЉС║║тиЦуГЅТќ╣жЮбжЃйТюЅУЙЃтцДуџёТіЋтЁЦтњїТјѕС║ѕжЃетѕєуаћтЈЉС║║тЉўУѓАТЮЃТ┐ђті▒т»╝УЄ┤уаћтЈЉС║║тЉўУќфжЁгтбътіаТЅђУЄ┤сђѓтЁгтЈИУ┐ЉтЄат╣┤уаћтЈЉУ┤╣ућеТїЂу╗ГтбъжЋ┐№╝їСИЇТќГтѕЏТќ░жФў№╝їСИ║тЁгтЈИС┐ЮТїЂТїЂу╗ГуџёуФъС║ЅУЃйтіЏТЈљСЙЏС║єТюЅтіЏС┐Южџюсђѓ

тЏЙУАе№╝џтљїтіЏУѓАС╗йУ┐ЉСИЅт╣┤ТюЪжЌ┤У┤╣ућеујЄТЃЁтєх

УхёТќЎТЮЦТ║љ№╝џтЁгтЈИт╣┤т║дТіЦтЉі

тюеТћХтЁЦтбъжЋ┐№╝їТ»ЏтѕЕујЄсђЂТюЪжЌ┤У┤╣ућеујЄТЈљтЇЄ№╝їУхёС║ДтЄЈтђ╝ТЇЪтц▒тбътіа№╝ѕУ«АТЈљтГўУ┤ДУиїС╗итЄєтцЄ№╝Ѕ№╝їтЁХС╗ќТћХуЏітбътіа№╝ѕуејТћХС╝ўТЃа№╝ЅуГЅжЄЇУдЂТїЄТаЄтй▒тЊЇС╣ІСИІ№╝їтЁгтЈИ2023т╣┤т«ъуј░тйњт▒ъС║јСИітИѓтЁгтЈИУѓАСИюуџётЄђтѕЕТХд6.15С║┐тЁЃ№╝їУЙЃ2022т╣┤тбъжЋ┐31.82%№╝ЏтЄђтѕЕујЄТ░┤т╣│10.59%№╝їУЙЃ2022т╣┤ТЈљтЇЄ1.58pctсђѓ

ТІЅжЋ┐тЉеТюЪуюІ№╝їтЁгтЈИжЋ┐ТюЪтѕЕТХдУАеуј░тљїТаиС╝ўуДђ№╝їтЁгтЈИУ┐Єтј╗5т╣┤тЄђтѕЕТХдуџёт╣┤тцЇтљѕтбъжЋ┐ујЄжФўУЙЙ32%сђѓт╣ХСИћ№╝їтЙЌуЏіС║јтЁгтЈИС╝ўуДђуџётѕЕТХдУАеуј░сђЂУ┐љУљЦТЋѕујЄС╗ЦтЈіт»╣У┤бтіАТЮаТЮєуџётљѕуљєТјДтѕХ№╝їтЁгтЈИУ┐ЉтЄат╣┤тіаТЮЃт╣│тЮЄROEСИђуЏ┤у╗┤ТїЂтюеУЙЃжФўТ░┤т╣│сђѓ2023т╣┤тЁгтЈИтіаТЮЃт╣│тЮЄROEТ░┤т╣│жФўУЙЙ27.82%№╝їУЙЃ2022т╣┤ТЈљтЇЄ3.22pctсђѓ

уаћтЈЉтѕЏТќ░УЃйтіЏуфЂтЄ║№╝їуаћтЈЉТѕљТъюТўЙУЉЌ

С║ДУЃйуѕгтЮАжђљТИљтИдТЮЦУДёТеАТЋѕт║ћ

жЮътЁгУи»т«йСйЊУЄфтЇИУйдТў»тиЦуеІТю║Тб░УАїСИџТќ░тЁ┤С║ДтЊЂ№╝їу╗ЊтљѕС║єжЄЇтЇАтњїтиЦуеІТю║Тб░ТіђТю»тЪ║уАђ№╝їтѕЏуФІС║єтЁеТќ░ТіђТю»Уи»у║┐№╝їтГўтюеУЙЃжФўуџёУ«ЙУ«АТіђТю»жЌеТДЏ№╝їТХЅтЈітѕ░т»╣уЅ╣т«џтиЦтєхТЮАС╗ХжюђТ▒ѓсђЂСИјС╣ІуЏИжђѓт║ћуџёС║ДтЊЂТђДУЃйтЈіТіђТю»Тќ╣ТАѕуџётЄєуА«ТііТЈАсђѓ

тЁгтЈИСйюСИ║УАїСИџСИ╗УдЂТаЄтЄєуџёу╗ёу╗ЄУхиУЇЅУђЁ№╝їтйбТѕљС║єуІгТюЅуџёТаИт┐ЃТіђТю»СйЊу│╗№╝їСИћуаћтЈЉТѕљТъюУЙЃСИ║СИ░т»ї№╝їуаћтЈЉС║ДтЊЂтѕЏжђаС║єтцџСИфУАїСИџуггСИђсђѓ

тЁгтЈИ2004 т╣┤тјЪтѕЏт╝ђтЈЉС║єУАїСИџуггСИђтЈ░жЮътЁгУи»т«йСйЊУЄфтЇИУйдTL3400№╝ї2014 т╣┤уаћтЈЉтЄ║УАїСИџтєЁуггСИђтЈ░у║»ућхтіежЮътЁгУи»т«йСйЊУЄфтЇИУйд№╝Џ2017 т╣┤уаћтЈЉтЄ║УАїСИџтєЁуггСИђтЈ░у║┐ТјДт«йСйЊУЄфтЇИУйд№╝їт╝ђтљ»С║єт«йСйЊУйдУАїСИџТЌаС║║жЕЙжЕХТіђТю»уџёуаћтЈЉСИјтѕХжђа№╝Џ2021 т╣┤ТјетЄ║УАїСИџтєЁуггСИђтЈ░Т░буЄЃТќЎтбъуеІт╝ЈжЮътЁгУи»т«йСйЊУЄфтЇИУйд№╝їСИ║УАїСИџу╗┐УЅ▓Сйјуб│тњїжФўУ┤ежЄЈтЈЉт▒ЋТЈљСЙЏС║єуДЉТіђТћ»ТњЉ№╝Џ2022 т╣┤СИІу║┐УАїСИџтєЁуггСИђтЈ░ућ▓жєЄТиитіежЮътЁгУи»т«йСйЊУЄфтЇИУйд№╝їТІЊт▒ЋС║єТќ░УЃйТ║љС║ДтЊЂтъІУ░▒сђѓСИЊтѕЕТѕљТъюТќ╣жЮб№╝їТѕфУЄ│2023 т╣┤ТюФ№╝їтЁгтЈИТІЦТюЅ122 жА╣СИЊтѕЕ№╝їтЁХСИГтЈЉТўјСИЊтѕЕ17 жА╣№╝їТіђТю»С╝ўті┐уфЂтЄ║сђѓ

С║ДУЃйТќ╣жЮб№╝їтЁгтЈИС║ј2021 т╣┤тЁгт╝ђтЈЉУАїтІЪжЏєУхёжЄЉт╗║У«ЙжЮътЁгУи»УЄфтЇИУйдтЈітЁеУи»жЮбуЪ┐ућеУйдтѕХжђатЪ║тю░т╗║У«ЙжА╣уЏ«№╝їжА╣уЏ«т╗║ТѕљтљјтЁгтЈИжЮътЁгУи»УЄфтЇИУйдт╣┤С║ДжЄЈтЈ»УЙЙ6000 тЈ░№╝їуЪ┐ућеУйд500 тЈ░сђѓС╗ј2022 т╣┤5 Тюѕт╝ђтДІ№╝ї6000 тЈ░жЮътЁгУи»УЄфтЇИУйдућЪС║Ду║┐ТіЋтЁЦУ»ЋућЪС║Д№╝їжбёУ«АтЁгтЈИС║ДУЃйтюе2023-2024 т╣┤С╝џуѕгтЮА№╝їУДёТеАТЋѕт║ћжђљТИљТўЙуј░сђѓ

тЁгтЈИуџёТіђТю»С╝ўті┐СИјжђљТИљТЈљтЇЄуџёС║ДУЃйС╝ўті┐№╝їТў»тЁгтЈИТюфТЮЦуе│тЂЦтЈЉт▒ЋуџёТюЅтіЏС┐Южџюсђѓ

тЏйтєЁжю▓тцЕуЁцуЪ┐т╝ђжЄЄжЄЈтбътіаТЈљтЇЄУ┐љтіЏжюђТ▒ѓ

ТхитцќСИђтИдСИђУи»тИѓтю║уЕ║жЌ┤т╣┐жўћ

т▒ЋТюЏТюфТЮЦ№╝їтЁгтЈИт░єу╗Ду╗ГСИЊТ│еС║јжЮътЁгУи»т«йСйЊУЄфтЇИУйдТќ░С║ДтЊЂуџёуаћтЈЉућЪС║Д№╝їтЁежЮбТјеУ┐ЏжЮътЁгУи»уЪ┐ућеУЄфтЇИУйдуџёуаћтЈЉ№╝їТЈљтЇЄт«бТѕиуџёТ╗АТёЈт║д№╝їуД»ТъЂТІЊт▒ЋТхитцќтИѓтю║№╝їТЈљжФўтЊЂуЅїтЏйт«Хтй▒тЊЇтіЏ№╝їТЈљтЇЄтЏйжЎЁтИѓтю║тЇаТюЅујЄ№╝їу╗Ду╗Гт╝ЋжбєУ»Цу╗єтѕєУАїСИџуџётЈЉт▒Ћ№╝їСИ║тЁеуљЃућеТѕиТЈљСЙЏТЏ┤тіаСИЊСИџТЏ┤тіаС╝ўУ┤етю░ТЋ┤СйЊтиЦуеІУ┐љУЙЊУДБтє│Тќ╣ТАѕсђѓ

С╗јУАїСИџтЈЉт▒ЋУХІті┐ТЮЦуюІ№╝їтЁгтЈИТюфТЮЦуџётЈЉт▒Ћт░єтЈЌуЏіС║јтЏйтєЁжю▓тцЕуЁцуЪ┐т╝ђжЄЄжЄЈтбътіатИдТЮЦуџёУ┐љтіЏжюђТ▒ѓТЈљтЇЄ№╝їС╗ЦтЈітЁгтЈИт»╣С║јТхитцќтИѓтю║уџёт╝ђТІЊсђѓ

тЏйтєЁтИѓтю║№╝їТа╣ТЇ«СИГтЏйуЁцуѓГтиЦСИџтЇЈС╝џС║ј2023 т╣┤10 ТюѕтЇ░тЈЉсђіжю▓тцЕуЁцуЪ┐жФўУ┤ежЄЈтЈЉт▒ЋТїЄт»╝ТёЈУДЂсђІ№╝їУдЂ“уД»ТъЂТјеУ┐Џжю▓тцЕуЁцуЪ┐т╗║У«Й№╝їтѕ░“тЇЂтЏЏС║ћ”ТюФС║ДжЄЈтЇатЁетЏйуЁцуѓГТђ╗С║ДжЄЈ25%С╗ЦСИі№╝їтѕ░“тЇЂС║ћС║ћ”ТюФС║ДжЄЈтЇатЁетЏйуЁцуѓГТђ╗С║ДжЄЈ30%С╗ЦСИі”сђѓуЏ«тЅЇТЮЦуюІ№╝їтЏйтєЁжю▓тцЕуЁцуЪ┐ТИЌжђЈујЄтюе23%тидтЈ│№╝їуд╗Тћ┐уГќуЏ«ТаЄУ┐ўТюЅУЙЃтцДТЈљтЇЄуџёуЕ║жЌ┤сђѓ

жџЈуЮђжю▓тцЕуЁцуЪ┐т╝ђжЄЄжЄЈуџётбътіа№╝їУ┐љтіЏТђ╗жюђТ▒ѓжЄЈС╣ЪС╝џТїЂу╗ГТЈљжФў№╝їТа╣ТЇ«тѕИтЋєуџёТхІу«Ќ№╝їтдѓТъю2030 т╣┤жю▓тцЕуЁцуЪ┐ТИЌжђЈујЄТЈљтЇЄтѕ░31.5%сђЂтЏйтєЁтјЪуЁцС║ДжЄЈт╣│тЮЄТ»Јт╣┤тбъжЋ┐1%№╝їжѓБС╣ѕжбёУ«АтЏйтєЁ2023-2028 т╣┤У┐љтіЏт«ъжЎЁжюђТ▒ѓжЄЈт╣┤тцЇтљѕтбъжђЪт░єУЙЙ6.2%сђѓУ┐љтіЏжюђТ▒ѓуџёТЈљтЇЄ№╝їт»╣С║јт«йСйЊУЄфтЇИУйдтИѓтю║уЕ║жЌ┤уџёТІЅтіеСйюућеТўЙУђїТўЊУДЂ№╝їтЁгтЈИСйюСИ║УАїСИџжЙЎтц┤№╝їт░єтЁЁтѕєС║ФтЈЌУАїСИџтбъжЋ┐уџёу║бтѕЕсђѓ

ТхитцќтИѓтю║№╝їТа╣ТЇ«сђіBP СИќуЋїУЃйТ║љу╗ЪУ«Ат╣┤жЅ┤сђІуГЅТЋ░ТЇ«ТхІу«Ќ№╝їС┐ёуйЌТќ»сђЂУњЎтЈцсђЂтЊѕУљетЁІТќ»тЮдсђЂтЇ░т░╝уГЅСИђтИдСИђУи»тЏйт«Х2022 т╣┤уЏ«ТаЄтИѓтю║жю▓тцЕуЁцуЪ┐С║ДжЄЈУХЁ11С║┐тље№╝їУ┐ЎС║Џтю░тї║жю▓тцЕуЁцуЪ┐ТИЌжђЈујЄти▓у╗ЈУЙЙтѕ░УЙЃжФўТ░┤т╣│УХІС║јуе│т«џ№╝їТюфТЮЦжю▓тцЕуЁцуЪ┐С║ДжЄЈт░єт╣│уе│ТЈљтЇЄсђѓ

тюетЏйт«ХуџётцДтіЏтђАт»╝СИІ№╝їСИГтЏйСИјтЉеУЙ╣С╗ЦтЈіСИќуЋїСИітЙѕтцџтЏйт«ХУЙЙТѕљС║є“СИђтИдСИђУи»”тљѕСйютЁ▒У»є№╝їУ┐ЎтИдтіеС║єуЏИтЁ│УАїСИџ“Ух░тЄ║тј╗”уџётЈЉт▒ЋТђЮу╗┤УйгтЈў№╝їС╣ЪТў»С╝ЂСИџтЈЉт▒ЋУ┐јТЮЦжЄЇтцДуџёТю║жЂЄсђѓУ┐Љт╣┤ТЮЦ№╝їтЁгтЈИТхитцќжћђтћ«жЃеуџёСИџу╗Ежђљт╣┤ТЈљтЇЄ№╝їС╣ЪУ»ЂТўјС║єТхитцќтИѓтю║уџёжюђТ▒ѓтюеСИЇТќГуџёжЄіТћЙ№╝їТюфТЮЦТхитцќтИѓтю║уџёуЕ║жЌ┤С╗ЇуёХтЇЂтѕєт╣┐жўћсђѓ