еӯҳеңЁжҳҘиҠӮеҪұе“Қзҡ„жғ…еҶөдёӢпјҢ2025е№ҙ1жңҲжҢ–жҺҳжңәгҖҒиЈ…иҪҪжңәжҖ»дҪ“й”ҖйҮҸеқҮе®һзҺ°еўһй•ҝпјҢе…¶дёӯеӣҪеҶ…й”ҖйҮҸжҺҘиҝ‘жҢҒе№іпјҢеҮәеҸЈй”ҖйҮҸеҫ®еўһпјҢеҘҪдәҺйў„жңҹгҖӮд»Һдә§е“Ғз”өеҠЁеҢ–зҺҮи§’еәҰжқҘзңӢпјҢжҢ–жңәз”өеҠЁеҢ–зҺҮд»…0.14%пјҢеӨ„дәҺеҲқжӯҘйҳ¶ж®өпјҢиЈ…иҪҪжңә1жңҲз”өеҠЁеҢ–зҺҮиҫҫ 13.7%пјҢзӣёжҜ” 2024 е№ҙе…Ёе№ҙжҸҗеҚҮ3pct д»ҘдёҠпјҢйў„и®Ўз”өеҠЁеҢ–и¶ӢеҠҝе°Ҷ继з»ӯж·ұеҢ–гҖӮжҲ‘们预计2025е№ҙе·ҘзЁӢжңәжў°еӣҪеҶ…гҖҒжө·еӨ–еёӮеңәе°ҶиҝҺжқҘе…ұжҢҜеҗ‘дёҠпјҢеӨҙйғЁдјҒдёҡеҲ©ж¶ҰзҺҮ继з»ӯжҸҗеҚҮпјҢеҹәжң¬йқўжҢҒз»ӯеҗ‘еҘҪгҖӮ

дёӯеӣҪе·ҘзЁӢжңәжў°е·ҘдёҡеҚҸдјҡжҠ«йңІ 2025е№ҙ1жңҲе·ҘзЁӢжңәжў°иЎҢдёҡдё»иҰҒдә§е“Ғй”Җе”®еҝ«жҠҘдёҖпјҡ

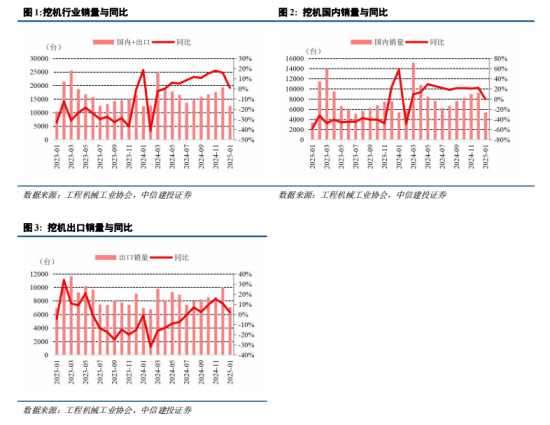

пјҲ1пјүжҢ–жҺҳжңәпјҡ2025е№ҙ1жңҲй”Җе”®еҗ„зұ»жҢ–жҺҳжңә12512еҸ°пјҢеҗҢжҜ”еўһй•ҝ1.1%гҖӮе…¶дёӯеӣҪеҶ…й”ҖйҮҸ5405еҸ°пјҢеҗҢжҜ”дёӢйҷҚ0.3%пјӣеҮәеҸЈйҮҸ7107еҸ°пјҢеҗҢжҜ”еўһй•ҝ2.19%гҖӮ

2025е№ҙ1жңҲй”Җе”®з”өеҠЁжҢ–жҺҳжңә18еҸ°пјҲ6еҗЁд»ҘдёӢ2еҸ°пјҢ10иҮі18.5еҗЁзә§1еҸ°пјҢ18.5иҮі28.5еҗЁзә§10еҸ°пјҢ40еҗЁд»ҘдёҠ5еҸ°пјүгҖӮ

пјҲ2пјүиЈ…иҪҪжңәпјҡ2025е№ҙ1жңҲй”Җе”®еҗ„зұ»иЈ…иҪҪжңә7920еҸ°пјҢеҗҢжҜ”еўһй•ҝ1.51%гҖӮе…¶дёӯеӣҪеҶ…й”ҖйҮҸ3706еҸ°пјҢеҗҢжҜ”дёӢйҷҚ1.01%пјӣеҮәеҸЈйҮҸ4214еҸ°пјҢеҗҢжҜ”еўһй•ҝ3.84%гҖӮ

2025е№ҙ1жңҲй”Җе”®з”өеҠЁиЈ…иҪҪжңә1086еҸ°пјҲ3еҗЁд»ҘдёӢ16еҸ°пјҢ3еҗЁ20еҸ°пјҢ5еҗЁ720еҸ°пјҢ6еҗЁ253еҸ°пјҢ7еҗЁ74еҸ°пјҢ8еҗЁ1еҸ°пјҢ滑移2еҸ°пјүгҖӮ

еӯҳеңЁжҳҘиҠӮеҪұе“Қзҡ„жғ…еҶөдёӢпјҢеңҹж–№жңәжў°1жңҲй”ҖйҮҸи¶…йў„жңҹ

2024е№ҙжҳҘиҠӮеңЁ2жңҲпјҢиҖҢ2025е№ҙжҳҘиҠӮеңЁ1жңҲеә•пјҢе®һйҷ…з»ҸиҗҘеӨ©ж•°еҸҳе°‘пјҢдҪҶеңЁжӯӨиғҢжҷҜдёӢпјҢ1жңҲеңҹж–№жңәжў°ж ёеҝғдә§е“ҒжҢ–жҺҳжңәгҖҒиЈ…иҪҪжңәжҖ»дҪ“й”ҖйҮҸдҫқж—§е®һзҺ°еҗҢжҜ”еўһй•ҝгҖӮд»ҺеӣҪеҶ…жғ…еҶөжқҘзңӢпјҢ1жңҲжҢ–жҺҳжңәгҖҒиЈ…иҪҪжңәеҶ…й”ҖеҗҢжҜ”еҲҶеҲ«дёә-0.3%гҖҒ-1.01%пјҢеҹәжң¬жҢҒе№іпјҢжҲ‘们预计其дёӯе°ҸеҗЁдҪҚдә§е“ҒиЎЁзҺ°жӣҙеҘҪпјҢеҸҰеӨ–2024 е№ҙе№ҙеә•зҡ„еҢ–еҖәж”ҝзӯ–ејҖе§Ӣдј еҜјпјҢдёӢжёёејҖе·Ҙд»ҘеҸҠиө„йҮ‘зҠ¶жҖҒжңүжүҖж”№е–„пјҢ2024е№ҙ12жңҲе°ҸжқҫдёӯеӣҪеҢәжҢ–жңәејҖе·Ҙе°Ҹж—¶ж•°еҗҢжҜ”еўһй•ҝ 19.5%пјҢйў„и®Ў2025 е№ҙ1жңҲи¶ӢеҠҝ继з»ӯз»ҙжҢҒпјҢеёҰеҠЁеӣҪеҶ…й”ҖйҮҸеӣһжҡ–гҖӮд»ҺеҮәеҸЈжғ…еҶөжқҘзңӢпјҢ1 жңҲжҢ–жҺҳжңәгҖҒиЈ…иҪҪжңәеҮәеҸЈеҗҢжҜ”еҲҶеҲ«дёә+2.19%гҖҒ+3.84%пјҢеҮәеҸЈй”ҖйҮҸе®һзҺ°еҫ®еўһпјҢ延з»ӯ2024е№ҙд»ҘжқҘзҡ„еӨҚиӢҸи¶ӢеҠҝпјҢйў„и®ЎдәҡйқһжӢүең°еҢәз»ҙжҢҒиҫғеҘҪеўһй•ҝпјҢдёңеҚ—дәҡең°еҢә继з»ӯжҒўеӨҚгҖӮд»Һз”өеҠЁеҢ–зҺҮжқҘзңӢпјҢжҢ–жҺҳжңәз”өеҠЁеҢ–д»ҚеӨ„дәҺеҲқжӯҘйҳ¶ж®өпјҢ1 жңҲз”өеҠЁеҢ–зҺҮд»…0.14%гҖӮиҖҢиЈ…иҪҪжңә1 жңҲз”өеҠЁеҢ–зҺҮиҫҫ13.7%пјҢзҺҜжҜ”жҳҺжҳҫжҸҗеҚҮпјҢ2024е№ҙе…Ёе№ҙз”өеҠЁеҢ–зҺҮдёә10.37%пјҢйў„и®Ў2025е№ҙиЈ…иҪҪжңәз”өеҠЁеҢ–и¶ӢеҠҝ继з»ӯжҺЁиҝӣгҖӮ

йў„и®Ў2025е№ҙе·ҘзЁӢжңәжў°еӣҪеҶ…гҖҒжө·еӨ–еёӮеңәе°Ҷе…ұжҢҜеҗ‘дёҠпјҢеӨҙйғЁдјҒдёҡеҲ©ж¶ҰзҺҮ继з»ӯжҸҗеҚҮ

зӣ®еүҚе·ҘзЁӢжңәжў°дјҒдёҡжө·еӨ–иҗҘ收еҚ жҜ”жҺҘиҝ‘ 50%пјҢйғЁеҲҶдјҒдёҡиҝңи¶…50%пјҢдё”жө·еӨ–еёӮеңәжҜӣеҲ©зҺҮй«ҳдәҺеӣҪеҶ…еёӮеңәпјҢеҲ©ж¶ҰеӨ§еӨҙе·Із»ҸжқҘиҮӘжө·еӨ–пјҢжҲ‘们и®ӨдёәеҗҺз»ӯи§Ҷи§’еә”иҜҘжӣҙеҠ жіЁйҮҚжө·еӨ–еёӮеңәгҖӮеңЁзҫҺеӣҪйҷҚжҒҜеӨ§иғҢжҷҜдёӢпјҢжҲ‘们жӣҙеҠ зңӢеҘҪйқһзҫҺеҮәжө·й“ҫпјҢйў„и®Ў 2025 е№ҙејҖе§Ӣе·ҘзЁӢжңәжў°жө·еӨ–жңүжңӣ延з»ӯиҫғеҘҪеўһй•ҝпјҢз»“жһ„дёҠд»ҘдәҡйқһжӢүдёәд»ЈиЎЁзҡ„еҸ‘еұ•дёӯеӣҪ家еўһй•ҝжӣҙеҘҪгҖӮеӣҪеҶ…еёӮеңә2024 е№ҙеҹәжң¬зӯ‘еә•пјҢд№ҹиҝӣе…Ҙж–°дёҖиҪ®жӣҙж–°жҚўд»Је‘ЁжңҹпјҢ2024е№ҙд»ҘжқҘзҡ„и®ҫеӨҮжӣҙж–°жҚўд»ЈгҖҒеҢ–еҖәзӯүж”ҝзӯ–и®©еӣҪеҶ…еёӮеңәеӣһжҡ–зҡ„зЎ®е®ҡжҖ§еўһејәпјҢеҗҺз»ӯжңүжңӣе®һзҺ°жё©е’ҢеӨҚиӢҸгҖӮд»ҺдјҒдёҡиҮӘиә«и§’еәҰжқҘзңӢпјҢеӨҙйғЁдјҒдёҡеқҮиҙҜеҪ»й«ҳиҙЁйҮҸеҸ‘еұ•пјҢеӣҪдјҒз§ҜжһҒжҺЁиҝӣеҶ…йғЁж”№йқ©пјҢж°‘дјҒд№ҹз§ҜжһҒжҺЁиҝӣеҶ…йғЁйҷҚжң¬пјҢйў„и®ЎеӨҙйғЁдјҒдёҡеҲ©ж¶ҰзҺҮйҷҚ继з»ӯжҸҗеҚҮгҖӮ

пјҲ1пјүз»ҸжөҺжіўеҠЁйЈҺйҷ©пјҡе·ҘзЁӢжңәжў°иЎҢдёҡдёҺе®Ҹи§Ӯз»ҸжөҺеҜҶеҲҮзӣёе…іпјҢе®Ҹи§Ӯз»ҸжөҺиҝҗиЎҢзҡ„еӨҚжқӮжҖ§гҖҒеӣҪ家з»ҸжөҺж”ҝзӯ–зҡ„дёҚзЎ®е®ҡжҖ§йғҪеҸҜиғҪз»ҷиЎҢдёҡзҡ„еҸ‘еұ•еёҰжқҘжіўеҠЁгҖӮ

пјҲ2пјүй”Җе”®дҝЎз”ЁйЈҺйҷ©пјҡе·ҘзЁӢжңәжў°иЎҢдёҡдҝЎз”Ёй”Җе”®иҫғеӨҡпјҢеҰӮжһңеңЁй”Җе”®ж”ҝзӯ–дёҠиҝҮдәҺжҝҖиҝӣпјҢе®№жҳ“дә§з”ҹиҫғеӨҡиЎЁеҶ…еӨ–йЈҺйҷ©ж•һеҸЈпјҢеҗҺз»ӯдә§з”ҹеқҸиҙҰпјҢеҪұе“ҚдјҒдёҡеҲ©ж¶ҰгҖӮ

пјҲ3пјүжұҮзҺҮжіўеҠЁйЈҺйҷ©пјҡе·ҘзЁӢжңәжў°жө·еӨ–й”Җе”®еӨҡд»ҘеҪ“ең°еёҒз§ҚжҲ–зҫҺе…ғж ёз®—пјҢеҸ—еҲ°еӨҚжқӮзҡ„еӣҪйҷ…еҪўеҠҝеҪұе“ҚпјҢжңӘжқҘжө·еӨ–еёӮеңәеҸҠжұҮзҺҮзҡ„иө°еҠҝдёҚзЎ®е®ҡжҖ§иҫғй«ҳпјҢд»ҺиҖҢе°ҶеҜ№зӣёе…іе…¬еҸёзҡ„收зӣҠдә§з”ҹиҫғеӨ§зҡ„еҪұе“ҚгҖӮ