е…ЁеӣҪе»әзӯ‘жңәжў°з§ҹиөҒеёӮеңәпјҢзү№еҲ«жҳҜеЎ”жңәз§ҹиөҒеёӮеңәпјҢз»ҸиҝҮеҚҒеӨҡе№ҙзҡ„еҸ‘еұ•пјҢйңҖжұӮж—әзӣӣпјҢеёӮеңә规模еҝ«йҖҹеўһй•ҝгҖӮдҪҶиҮӘ2021е№ҙдёӢеҚҠе№ҙе°Өе…¶жҳҜиҝӣе…Ҙ2022е№ҙд»ҘжқҘпјҢе…ЁеӣҪжҲҝең°дә§еёӮеңәж•ҙдҪ“дёӢиЎҢеҺӢеҠӣеҠ еӨ§пјҢеёӮеңәйңҖжұӮе’Ңиҙӯд№°еҠӣдёҚи¶ігҖӮеҠ д№Ӣж–°еҶ з–«жғ…еӣ зҙ еҪұе“ҚпјҢжҲҝең°дә§еёӮеңәиЎЁзҺ°дҪҺиҝ·гҖӮд»Ҡе№ҙеүҚ11жңҲдҪҸе®…ж–°ејҖе·Ҙйқўз§Ҝ81734дёҮе№іж–№зұіпјҢеҗҢжҜ”дёӢйҷҚ39.5%гҖӮ

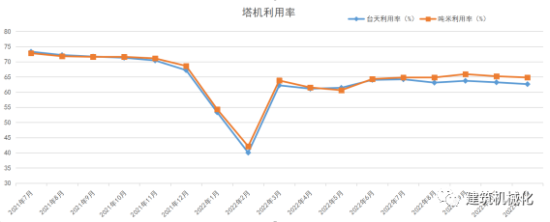

дёҺжҲҝеұӢе»әзӯ‘еёӮеңәеҜҶеҲҮзӣёе…ізҡ„еЎ”жңәз§ҹиөҒпјҢд»Ҡе№ҙд»ҘжқҘпјҢе…¶з§ҹиөҒд»·ж јжҢҮж•°еүҚй«ҳеҗҺдҪҺпјҢж•ҙдҪ“е‘ҲдёӢж»‘жҖҒеҠҝгҖӮжҚ®дёӯеӣҪе·ҘзЁӢжңәжў°е·ҘдёҡеҚҸдјҡж–Ҫе·Ҙжңәжў°еҢ–еҲҶдјҡејҖеұ•зҡ„еЎ”жңәз§ҹиөҒиЎҢдёҡжҷҜж°”жҢҮж•°пјҲз®Җз§°TPIжҢҮж•°пјүз»ҹи®ЎжҳҫзӨәпјҢ2022е№ҙ1-11жңҲеЎ”жңәз§ҹиөҒи®ҫеӨҮеҲ©з”ЁзҺҮеңЁ60%-64%д№Ӣй—ҙжіўеҠЁпјҢжҜ”еҺ»е№ҙдёӢйҷҚ10дёӘзҷҫеҲҶзӮ№е·ҰеҸігҖӮеҸ—з§ҹиөҒеёӮеңәдёӢж»‘зӣҙжҺҘеҪұе“ҚпјҢе»әзӯ‘иө·йҮҚжңәжў°иЎҢдёҡеңЁеҺҶз»Ҹ2021е№ҙдёҠеҚҠе№ҙзҡ„еҺҶеҸІй«ҳеі°еҗҺпјҢ2021е№ҙдёӢеҚҠе№ҙејҖе§ӢеёӮеңәжҖҘйҖҹдёӢж»‘пјҢе»әзӯ‘иө·йҮҚжңәжў°иЎҢдёҡиҝӣе…Ҙж·ұеәҰи°ғж•ҙжңҹгҖӮ

еЎ”жңәз§ҹиөҒиЎҢдёҡжҷҜж°”жҢҮж•°жҳҜеҸҚжҳ еӣҪеҶ…еЎ”жңәеҲ©з”ЁзҺҮеҸҠз§ҹиөҒеёӮеңәд»·ж јжіўеҠЁзҡ„зі»еҲ—жҢҮж•°пјҢзӣҙжҺҘеҸҚжҳ дәҶе»әзӯ‘иө·йҮҚжңәжў°дёҺжҲҝеұӢе»әзӯ‘еёӮеңәзҡ„е…ҙиЎ°е…ізі»гҖӮеҸӮеҠ TPIжҢҮж•°з»ҹи®Ўзҡ„дјҒдёҡжңүеӣҪеҶ…еЎ”жңәз§ҹиөҒдёҡзҡ„еӨҙйғЁдјҒдёҡе…ұ17家пјҢжҲӘжӯў2022е№ҙ11жңҲпјҢеҸӮдёҺз»ҹи®Ўзҡ„еЎ”жңәеҸ°ж•°з”ұ1жңҲд»Ҫзҡ„18226еҸ°еўһиҮі20540еҸ°пјҢжүЈйҷӨжҠҘеәҹеЎ”жңәеҮҖеўһеҠ 2314еҸ°пјҢжҖ»иө·йҮҚеҠӣзҹ©з”ұ1жңҲд»Ҫзҡ„3479164.72tmеўһиҮі3886695.22tmпјҢеҮҖеўһеҠ 407530.5tmпјҢеЎ”жңәз§ҹиөҒиЎҢдёҡжҷҜж°”жҢҮж•°иҝҗиЎҢе‘ҲзҺ°еҮәд»ҘдёӢзү№еҫҒгҖӮ

1гҖҒеЎ”жңәи®ҫеӨҮеҲ©з”ЁзҺҮйҖҗжёҗдјҒзЁі

2022е№ҙдёҖеӯЈеәҰпјҢеҸ—жҳҘиҠӮеҪұе“ҚпјҢ1жңҲе’Ң2жңҲеЎ”жңәеҲ©з”ЁзҺҮж•ҙдҪ“иҫғдҪҺпјҢ3жңҲжҒўеӨҚжӯЈеёёпјҢеҸ°еӨ©еҲ©з”ЁзҺҮеңЁ40.0%-62.2%д№Ӣй—ҙпјҢеҗЁзұіеҲ©з”ЁзҺҮеңЁ42.1%-63.8%д№Ӣй—ҙпјҢз§ҹйҮ‘жҖ»йўқ93979дёҮе…ғпјӣдәҢеӯЈеәҰпјҢеЎ”жңәеҸ°еӨ©еҲ©з”ЁзҺҮеңЁ61.1%-64.0%д№Ӣй—ҙпјҢеҗЁзұіеҲ©з”ЁзҺҮеңЁ60.6%-64.3%д№Ӣй—ҙпјҢз§ҹйҮ‘жҖ»йўқ113909дёҮе…ғпјӣдёүеӯЈеәҰпјҢеЎ”жңәеҸ°еӨ©еҲ©з”ЁзҺҮеңЁ63.1%-64.2%д№Ӣй—ҙпјҢеҗЁзұіеҲ©з”ЁзҺҮеңЁ64.8%-65.9%д№Ӣй—ҙпјҢеҲ©з”ЁзҺҮиҫғдёҠеҚҠе№ҙзЁідёӯжңүеҚҮпјҢз§ҹйҮ‘жҖ»йўқ114082дёҮе…ғпјҢиҫғеҺ»е№ҙдёүеӯЈеәҰзӣёжҜ”дёӢйҷҚ12.8%пјӣеӣӣеӯЈеәҰ10жңҲ-11жңҲпјҢеЎ”жңәеҸ°еӨ©еҲ©з”ЁзҺҮеңЁ62.6%-63.3%д№Ӣй—ҙпјҢеҗЁзұіеҲ©з”ЁзҺҮеңЁ64.8%-65.3%д№Ӣй—ҙпјҢз§ҹйҮ‘жҖ»йўқ75164дёҮе…ғпјҢиҫғеҺ»е№ҙеҗҢжңҹзӣёжҜ”дёӢйҷҚ13.3%гҖӮ

2021.7—2022.11еЎ”жңәеҲ©з”ЁзҺҮз»ҹи®Ў

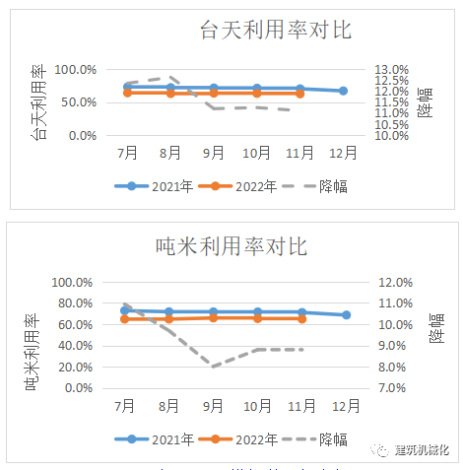

ж•ҙдҪ“зңӢпјҢд»Ҡе№ҙ7-11жңҲпјҢеЎ”жңәеҸ°еӨ©еҲ©з”ЁзҺҮеңЁ62.6%-64.2%д№Ӣй—ҙпјҢеҗЁзұіеҲ©з”ЁзҺҮеңЁ64.8%-65.9%д№Ӣй—ҙпјҢиҫғеҺ»е№ҙеҗҢжңҹеқҮжңүжүҖдёӢж»‘пјҢдҪҶйҷҚе№…дёҚж–ӯ收зӘ„пјҢеҲ©з”ЁзҺҮеҹәжң¬дјҒзЁіпјҢжіўеҠЁеҸҳе°ҸпјҢиЎҢдёҡеә•йғЁзү№еҫҒжҳҺжҳҫгҖӮ

2022е№ҙ7-11жңҲеЎ”жңәеҲ©з”ЁзҺҮеҜ№жҜ”

еңЁеЎ”жңәз§ҹиөҒеёӮеңәж•ҙдҪ“йңҖжұӮз–ІиҪҜгҖҒдҫӣжұӮе№іж·ЎгҖҒд»·ж јдёӢйҷҚгҖҒз«һдәүжҝҖзғҲзҡ„йҳ¶ж®өпјҢдёҖдәӣеұҖйғЁең°еҢәжҲ–дёҖдәӣз§ҹиөҒдјҒдёҡиҝҳеӨ„еңЁеёӮеңәйңҖжұӮж—әзӣӣгҖҒдҫӣжұӮжҙ»и·ғзҡ„йңҖжұӮж—әзӣӣйҳ¶ж®өгҖӮ

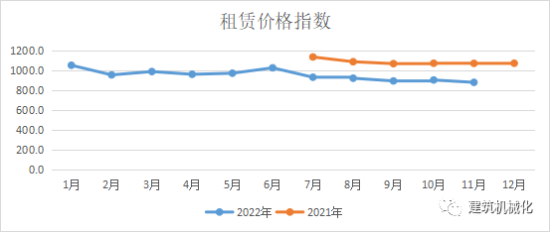

2гҖҒз§ҹиөҒд»·ж јжҢҮж•°жҢҒз»ӯиө°дҪҺ

2022е№ҙ1-6жңҲпјҢеЎ”жңәз§ҹиөҒд»·ж јжҢҮж•°иҝҗиЎҢеңЁ1053.6-961.8д№Ӣй—ҙпјҢ7-11жңҲпјҢеЎ”жңәз§ҹиөҒд»·ж јжҢҮж•°иҝҗиЎҢеңЁ932.1-880.3д№Ӣй—ҙпјҢиҫғеҺ»е№ҙ7-11жңҲзҡ„1137.6-1072.8жңүжүҖдёӢж»‘гҖӮ2022е№ҙеҶ…жңҖй«ҳзӮ№еҮәзҺ°еңЁ1жңҲпјҢжңҖдҪҺзӮ№еңЁ11жңҲпјҢз§ҹиөҒд»·ж јжҢҮж•°еүҚй«ҳеҗҺдҪҺпјҢж•ҙдҪ“е‘ҲдёӢж»‘жҖҒеҠҝгҖӮ

еңЁз§ҹиөҒдә§еҖјж–№йқўпјҢжң¬з»ҹи®ЎжҢүеЎ”жңәз§ҹиөҒеҮҖдә§еҖји®Ўз®—пјҢеҚіеҸӘз»ҹи®ЎеЎ”жңәз§ҹиөҒжң¬иә«дә§з”ҹзҡ„иҙ№з”ЁпјҢдёҚеҢ…еҗ«зЁҺиҙ№гҖҒдәәе·Ҙиҙ№зӯүе…¶д»–д»»дҪ•иҙ№з”ЁгҖӮ2022е№ҙ1-6жңҲпјҢз§ҹиөҒжҖ»дә§еҖј207888дёҮе…ғпјҢе№іеқҮжңҲдә§еҖј34648дёҮе…ғпјҢ7-11жңҲз§ҹиөҒжҖ»дә§еҖј189246дёҮе…ғпјҢе№іеқҮжңҲдә§еҖј37849дёҮе…ғпјҢе…Ёе№ҙеҚ•жңҲдә§еҖје‘ҲзҺ°еүҚдҪҺеҗҺй«ҳпјҢжңүдјҒзЁід№ӢеҠҝгҖӮ

2021.7—2022.11еЎ”жңәз§ҹиөҒд»·ж јжҢҮж•°

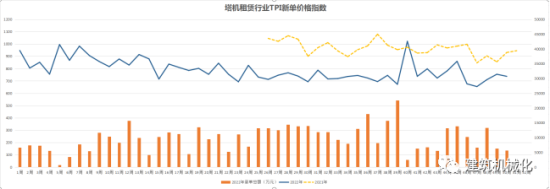

ж–°еҚ•д»·ж јжҢҮж•°жҜ”иҫғзӣҙжҺҘеҸҚжҳ дәҶеЎ”жңәз§ҹиөҒиЎҢдёҡжңҖж–°д»·ж јиө°еҠҝеҸҳеҢ–гҖӮж–°еҚ•д»·ж јжҢҮж•°жҳҜд»Ҙе‘Ёдёәз»ҹи®Ўе‘ЁжңҹпјҢ2022е№ҙзҡ„еүҚ50е‘Ёж–°еҚ•д»·ж јжҢҮж•°еңЁ654-1021зӮ№д№Ӣй—ҙпјҢе‘ҲзҺ°иҫғеӨ§иө·дјҸгҖӮ1-25е‘ЁиҝҗиЎҢеңЁ693-995еҢәй—ҙпјҢ26-50е‘ЁиҝҗиЎҢеңЁ654-1021д№Ӣй—ҙпјҢе…¶дёӯпјҢ1021зӮ№еҸ‘з”ҹеңЁ40е‘ЁпјҢдё»иҰҒеҺҹеӣ зі»иҜҘе‘Ёж–°зӯҫи®ўеҚ•жҖ»йўқиҫғе°‘гҖҒдҪҶе°‘ж•°дјҒдёҡзҡ„ж–°еҚ•д»·ж јиҫғй«ҳжүҖиҮҙпјҢиӢҘеү”йҷӨиҜҘж•°жҚ®пјҢеҲҷ26-50е‘ЁиҝҗиЎҢеңЁ654-859еҢәй—ҙпјҢиҫғ2021е№ҙеҗҢжңҹ846-1079зҡ„еҢәй—ҙзӣёжҜ”пјҢеҗҢжҜ”йҷҚе№…еңЁ11.8%-35.7%д№Ӣй—ҙпјҢжңүжҳҺжҳҫдёӢйҷҚгҖӮ

дёәе№іж»‘ејӮеёёж•°жҚ®зҡ„жіўеҠЁпјҢж–°еҚ•д»·ж јжҢҮж•°еј•е…Ҙ5е‘ЁеқҮзәҝе’Ң13е‘ЁеқҮзәҝпјҢ5е‘ЁеқҮзәҝ706-922зӮ№д№Ӣй—ҙпјҢ13е‘ЁеқҮзәҝеңЁ729-938зӮ№д№Ӣй—ҙпјҢеқҮе‘ҲзҺ°еүҚй«ҳеҗҺдҪҺзј“ж…ўдёӢйҷҚзҡ„жҖҒеҠҝгҖӮеҖјеҫ—дёҖжҸҗзҡ„жҳҜпјҢ13е‘ЁеқҮзәҝеҖјжңҖдҪҺзӮ№еҮәзҺ°еңЁ39е‘ЁпјҢеңЁеү”йҷӨ40е‘Ёж•°жҚ®зҡ„еҪұе“ҚеҗҺпјҢ41-50е‘Ёзҡ„13е‘ЁеқҮзәҝеҖјд№ҹдёҖзӣҙз»ҙжҢҒеңЁжңҖдҪҺзӮ№д№ӢдёҠпјҢж–°еҚ•д»·ж јжҢҮж•°жңүдјҒзЁіжҖҒеҠҝгҖӮ

еңЁж–°зӯҫи®ўеҚ•жҖ»йўқж–№йқўпјҢ2022е№ҙ26-50е‘Ёе…ұ276886дёҮе…ғпјҢй«ҳдәҺеҺ»е№ҙеҗҢжңҹзҡ„261191дёҮе…ғпјҢд№ҹй«ҳдәҺ1-25е‘Ёзҡ„213195дёҮе…ғпјҢиҝҷдёҺеүҚж–ҮжүҖиҝ°зҡ„з§ҹиөҒдә§еҖјзҡ„еҸҳеҢ–дёҖиҮҙпјҢеқҮдёәеүҚдҪҺеҗҺй«ҳпјҢиЎЁжҳҺеёӮеңәйңҖжұӮе°Ҹе№…еӣһеҚҮгҖӮ

2021.7—2022.11еЎ”жңәж–°еҚ•д»·ж јжҢҮж•°

3гҖҒжҲҝең°дә§жҠ•иө„жҢҒз»ӯдёӢйҷҚеҜјиҮҙи®ҫеӨҮйңҖжұӮдёӢйҷҚ

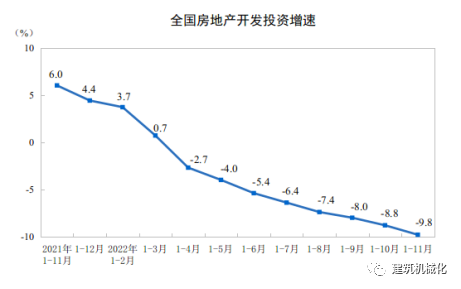

еЎ”жңәз§ҹиөҒдё»иҰҒжңҚеҠЎдәҺд»ҘжҲҝең°дә§е»әи®ҫдёәдё»зҡ„е»әзӯ‘иЎҢдёҡпјҢжңүзқҖиҫғејәзҡ„е…іиҒ”гҖӮжҚ®еӣҪ家з»ҹи®ЎеұҖеҸ‘еёғж•°жҚ®пјҢ2022е№ҙ1—11жңҲд»ҪпјҢе…ЁеӣҪжҲҝең°дә§ејҖеҸ‘жҠ•иө„123863дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ9.8%пјӣе…¶дёӯпјҢдҪҸе®…жҠ•иө„94016дәҝе…ғпјҢдёӢйҷҚ9.2%гҖӮжҲҝең°дә§ејҖеҸ‘дјҒдёҡжҲҝеұӢж–Ҫе·Ҙйқўз§Ҝ896857дёҮе№іж–№зұіпјҢеҗҢжҜ”дёӢйҷҚ6.5%гҖӮе…¶дёӯпјҢдҪҸе®…ж–Ҫе·Ҙйқўз§Ҝ633916дёҮе№іж–№зұіпјҢдёӢйҷҚ6.7%гҖӮжҲҝеұӢж–°ејҖе·Ҙйқўз§Ҝ111632дёҮе№іж–№зұіпјҢдёӢйҷҚ38.9%гҖӮе…¶дёӯпјҢдҪҸе®…ж–°ејҖе·Ҙйқўз§Ҝ81734дёҮе№іж–№зұіпјҢдёӢйҷҚ39.5%гҖӮжҲҝеұӢз«Је·Ҙйқўз§Ҝ55709дёҮе№іж–№зұіпјҢдёӢйҷҚ19.0%гҖӮе…¶дёӯпјҢдҪҸе®…з«Је·Ҙйқўз§Ҝ40442дёҮе№іж–№зұіпјҢдёӢйҷҚ18.4%гҖӮж•°жҚ®еҸҜи§ҒпјҢйҡҸзқҖиҝ‘еҮ е№ҙжҲҝең°дә§ејҖеҸ‘жҠ•иө„еҠӣеәҰзҡ„收缩пјҢжҲ‘еӣҪзҡ„еЎ”жңәз§ҹиөҒдёҡжӯЈи·ҹйҡҸжҲҝең°дә§иЎҢдёҡеӨ„дәҺи°ғж•ҙйҳ¶ж®өгҖӮ

е…ЁеӣҪжҲҝең°дә§ејҖеҸ‘жҠ•иө„еўһйҖҹз»ҹи®Ў

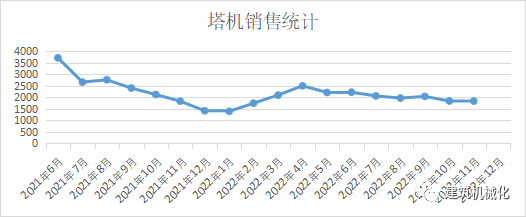

дёҺжӯӨеҗҢж—¶пјҢдҪңдёәеЎ”жңәз§ҹиөҒдёҠжёёзҡ„еҲ¶йҖ дёҡд№ҹеҗҢж ·еҮәзҺ°дёӢж»‘д№ӢеҠҝгҖӮж №жҚ®дёӯеӣҪе·ҘзЁӢжңәжў°е·ҘдёҡеҚҸдјҡз»ҹи®ЎпјҢ2022е№ҙ1-11жңҲе…ұй”Җе”®еЎ”жңәзәҰ19700еҸ°пјҢе…¶дёӯ6-11жңҲй”ҖйҮҸиҫғ2021е№ҙ6-11жңҲеҗҢжҜ”дёӢж»‘зәҰ20%пјҢжҲҝең°дә§ејҖеҸ‘жҠ•иө„еҠӣеәҰгҖҒTPIжҢҮж•°гҖҒеЎ”жңәй”ҖйҮҸдёүиҖ…еҪўжҲҗжҳҺжҳҫзҡ„жӯЈзӣёе…ігҖӮеЎ”жңәеҲ¶йҖ дёҡе°ҶеҠ йҖҹжҙ—зүҢпјҢжұ°еҠЈеӯҳдјҳпјҢйӣҶдёӯеәҰдёҚж–ӯжҸҗй«ҳпјӣд№ҹиҰҒжұӮдјҒдёҡзҡ„зҺ°д»ЈеҢ–еҲ¶йҖ ж°ҙе№ідёҚж–ӯжҸҗй«ҳпјҢжҸҗй«ҳз”ҹдә§ж•ҲзҺҮе’Ңдә§е“Ғе“ҒиҙЁгҖӮ

2021.6—2022.11еЎ”жңәй”Җе”®йҮҸз»ҹи®Ў

4гҖҒзӯ‘еә•пјҢдҪ•ж—¶еӣһеҚҮпјҹ

еңЁеҲҡеҲҡз»“жқҹдёҚд№…зҡ„дёӯеӨ®з»ҸжөҺе·ҘдҪңдјҡи®®дёҠпјҢеҜ№жҲҝең°дә§зҡ„зӣёе…ійғЁзҪІд»Ҙ“зЎ®дҝқжҲҝең°дә§еёӮеңәе№ізЁіеҸ‘еұ•”ејҖзҜҮпјҢ并жҸҗеҮәдәҶ“дёүдҝқ”пјҡдҝқдәӨжҘјгҖҒдҝқж°‘з”ҹгҖҒдҝқзЁіе®ҡгҖӮиҝҷжҳҜдёӯеӨ®з»ҸжөҺе·ҘдҪңдјҡи®®йҰ–ж¬ЎжҸҗеҮә“дёүдҝқ”пјҢиЎЁжҳҺдәҶжҺҘдёӢжқҘзҡ„е·ҘдҪңйҮҚзӮ№пјҢжҲҝең°дә§еӨ„дәҺ“зӯ‘еә•”йҳ¶ж®өпјҢжҺЁеҮәе…Ёж–№дҪҚзЁіе®ҡж”ҝзӯ–пјҢжңүжңӣдјҒзЁігҖӮжҚ®зӣёе…ійў„жөӢпјҢ2023е№ҙжҲ‘еӣҪGDP еўһйҖҹжңүжңӣиҫҫеҲ°5%д»ҘдёҠпјҢдёәеә”еҜ№дёүйҮҚеҺӢеҠӣзҡ„жҢҒз»ӯеҶІеҮ»е’ҢеӨ–йғЁзҺҜеўғзҡ„еҪұе“ҚпјҢз§ҜжһҒзҡ„иҙўж”ҝж”ҝзӯ–жңүжңӣиҝӣдёҖжӯҘеҠ еӨ§еҝ…иҰҒж”ҜеҮәеҠӣеәҰгҖӮ

жҲҝеұӢе»әзӯ‘е’Ңеҹәе»әе·ҘзЁӢе…ұеҗҢеҶіе®ҡдәҶе»әзӯ‘иө·йҮҚжңәжў°зҡ„йңҖжұӮпјҢжҲҝең°дә§жҠ•иө„еўһйҖҹдёӢж»‘пјҢдҪҶжҠ•иө„规模д»Қ然иҫғеӨ§пјҢдёәе»әзӯ‘иө·йҮҚжңәжў°жҸҗдҫӣдәҶиҫғеӨ§еёӮеңәгҖӮйҖҡиҝҮеЎ”жңәз§ҹиөҒиЎҢдёҡжҷҜж°”еәҰжҢҮж•°зҡ„иҝҗиЎҢжғ…еҶөеҸҜи§ҒпјҢеӣҪеҶ…еЎ”жңәз§ҹиөҒиЎҢдёҡжҷҜж°”жҢҮж•°зӣ®еүҚеӨ„дәҺдҪҺдҪҚиҝҗиЎҢйҳ¶ж®өпјҢйғЁеҲҶжҢҮж•°жңүзӯ‘еә•жҲ–е°Ҹе№…еӣһеҚҮзҡ„и¶ӢеҠҝпјҢз§ҹйҮ‘д»·ж јдёӢйҷҚи¶ӢеҠҝжӯЈеңЁж”ҫзј“гҖӮйў„и®ЎйҡҸзқҖз–«жғ…жёҗж¶Ҳе’Ңз§ҜжһҒзҡ„иҙўж”ҝж”ҝзӯ–ж•ҲжһңжҢҒз»ӯжҳҫзҺ°пјҢз»ҸжөҺиҝҗиЎҢжңүжңӣжҖ»дҪ“еӣһеҚҮпјҢе®һзҺ°иҙЁзҡ„жңүж•ҲжҸҗеҚҮе’ҢйҮҸзҡ„еҗҲзҗҶеўһй•ҝгҖӮеҗҢж—¶йҡҸзқҖж—§и®ҫеӨҮзҡ„ж·ҳжұ°пјҢд»ҘеҸҠдёӢжёёжҲҝең°дә§иЎҢдёҡзҡ„з»ҙзЁіеӣһжҡ–пјҢйғҪе°ҶдёәеЎ”жңәз§ҹиөҒиЎҢдёҡеёҰжқҘжңәйҒҮпјҢеЎ”жңәеҲ©з”ЁзҺҮжңүжңӣи§Ұеә•еӣһеҚҮпјҢз§ҹиөҒд»·ж јжҢҮж•°еңЁиҝһз»ӯеӣһиҗҪеҗҺзҡ„еӣһеҚҮйў„жңҹе…‘зҺ°д№ҹи®ёдёҚдјҡеӨӘд№…пјҢдҪҶеӣһеҚҮе№…еәҰдёҚе®ңиҝҮеәҰд№җи§ӮгҖӮеЎ”жңәз§ҹиөҒдјҒдёҡеә”еӨҜе®һеҹәзЎҖгҖҒдјҳеҢ–и®ҫеӨҮз»“жһ„пјҢжҸҗеҚҮжңҚеҠЎиғҪеҠӣгҖӮ