дј—жүҖе‘ЁзҹҘпјҢз»Ҳз«Ҝй”ҖйҮҸеҺҶжқҘжҳҜиҖғйҮҸе®ўжҲ·йңҖжұӮзҡ„жңҖе…ій”®з»ҙеәҰгҖӮзүөеј•иҪҰдҪңдёәйҮҚеҚЎйўҶеҹҹжңҖеӨ§зҡ„з»ҶеҲҶеёӮеңәпјҢдёҖзӣҙеҸ—еҲ°иЎҢдёҡе…іжіЁпјҢеӣ жӯӨеҲҶжһҗзүөеј•иҪҰз»Ҳз«ҜеёӮеңәзҡ„зү№зӮ№еҜ№иЎҢдёҡжӣҙжңүеҸӮиҖғж„Ҹд№үгҖӮ

ж №жҚ®жңҖж–°з»Ҳз«ҜдёҠзүҢдҝЎжҒҜпјҢ2022е№ҙ4жңҲзүөеј•иҪҰе®һйҷ…й”Җе”®1.32дёҮиҫҶпјҲдёҚеҗ«еҮәеҸЈгҖҒдёӢеҗҢпјүпјҢеҗҢжҜ”пјҲеҺ»е№ҙ4жңҲзүөеј•иҪҰз»Ҳз«Ҝй”ҖйҮҸдёә4.81дёҮиҫҶпјүдёӢйҷҚ83%пјӣ2022е№ҙ1-4жңҲпјҢзүөеј•иҪҰз»Ҳз«Ҝе®һйҷ…зҙҜи®Ўй”Җе”®5.92дёҮиҫҶпјҢзҙҜи®ЎеҗҢжҜ”пјҲеҺ»е№ҙ1-4жңҲзүөеј•иҪҰз»Ҳз«Ҝй”ҖйҮҸ29.6дёҮиҫҶпјүдёӢж»‘80%гҖӮ

йӮЈд№Ҳ2022е№ҙеүҚ4жңҲзүөеј•иҪҰз»Ҳз«ҜеёӮеңәеҲ°еә•жңүе“Әдәӣзү№зӮ№пјҹ

4жңҲеҗҢжҜ”йҷҚе№…и¶…8жҲҗпјҢеҪўжҲҗеҸІж— еүҚдҫӢзҡ„“10иҝһйҷҚ”

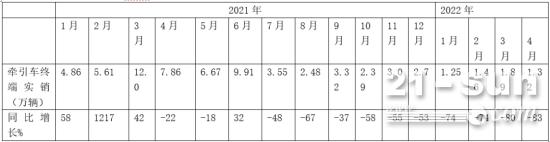

иЎЁпјҡ2022е№ҙеүҚ4жңҲеҸҠ2021е№ҙ1-12жңҲеҗ„жңҲзүөеј•иҪҰз»Ҳз«Ҝе®һйҷ…й”ҖйҮҸеҸҠеҗҢжҜ”з»ҹи®ЎпјҲжқҘжәҗпјҡж №жҚ®з»Ҳз«ҜдёҠзүҢдҝЎжҒҜпјү

дёҠиЎЁжҳҫзӨәпјҢ2022е№ҙ4жңҲзүөеј•иҪҰз»Ҳз«Ҝе®һйҷ…й”ҖйҮҸеҸӘжңү1.32дёҮиҫҶпјҢеҗҢжҜ”дёӢйҷҚи¶…8жҲҗпјҲ-83%пјүгҖӮд»ҺеҺ»е№ҙ7жңҲејҖе§ӢиҮід»Ҡе№ҙ4жңҲпјҢзүөеј•иҪҰеёӮеңәе·Із»ҸеҪўжҲҗеҸІж— еүҚдҫӢзҡ„“10иҝһйҷҚ”пјҒж №жҚ®еҲҶжһҗпјҢеёӮеңәдё»иҰҒеҸ—еҲ°д»ҘдёӢеҮ ж–№йқўеӣ зҙ еҪұе“Қпјҡ

дёҖжҳҜеӣҪе…ӯзҺҜдҝқеҚҮзә§зҡ„ж”ҝзӯ–зәўеҲ©е·Із»ҸиҖ—е…үпјҢеҲәжҝҖзүөеј•иҪҰз»Ҳз«Ҝе®ўжҲ·йңҖжұӮзҡ„еҠЁеҠӣе·Із»ҸеҫҲе°‘пјӣ

дәҢжҳҜзҺҜдҝқйҷҗдә§еҸҠйҷҗз”өпјҢдҪҝеҫ—дёҚе°‘жұЎжҹ“дёҘйҮҚзҡ„иғҪжәҗеһӢдјҒдёҡпјҲеҰӮз…ӨзӮӯгҖҒй’ўй“ҒгҖҒж°ҙжіҘзӯүпјүйҷҗдә§жҲ–еҒңдә§пјҢд№ӢеүҚйқ зүөеј•иҪҰиҝҗиҫ“зҡ„иҙ§жәҗеӨ§еӨ§еҮҸе°‘пјҢеӣ жӯӨеҜ№зүөеј•иҪҰзҡ„йңҖжұӮиҮӘ然д№ҹйҡҸд№ӢеҮҸе°‘пјӣ

дёүжҳҜзҮғжІ№д»·ж јиҝһиҝһдёҠеҚҮгҖҒзҮғж°”д»·ж јеұ…й«ҳдёҚдёӢпјҢеҜјиҮҙе®ўжҲ·иҝҗиҗҘжҲҗжң¬жҸҗй«ҳгҖҒеҲ©ж¶Ұзј©ж°ҙпјҢе®ўжҲ·иҙӯиҪҰзҡ„ж„Ҹж„ҝйҷҚдҪҺпјӣ

еӣӣжҳҜзҪ‘з»ңиҙ§иҝҗе№іеҸ°зӯүжҒ¶жҖ§еҺӢдҪҺиҝҗд»·пјҢ“еҶ…еҚ·”зҺ°иұЎдёҘйҮҚпјҢеҜјиҮҙиҝҗиҫ“д»·ж јеҒҸдҪҺпјҢдҪҝеҫ—йғЁеҲҶз»Ҳз«Ҝз”ЁжҲ·жҢҒз»ӯиҗҘиҝҗзҡ„еҺӢеҠӣеўһеӨ§пјӣ

дә”жҳҜдәҢжүӢзүөеј•иҪҰд»·ж јдёӢйҷҚпјҢеҗёеј•дәҶйғЁеҲҶз”ЁжҲ·пјҢеҶІеҮ»дәҶд»·ж јиҫғй«ҳзҡ„еӣҪе…ӯж–°иҪҰеёӮеңәпјӣ

е…ӯжҳҜ“еҸҢзўі”еҮҸжҺ’д»»еҠЎиҖғж ёзҡ„еҪұе“ҚпјҢйғЁеҲҶеӣҪжңүжёҜеҢәгҖҒзҹҝеҢәгҖҒз©әжёҜгҖҒеӨ§еһӢдјҒдёҡиҰҒжұӮйҮҮз”Ёж–°иғҪжәҗзүөеј•иҪҰиҝҗиҫ“пјҢдёҖе®ҡзЁӢеәҰдёҠеҶ·иҗҪдәҶдј з»ҹеҠЁеҠӣзҡ„зүөеј•иҪҰеёӮеңәпјӣ

дёғжҳҜеҸ—иҝ‘жңҹзҡ„з–«жғ…еҪұе“ҚпјҢеҜјиҮҙе…¬и·Ҝзү©жөҒиҝҗиҫ“еҸ—йҳ»пјҢиҝҗиҫ“ж•ҲзҺҮйҷҚдҪҺпјҢе®ўжҲ·з»ҸжөҺ收зӣҠжҚҹеӨұпјҢиҙӯиҪҰзҡ„з§ҜжһҒжҖ§еҸ—еҲ°жҚҹдјӨпјӣ

е…«жҳҜз–«жғ…дҪҝеҫ—йғЁеҲҶиҪҰдјҒз”ҹдә§й”Җе”®жҙ»еҠЁеҸ—еҲ°еҪұе“ҚпјҢеҪұе“ҚдәҶз»Ҳз«Ҝй”ҖйҮҸгҖӮ

ж–°иғҪжәҗзүөеј•иҪҰжҲҗдә®зӮ№пјҡеҚ•жңҲдёүдёҖеӨәеҶ пјҢзҙҜи®Ўеҫҗе·Ҙ第дёҖ

——ж–°иғҪжәҗзүөеј•иҪҰеҗҢжҜ”еӨ§ж¶ЁпјҢи·‘иөўеӨ§зӣҳгҖӮ

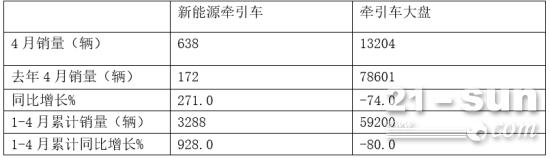

иЎЁпјҡ2022е№ҙ4жңҲеҸҠ1-4жңҲж–°иғҪжәҗзүөеј•иҪҰдёҺзүөеј•иҪҰеӨ§зӣҳеўһе№…жҜ”иҫғпјҲж•°жҚ®жқҘжәҗпјҡз»Ҳз«ҜдёҠзүҢдҝЎжҒҜпјү

дёҠиЎЁжҳҫзӨәпјҢд»Ҡе№ҙ4жңҲж–°иғҪжәҗзүөеј•иҪҰеҗҢжҜ”еўһйҖҹ271%пјҢиҝңиҝңи·‘иөўзүөеј•иҪҰеӨ§зӣҳ-74%зҡ„еўһе№…пјӣд»Ҡе№ҙ1-4жңҲж–°иғҪжәҗзүөеј•иҪҰеҗҢжҜ”еўһй•ҝ928%пјҢд№ҹиҝңиҝңи·‘иөўзүөеј•иҪҰеӨ§зӣҳ-80%зҡ„еўһе№…гҖӮж–°иғҪжәҗзүөеј•иҪҰеһӢеёӮеңәжҲҗдёәд»Ҡе№ҙеүҚ4жңҲжҡ—ж·Ўзүөеј•иҪҰеёӮеңәдёӯзҡ„“дёҖжҠ№дә®иүІ”гҖӮ

——4жңҲдёүдёҖжұҪиҪҰеұ…жҰңйҰ–пјҢ1-4жңҲеҫҗе·Ҙ第дёҖгҖӮ

иЎЁпјҡд»Ҡе№ҙ4жңҲж–°иғҪжәҗзүөеј•иҪҰTOP10дјҒдёҡй”ҖйҮҸеҸҠеҚ жҜ”пјҲж•°жҚ®жқҘжәҗпјҡз»Ҳз«ҜдёҠзүҢдҝЎжҒҜпјү

——4жңҲеҫҗе·ҘеӨәеҶ пјҢTOP10еҗҢжҜ”еқҮеӨ§ж¶ЁгҖӮ

иЎЁпјҡ1-4жңҲж–°иғҪжәҗзүөеј•иҪҰTOP10дјҒдёҡй”ҖйҮҸеҸҠеҚ жҜ”пјҲж•°жҚ®жқҘжәҗпјҡз»Ҳз«ҜдёҠзүҢдҝЎжҒҜпјү

еҲҶжһҗжҳҫзӨәпјҢд»Ҡе№ҙ1-4жңҲж–°иғҪжәҗзүөеј•иҪҰзҙҜи®Ўй”ҖйҮҸдёӯеҫҗе·Ҙ第дёҖпјҢTOP10дёӯеҗҢжҜ”е…ЁйғЁеўһй•ҝпјҢиҜҙжҳҺж–°иғҪжәҗзүөеј•иҪҰеўһй•ҝеҠҝеӨҙејәеҠІгҖӮдё»иҰҒжҳҜз”ұдәҺеңЁеӣҪ家“еҸҢзўі”жҲҳз•Ҙзҡ„жҺЁиҝӣдёӢпјҢж–°иғҪжәҗзүөеј•иҪҰеңЁжёҜеҸЈгҖҒй’ўеҺӮгҖҒз”өеҺӮгҖҒзҹҝеұұзӯүдёҖдәӣе°Ғй—ӯзҡ„зү№ж®Ҡиҝҗиҫ“еңәжҷҜдёӢеҫ—еҲ°дәҶиҫғеҘҪжҺЁе№ҝеә”з”ЁпјҢзү№еҲ«жҳҜжҚўз”өжЁЎејҸзҡ„зүөеј•иҪҰз”ұдәҺиЎҘз”өжҜ”жҷ®йҖҡзҡ„зәҜз”өеҠЁеһӢиҰҒеҝ«еҫҲеӨҡпјҲдёҖиҲ¬дёҚи¶…иҝҮ5еҲҶй’ҹпјүгҖҒдё”е°Ғй—ӯеңәжҷҜдёӢз»ӯиҲӘйҮҢзЁӢж— еҝ§пјӣеҸҰеӨ–жҚўз”өејҸзүөеј•иҪҰеҸҜд»ҘйҮҮеҸ–“иҪҰз”өеҲҶзҰ»”зҡ„е•ҶдёҡжЁЎејҸпјҢз”өжұ еҸҜд»Ҙд»Һ“з”өжұ 银иЎҢ”з§ҹиөҒпјҢд»ҺиҖҢжңүж•ҲйҷҚдҪҺдәҶз»Ҳз«Ҝе®ўжҲ·еҲқж¬Ўиҙӯд№°зҡ„жҲҗжң¬пјҲжҚ®жӮүиҙӯд№°дёҚеҗ«з”өжұ зҡ„иЈёиҪҰд»·ж јдёҖиҲ¬еҸӘжҜ”жІ№иҪҰд»·ж јй«ҳеҮә5дёҮе…ғе·ҰеҸіпјүпјҢе®ўжҲ·жҜ”иҫғж„ҝж„ҸжҺҘеҸ—гҖӮ

и§Јж”ҫгҖҒйҮҚжұҪгҖҒдёңйЈҺеұ…еүҚдёүпјҢTOP10еҗҢжҜ”е…ЁйғЁдёӢйҷҚ

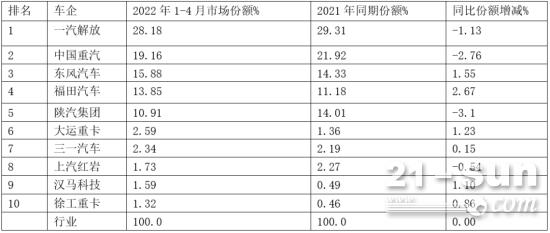

иЎЁпјҡ2022е№ҙеүҚ4жңҲзүөеј•иҪҰtop10й”ҖйҮҸжҺ’иЎҢпјҲжқҘжәҗпјҡжҚ®з»Ҳз«ҜдёҠзүҢдҝЎжҒҜпјү

дёҠиЎЁеҸҜи§ҒпјҢ2022е№ҙ1-4жңҲзүөеј•иҪҰTOP10з»Ҳз«Ҝй”ҖйҮҸеҸҠеҗҢжҜ”еҸҜд»ҘзңӢеҮәпјҢ2022е№ҙ1-4жңҲзүөеј•иҪҰз»Ҳз«ҜеёӮеңәзҙҜи®Ўй”ҖйҮҸ5.92дёҮиҫҶпјҢеҗҢжҜ”дёӢйҷҚ80%пјӣи§Јж”ҫдҪҚеұ…第дёҖпјҢйҮҚжұҪгҖҒдёңйЈҺеҲҶеҲ«еұ…第дәҢгҖҒ第дёүгҖӮе…¶дёӯпјҢ

——и§Јж”ҫжұҪиҪҰжҳҜй”ҖйҮҸе”ҜдёҖдёҖ家超иҝҮ1.5дёҮиҫҶпјҲ1.67дёҮпјүзҡ„дјҒдёҡпјҢдҪҚеұ…жҰңйҰ–пјҢеҗҢжҜ”дёӢйҷҚ81%пјҢи·‘иҫ“еӨ§зӣҳ1дёӘзҷҫеҲҶзӮ№пјӣ

——йҮҚжұҪй”Җ1.13дёҮиҫҶпјҢеұ…第дәҢпјӣеҗҢжҜ”дёӢйҷҚ83%пјҢи·‘иҫ“еӨ§зӣҳиҝ‘3дёӘзҷҫеҲҶзӮ№пјӣ

——дёңйЈҺжұҪиҪҰй”ҖйҮҸ9402иҫҶпјҢеұ…иЎҢдёҡ第дёүпјҢеҗҢжҜ”дёӢйҷҚ78%пјҢи·‘иөўеӨ§зӣҳиҝ‘2дёӘзҷҫеҲҶзӮ№пјӣ

——зҰҸз”°жұҪиҪҰй”Җ8203иҫҶпјҢдҪҚеұ…第еӣӣпјӣеҗҢжҜ”дёӢйҷҚ76%пјҢи·‘иөўеӨ§зӣҳиҝ‘4дёӘзҷҫеҲҶзӮ№пјӣ

——йҷ•жұҪйӣҶеӣўй”ҖйҮҸ6460иҫҶпјҢдҪҚеұ…第дә”пјҢеҗҢжҜ”дёӢйҷҚ85%пјҢи·‘иҫ“еӨ§зӣҳиҝ‘5дёӘзҷҫеҲҶзӮ№пјӣ

——еӨ§иҝҗйҮҚеҚЎй”ҖйҮҸ1532иҫҶпјҢдҪҚеұ…第е…ӯпјҢеҗҢжҜ”дёӢйҷҚ63%пјҢи·‘иөўеӨ§зӣҳ17дёӘзҷҫеҲҶзӮ№пјӣ

——дёүдёҖйӣҶеӣўй”Җе”®1386иҫҶпјҢдҪҚеұ…第дёғпјҢеҗҢжҜ”дёӢйҷҚ79%пјҢи·‘иөўеӨ§зӣҳиҝ‘1дёӘзҷҫеҲҶзӮ№пјӣ

——дёҠжұҪзәўеІ©й”ҖйҮҸ1026иҫҶпјҢдҪҚеұ…第八пјҢеҗҢжҜ”дёӢйҷҚ85%пјҢи·‘иҫ“еӨ§зӣҳ5дёӘзҷҫеҲҶзӮ№пјӣ

——жұү马科жҠҖй”ҖйҮҸ943иҫҶпјҢдҪҚеұ…第д№қпјҢеҗҢжҜ”дёӢйҷҚ37%пјҢжҳҜиЎҢдёҡеҗҢжҜ”йҷҚе№…жңҖе°Ҹзҡ„иҪҰдјҒпјҢи·‘иөўеӨ§зӣҳиҝ‘43дёӘзҷҫеҲҶзӮ№пјӣ

——еҫҗе·ҘйҮҚеҚЎй”ҖйҮҸ781иҫҶпјҢдҪҚеұ…иЎҢдёҡ第еҚҒпјҢеҗҢжҜ”дёӢйҷҚ44%пјҢи·‘иөўеӨ§зӣҳ36дёӘзҷҫеҲҶзӮ№гҖӮ

TOP10еёӮеңәд»ҪйўқеҗҢжҜ”6еўһ4еҮҸпјҢзҰҸз”°еўһеҠ жңҖеӨҡ

иЎЁпјҡ2022е№ҙеүҚ4жңҲзүөеј•иҪҰtop10еёӮеңәд»ҪйўқеҸҠеҗҢжҜ”еўһеҮҸпјҲжқҘжәҗпјҡжҚ®з»Ҳз«ҜдёҠзүҢдҝЎжҒҜпјү

дёҠиЎЁжҳҫзӨәпјҢеңЁ2022е№ҙеүҚ4жңҲзүөеј•иҪҰй”ҖйҮҸTOP10дёӯпјҢе…¶еёӮеңәд»ҪйўқеҸҠеҗҢжҜ”е‘ҲзҺ°зҡ„зү№зӮ№пјҡ

——дёҖжұҪи§Јж”ҫеҚ 28.18%зҡ„еёӮеңәд»ҪйўқпјҢеұ…第дёҖпјҢдҪҶеҗҢжҜ”д»ҪйўқеҮҸе°‘1.13дёӘзҷҫеҲҶзӮ№пјҢиҜҙжҳҺе…¶еёӮеңәжӯЈеңЁиў«е…¶д»–з«һдәүеҜ№жүӢиҡ•йЈҹпјӣ

——дёӯеӣҪйҮҚжұҪеҚ 19.16%зҡ„д»ҪйўқпјҢеұ…第дәҢпјҢдҪҶеҗҢжҜ”д»ҪйўқеҮҸе°‘2.76дёӘзҷҫеҲҶзӮ№пјҢжҳҜtop10дёӯеёӮеңәд»ҪйўқеҗҢжҜ”еҮҸ少第дәҢеӨ§зҡ„иҪҰдјҒпјҢиҜҙжҳҺе…¶еёӮеңәд№ҹжӯЈеңЁиў«е…¶д»–з«һдәүеҜ№жүӢиҡ•йЈҹпјӣ

——дёңйЈҺжұҪиҪҰеҚ 15.88%зҡ„д»ҪйўқпјҢеұ…第дёүпјҢеҗҢжҜ”д»ҪйўқеўһеҠ 1.55дёӘзҷҫеҲҶзӮ№пјҢжҳҜtop10дёӯеёӮеңәд»ҪйўқеҗҢжҜ”еўһеҠ 第дәҢеӨ§зҡ„иҪҰдјҒпјӣ

——зҰҸз”°жұҪиҪҰеҚ 13.85%зҡ„д»ҪйўқпјҢеұ…第еӣӣпјҢеҗҢжҜ”д»ҪйўқеўһеҠ 2.67дёӘзҷҫеҲҶзӮ№пјҢжҳҜtop10дёӯеёӮеңәд»ҪйўқеҗҢжҜ”еўһеҠ жңҖеӨ§зҡ„иҪҰдјҒпјҢиЎЁзҺ°зӘҒеҮәпјӣ

——йҷ•жұҪйӣҶеӣўеҚ 10.91%зҡ„д»ҪйўқпјҢеұ…第дә”пјҢдҪҶеҗҢжҜ”д»ҪйўқеҮҸе°‘3.1дёӘзҷҫеҲҶзӮ№пјҢжҳҜtop10дёӯеёӮеңәд»ҪйўқеҗҢжҜ”еҮҸе°‘жңҖеӨ§зҡ„иҪҰдјҒпјҢиҜҙжҳҺе…¶еёӮеңәд№ҹжӯЈеңЁиў«е…¶д»–з«һдәүеҜ№жүӢиҡ•йЈҹпјӣ

——第е…ӯгҖҒ第дёғеҗҚеёӮеңәд»ҪйўқеқҮеңЁ10%д»ҘдёӢгҖӮ

жҖ»дҪ“зңӢпјҢ2022е№ҙеүҚ4жңҲзүөеј•иҪҰtop10еёӮеңәд»ҪйўқеҗҢжҜ”6еўһпјҲдёңйЈҺгҖҒзҰҸз”°гҖҒеӨ§иҝҗгҖҒдёүдёҖгҖҒжұү马科жҠҖгҖҒеҫҗе·ҘпјүгҖҒ4еҮҸпјҲи§Јж”ҫгҖҒйҮҚжұҪгҖҒйҷ•жұҪгҖҒзәўеІ©пјүпјӣе…¶дёӯеҗҢжҜ”д»ҪйўқеўһеҠ жңҖеӨ§зҡ„жҳҜеҢ—жұҪзҰҸз”°пјҢеҮҸе°‘жңҖеӨҡзҡ„жҳҜйҷ•жұҪйӣҶеӣўгҖӮ

еұұдёңгҖҒжІіеҢ—гҖҒе№ҝдёңеұ…зүөеј•иҪҰз»Ҳз«Ҝй”ҖйҮҸеҢәеҹҹеүҚдёү

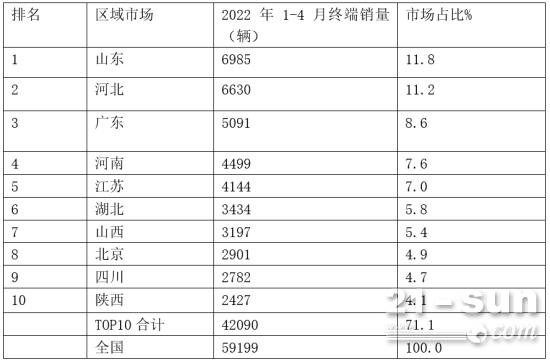

иЎЁпјҡ2022е№ҙ1-4жңҲзүөеј•иҪҰз»Ҳз«Ҝй”ҖйҮҸеҢәеҹҹжөҒеҗ‘з»ҹи®ЎпјҲжқҘжәҗпјҡж №жҚ®еҗ„ең°зүөеј•иҪҰз»Ҳз«ҜдёҠзүҢдҝЎжҒҜпјү

дёҠиЎЁеҸҜи§ҒпјҢеңЁ2022е№ҙ1-4жңҲзүөеј•иҪҰз»Ҳз«ҜеҢәеҹҹеёӮеңәжөҒеҗ‘дёӯпјҢеұұдёң第дёҖпјҢеёӮеңәеҚ жҜ”11.8%пјӣжІіеҢ—第дәҢпјҢеёӮеңәеҚ жҜ”11.2%пјӣе№ҝдёң第дёүпјҢеёӮеңәеҚ жҜ”8.6%пјӣжІіеҚ—第еӣӣпјҢеёӮеңәеҚ жҜ”7.6%пјӣжұҹиӢҸ第дә”пјҢеёӮеңәеҚ жҜ”7.0%пјӣе…¶дҪҷеҢәеҹҹеёӮеңәеҚ жҜ”еқҮеңЁ6%д»ҘдёӢгҖӮ

6X4е…¬и·Ҝзүөеј•иҪҰжҲҗеёӮеңәйңҖжұӮдё»дҪ“иҪҰеһӢ

йҡҸзқҖ法规гҖҒж”ҝзӯ–гҖҒзҺҜдҝқзӯүдёҖзі»еҲ—еӣ зҙ зҡ„еҪұе“ҚпјҢзүөеј•иҪҰйҖҗжёҗеҮәзҺ°еӨҡе…ғеҢ–зҡ„еңәжҷҜпјҢиҖҢдё”й©ұеҠЁеҪўејҸд»Ҙ6X4й©ұеҠЁеҚ з»қеҜ№дё»дҪ“ең°дҪҚгҖӮ

иЎЁпјҡ2022е№ҙ1-4жңҲзүөеј•иҪҰжҢүеҗ„з§Қй©ұеҠЁеҪўејҸеҚ жҜ”з»ҹи®ЎпјҲжқҘжәҗпјҡж №жҚ®дёҠзүҢдҝЎжҒҜз»ҹи®Ўпјү

дёҠиЎЁеҸҜи§ҒпјҢеңЁд»Ҡе№ҙ1-4жңҲзҡ„еӣҪдә§зүөеј•иҪҰдёӯпјҢй©ұеҠЁеҪўејҸдёә6X4зҡ„е…¬и·Ҝзүөеј•иҪҰеҚ жҚ®з»қеҜ№дё»дҪ“ең°дҪҚпјҲ95.6%пјүпјҢеҸҜи§Ғе…¶еёӮеңәйңҖжұӮжңҖж—әгҖӮж №жҚ®дәӨйҖҡйғЁгҖҠе…¬и·Ҝиҙ§иҝҗиҪҰиҫҶи¶…иҪҪи®Өе®ҡж ҮеҮҶгҖӢпјҢ6иҪҙй“°жҺҘеҲ—иҪҰй©ұеҠЁеҪўејҸжҖ»иҙЁйҮҸйҷҗеҖј49еҗЁпјҢиҖҢеҜ№еә”6иҪҙ6X2й©ұеҠЁеҪўејҸжҖ»иҙЁйҮҸйҷҗеҖј46еҗЁпјҢжүҖд»Ҙ6X2дҪңдёә6X4зүөеј•д»ҘдёҖз§ҚиЎҘе……еҪўејҸзҡ„еҮәзҺ°е……еҪ“й…Қи§’гҖӮеңЁ6X4зүөеј•дёҖ家зӢ¬еӨ§зҡ„еҪўеҠҝдёӢпјҢдҪңдёә第дәҢеҗҚзҡ„4X2зүөеј•иҪҰеҚ жҜ”дёҚиҝҮ3.4%е·ҰеҸігҖӮ