тјЪТаЄжбў№╝џжБјТЎ»У┐ЎУЙ╣уІгтЦй№╝Ђ“тцДтЪ║т╗║”жБјтЈБуаћуЕХС╣І№╝џтиЦуеІТю║Тб░тљјУБЁтИѓтю║№╝їуа┤убјжћцжЙЎтц┤УЅЙУ┐фу▓Йт»є | уІгуФІуаћТіЦ

СйюУђЁ | тіаС║ї

ТхЂуеІу╝ќУЙЉ | т░ЈуЎй

тюесђіТїќТјўТю║ТіђТю»тЊфт«Хт╝║№╝Ъ“тцДтЪ║т╗║”ТіЋУхёжБјтЈБСИІ№╝їУ┐Ўт«ХТїќТјўТю║Т▓╣у╝ИжЙЎтц┤тЁгтЈИУѓАС╗иСИЅт╣┤ТХеС║є6тђЇ | уІгуФІуаћТіЦсђІСИђТќЄСИГ№╝їТѕЉС╗гУ«цУ»єС║єтиЦуеІТю║Тб░С║ДСИџжЊЙСИіуџёТїќТјўТю║СИЊућеТ▓╣у╝ИжЙЎтц┤тЁгтЈИсђѓ

С╗ітцЕУ┐Ўу»ЄТќЄуФажЄї№╝їТѕЉС╗гСИђУхитєЇТЮЦС║єУДБСИђт«ХтљїТаитЈЌуЏіС║ј“тцДтЪ║т╗║”жБјтЈБуџётиЦуеІТю║Тб░т▒ътЁиСИітИѓтЁгтЈИсђѓ

ТЅђУ░Њт▒ътЁи№╝їтЁеуД░Тў»“тиЦуеІТю║Тб░жЎёт▒ътиЦСйюУБЁуй«”№╝їтюетиЦуеІТю║Тб░СИ╗Тю║СИіт«ЅУБЁт▒ътЁи№╝їтЈ»С╗ЦТЅЕт▒ЋСИ╗Тю║уџёт║ћућежбєтЪЪ№╝їТ»ћтдѓТїќтюЪуџёТїќТјўТю║т«ЅУБЁСИіуа┤убјжћцт░▒тЈ»С╗Цжњ╗тю░С║єсђѓ

тиЦуеІТю║Тб░т▒ътЁиСИ╗УдЂтїЁТІгуа┤убјжћцсђЂт┐ФжђЪУ┐ъТјЦтЎесђЂтц╣ТїЂтЎесђЂТї»тіетц»сђЂТХ▓тјІтЅфсђЂТЮЙтюЪтЎеуГЅсђѓ

С╗ітцЕуџёСИ╗УДњУЅЙУ┐фу▓Йт»є№╝ѕ603638.SH№╝ЅТў»тЏйтєЁуа┤убјжћцжЙЎтц┤тЁгтЈИсђѓ

СИђсђЂСИЃТѕљТћХтЁЦТЮЦУЄфуа┤убјжћц

тЁгтЈИ2003т╣┤ТѕљуФІС║јт▒▒СИюуЃЪтЈ░№╝їТюђТЌЕућЪС║Джћђтћ«ТХ▓тјІуа┤убјжћц№╝їтљјТЮЦУ┐ЏтЁЦТХ▓тјІС╗ХжбєтЪЪ№╝їт░єСИџтіАУїЃтЏ┤ТІЊт▒ЋУЄ│ТХ▓тјІТ│хсђЂТХ▓тјІжЕгУЙЙсђЂтцџУи»ТјДтѕХжўђуГЅС║ДтЊЂсђѓ

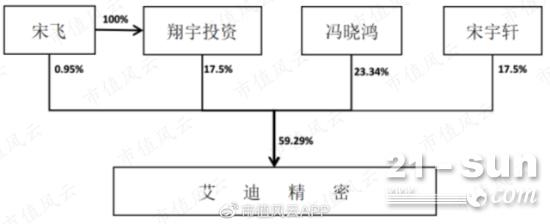

тЁгтЈИУѓАТЮЃжЏєСИГ№╝їт«ІТ░Јт«ХТЌЈтљѕУ«АТїЂТюЅУЅЙУ┐фу▓Йт»є59.29%УѓАТЮЃсђѓт«ІжБъСИјтє»ТЎЊжИ┐СИ║тцФтд╗тЁ│у│╗№╝їт«Іт«ЄУйЕСИ║т«ІжБъсђЂтє»ТЎЊжИ┐тцФтдЄуџётё┐тГљсђѓт«ІжБъсђЂтє»ТЎЊжИ┐сђЂт«Іт«ЄУйЕСИ║СИђУЄ┤УАїтіеС║║сђѓ

уЏ«тЅЇ№╝їтЁгтЈИтйбТѕљСИцСИфС║ДтЊЂу│╗тѕЌ№╝џТХ▓тјІуа┤ТІєт▒ътЁитњїТХ▓тјІС╗Хсђѓ

ТХ▓тјІуа┤убјжћцТў»тЁгтЈИТюђСИ╗УдЂуџёТХ▓тјІуа┤ТІєт▒ътЁиС║ДтЊЂ№╝їт░єТХ▓тјІУЃйУйгТЇбТѕљТю║Тб░тє▓тЄ╗УЃй№╝їт«ъуј░уа┤ТІєСйюСИџсђѓ

УЅЙУ┐фу▓Йт»єуџётЁХС╗ќТХ▓тјІуа┤ТІєт▒ътЁиС║ДтЊЂСИ╗УдЂтїЁТІгт┐ФжђЪУ┐ъТјЦтЎесђЂТХ▓тјІтЅфсђЂжФўжбЉТї»тіетЎеуГЅ№╝їжћђтћ«тЇаТ»ћтЙѕСйјсђѓ

тЁгтЈИућЪС║ДуџёТХ▓тјІС╗ХС║ДтЊЂСИ╗УдЂтїЁТІгТХ▓тјІТ│хсђЂжЕгУЙЙсђЂтцџУи»ТјДтѕХжўђсђѓ

ТюђУ┐Љ4т╣┤№╝їтЁгтЈИуџёуа┤убјжћцС║ДтЊЂжћђтћ«ТћХтЁЦт╣┤тїќтцЇтљѕтбъжЋ┐ујЄжФўУЙЙ65.2%№╝їУђїТХ▓тјІС╗Хжћђтћ«жбЮт╣┤тїќтбъжЋ┐ујЄСИ║33.73%сђѓуа┤убјжћцТћХтЁЦтЇаТ»ћС╗јСИЇтѕ░60%тбъжЋ┐тѕ░71.38%сђѓ

2019т╣┤№╝їуа┤убјжћцТћХтЁЦ10.19С║┐№╝їТХ▓тјІС╗Хжћђтћ«4.09С║┐сђѓ

С║їсђЂуа┤убјжћц№╝џтИѓтю║жЏєСИГт║дТюЅтЙЁТЈљжФў

тЁгтЈИуа┤убјжћцС║ДтЊЂСИ╗УдЂжЮбтљЉтљјУБЁтИѓтю║№╝їСИІТИИСИ╗УдЂСИ║тиЦуеІсђЂтєХжЄЉсђЂтєюСИџсђЂуЪ┐т▒▒уГЅТќйтиЦС╝ЂСИџтњїтиЦуеІТю║Тб░тћ«тљју╗┤С┐«тИѓтю║сђѓтЁХСИГ№╝їС╗ЦТХ▓тјІуа┤убјжћцтњїТїќТјўТю║жЁЇтЦЌСйюСИџТюђСИ║ТЎ«жЂЇсђѓ

СИјтиЦуеІТю║Тб░ТЋ┤Тю║тИѓтю║уЏИТ»ћ№╝їтљјУБЁтИѓтю║т║ћућеУїЃтЏ┤ТЏ┤т╣┐№╝їтЈЌтиЦуеІТю║Тб░УАїСИџтЉеТюЪТ│бтіетй▒тЊЇуЏИт»╣УЙЃт░Јсђѓ

уа┤убјжћцуџётиЦСйюуј»тбЃТ»ћУЙЃТЂХтіБ№╝їуБеТЇЪУЙЃт┐Ф№╝їСй┐ућет»┐тЉйСИђУѕгтюе3-5т╣┤сђѓ

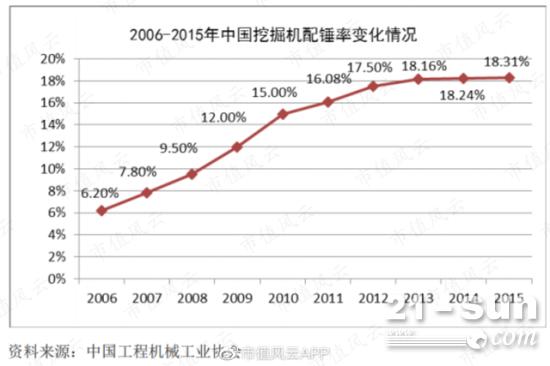

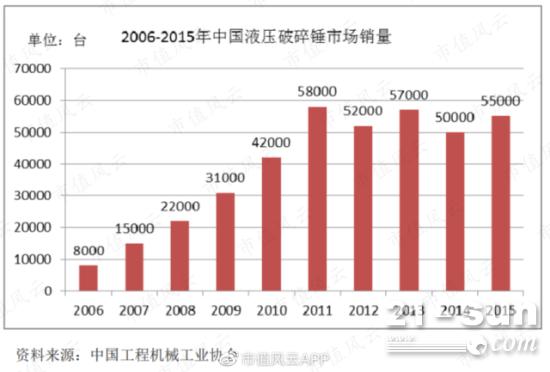

СИЊТ│етЅЇУБЁтИѓтю║уџёТЂњуФІТХ▓тјІ№╝їТ▓╣у╝ИС║ДтЊЂжћђтћ«жбЮСИјтЁетЏйТїќТјўТю║Тќ░тбъжћђтћ«жЄЈжФўт║дуЏИтЁ│сђѓУђїСИ╗УдЂжЮбтљЉтљјУБЁтИѓтю║уџёУЅЙУ┐фу▓Йт»є№╝їуа┤убјжћцС║ДтЊЂжћђтћ«ТћХтЁЦтѕЎТЏ┤тцџСИјТїќТјўТю║С┐ЮТюЅжЄЈуЏИтЁ│сђѓ

тЏаТГцтюеТїќТјўТю║УАїСИџСИЇТЎ»Т░ћуџё2014т╣┤сђЂ2015т╣┤№╝їуа┤убјжћцжћђтћ«ТћХтЁЦт╣ХТюфтЄ║уј░тцДт╣ЁСИІТ╗Љ№╝їС╗ЁтѕєтѕФтљїТ»ћтЄЈт░ЉС║є2.31%сђЂ2.84%сђѓУдЂуЪЦжЂЊтљїТюЪтЁетЏйТїќТјўТю║жћђжЄЈтЈ»Тў»тѕєтѕФСИІУиїС║є19.4%сђЂ40.15%сђѓ

УђїтиЦуеІТю║Тб░Тќ░тЉеТюЪтљ»тіеуџё2017т╣┤№╝їУЎйуёХУЅЙУ┐фу▓Йт»єуа┤убјжћцжћђтћ«жбЮтбъжЋ┐С║є74.34%№╝їСйєУ┐юСИЇтЈітЁетЏйТїќТјўТю║жћђжЄЈ107.37%уџётбъжЋ┐жђЪт║дсђѓ

ТЇ«СИГтЏйтиЦуеІТю║Тб░тиЦСИџтЇЈС╝џТїќТјўТю║Тб░тѕєС╝џу╗ЪУ«А№╝їТѕфУЄ│2019т╣┤т║ЋТѕЉтЏйТїќТјўТю║тИѓтю║10т╣┤С┐ЮТюЅжЄЈу║дСИ║165.7СИЄтЈ░сђѓ

СИђТќ╣жЮб№╝їТюфТЮЦтЏйт«ХтЪ║т╗║ТіЋУхётЈЉтіЏт░єтИдтіеТїќТјўТю║жћђжЄЈ№╝їТЅЕтцДТїќТјўТю║С┐ЮТюЅУДёТеАсђѓ

тЈдСИђТќ╣жЮб№╝їТѕЉтЏйуа┤убјжћцуџёТИЌжђЈујЄТюЅТЈљтЇЄуџёуЕ║жЌ┤сђѓТѕфУЄ│2016т╣┤т║Ћ№╝їтЏйтєЁТїќТјўТю║уа┤убјжћцжЁЇуй«ујЄСИ║20%-25%№╝їСйјС║јТѕљуєЪтИѓтю║уџё30%-40%сђѓті│тіетіЏТѕљТюгСИітЇЄсђЂуј»С┐ЮТћ┐уГќУХІСИЦуѕєуа┤т╝ђжЄЄтЈЌжЎљ№╝їТюЅТюЏТЈљжФўТїќТјўТю║уа┤убјжћцуџёжЁЇуй«ујЄсђѓ

тЁеуљЃТХ▓тјІуа┤убјжћцСИ╗УдЂућЪС║ДтЋєу║д30СйЎт«Х№╝їСИ╗УдЂтѕєСИ║ТгДуЙју│╗сђЂТЌЦу│╗сђЂжЪЕу│╗уГЅсђѓ

ТгДуЙју│╗ТіђТю»уаћтЈЉт«ътіЏт╝║№╝їУАїСИџжЏєСИГт║джФў №╝їтЊЂуЅїС╝ўті┐уфЂтЄ║№╝їС║ДтЊЂтћ«С╗ижФўсђѓуЏ«тЅЇтйбТѕљС║єжћљуїЏ№╝ѕRammer№╝ЅсђЂжў┐уЅ╣ТІЅТќ»·уДЉТЎ«ТЪ»№╝ѕAtlasCopco№╝ЅтњїУњЎуЅ╣У┤Ю№╝ѕMontabert№╝ЅСИЅтцДСИ╗УдЂтЊЂуЅїсђѓТгДуЙју│╗ТХ▓тјІуа┤убјжћцСИјТїќТјўТю║СИ╗Тю║тјѓтЋєт»єтѕЄтљѕСйю№╝їСИџтіАжЏєСИГС║јТгДуЙјтю░тї║сђѓ

ТЌЦу│╗ТХ▓тјІуа┤убјжћцућЪС║ДУАїСИџжЏєСИГт║дС╣ЪжФў№╝їС╗ЦтЄ║тЈБСИ║СИ╗№╝їСИ╗УдЂтЊЂуЅїтїЁТІгтЈцТ▓│№╝ѕFurukawa№╝ЅсђЂNPKуГЅсђѓ

жЪЕу│╗ТХ▓тјІуа┤убјжћцС║ДСИџтѕєтиЦУЙЃу╗є№╝їтѕХжђасђЂтЊЂуЅїсђЂТюЇтіАтѕєуд╗№╝їтћ«тљјТюЇтіАСЙЮУхќС║јтйЊтю░у╗ЈжћђтЋє№╝їт░ЈУДёТеАжЏХжЃеС╗ХућЪС║ДтЋєС╝Ќтцџ№╝їС╗ЦтЄ║тЈБСИ║СИ╗сђѓ

ТѕЉтЏйТХ▓тјІуа┤убјжћцС║ДСИџУхиТГЦУЙЃТЎџ№╝їТЌЕтЁѕСЙЮУхќУ┐ЏтЈБсђѓ2005т╣┤С╗ЦТЮЦ№╝їтЏйтєЁТХ▓тјІуа┤убјжћцућЪтјѓтЋєт╝ђтДІТјїТЈАТаИт┐ЃућЪС║ДТіђТю»тњїтиЦУЅ║№╝їС║ДтЊЂУ┐ЁжђЪт┤ЏУхи№╝їС╗ЦжФўТђДС╗иТ»ћТібтЇаУ┐ЏтЈБС║ДтЊЂтИѓтю║№╝їуЏ«тЅЇтЇаТЇ«С║єтЏйтєЁтцДжЃетѕєтИѓтю║С╗йжбЮсђѓ

тЏйтєЁуа┤убјжћцУАїСИџжЏєСИГт║дУЙЃСйј№╝їТюЅСИіуЎЙСИфтЊЂуЅї№╝їтцДжЃетѕєтјѓтЋєУДёТеАт░ЈсђЂуаћтЈЉт«ътіЏт╝▒сђѓ

2013-2015т╣┤тЁетЏйТХ▓тјІуа┤убјжћцжћђжЄЈтѕєтѕФСИ║5.7сђЂ5.0сђЂ5.5СИЄтЈ░№╝їУЅЙУ┐фу▓Йт»єуа┤убјжћцжћђжЄЈтѕєтѕФТў»5225сђЂ5298сђЂ4426тЈ░№╝їС╗ЦТГцТхІу«Ќ№╝їтЁгтЈИтИѓтю║тЇаТюЅујЄтюе8%-10%сђѓ

тЈѓУђЃТгДуЙјсђЂТЌЦТюгТХ▓тјІуа┤убјжћцУАїСИџуФъС║ЅТа╝т▒ђ№╝їтЏйтєЁТХ▓тјІжћцУАїСИџжЏєСИГт║дТюЅТЈљжФўуЕ║жЌ┤сђѓ

тЁгтЈИТХ▓тјІуа┤убјжћцуџёСИ╗УдЂуФъС║Ѕт»╣ТЅІТў»ТЌЦТюгтЈцТ▓│сђЂжЪЕтЏйТ░┤т▒▒жЄЇтиЦтњїт«ЅтЙйТЃітцЕТХ▓тјІсђѓ

СИЅсђЂТХ▓тјІС╗Х№╝џТЅЊуа┤У┐ЏтЈБтЊЂуЅїтъёТќГ

тЁеуљЃуџёжФўуФ»ТХ▓тјІС╗ХтЄаС╣јУбФтЇџСИќтіЏтБФС╣љсђЂтиЮт┤јжЄЇтиЦуГЅт░ЉТЋ░тЄат«ХТХ▓тјІућЪС║ДС╝ЂСИџтъёТќГсђѓтЏйтєЁт░ЉТЋ░тЄат«ХС╝ЂСИџуфЂуа┤С║єТіђТю»тБЂтъњ№╝їТЅЊуа┤С║єУ┐ЏтЈБтЊЂуЅїуџётъёТќГ№╝їт«ъуј░С║єжФўуФ»ТХ▓тјІС╗ХуџёжЄЈС║Дсђѓ

жФўуФ»ТХ▓тјІС╗ХтЏйС║ДТЏ┐С╗БуЕ║жЌ┤тЙѕтцДсђѓуЏ«тЅЇ№╝їтЏйтєЁтЪ║т╗║ТіЋУхёуЂФуЃГсђЂТїќТјўТю║жюђТ▒ѓТЌ║уЏЏ№╝їУђїтЏйтцќуќФТЃЁт░џТюфтЈќтЙЌТјДтѕХсђЂтцЇтиЦућЪС║ДтЈЌжЎљ№╝їУ┐ЎТѕќУ«Ит░єтіажђЪТХ▓тјІС╗ХуџётЏйС║ДТЏ┐С╗БУ┐ЏуеІсђѓ

тЁгтЈИТХ▓тјІС╗ХС║ДтЊЂтїЁТІгТХ▓тјІТ│хсђЂУАїУх░тЈітЏъУйгжЕгУЙЙсђЂтцџУи»ТјДтѕХжўђуГЅС║ДтЊЂсђѓ

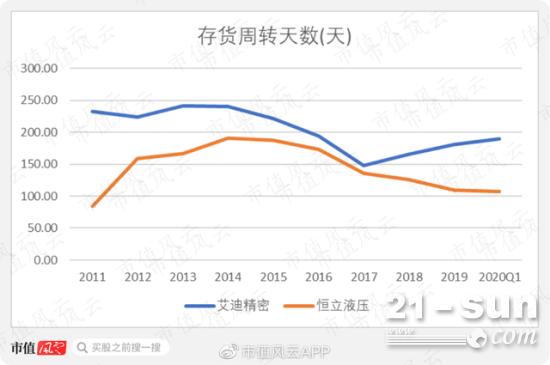

УЅЙУ┐фу▓Йт»єтюе2011т╣┤У┐ЏтЁЦТХ▓тјІС╗ХтИѓтю║№╝їтѕЕућети▓ТюЅуџёжћђтћ«ТИажЂЊ№╝їжЮбтљЉтљјУБЁтИѓтю║№╝їжЂ┐т╝ђтйЊТЌХтЏажюђТ▒ѓтЏъУљйУђїуФъС║ЅТ┐ђуЃѕуџётЅЇУБЁтИѓтю║сђѓ

С╗јжћђтћ«ТћХтЁЦТЮЦуюІ№╝їтюетиЦуеІТю║Тб░УАїСИџжюђТ▒ѓСйјУ┐иуџё2013-2015т╣┤№╝їУЅЙУ┐фу▓Йт»єТХ▓тјІС╗Хжћђтћ«ТћХтЁЦС╗ЇуёХС┐ЮТїЂС║єУЙЃжФўуџётбъжђЪ№╝ї2014т╣┤сђЂ2015т╣┤жћђтћ«жбЮтѕєтѕФтљїТ»ћтбъжЋ┐34.78%сђЂ15.05%сђѓ

тЏЏсђЂу╗ЈжћђТеАт╝ЈСИ║СИ╗№╝їТхитцќТћХтЁЦу╝║С╣ЈТѕљжЋ┐ТђД

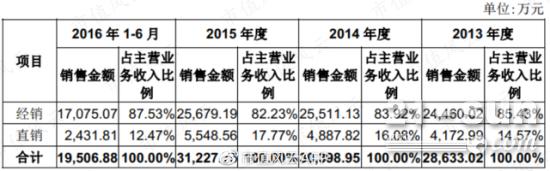

тЁгтЈИС╗јтљјУБЁтИѓтю║Ухит«Х№╝їСИ╗УдЂжЄЄућеу╗ЈжћђТеАт╝ЈсђѓТа╣ТЇ«ТІЏУѓАУ»┤ТўјС╣д№╝ї2013-2016т╣┤№╝їтЁгтЈИу╗ЈжћђтЇаТ»ћУХЁУ┐Є80%сђѓ

уЏ┤жћђТеАт╝ЈСИІ№╝їУЅЙУ┐фу▓Йт»єжЮбтљЉСИцу▒╗т«бТѕи№╝џСИђТў»СИ╗Тю║ућЪС║ДС╝ЂСИџ№╝їС║їТў»тЁгтЈИТЅђтюетю░тЈітЉеУЙ╣т«бТѕисђѓ

тЁгтЈИС╣Ътюетіат╝║СИјСИ╗Тю║тјѓтЋєуџётљѕСйю№╝їТІЊт▒ЋтЅЇУБЁтИѓтю║сђѓ

т«бТѕижЏєСИГт║дуџёТЈљжФўТў»СИђСИфСЙДжЮбуџётЈЇТўасђѓ2013т╣┤-2016т╣┤СИітЇіт╣┤№╝їтЅЇС║ћтцДт«бТѕижћђтћ«тЇаТ»ћтѕєтѕФСИ║12.97%сђЂ13.25%сђЂ19%сђЂ24.48%сђѓтѕ░С║є2019т╣┤№╝їтЅЇС║ћтцДт«бТѕижћђтћ«тЇаТ»ћУЙЙтѕ░43.66%сђѓ

СИЅСИђжЄЇтиЦтюе2015т╣┤У┐ЏтЁЦУЅЙУ┐фу▓Йт»єтЅЇС║ћтцДт«бТѕитљЇтЇЋсђѓ2015т╣┤сђЂ2016т╣┤СИітЇіт╣┤УЅЙУ┐фу▓Йт»єт»╣тЁХжћђтћ«жбЮтѕєтѕФСИ║1021СИЄсђЂ1351СИЄ№╝ї2016т╣┤СИітЇіт╣┤ти▓т░єтљЉтЁХСЙЏт║ћТХ▓тјІС╗ХС║ДтЊЂсђѓ

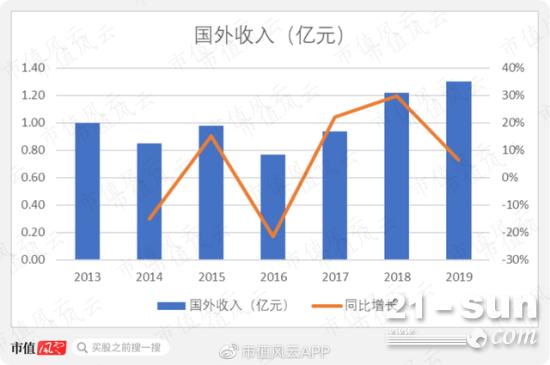

Тхитцќжћђтћ«жбЮтюе1С║┐СИіСИІТх«тіе№╝їу╝║С╣ЈТѕљжЋ┐ТђДсђѓ2019т╣┤ТхитцќТћХтЁЦ1.3С║┐№╝їУђїТЌЕтюе2013т╣┤№╝їТхитцќжћђтћ«т░▒ти▓у╗ЈУЙЙтѕ░1С║┐сђѓтЁгтЈИС║ДтЊЂСИ╗УдЂжћђтЙђжЪЕтЏйсђЂТ▓ЎуЅ╣сђЂти┤УЦ┐сђѓтЁХСИГтЄ║тЈБжЪЕтЏйТћХтЁЦтЇаТ»ћ29%-44%№╝їУђїжЪЕтЏйтИѓтю║ТюгУ║ФуФъС║ЅТ┐ђуЃѕ№╝їтЁХтбъжЋ┐ТђДтЈ»ТЃ│УђїуЪЦсђѓ

С║ћсђЂУхіжћђУхіУ┤Г№╝їуј░жЄЉТхЂТгаСй│

СИЇтљїУАїСИџуџёу╗ЈжћђТеАт╝Јти«т╝ѓТї║тцДсђѓТюЅуџёУАїСИџт»╣у╗ЈжћђтЋєжЄЄтЈќтЁѕТгЙтљјУ┤Д№╝їТІ┐тѕ░жњ▒ТЅЇтЈЉУ┤Д№╝їУ┤дСИіСИђтаєжбёТћХТгЙжА╣№╝їУбФтЁЁУБЋуј░жЄЉТхЂТ╗ІтЁ╗уџёТЌЦтГљСИЇУдЂтцфУѕњТюЇсђѓ

УђїТюЅуџёУАїСИџ№╝їт»╣у╗ЈжћђтЋєУ┐ўУдЂУ┐ЏУАїУхіжћђ№╝џТѕЉтђЪжњ▒у╗ЎСйаС╣░У┤Д№╝їУ┤ДСйатЁѕТІ┐Ух░№╝їжњ▒ТЁбТЁбУ┐ўсђѓ

УЅЙУ┐фу▓Йт»єт▒ъС║јтљјжЮбСИђуДЇсђѓ

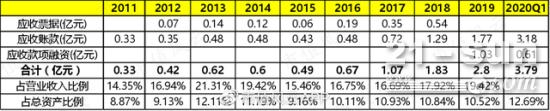

ТѕфУЄ│2020т╣┤СИђтГБт║дТюФ№╝їтЁгтЈИт║ћТћХУ┤дТгЙ3.18С║┐№╝їт║ћТћХТгЙжА╣УъЇУхё0.61С║┐сђѓтюеТюђУ┐Љ5т╣┤№╝їт║ћТћХуЦеТЇ«сђЂт║ћТћХУ┤дТгЙсђЂт║ћТћХТгЙжА╣УъЇУхётЇаУљЦСИџТћХтЁЦТ»ћСЙІС╗ј15.46%СИітЇЄтѕ░19.42%№╝їУ┐ЏСИђТГЦСЙхУџђуј░жЄЉТхЂсђѓ

тЁгтЈИжбёТћХТгЙжА╣тЙѕт░Љ№╝їуЏ┤тѕ░2019т╣┤ТюФТЅЇуфЂуа┤1000СИЄ№╝їСИІТИИУАїСИџТЎ»Т░ћтЉеТюЪтљ»тіеуџётЅЇтцю——2016т╣┤ТюФ№╝їжбёТћХТгЙжА╣У┤джЮбС╗итђ╝С╣ЪС╗Ё300СИЄсђѓ

СИ║тЋЦУиЪТЂњуФІТХ▓тјІти«УиЮУЙБС╣ѕтцДтЉб№╝ЪУ┐ЎУиЪућЪС║ДТеАт╝ЈТюЅтЁ│№╝їтљјТќЄТѕЉС╗гтЁиСйЊтѕєТъљсђѓ

ТїЅУ┤джЙётѕєТъљ№╝ї98.6%т║ћТћХУ┤дТгЙжЃйТў»СИђт╣┤С╗ЦтєЁуџё№╝їтЮЈУ┤дтЄєтцЄУ«АТЈљТ»ћСЙІугдтљѕтИИУДёсђѓ

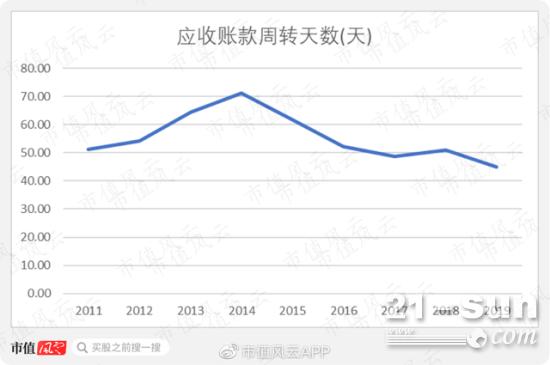

т║ћТћХУ┤дТгЙтЉеУйгУЙЃт┐Ф№╝ї2011т╣┤С╗ЦТЮЦТюфУХЁУ┐Є75тцЕсђѓТюђУ┐Љ5т╣┤№╝їт║ћТћХУ┤дТгЙтЉеУйгујЄТЋ┤СйЊтЉѕтіат┐ФУХІті┐сђѓ2019т╣┤т║ћТћХУ┤дТгЙтЉеУйгТЌХжЌ┤СИ║СИђСИфтЇіТюѕсђѓ

тЁгтЈИУљЦСИџТћХтЁЦтљФжЄЉжЄЈСИЇжФў№╝їТћХуј░ујЄСИђуЏ┤СИЇУХ│100%№╝ї2015т╣┤С╗ЦТЮЦУ┐ЏСИђТГЦТЂХтїќсђѓ2019т╣┤тЁгтЈИТћХуј░ујЄСИ║75.21%№╝їТ»ћ2018т╣┤уЋЦТюЅТћ╣тќёсђѓ

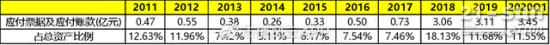

тЁгтЈИт»╣СИІТИИт«бТѕиУхіжћђ№╝їтљїТЌХС╣ЪтљЉСИіТИИСЙЏт║ћтЋєУхіУ┤Г№╝їтЇаућеСИіТИИуџёуј░жЄЉ№╝їУ┐ЎтюеСИђт«џуеІт║дСИіТћ╣тќёС║єтЁгтЈИуј░жЄЉТхЂсђѓ2018т╣┤ТюФсђЂ2019т╣┤ТюФтЁгтЈИт║ћС╗ўуЦеТЇ«тЈіт║ћС╗ўУ┤дТгЙУ┤джЮбС╗итђ╝тѕєтѕФСИ║3.06С║┐сђЂ3.11С║┐№╝їти▓УХЁУ┐Єт║ћТћХуЦеТЇ«тЈіт║ћТћХУ┤дТгЙсђЂт║ћТћХТгЙжА╣УъЇУхёУДёТеАсђѓ

УЎйуёХуј░жЄЉТхЂСИЇСй│№╝їСйєтЁгтЈИтЮџТїЂтѕєу║б№╝їу┤»У«Атѕєу║б1.66С║┐№╝їтѕєу║бујЄу║д23.52%сђѓ

тЁГсђЂтГўУ┤Дтцџ№╝їтЉеУйгТЋѕујЄСИІжЎЇ

ТЂњуФІТХ▓тјІуЏ┤ТјЦжЮбтљЉСИ╗Тю║тјѓ№╝їУђїУЅЙУ┐фу▓Йт»єСИ╗УдЂжЄЄућеу╗ЈжћђТеАт╝ЈжЮбтљЉтљјУБЁтИѓтю║сђѓ

тИѓтю║т«џСйЇуџёСИЇтљїт»╝УЄ┤ућЪС║ДТеАт╝Јуџёти«т╝ѓ№╝џТЂњуФІТХ▓тјІС╗Цжћђт«џС║Д№╝їТа╣ТЇ«т«бТѕиУ«бтЇЋтњїт«ЅтЁет║ЊтГўтѕХт«џућЪС║ДУ«Атѕњ№╝ЏУЅЙУ┐фу▓Йт»єТа╣ТЇ«СИіт╣┤жћђтћ«ТЃЁтєхт»╣тИѓтю║тЂџжбётѕц№╝їтѕХт«џућЪС║ДУ«Атѕњсђѓ

ућЪС║ДТеАт╝ЈуџёСИЇтљїтюеУхёС║ДУ┤Ътђ║УАеСИіТюђТўјТўЙуџётЈЇТўаТў»тГўУ┤Дсђѓ

УЅЙУ┐фу▓Йт»єтГўУ┤ДтЇаТђ╗УхёС║ДуџёТ»ћСЙІтюе16%-26%№╝їТЂњуФІТХ▓тјІтѕЎтюе6%-15%С╣ІжЌ┤сђѓ

ТѕфУЄ│2019т╣┤ТюФ№╝їУЅЙУ┐фу▓Йт»єтГўУ┤ДУ┤джЮбС╗итђ╝4.62С║┐№╝їтЇаТђ╗УхёС║ДТ»ћСЙІ17.36%сђѓтЁиСйЊТЮЦуюІ№╝їТюђтцџуџётЇіТѕљтЊЂтЈітюеС║ДтЊЂ№╝їУ┤джЮбС╗итђ╝2.46С║┐№╝їтЇаТ»ћ53.32%сђѓ

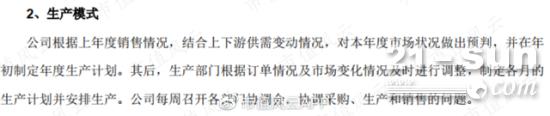

СИ╗УдЂтЏаСИ║уа┤убјжћцућ▒Тю║СйЊтњїтцќтБ│ТъёТѕљ№╝їтцќтБ│жђџтИИжюђУдЂтњїу╗ѕуФ»ућеТѕиуџётиЦуеІТю║Тб░СИ╗Тю║тъІтЈитї╣жЁЇ№╝їТЅђС╗ЦтЁгтЈИтЁѕућЪС║ДТю║СйЊ№╝їтцќтБ│УБЁжЁЇтиЦСйютюеу╗ЈжћђтЋєСИІУЙЙУ«бтЇЋтљјТЅЇС╝џТа╣ТЇ«тЁиСйЊУдЂТ▒ѓт«їТѕљсђѓ

тЁХТгАТў»тјЪТЮљТќЎ№╝їтЇаТ»ћу║д19.7%сђѓт║ЊтГўтЋєтЊЂУ┤джЮбС╗итђ╝0.85С║┐№╝їтЇаТ»ћ18.3%сђѓ2019т╣┤ТюФт║ЊтГўтЋєтЊЂуџёУ┤джЮбСйЎжбЮТ»ћ2019т╣┤тѕЮтбъжЋ┐С║є102.88%№╝їтГўУ┤ДУиїС╗ижБјжЎЕтбътіа№╝їСйєтдѓТъю2020т╣┤СИІТИИтиЦуеІТю║Тб░УАїСИџТїЂу╗ГТЎ»Т░ћ№╝їтбътіат║ЊтГўС╣ЪТў»ТЈљтЅЇжћЂт«џТћХтЁЦсђѓ

УЅЙУ┐фу▓Йт»єуџётГўУ┤ДтЉеУйгТЋѕујЄСйјС║јТЂњуФІТХ▓тјІсђѓ2015т╣┤С╗ЦТЮЦ№╝їжџЈуЮђСИІТИИУАїСИџТЎ»Т░ћт║дСИіУАї№╝їжюђТ▒ѓтцЇУІЈ№╝їТЂњуФІТХ▓тјІтГўУ┤ДтЉеУйгтцЕТЋ░ТїЂу╗ГСИІжЎЇ№╝їУђїУЅЙУ┐фу▓Йт»єтГўУ┤ДтЉеУйгујЄтЇ┤тюеУ┐ЉСИцт╣┤Ух░Сйј№╝їтГўУ┤ДтЉеУйгТЌХжЌ┤С╗ј148тцЕтбътіатѕ░181тцЕсђѓ

2019т╣┤тЁгтЈИтГўУ┤ДУиїС╗итЄєтцЄУ«АТЈљТ»ћСЙІТў»0.19%№╝їтЁХСИГт║ЊтГўтЋєтЊЂУ«АТЈљТ»ћСЙІТў»0.38%№╝їтЇіТѕљтЊЂтЈітюеС║ДтЊЂУ«АТЈљТ»ћСЙІТў»0.23%сђѓ

СИЃсђЂ“СИЅтїЁ”У┤╣ућеуъЕуЏ«№╝їуаћтЈЉТіЋтЁЦСИЇтдѓТЂњуФІТХ▓тјІ

тЁгтЈИуџёжћђтћ«У┤╣ућежџЈТћХтЁЦСИђтљїтбъжЋ┐сђѓ2011-2016т╣┤№╝їжћђтћ«У┤╣ућеујЄС╗ј3.91%тбъжЋ┐тѕ░6%сђѓ2017т╣┤УЄ│С╗і№╝їжћђтћ«У┤╣ућеујЄтЏ┤у╗Ћ5.5%СИіСИІТ│бтіесђѓ

тЁгтЈИжћђтћ«У┤╣ућеСИГС║ДтЊЂ“СИЅтїЁ”У┤╣тЇаТ»ћУХЁУ┐ЄСИђтЇісђѓ2019т╣┤тЁгтЈИС║ДтЊЂ“СИЅтїЁ”У┤╣УЙЙ0.42С║┐сђѓС║ДтЊЂ“СИЅтїЁ”У┤╣СИ╗УдЂСИ║тЁгтЈИжбёТЈљуџёС║ДтЊЂУ┤ежЄЈС┐ЮУ»ЂжЄЉсђѓ

тЁгтЈИт»╣жћђтћ«уџёуа┤убјжћцС║ДтЊЂ№╝їТїЅтЁХтйЊТюЪжћђтћ«ТћХтЁЦтЈіу╗ЈжфїС╝░У«АуџёТ»ћСЙІУ«АТЈљС║ДтЊЂУ┤ежЄЈС┐ЮУ»ЂжЄЉ№╝їтйЊТюЪтЈЉућЪуџё“СИЅтїЁ”У┤╣ућетє▓тЄЈжбёУ«АУ┤Ътђ║№╝Џт»╣жћђтћ«уџёТХ▓тјІС╗ХС║ДтЊЂТїЅт«ъжЎЁтЈЉућЪуџё“СИЅтїЁ”У┤╣уће№╝їУ«АтЁЦтйЊТюЪТЇЪуЏісђѓ

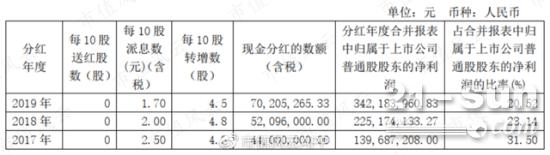

2018т╣┤сђЂ2019т╣┤тЁгтЈИтЈЉућЪуџёС║ДтЊЂ“СИЅтїЁУ┤╣уће”тѕєтѕФСИ║0.28сђЂ0.42С║┐сђѓСйє2018т╣┤ТюФсђЂ2019т╣┤ТюФтЁгтЈИжбёУ«АУ┤Ътђ║СйЎжбЮтѕєтѕФСИ║0.05сђЂ0.11С║┐сђѓ

СИцУђЁУДёТеАС╝╝С╣јСИЇтї╣жЁЇтЋі№╝Ъ

Та╣ТЇ«ТІЏУѓАУ»┤ТўјС╣д№╝їТ»ЇтЁгтЈИтћ«тљју╗┤С┐«У┤╣ућетЪ║ТюгУХЁУ┐ЄтйЊт╣┤жбёТЈљуџёС║ДтЊЂУ┤ежЄЈС┐ЮУ»ЂжЄЉ№╝їт»╝УЄ┤т╣┤ТюФжбёУ«АУ┤Ътђ║СйЎжбЮжЄЉжбЮСИЇтцДсђѓ

2017Тюѕ4Тюѕ№╝їУЅЙУ┐фу▓Йт»єтЁгтЈИт»╣У┤ежЄЈС┐ЮУ»ЂжЄЉуџёУ«АТЈљТ»ћСЙІС╗ј2.5%ТЈљтЇЄСИ║4%сђѓ

тЁгтЈИу«АуљєУ┤╣ућеујЄ№╝ѕтљФуаћтЈЉУ┤╣уће№╝Ѕтюе2014т╣┤УЙЙтѕ░ТюђтцДтђ╝11.97%тљјТїЂу╗ГСИІжЎЇсђѓ2019т╣┤у«АуљєУ┤╣уће1.2С║┐№╝їтЇаУљЦСИџТћХтЁЦуџё8.32%сђѓ

тЁгтЈИуаћтЈЉТіЋтЁЦтЁежЃеУ┤╣ућетїќ№╝їуаћтЈЉУ┤╣ућеујЄСИЇУХЁУ┐Є4%сђѓ2019т╣┤уаћтЈЉУ┤╣ућеујЄ3.74%№╝їСйјС║јТЂњуФІТХ▓тјІуџё4.47%сђѓ

тЁФсђЂжюђТ▒ѓтцЇУІЈС╣ІТЌХ№╝їтіатцДтЏ║т«џУхёС║ДТіЋУхё

тЁгтЈИТў»жЄЇУхёС║ДтъІтЁгтЈИ№╝їтЏ║т«џУхёС║ДтЈітюет╗║тиЦуеІтЇаТђ╗УхёС║ДТ»ћСЙІтюе35%С╗ЦСИісђѓТѕфУЄ│2019т╣┤ТюФ№╝їтЁгтЈИтЏ║т«џУхёС║ДтЈітюет╗║тиЦуеІУ┤джЮбС╗итђ╝тљѕУ«А9.94С║┐№╝їтЇаТђ╗УхёС║ДТ»ћСЙІ37.34%сђѓ

тњїТЂњуФІТХ▓тјІтюеУАїСИџСйјУ░иТюЪТіЋУхётЏ║т«џУхёС║ДСИЇтљї№╝їУЅЙУ┐фу▓Йт»єТў»тюежюђТ▒ѓтЏъТџќсђЂУАїТЃЁтцЇУІЈуџё2017т╣┤т╝ђтДІтіатцДТіЋУхё№╝їтЁиСйЊУАеуј░СИ║2017т╣┤ТюФтЁгтЈИтюет╗║тиЦуеІУ┤джЮбС╗итђ╝ТћђтЇЄ163.83%№╝їУЙЙ1.24С║┐№╝їтЁХСИГтЙЁт«ЅУБЁУ«ЙтцЄУ┤джЮбС╗итђ╝0.94С║┐сђѓ

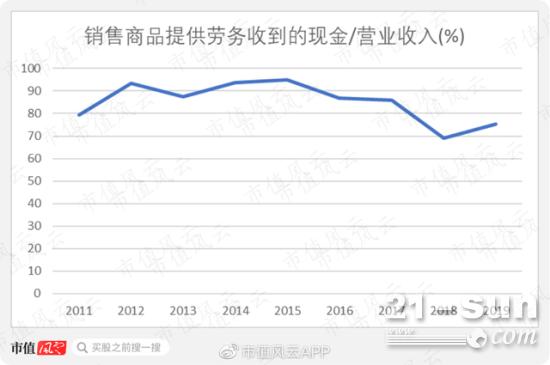

ТюђУ┐Љ4т╣┤№╝їтЁгтЈИС║ДжћђСИцТЌ║№╝їуа┤убјжћцуџёС║ДжћђујЄТјЦУ┐ЉућџУЄ│УХЁУ┐Є100%№╝їТХ▓тјІСИ╗Т│хтЈіжЕгУЙЙуџёС║ДжћђујЄтЪ║Тюгтюе90%С╗ЦСИісђѓ

2019т╣┤№╝їтЁгтЈИжЮътЁгт╝ђтЈЉУАїУѓАуЦетІЪжЏєУхёжЄЉ7С║┐№╝їТіЋУхёС║јТХ▓тјІуа┤убјжћцсђЂТХ▓тјІжЕгУЙЙсђЂТХ▓тјІСИ╗Т│хуГЅС║ДтЊЂ№╝џ

1сђЂ тиЦуеІТю║Тб░ућежФўуФ»ТХ▓тјІжЕгУЙЙт╗║У«ЙжА╣уЏ«№╝їжбёУ«Атѕ░2023т╣┤тйбТѕљ8СИЄтЈ░/т╣┤уџёТХ▓тјІжЕгУЙЙућЪС║ДУЃйтіЏ№╝Џ

2сђЂТХ▓тјІуа┤убјжћцт╗║У«ЙжА╣уЏ«№╝їжбёУ«А2021т╣┤т╝ђтДІТіЋС║Д№╝їжбёУ«Атѕ░2023т╣┤тйбТѕљ 2СИЄтЈ░/т╣┤ТХ▓тјІуа┤убјжћцућЪС║ДУЃйтіЏ№╝Џ

3сђЂтиЦуеІТю║Тб░ућежФўуФ»ТХ▓тјІСИ╗Т│хт╗║У«ЙжА╣уЏ«№╝їжбёУ«А2023т╣┤УЙЙтѕ░5СИЄтЈ░/т╣┤уџёТХ▓тјІСИ╗Т│хућЪС║ДУЃйтіЏсђѓ

С╣ЮсђЂROE№╝ѕтіаТЮЃ№╝ЅтЪ║Тюгтюе15%С╗ЦСИі

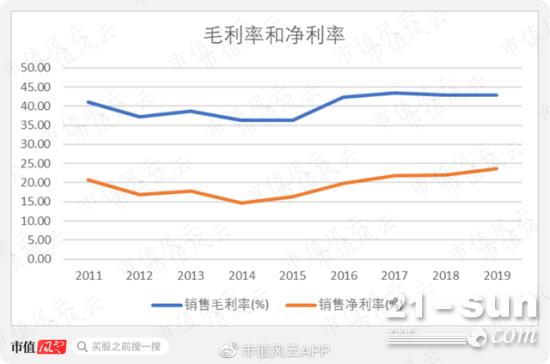

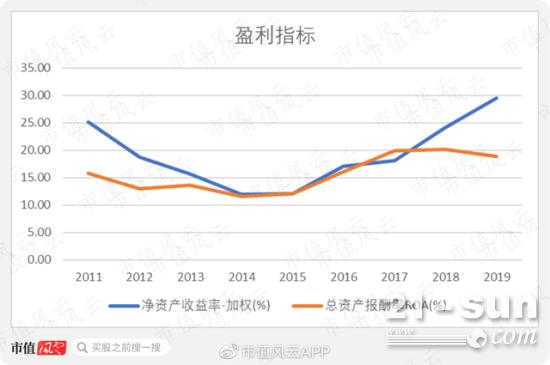

УЅЙУ┐фу▓Йт»єСИ╗УдЂжЮбтљЉтљјУБЁтИѓтю║№╝їтЈЌтиЦуеІТю║Тб░УАїСИџтЉеТюЪТ│бтіеуџётй▒тЊЇуЏИт»╣УЙЃт░ЈсђѓтюеСИІТИИСИЇТЎ»Т░ћуџё2012-2015т╣┤№╝їтЁгтЈИУљЦСИџТћХтЁЦт╣ХТюфтЄ║уј░СИІТ╗Љ№╝їт╣┤тїќтцЇтљѕтбъжЋ┐ујЄС╗ЇУЙЙтѕ░8.35%сђѓ

2017т╣┤тиЦуеІТю║Тб░УАїСИџжћђжЄЈТџ┤тбъ№╝їтЁгтЈИУљЦСИџТћХтЁЦС╣ЪТ▓АТюЅуѕєтЈЉ№╝їтљїТ»ћтбъжЋ┐С║є60.31%№╝їтЈ»УЃйтЈЌтѕХС║јС║ДУЃй№╝ѕСИцу▒╗С║ДтЊЂС║ДжћђујЄтЮЄуфЂуа┤100%№╝Ѕсђѓ2019т╣┤УљЦСИџТћХтЁЦтљїТ»ћтбъжЋ┐41.33%УЄ│14.42С║┐сђѓ

СИІТИИжюђТ▒ѓуќ▓т╝▒№╝їСйєтЏ║т«џТѕљТюгС╗ЇуёХУЙЃжФў№╝їСй┐тЙЌтйњТ»ЇтЄђтѕЕТХдтюе2012т╣┤сђЂ2014т╣┤тЄ║уј░СИІТ╗Љ№╝їтѕєтѕФтљїТ»ћтЄЈт░ЉС║є12.73%сђЂ12.53%сђѓ2019т╣┤СИџу╗ЕтљїТ»ћтбъжЋ┐51.96%УЄ│3.42С║┐сђѓ

2020т╣┤СИђтГБт║д№╝їтЈЌуќФТЃЁтй▒тЊЇтЁгтЈИтйњТ»ЇтЄђтѕЕТХдСИІТ╗Љ3.52%сђѓ

2012т╣┤сђЂ2014т╣┤СИџу╗ЕСИІТ╗ЉСИ╗УдЂтЏаСИ║Т»ЏтѕЕујЄтѕєтѕФСИІУиї3.85СИфуЎЙтѕєуѓ╣тњї2.32СИфуЎЙтѕєуѓ╣сђѓ

ТюђУ┐ЉСИЅт╣┤Т»ЏтѕЕујЄуе│т«џтюе43%тидтЈ│№╝їтЄђтѕЕујЄС╗ј21.78%т░Јт╣ЁтбъжЋ┐УЄ│23.72%сђѓ

СИЇУ┐Є№╝їС╗јС║ДтЊЂтЇЋС╗иуюІ№╝ї2017т╣┤С╗ЦТЮЦ№╝їСИ╗УљЦС║ДтЊЂС╗иТа╝тЮЄтЉѕСИІТ╗ЉУХІті┐сђѓ2019т╣┤тЇЋтЈ░уа┤убјжћцтЮЄС╗иу║д3.82СИЄ№╝їтљїТ»ћтЄЈт░Љ6.83%сђѓжЎцжЎЇС╗итцќ№╝їС╣ЪтЈ»УЃйТў»С║ДтЊЂу╗ЊТъётЈўтїќт»╝УЄ┤уџёсђѓ

жЎцС║є2014т╣┤сђЂ2015т╣┤№╝їтЁгтЈИROE№╝ѕтіаТЮЃ№╝ЅтЮЄтюе15%С╗ЦСИі№╝ї2019т╣┤тіаТЮЃтЄђУхёС║ДТћХуЏіујЄУЙЙтѕ░29.52%сђѓROAСИђуЏ┤жФўС║ј10%№╝ї2019т╣┤СИ║18.94%сђѓ

тЇЂсђЂу╗ЊТЮЪУ»Г

уЏИт»╣ТЮЦУ»┤№╝їУЅЙУ┐фу▓Йт»єТў»СИђт«Ху╗ЈУљЦС┐Ют«ѕуе│тЂЦуџётЁгтЈИ№╝їжЏєСИГСйЊуј░тюетЏ║т«џУхёС║ДТіЋУхёсђЂТхитцќжћђтћ«ТІЊт▒ЋсђЂуаћтЈЉТіЋтЁЦТќ╣жЮбсђѓ

тЁгтЈИжЮбтљЉтиЦуеІТю║Тб░тљјУБЁтИѓтю║№╝їСИІТИИтГўжЄЈт»╣тЁХжћђтћ«тй▒тЊЇТЏ┤тцД№╝їтЏаУђїУљЦСИџТћХтЁЦТ│бтіеуЏИт»╣УЙЃт░ЈсђѓУ┐Љт╣┤ТЮЦ№╝їтЁгтЈИуД»ТъЂТІЊт▒ЋтЅЇУБЁтИѓтю║№╝їтљЉСИЅСИђжЄЇтиЦсђЂтЙљтиЦТю║Тб░уГЅтцДтъІСИ╗Тю║тјѓтЋєСЙЏУ┤Дсђѓ

С╗Цу╗ЈжћђТеАт╝ЈСИ║СИ╗№╝їТЅ╣жЄЈућЪС║Д№╝їСИђТќ╣жЮбт»╝УЄ┤тГўУ┤ДУЙЃтцџтЇаућеТхЂтіеУхёжЄЉ№╝їтЈдСИђТќ╣жЮб№╝їжЮъУ«бтЇЋућЪС║ДТеАт╝Ј№╝їТћХтѕ░уџёжбёТћХТгЙжА╣СИЇтцџсђѓт»╣СИІТИИт«бТѕиУхіжћђт»╝УЄ┤т║ћТћХУ┤дТгЙтцџ№╝їуј░жЄЉТхЂСИЇСй│сђѓ

уЏѕтѕЕТїЄТаЄТ»ћУЙЃС╝ўуДђ№╝їтіаТЮЃтЄђУхёС║ДТћХуЏіујЄтЪ║Тюгтюе15%С╗ЦСИісђѓ

ТюђУ┐ЉтЄат╣┤тЈЌуЏіС║јСИІТИИжюђТ▒ѓтЏъТџќ№╝їтЁгтЈИтюеС┐ЮТїЂС║║тЮЄтиЦУхётбъжЋ┐уџётЪ║уАђСИі№╝їт«ъуј░С║єС║║тЮЄТЋѕујЄуџёТЈљтЇЄ№╝џС║║тЮЄтѕЏТћХсђЂС║║тЮЄтЄђтѕЕтЮЄтцДт╣ЁтбъжЋ┐сђѓ

тЁЇУ┤БтБ░Тўј№╝џТюгТіЦтЉі№╝ѕТќЄуФа№╝ЅТў»тЪ║С║јСИітИѓтЁгтЈИуџётЁгС╝ЌтЁгтЈИт▒ъТђДсђЂС╗ЦСИітИѓтЁгтЈИТа╣ТЇ«тЁХТ│Ћт«џС╣ЅтіАтЁгт╝ђТіФжю▓уџёС┐АТЂ»№╝ѕтїЁТІгСйєСИЇжЎљС║јСИ┤ТЌХтЁгтЉісђЂт«џТюЪТіЦтЉітњїт«ўТќ╣С║њтіет╣│тЈ░уГЅ№╝ЅСИ║ТаИт┐ЃСЙЮТЇ«уџёуІгуФІуггСИЅТќ╣уаћуЕХ№╝ЏтИѓтђ╝жБјС║ЉтіЏТ▒ѓТіЦтЉі№╝ѕТќЄуФа№╝ЅТЅђУййтєЁт«╣тЈіУДѓуѓ╣т«бУДѓтЁгТГБ№╝їСйєСИЇС┐ЮУ»ЂтЁХтЄєуА«ТђДсђЂт«їТЋ┤ТђДсђЂтЈіТЌХТђДуГЅ№╝ЏТюгТіЦтЉі№╝ѕТќЄуФа№╝ЅСИГуџёС┐АТЂ»ТѕќТЅђУАеУ┐░уџёТёЈУДЂСИЇТъёТѕљС╗╗СйЋТіЋУхёт╗║У««№╝їтИѓтђ╝жБјС║ЉСИЇт»╣тЏаСй┐ућеТюгТіЦтЉіТЅђжЄЄтЈќуџёС╗╗СйЋУАїтіеТЅ┐ТІЁС╗╗СйЋУ┤БС╗╗сђѓ