иҝҷдёӨе№ҙ пјҢ ж–°дёҖд»Јй«ҳж•Ҳз”өжұ зүҮжҠҖжңҜжҲҗдёәе…үдјҸйўҶеҹҹз»•дёҚејҖзҡ„иҜқйўҳ гҖӮ д»ҘйҡҶеҹәжҷ¶з§‘дёәд»ЈиЎЁзҡ„ “ TOPCon ” жҠҖжңҜе’Ңд»ҘиҝҲдёәй’§зҹідёәд»ЈиЎЁзҡ„ “ HJT ” жҠҖжңҜд№Ӣдәүи¶Ҡжј”и¶ҠзғҲ гҖӮ дёӘдәәи®Өдёә пјҢ д»Ҡе№ҙдёӢеҚҠе№ҙдёӨиҖ…д№Ӣдәүе°ҶйҖҗжёҗжё…жҷ° пјҢ HJTзҡ„ж•…дәӢжҡӮж—¶иҰҒе‘ҠдёҖж®өиҗҪдәҶ гҖӮ дёӢйқўжң¬ж–Үе°Ҷд»ҺеҮ дёӘж–№йқўж·ұе…ҘеҜ№жҜ”дёӨиҖ…зҡ„дјҳеҠЈеҠҝ пјҢ з”Ёе®һйҷ…ж•°жҚ®е’ҢдёҖе®ҡзҡ„йҖ»иҫ‘жҺЁзҗҶжқҘиҜҒе®һжҲ‘зҡ„жғіжі• гҖӮ

дёҖгҖҒиҪ¬еҢ–ж•ҲзҺҮ

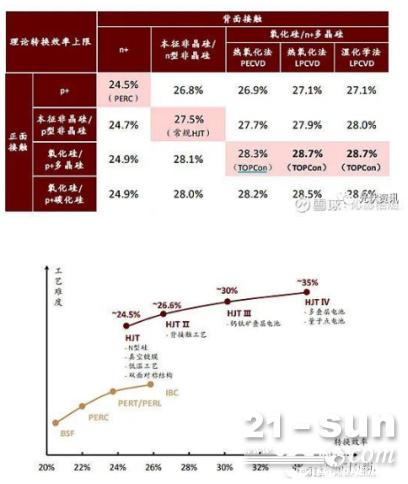

йҰ–е…ҲжҲ‘们иҰҒжҳҺзҷҪйҮҮз”Ёж–°зҡ„з”өжұ жҠҖжңҜзҡ„ж №жң¬еҺҹеӣ жҳҜзӣ®еүҚдё»жөҒзҡ„з”өжұ зүҮжҠҖжңҜPERCж•ҲзҺҮе·ІиҫҫеҲ°23%е·ҰеҸі пјҢ жҺҘиҝ‘е…¶зҗҶи®әжңҖй«ҳж•ҲзҺҮ24% пјҢ иҖҢж–°жҠҖжңҜTOPConе’ҢHJTзӣ®еүҚеҺӮ家公еёғзҡ„ж•ҲзҺҮеқҮе·ІзӘҒз ҙ24% гҖӮ еӣ жӯӨйҮҮз”Ёж–°зҡ„з”өжұ зүҮжҠҖжңҜеҠҝеңЁеҝ…иЎҢ гҖӮ

д»ҺзҗҶи®әиҪ¬еҢ–ж•ҲзҺҮжқҘзңӢ пјҢ TOPConе’ҢHJTзҡ„зҗҶи®әиҪ¬жҚўж•ҲзҺҮеқҮеңЁ27%д»ҘдёҠ пјҢ е…¶дёӯTOPConзҡ„зҗҶи®әжңҖй«ҳж•ҲзҺҮдёә28.7% пјҢ HJTзҡ„зҗҶи®әжңҖй«ҳиҪ¬жҚўж•ҲзҺҮдёә27.5% гҖӮ еңЁдёҚеҸ еҠ д»»дҪ•е…¶д»–жҠҖжңҜдёӢжҳҜTOPConеҚ дјҳ гҖӮ HJTзҡ„дјҳеҠҝеңЁдәҺеҸҜд»ҘйҮҮз”ЁеҸ еұӮе’Ңй’ҷй’ӣзҹҝжҠҖжңҜ пјҢ дҪҝе…¶жңҖй«ҳж•ҲзҺҮжҸҗеҚҮеҲ°30%д»ҘдёҠ гҖӮ иҝҷд№ҹжҳҜHJTиў«дёҖзӣҙиө„жң¬еёӮеңәи®ӨдёәжҳҜдёӢдёҖд»Јдё»жөҒзҡ„з”өжұ жҠҖжңҜеҺҹеӣ гҖӮ дҪҶеёӮеңәж №жң¬жІЎжңүж„ҸиҜҶеҲ°е…үдјҸзҡ„жң¬иҙЁжҳҜйҷҚжң¬йқһжһҒиҮҙеҫ—иҝҪжұӮиҪ¬жҚўж•ҲзҺҮ гҖӮ HJTзҡ„иҪ¬жҚўж•ҲзҺҮйғҪиҝҳжІЎжңүиҫҫеҲ°26% пјҢ жүҖи°“зҡ„еҸ еұӮе’Ңй’ҷй’ӣзҹҝжӣҙжҳҜе®Ңе…ЁжІЎжңүиҫҫеҲ°еӨ§и§„жЁЎеә”з”Ёзҡ„ең°жӯҘ пјҢ еңЁе…үдјҸдёҠиҖғиҷ‘30%д»ҘдёҠзҡ„иҪ¬жҚўж•ҲзҺҮе°ұи·ҹеңЁй”Ӯз”өжұ йўҶеҹҹиҖғиҷ‘еӣәжҖҒз”өжұ зҡ„еёғеұҖдёҖж ·зҡ„иҝңжңҹ пјҢ з”ҡиҮіеңЁйӮЈдёӘйҳ¶ж®өйғҪдёҚдёҖе®ҡжҳҜHJTиҝҳжҳҜжүҖи°“IBC гҖӮ еӣ жӯӨ пјҢ HJTзҗҶи®әиҪ¬жҚўж•ҲзҺҮдјҳеҠҝиҰҒзӯүеҲ°дёүеҲ°дә”е№ҙд»ҘеҗҺжүҚдјҡжңүе®һйҷ…зҡ„д»·еҖј пјҢ иҖҢйқһзҺ°еңЁ гҖӮ

д»Һе®һйӘҢе®ӨиҪ¬жҚўж•ҲзҺҮжқҘзңӢ пјҢ HJTзҡ„з”өжұ иҪ¬жҚўж•ҲзҺҮи®°еҪ•дёәй’§зҹіиғҪжәҗеңЁ2021е№ҙ2жңҲиҫҫеҲ°зҡ„25.2% пјҢ TOPConзҡ„з”өжұ иҪ¬жҚўж•ҲзҺҮдёәйҡҶеҹәиӮЎд»ҪеңЁ2021е№ҙ4жңҲиҫҫеҲ°зҡ„25.09% пјҢ дёӨиҖ…еңЁиҪ¬жҚўж•ҲзҺҮдёҠе·Іж— жҳҺжҳҫе·®ејӮ гҖӮ д»ҺйҮҸдә§ж•°жҚ®жқҘзңӢ пјҢ HJTе’ҢTOPConзҡ„йҮҸдә§ж•ҲзҺҮеқҮеңЁ24.5%д»ҘдёҠ пјҲ иҜҘж•°жҚ®дёӘдәәдәҶи§ЈдёәиҝҲдёәе’ҢйҡҶеҹәзҡ„дә§зәҝж•°жҚ® пјҢ жңӘз»Ҹе®ҳзҪ‘е…¬е‘ҠиҜҒе®һ пјү пјҢ дёӨиҖ…еңЁе®һйҷ…йҮҸдә§ж•ҲзҺҮдёҠеҗҢж ·еӨ„дәҺзӣёеҗҢж°ҙе№і гҖӮ

з»јдёҠ пјҢ д»ҺиҪ¬еҢ–ж•ҲзҺҮдёҠзңӢ пјҢ TOPConе’ҢHJTеңЁе®һйӘҢе®Өж•ҲзҺҮе’ҢйҮҸдә§ж•ҲзҺҮдёҠеқҮж— жҳҺжҳҫе·®ејӮ пјҢ HJTеңЁиҝңжңҹзҡ„зҗҶи®әиҪ¬жҚўж•ҲзҺҮдёҠеҸҜеҸ еҠ еҸ еұӮе’Ңй’ҷй’ӣзҹҝжҠҖжңҜеқҮжңүжҳҺжҳҫдјҳеҠҝ пјҢ дҪҶиҜҘдјҳеҠҝиҮіе°‘йңҖиҰҒдёүеҲ°дә”е№ҙжүҚиғҪжңүе®һйҷ…дҪ“зҺ° гҖӮ

дәҢгҖҒжҲҗжң¬

е…үдјҸдҪңдёәдёҖдёӘеҸ‘еұ•дәҶи¶…иҝҮ20е№ҙзҡ„иЎҢдёҡ пјҢ йҷҚжң¬е§Ӣз»ҲжҳҜе…¶ж ёеҝғй—®йўҳ пјҢ жҲҗжң¬й—®йўҳжүҚжҳҜеҶіе®ҡдёӢдёҖд»Јз”өжұ зүҮжҠҖжңҜзҡ„ж ёеҝғиҰҒзҙ гҖӮ пјҢ зӣ®еүҚPERCж–°е»әдә§зәҝзҡ„еҚ•дҪҚжҲҗжң¬жҳҜ1.6дәҝ/GW пјҢ TOPConж–°е»әдә§зәҝзҡ„еҚ•дҪҚжҲҗжң¬дёә2.5дәҝ/GW пјҢ з”ұPERCеҚҮзә§зҡ„еҚ•GWжҠ•е…ҘзәҰдёә0.8дәҝе…ғ гҖӮ HJTж–°е»әдә§зәҝзҡ„еҚ•дҪҚжҲҗжң¬дёә4-4.5дәҝ/GW пјҢ зӣёжҜ”иҖҢиЁҖ пјҢ TOPConиҫғHJTе…·жңүжҳҺжҳҫзҡ„жҲҗжң¬дјҳеҠҝ гҖӮ

зӣ®еүҚеңЁHJTе’ҢTOPConзҡ„иүҜзҺҮйғҪеҸҜд»ҘеҒҡеҲ°97% пјҲ е·ІжңүйҮҸдә§дә§зәҝе®һзҺ° пјү зҡ„жғ…еҶөдёӢ пјҢ TOPConзҡ„еҚ•з“ҰжҲҗжң¬жҜ”PERCй«ҳ0.08е…ғ пјҢ HJTзҡ„еҚ•з“ҰжҲҗжң¬жҜ”PERCй«ҳ0.2е…ғ пјҢ иҖҢдёӨиҖ…з”өжұ зүҮзҡ„е”®д»·жҜ”PERCй«ҳ0.1е…ғ гҖӮ еҜ№жҜ”жқҘзңӢ пјҢ TOPConе·Іе…·еӨҮйҮҸдә§д»·еҖјиҖҢHJTд»ҚдёҚе…·еӨҮйҮҸдә§д»·еҖј пјҢ иҝҷд№ҹжҳҜTOPConеҸҜд»Ҙе®һзҺ°еӨ§и§„жЁЎйҮҸдә§иҖҢHJTд»Қж— жі•е®һзҺ°йҮҸдә§зҡ„жң¬иҙЁеҺҹеӣ гҖӮ

иҖҒPERCдә§иғҪжҳҜжҪңеңЁзҡ„TOPConдә§зәҝ гҖӮ иҝҮеҺ»дёӨе№ҙ пјҢ з”өжұ еҺӮзҡ„PERCдә§иғҪд»Һ2018е№ҙзҡ„80GWеўһй•ҝеҲ°2020е№ҙзҡ„жҺҘиҝ‘300GW пјҢ е®һйҷ…жҠ•е…ҘйҮ‘йўқи¶…иҝҮ400дәҝе…ғ гҖӮ ж–°е»әдә§иғҪеңЁиҝҳжңӘ收еӣһжҲҗжң¬зҡ„жғ…еҶөдёӢ пјҢ йҖүжӢ©ж”№йҖ еҚҮзә§жҲҗдёәTOPConдә§зәҝиҖҢйқһHJTжҳҜе…¶жңҖдҪізҡ„йҖүжӢ© пјҢ еӣ жӯӨTOPConжҠҖжңҜиҮіе°‘жңү100GWд»ҘдёҠзҡ„жҪңеңЁйңҖжұӮ пјҲ йғЁеҲҶж—©жңҹж–°е»әдә§иғҪ已收еӣһжҲҗжң¬ пјҢ жІЎжңүж”№йҖ жҲҗTOPConзҡ„ж„Ҹд№ү пјү гҖӮ еҗҢж—¶жҲ‘们еҸҜд»ҘзңӢеҲ° пјҢ ж— и®әжҳҜйҡҶеҹәжҷ¶з§‘жҲ–иҖ…е…¶д»–еҺӮе•Ҷзӣ®еүҚдёҠзҡ„дә§иғҪеқҮдёәж–°е»әдә§иғҪ пјҢ д№ҹе°ұжҳҜиҜҙеңЁзӣ®еүҚзҡ„ж—¶зӮ№ пјҢ 他们и®ӨдёәTOPConзҡ„ж–°е»әд»·еҖјжҳҜй«ҳдәҺPERCзҡ„ж–°е»әд»·еҖјзҡ„ пјҢ жүҖд»ҘйғЁеҲҶдәәи®Өдёәзҡ„TOPConд»…йҖӮз”ЁдәҺж”№йҖ иҖҢHJTйҖӮз”ЁдәҺж–°е»әзҡ„йҖ»иҫ‘ пјҲ жҲ–иҖ…жҳҜиҖҒз”өжұ еҺӮе•ҶйҖүжӢ©TOPConзҡ„еҺҹеӣ жҳҜ他们жңүзқҖеҫҲеӨҡзҡ„еӯҳйҮҸPERCдә§иғҪ пјү жҳҜдёҚжҲҗз«Ӣзҡ„ пјҢ еӣ дёәеңЁйӮЈз§ҚйҖ»иҫ‘дёӢ他们е°ұдјҡйҖүжӢ©жҳҜж”№йҖ иҖҢйқһж–°е»әдәҶ гҖӮ

з»јдёҠ пјҢ TOPConзҡ„еҚ•GWи®ҫеӨҮжҠ•иө„жҲҗжң¬иҝңдҪҺдәҺHJ пјҢ зӣ®еүҚTOPConзҡ„з”өжұ зүҮе·Іе…·еӨҮе®һйҷ…йҮҸдә§д»·еҖјиҖҢHJTзҡ„з”өжұ зүҮе”®д»·д»Қж— жі•е®Ңе…ЁиҰҶзӣ–жҲҗжң¬ гҖӮ еӯҳйҮҸPERCдә§иғҪжҳҜTOPConзҡ„жҪңеңЁйңҖжұӮдҪҶ并йқһе”ҜдёҖеҠЁеҠӣ пјҢ дёӢжёёе®ўжҲ·йҖүжӢ©ж–°е»әTOPConдә§иғҪе°ұжҳҜжңҖеҘҪзҡ„иҜҒжҳҺ гҖӮ

дёүгҖҒиҫ…жқҗе’ҢиҖ—жқҗ

еӨ§йғЁеҲҶдәәеңЁжҜ”иҫғTOPConе’ҢHJTзҡ„жҠҖжңҜи·Ҝеҫ„д№Ӣж—¶еҫҲе°‘жҸҗеҲ°иҫ…жқҗиҫ…жқҗе’ҢиҖ—жқҗй—®йўҳ пјҢ дҪҶжҲ‘дёӘдәәи®ӨдёәиҝҷжҳҜдёҖдёӘеҖјеҫ—е…іжіЁзҡ„зӮ№ гҖӮ еҺҹеӣ еңЁдәҺж–°жҠҖжңҜеңЁз ”еҸ‘жңҹе®ғ们зҡ„ж¶ҲиҖ—йҮҸиҫғе°‘ пјҢ жІЎжңүеҜ№еёӮеңәеҪўжҲҗеӨ§и§„жЁЎеҶІеҮ» пјҢ дҪҝеҫ—еӨ§е®¶еҜ№е®ғ们зҡ„е…іжіЁиҫғе°‘ гҖӮ дёҖж—ҰдёҖдёӘж–°жҠҖжңҜйңҖиҰҒеӨ§и§„жЁЎйҮҸдә§ пјҢ ж¶ҲиҖ—йҮҸдјҡиҝ…йҖҹеўһеҠ пјҢ йӮЈд№Ҳиҫ…жқҗе’ҢиҖ—жқҗзҡ„дҫӣеә”еҫҖеҫҖйҷҗеҲ¶дәҶе®ғзҡ„еӨ©иҠұжқҝ гҖӮ

ITOйқ¶жқҗдёҖзӣҙжҳҜжҲ‘дёӘдәәеҜ№дәҺHJTеӨ§и§„жЁЎеә”з”ЁжҜ”иҫғжӢ…еҝғзҡ„й—®йўҳ гҖӮ еҺҹеӣ еңЁдәҺITOйқ¶жқҗзҡ„дё»иҰҒжҲҗеҲҶдёәзЁҖжңүйҮ‘еұһе…ғзҙ й“ҹ гҖӮ иҝҷйҮҢз®ҖиҰҒд»Ӣз»ҚдёҖдёӢйқ¶жқҗеёӮеңә пјҢ ITOйқ¶жқҗзӣ®еүҚдё»иҰҒеә”з”ЁдәҺйқўжқҝйўҶеҹҹ пјҢ е·Іе®һзҺ°еӣҪдә§еҢ– пјҢ жҠҖжңҜдёҠ并没жңүд»Җд№ҲйҡҫеәҰ гҖӮ дҪҶй“ҹе…ғзҙ ж•ҙдҪ“дә§йҮҸжңүйҷҗ пјҢ дёҖж–№йқўжҳҜдҫқйқ еӣһ收 пјҢ еҸҰдёҖж–№йқўжҳҜдҫқйқ д»ҺйҳіжһҒжіҘдёӯеҶ¶зӮјжҸҗеҸ– гҖӮ дёӘдәәжӣҫи°ғз ”иҝҮдёӨеҲ°дёү家ITOйқ¶жқҗдјҒдёҡ пјҢ 他们и®ӨдёәHJTйқ¶жқҗеӣҪдә§еҢ–е№¶ж— жҠҖжңҜеЈҒеһ’ пјҢ дҪҶдёҖж—ҰHJTеӨ§и§„жЁЎйҮҸдә§ пјҢ й“ҹзҡ„дә§иғҪдјҡжҳҺжҳҫдёҚеӨҹ гҖӮ иҰҒзҹҘйҒ“еҪ“е№ҙе°ҡеҫ·зҡ„и–„иҶңз”өжұ еӨұиҙҘзҡ„дёҖйғЁеҲҶеҺҹеӣ е°ұжҳҜйқ¶жқҗдёӯйҮҮз”ЁдәҶеҘҪеҮ з§ҚзЁҖжңүе…ғзҙ гҖӮ йҖҖдёҖжӯҘжқҘиҜҙ пјҢ еҚідҪҝжІЎжңүеҲ°дә§иғҪдёҚи¶ізҡ„йҳ¶ж®ө пјҢ дёҖж—ҰHJTеӨ§и§„жЁЎйҮҸдә§ пјҢ й“ҹе…ғзҙ зҡ„д»·ж јд№ҹдјҡиҝ…йҖҹжҸҗеҚҮ гҖӮ д»Ҡе№ҙз”ұдәҺйқўжқҝиЎҢжғ…зҡ„еҘҪеңЁй“ҹе…ғзҙ зҡ„д»·ж је°ұжҸҗеҚҮдәҶ50%е·ҰеҸі пјҢ жңӘжқҘйҡҸзқҖHJTзҡ„йҮҸдә§ пјҢ жҲ‘дёӘдәәи®ӨдёәиҝҷдјҡжҳҜдёҖдёӘйқһеёёеӨ§зҡ„жҪңеңЁй—®йўҳ гҖӮ еҸӮиҖғзӣ®еүҚеңЁз”өеҠЁиҪҰзҒ«зғӯзҡ„иЎҢжғ…дёӢ пјҢ й”ӮдёҖдёӘйқһзЁҖжңүе…ғзҙ д»·ж јйғҪдјҡдә§з”ҹеү§зғҲжіўеҠЁ пјҢ иҖҢжңӘжқҘй“ҹзҡ„д»·ж јжіўеҠЁиҝңжҜ”зӣ®еүҚжҹҗдәӣеҲёе•Ҷзҡ„жөӢз®—иҰҒжӣҙеҠ жҝҖзғҲ гҖӮ пјҲ жіЁ пјҡ еҜ№дәҺзңӢеҘҪHJTзҡ„жңӢеҸӢжқҘиҜҙ пјҢ зӣ®еүҚжңүеӨ§йҮҸй“ҹеӮЁеӨҮзҡ„ITOйқ¶жқҗеҺӮе•Ҷе…·жңүдёҚй”ҷзҡ„жҠ•иө„жңәдјҡ пјү

еңЁй“¶жөҶдҪҝз”ЁдёҠ пјҢ TOPConе’ҢHJTзӣёиҫғдәҺPERCйғҪжңүжүҖеўһеҠ гҖӮ зӣ®еүҚTOPConдҪҝ用银жөҶзәҰдёә130-140mg пјҢ иҫғPERCеӨҡ30mg пјӣ HJTдҪҝ用银жөҶзәҰдёә200mg пјҢ иҫғTOPConеўһеҠ 70mg гҖӮ еҗҢж—¶HJTйҮҮз”Ёзҡ„жҳҜдҪҺ温银жөҶ пјҢ жҲҗжң¬зӣёиҫғдәҺTOPConжӣҙй«ҳ гҖӮ HJTзҡ„银еҢ…й“ңе’ҢдҪҺ温银жөҶеӣҪдә§еҢ–зҡ„ж•…дәӢе·Із»Ҹи®ІдәҶжҺҘиҝ‘дёӨе№ҙжІЎжңүе®һзҺ°жңүж•ҲзӘҒз ҙ пјҢ еңЁжІЎжңүе®һйҷ…и§ЈеҶід№ӢеүҚжүҖи°“зҡ„еҸҜи§ЈеҶіж–№жЎҲйғҪжҳҜз©әи°Ҳ гҖӮ

з»јдёҠ пјҢ TOPConеңЁиҫ…жқҗе’ҢиҖ—жқҗдёҠ并没жңүд»Җд№Ҳеӣ°йҡҫ пјӣ HJTзҺ°йҳ¶ж®өд»ҚйңҖиҰҒи§ЈеҶідҪҺ温银жөҶй—®йўҳ пјҢ ж— и®әжҳҜ银дҝқй“ңиҝҳжҳҜеӣҪдә§еҢ–йғҪиҝҳеӨ„дәҺе®һйӘҢе®Өйҳ¶ж®ө гҖӮ ITOйқ¶жқҗжҳҜHJTдёҖдёӘжҪңеңЁйЈҺйҷ© пјҢ жңӘжқҘйҡҸзқҖе…¶еӨ§и§„жЁЎеә”з”Ё пјҢ й“ҹзҡ„дә§йҮҸе’Ңд»·ж јеҸҜиғҪдјҡжҲҗдёәйҷҗеҲ¶HJTдә§иғҪзҡ„еӨ©иҠұжқҝ гҖӮ

еӣӣгҖҒдёӢжёёе®ўжҲ·

дҪңдёәдёҖдёӘйқһдё“дёҡзҡ„е…үдјҸдәәеЈ« пјҢ жҲ‘们зңҹзҡ„еҫҲйҡҫеҲӨж–ӯж–°дёҖд»ЈжҠҖжңҜзҡ„е®һйҷ…еә”з”Ёжғ…еҶө гҖӮ дёӘдәәз”ЁдәҺйӘҢиҜҒзҡ„ж ёеҝғи§ӮзӮ№дёәдёҚиҰҒзңӢе®ғиҜҙдәҶд»Җд№ҲиҖҢиҰҒзңӢе®ғеҒҡдәҶд»Җд№Ҳ гҖӮ жүҖи°“зҡ„专家жҺЁиҚҗ пјҢ еӘ’дҪ“йҮҮи®ҝ пјҢ иҪ¬жҚўж•ҲзҺҮ пјҢ ж”№иҝӣж–№жі• пјҢ жҪңеңЁзҡ„е®ўжҲ·и®ўеҚ• пјҢ жңӘжқҘзҡ„еёӮеңәз©әй—ҙйғҪжҳҜиҷҡзҡ„ пјҢ еҸӘжңүе®һйҷ…еӨ§и§„жЁЎйҮҸдә§зҡ„и®ўеҚ•жҳҜзңҹе®һжңүж•Ҳзҡ„ гҖӮ йңҖиҰҒжіЁж„Ҹзҡ„жҳҜиҝҷйҮҢиҜҙзҡ„жҳҜеӨ§и§„жЁЎйҮҸдә§ пјҢ д№ҹе°ұжҳҜиҮіе°‘5-10GWд»ҘдёҠзҡ„ пјҢ еҺҹеӣ еңЁдәҺ1GWзҡ„иҜ•йӘҢзәҝзӣ®еүҚжқҘзңӢзәҰдёә2-4дёӘдәҝ пјҢ еӨ§йғЁеҲҶдёӢжёёе®ўжҲ·йғҪжңүиғҪеҠӣиҙҹжӢ…иҝӣиЎҢз ”з©¶ пјҢ дҪҶ5-10GWзҡ„йҮҸдә§зәҝйңҖиҰҒеҮ еҚҒдәҝзҡ„жҠ•е…Ҙ пјҢ иҝҷйғЁеҲҶиө„йҮ‘е“ӘжҖ•жҳҜеҶҚеӨ§зҡ„дёҠеёӮе…¬еҸёд№ҹдјҡйқһеёёж…ҺйҮҚзҡ„жҠ•е…Ҙ пјҢ еӣ жӯӨеӨ§и§„жЁЎйҮҸдә§зҡ„и®ўеҚ•жүҚжҳҜдёҖдёӘжҠҖжңҜиғҪеҗҰеӨ§и§„жЁЎйҮҸдә§зҡ„ж ёеҝғеӣ зҙ гҖӮ

жҲ‘дёӘдәәи®Өдёәи®ўеҚ•жғ…еҶөжҳҜжҲ‘们иҝҷз§ҚеӨ–йғЁдәәеЈ«еҲӨж–ӯдёҖдёӘж–°жҠҖжңҜиғҪеҗҰеӨ§и§„жЁЎеә”з”ЁжңҖдёәе…ій”®зҡ„еӣ зҙ гҖӮ еҗҢж ·йҒ“зҗҶеҸҜд»Ҙ延申еҲ°еңЁеӨ–йқўз»Ҹеёёиў«й—®зҡ„18Xе’Ң210д№Ӣдәү пјҢ еӨ§е®¶е®Ңе…ЁеҸҜд»ҘйҖҡиҝҮдёӯзҺҜдёҠжңәзЎ…зүҮзҡ„еҮәиҙ§йҮҸе’ҢеӨ©еҗҲ组件зҡ„еҮәиҙ§йҮҸд»ҘеҸҠиҝҷеҮ 家дёӯжҠҘзҡ„дёҡз»©жқҘеҲӨж–ӯ210жҳҜеҗҰжңүеёӮеңәе’ҢеӨ§и§„жЁЎеҮәиҙ§ пјҢ иҝҷд№ҲеӨҡдёҠеёӮе…¬еҸёзҡ„иҙўеҠЎж•°жҚ®е’Ңе®ҳж–№ж•°жҚ®дёҚжҜ”жҹҗдәӣжүҖи°“зҡ„иҮӘеӘ’дҪ“е’ҢеӨ§Vж··д№ұеҸ‘иЁҖд»ҘеҸҠдёҚзҹҘйҒ“е“ӘйҮҢзҡ„е°ҸйҒ“ж¶ҲжҒҜжңүж•Ҳзҡ„еӨҡ пјҹ

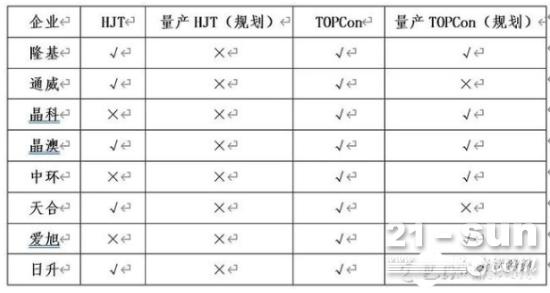

д»Һе…·дҪ“зҡ„дёӢжёёе®ўжҲ·жқҘзңӢ пјҢ йҡҶеҹәзӣ®еүҚиҷҪ然HJTе’ҢTOPConйғҪеңЁиҝӣиЎҢз ”еҸ‘ пјҢ дҪҶдё»иҰҒд»ҘTOPConдёәдё» гҖӮ е…¶еҸҜиҪ¬еҖәеӢҹйӣҶзҡ„18GWж–°еўһзҡ„з”өжұ зүҮдә§иғҪеӨ§еӨҡдёәTOPCon пјҢ е…¶жӢӣж Үйў„и®ЎеңЁд№қжңҲд№ӢеүҚе®ҢжҲҗ пјҢ еҲ°ж—¶еӨ§е®¶еҸҜд»ҘзңӢзӣёеә”зҡ„и®ўеҚ•жғ…еҶө гҖӮ иҮідәҺеёӮеңәдёҠд№ӢеүҚжөҒдј зҡ„йҡҶеҹәTOPConиҝӣеұ•жҡӮзј“дәҶеҮ дёӘжңҲ пјҢ жҲ‘дёӘдәәеҗ¬иҜҙзҡ„ж¶ҲжҒҜдёә пјҲ 并дёҚдҝқиҜҒж¶ҲжҒҜзҡ„еҮҶзЎ®жҖ§ пјү 并дёҚжҳҜTOPConж ёеҝғи®ҫеӨҮзҡ„й—®йўҳ пјҢ иҖҢжҳҜйҡҶеҹәжҳҜжғіжҠҠж–°з”өжұ зҡ„дёқзҪ‘еҚ°еҲ·и®ҫеӨҮжҚўжҲҗз”өй•Җй“ң пјҢ дҪҶйҮҸдә§зәҝдёҖзӣҙж— жі•е®һзҺ°зӘҒз ҙ пјҢ еӣ жӯӨиҝҷж¬Ўж–°з”өжұ иҝҳжҳҜйҮҮз”Ёзҡ„дёқзҪ‘еҚ°еҲ·жҠҖжңҜ гҖӮ йҖҡеЁҒеҗҢж ·жҳҜHJTе’ҢTOPConеҗҢж—¶иҝӣиЎҢ пјҢ д№ӢеүҚдёҖзӣҙд»ҘHJTдёәдё» пјҢ жңүдј иЁҖиҜҙе…¶HJTдә§зәҝзҡ„ж•ҲзҺҮ并дёҚзҗҶжғі пјҢ еӣ жӯӨзӣ®еүҚеҸҲеңЁиҝӣиЎҢTOPConжҠҖжңҜзҡ„з ”еҸ‘ гҖӮ жҷ¶з§‘е…¶е®һеңЁTOPConдёҠзҡ„з ”еҸ‘жҜ”йҡҶеҹәжӣҙдёәж·ұе…Ҙ пјҢ дҪҶз”ұдәҺе…¶иҝ‘жңҹеҮҶеӨҮAиӮЎдёҠеёӮдё”иҙҹеҖәиҝҮйҮҚж— жі•еӨ§и§„жЁЎиһҚиө„ пјҢ еӣ жӯӨе®ғзҡ„TOPConйҮҸдә§и§„模并дёҚеӨ§ пјҢ дҪҶд»–дёҖзӣҙжҳҜTOPConжҠҖжңҜзҡ„еқҡе®ҡж”ҜжҢҒиҖ… гҖӮ жҷ¶жҫіиҝ‘жңҹе…¬еёғдәҶйғЁеҲҶHJTзҡ„и®ўеҚ• пјҢ дҪҶж №жҚ®е…¬еҸёдәӨжөҒжғ…еҶө пјҢ зӣ®еүҚе…¬еҸёTOPConзҡ„иҝӣеұ•еҝ«дәҺHJT гҖӮ дёӯзҺҜеңЁдёӯжҠҘдәӨжөҒдёӯйҖҸйңІжңү14GWзҡ„TOPConжү©дә§и®ЎеҲ’ гҖӮ еӨ©жІіе…үиғҪеңЁTOPConе’ҢHJTдёҠеқҮжңүеёғеұҖ пјҢ зӣ®еүҚйғҪжҡӮж— йҮҸдә§и®ЎеҲ’ гҖӮ дёңж–№ж—ҘеҚҮеңЁTOPConе’ҢHJTдёҠеқҮжңүеёғеұҖ пјҢ дҪҶе®һйҷ…йҮҸдә§и§„еҲ’йңҖиҰҒзңӢе…¶еҮәе”®ж–ҜеЁҒе…Ӣд»ҘеҗҺзҡ„иө„йҮ‘дҪҝз”Ёж–№жЎҲ гҖӮ зҲұж—ӯиӮЎд»ҪеңЁTOPConдёҠеёғеұҖиҫғеӨҡ пјҢ жҚ®иҜҙе®һйҷ…йҮҸдә§и§„еҲ’дјҡеңЁдёүеӯЈеәҰжңүжүҖе…¬еёғ гҖӮ

зӣ®еүҚж”ҜжҢҒHJTзҡ„еҺӮе•ҶйҷӨдәҶеҮ 家и®ҫеӨҮе…¬еҸёдё»иҰҒжңүжҷӢиғҪ гҖҒ зҲұеә· гҖҒ еҚҺжҷҹзӯүиЎҢдёҡеӨ–йғЁиҝӣе…ҘиҖ… гҖӮ ж— и®әжҳҜеҜ№дәҺе…үдјҸиЎҢдёҡ/з”өжұ жҠҖжңҜзҡ„зҗҶи§ЈзЁӢеәҰ пјҢ иҝҳжҳҜе…¬еҸёзҡ„еёӮеҖјжҲ–иө„йҮ‘жғ…еҶөзӯүдёҺйҡҶеҹәжҷ¶з§‘зӯүе…үдјҸе·ЁеӨҙзӣёжҜ”йғҪзӣёе·®з”ҡиҝң гҖӮ еҪ“ж•ҙдёӘиЎҢдёҡ пјҢ еҗҲи®ЎдёҠдёҮдәҝеёӮеҖјзҡ„е…¬еҸёйғҪйҖүжӢ©дәҶTOPConж—¶ пјҢ еҮ 家е°Ҹе…¬еҸёйӮЈдәӣжүҖи°“зҡ„еҮ GWзҡ„йҮҸдә§зәҝзңҹзҡ„жңүйқһеёёеӨ§зҡ„еҸӮиҖғж„Ҹд№үеҗ— пјҹ

жҚўдёӘи§’еәҰжҖқиҖғ пјҢ жҲ‘们еҸҜд»ҘдёҚжҮӮе…үдјҸжҠҖжңҜ пјҢ йӮЈеҮ 家дёҠеҚғдәҝеёӮеҖјзҡ„дёҠеёӮе…¬еҸёд№ҹдёҚжҮӮе…үдјҸжҠҖжңҜеҗ— пјҹ иҝһ组件йғҪжңү18Xе’Ң210иҒ”зӣҹзҡ„еҲҶжӯ§ пјҢ еҰӮжһңHJTзңҹзҡ„жңүйқһеёёеӨ§зҡ„еә”з”Ёд»·еҖј пјҢ дёәд»Җд№Ҳзӣ®еүҚжүҖжңүзҡ„е…үдјҸдјҒдёҡйғҪеҘ”еҗ‘дәҶиҝҷдёҖиҫ№ пјҹ е°Өе…¶жҳҜTOPConжҠҖжңҜдёҖзӣҙжҳҜйҡҶеҹәжҷ¶з§‘иҒ”зӣҹжһҒеҠӣжҺЁиҚҗзҡ„жҠҖжңҜ пјҢ иҖҢз”өжұ зүҮе·ЁеӨҙйҖҡеЁҒдёҖзӣҙд»ҘHJTдҪңдёәдё»иҰҒзҡ„з ”еҸ‘ж–№еҗ‘ гҖӮ дёҖж—ҰдёӢдёҖд»Јз”өжұ зүҮдёәTOPCon пјҢ йҡҶеҹәе’Ңжҷ¶з§‘дёҖе®ҡдјҡжҜ”йҖҡеЁҒеӨ©еҗҲдёӯзҺҜзӯүжңүе…ҲеҸ‘дјҳеҠҝ пјҢ еңЁиҝҷз§Қжғ…еҶөдёӢйҖҡеЁҒеӨ©еҗҲдёӯзҺҜзӯүдҫқж—§йҖүжӢ©TOPConиҝӣиЎҢз ”еҸ‘е’ҢйҮҸдә§ пјҢ е°ұе·Із»ҸиҜҙжҳҺдәҶHJTеңЁзӣ®еүҚйҳ¶ж®өи·ҹTOPConе®Ңе…ЁжІЎжңүеҸҜжҜ”жҖ§ гҖӮ

з»јдёҠ пјҢ д»Һз ”еҸ‘жғ…еҶөзңӢ пјҢ дё»жөҒзҡ„е…үдјҸеҺӮе•ҶеқҮжҠјжіЁTOPConжҲ–иҖ…д»ҘTOPConдёәдё» гҖӮ иҖҢд»ҺйҮҸдә§жғ…еҶөзңӢ пјҢ зӣ®еүҚе°ҡжңӘжңүе…үдјҸеӨ§еҺӮйҮҸдә§HJT пјҢ иҖҢд»ҘйҡҶеҹәжҷ¶з§‘зӯүдёәйҰ–зҡ„е…үдјҸе·ЁеӨҙ已规еҲ’еӨ§и§„жЁЎйҮҸдә§TOPCon гҖӮ

дә”гҖҒиө„жң¬еёӮеңә

еӣһеҲ°йӮЈдёӘиҖҒз”ҹеёёи°Ҳзҡ„иҜқйўҳ пјҢ дёәд»Җд№ҲжүҖи°“зҡ„е…ЁиЎҢдёҡе’Ңиө„жң¬еёӮеңәйғҪеңЁжһҒеҠӣжҺЁиҚҗHJT гҖӮ

д»ҺиЎҢдёҡи§’еәҰеҮәеҸ‘ пјҢ иҰҒеҲҶдёәдёӨзұ»дәә пјҡ дёҖзұ»жҳҜиЎҢдёҡзҡ„и®ҫеӨҮеҺӮе•Ҷ пјҢ дёҖзұ»жҳҜдёӢжёёе®ўжҲ· гҖӮ дҪңдёәи®ҫеӨҮеҺӮе•ҶдёҖе®ҡиҰҒдёҚж–ӯе®Јдј иҮӘе·ұзҡ„и®ҫеӨҮжңүеӨҡе…Ҳиҝӣ пјҢ жҠҖжңҜж”№иүҜжңүеӨҡеҘҪ гҖӮ иҖҢеёӮеңәдёҠHJTзҡ„дё»жөҒеҺӮе•ҶжҳҜиҝҲдёәиӮЎд»Ҫиҝҷ家дёҠеёӮе…¬еҸё пјҢ пјӣ иҖҢTOPConзҡ„дё»жөҒеҺӮе•Ҷдёәеҫ®еҜје’ҢиҝһеҹҺж•°жҺ§зҡ„еӯҗе…¬еҸёжӢүжҷ®жӢүж–Ҝ пјҢ иҝҷдёӨ家еқҮжңӘдёҠеёӮ пјҢ е®Јдј еҸЈеҫ„иӮҜе®ҡдёҚжҳҜдёҖдёӘеұӮйқў гҖӮ иҖҢеҜ№дәҺдёӢжёёе®ўжҲ·жқҘиҜҙ пјҢ дёӢдёҖд»Јз”өжұ жҠҖжңҜжҳҜиҮӘиә«зҡ„ж ёеҝғжңәеҜҶ пјҢ дёҖж—Ұз ”еҸ‘жҲҗеҠҹд»ЈиЎЁзқҖжҜ”еҗҢиЎҢиҮіе°‘йўҶе…ҲеҚҠе№ҙеҲ°дёҖе№ҙзҡ„ж°ҙе№і пјҢ жІЎжңүд»»дҪ•дёҖ家дјҒдёҡдјҡеңЁиҮӘиә«иҝҳжңӘе®Ңе…ЁйўҶе…ҲдјҳеҠҝж—¶е…ұдә«иҮӘе·ұзҡ„ж ёеҝғжңәеҜҶ гҖӮ жүҖд»ҘжҲ‘们зңӢеҲ°иҝҷдёӨе№ҙзҡ„иЎҢдёҡжҳҜиҝҲдёәй’§зҹіжҚ·дҪідјҹеҲӣеңЁHJTжҠҖжңҜдёҠж‘Үж——е‘җе–Ҡ пјҢ дҪҶйҡҶеҹәйҖҡеЁҒжҷ¶з§‘зӯүжІүй»ҳдёҚиҜӯ пјҢ йҡҫйҒ“жҳҜзңҹзҡ„иҝҷдәӣз”өжұ дјҒдёҡдёҚжҮӮз ”еҸ‘еҳӣ пјҹ жҲ‘们иҝҷдәӣеӨ–иЎҢйғҪдјҡжӢ…еҝғзқҖж–°дёҖд»Јз”өжұ жҠҖжңҜеҜ№дәҺиҖҒдә§иғҪзҡ„жӣҝд»Ј пјҢ йҡҫйҒ“他们е°ұеқҗзңӢзқҖиҮӘе·ұж¶ҲдәЎ пјҹ д»Ҙ他们зҡ„и§’еәҰеҮәеҸ‘ пјҢ 他们иӮҜе®ҡжҳҜйҖүжӢ©е®Ңе…Ёз ”еҸ‘жңүж•ҲеҗҺеҸҜд»Ҙе®һзҺ°еӨ§и§„жЁЎйҮҸдә§жүҚдјҡеҜ№еӨ–е…¬еёғ гҖӮ иҝҷе°ұйҖ жҲҗдәҶеёӮеңәеҜ№дәҺе…үдјҸиЎҢдёҡзҡ„дәӨжөҒеҒҸе·® гҖӮ дҪҶйҡҸзқҖйҡҶеҹәжҷ¶з§‘зӯүTOPConжү©дә§и®ЎеҲ’йҖҗжёҗжё…жҷ° пјҢ еӨ§е®¶ж…ўж…ўд»Һ “ HJTдёҚжҲҳиҖҢиғң ” еҲ°зҺ°еңЁ “ TOPConжҳҜиҝҮжёЎиҖҢHJTжҳҜжңӘжқҘж–№еҗ‘ ” еҲ°жңӘжқҘеҸҜиғҪзҡ„еҜ№дәҺHJTжҠҖжңҜзҡ„йҮҚдј° пјҢ йғҪжҳҜдёҖдёӘеҠЁжҖҒеҸҳеҢ–зҡ„иҝҮзЁӢ гҖӮ

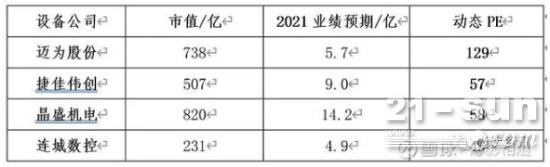

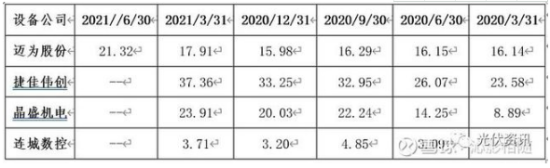

д»Һиө„жң¬еёӮеңәи§’еәҰеҮәеҸ‘ пјҢ йҖүжӢ©HJTзҡ„жғіиұЎз©әй—ҙиҝңжҜ”йҖүжӢ©TOPConзҡ„жғіиұЎз©әй—ҙжӣҙеӨ§ гҖӮ 1GWHJTзҡ„и®ҫеӨҮзӣ®еүҚиҫҫеҲ°4дёӘдәҝд»ҘдёҠ пјҢ иҖҢTOPConзҡ„и®ҫеӨҮд»…дёә2.5дәҝдёҚеҲ° пјҢ PERCзҡ„ж”№йҖ еҚҮзә§зӣ®еүҚд»…йңҖиҰҒ0.8дәҝдёҚеҲ° пјҢ еёӮеңәз©әй—ҙзј©е°ҸдёҖеҚҠд»ҘдёҠ гҖӮ зӣ®еүҚиҝҷдёӘдәҢзә§еёӮеңәзҺҜеўғе°ұжҳҜдёҖдёӘи®Іж•…дәӢзҡ„еёӮеңә пјҢ иө„жң¬еёӮеңәеҪ“然д№җж„ҸйҖүжӢ©з©әй—ҙжңҖеӨ§зҡ„ж•…дәӢ гҖӮ еҜ№дәҺи®ҫеӨҮеҺӮе•ҶжқҘиҜҙеҗҢж ·е…·жңүеёӮеҖјйңҖжұӮ гҖӮ дёӢеӣҫдёәзӣ®еүҚеҮ 家е…үдјҸи®ҫеӨҮеҺӮе•Ҷзҡ„еҠЁжҖҒPEжҜ”иҫғ пјҢ йқһеёёзӣҙи§Ӯзҡ„иЎЁжҳҺдәҶи®ІHJTзҡ„ж•…дәӢдёәиҝҲдёәиӮЎд»ҪеёҰжқҘдәҶд»Җд№Ҳ гҖӮ пјҲ ж•°жҚ®жҲӘжӯўеҲ°2021/8/11 пјҢ дёҡз»©жөӢз®—йҮҮз”Ёзҡ„жҳҜwindдёҖиҮҙйў„жңҹ пјү

еӣһеҲ°жҲ‘们д№ӢеүҚжҸҗеҲ°зҡ„жғіжі• пјҢ иҝҲдёәиӮЎд»Ҫ究з«ҹжңүжІЎжңүHJTи®ўеҚ• пјҹ е…¶е®һзЁҚеҫ®з ”究зӮ№и®ҫеӨҮдјҒдёҡе°ұзҹҘйҒ“ пјҢ и®ҫеӨҮдјҒдёҡжҠҘиЎЁдёӯзҡ„еҗҲеҗҢиҙҹеҖә пјҲ 预收ж¬ҫйЎ№ пјү 科зӣ®е°ұд»ЈиЎЁдәҶзӣ®еүҚеҸҠжңӘжқҘдёҖж®өж—¶й—ҙзҡ„и®ўеҚ•жғ…еҶө гҖӮ жҲ‘们еҸҜд»ҘжҜ”иҫғдёҠиҝ°еҮ 家и®ҫеӨҮдјҒдёҡиҝ‘еҮ дёӘеӯЈеәҰзҡ„еҗҲеҗҢиҙҹеҖә пјҲ 预收ж¬ҫйЎ№ пјү 科зӣ® пјҢ йқһеёёзӣҙи§Ӯзҡ„иЎЁжҳҺдәҶиҝҲдёәиӮЎд»Ҫ究з«ҹжңүжІЎжңүиҺ·еҫ—еӨ§жү№йҮҸзҡ„HJTи®ўеҚ• пјҢ жҳҜеҗҰеҖјеҫ—е®ғи¶…иҝҮеҗҢиЎҢдёҡдёҖеҖҚд»ҘдёҠзҡ„дј°еҖј гҖӮ ж•…дәӢйғҪжҳҜеӨҡз§ҚеӨҡж ·зҡ„ пјҢ еҸӘжңүж•°жҚ®жҳҜдёҚдјҡйӘ—дәәзҡ„ гҖӮ

еҶҷеңЁжңҖеҗҺ пјҢ д»ҘдёҠеҗ„ж–№йқўзҡ„еҲҶжһҗи¶іеӨҹжё…жҷ°жҳҺдәҶ пјҢ еҸҜиғҪйғЁеҲҶж•°жҚ®жҲ–ж¶ҲжҒҜдёҺе®һйҷ…жғ…еҶөдёҚз¬ҰиҜ·еӨ§е®¶и§Ғи°… гҖӮ йҡҸзқҖдёӢеҚҠе№ҙйҡҶеҹәи®ўеҚ•зҡ„иҗҪең°е’ҢTOPConдә§иғҪеӨ§и§„жЁЎзҡ„е»әи®ҫ пјҢ HJTзҡ„ж•…дәӢеҸҜиғҪиҰҒжҡӮж—¶е‘ҠдёҖж®өиҗҪдәҶ гҖӮ иҮідәҺиҝҲдёәзҡ„иӮЎд»·е°ұдёҚеҒҡеӨҡиҜ„д»·дәҶ пјҢ жҜ•з«ҹе‘ЁиҖҒжқҝзҡ„еёӮеҖјз®ЎзҗҶжүӢж®өдёҚжҳҜдёҖиҲ¬дәәеҸҜд»ҘеӘІзҫҺзҡ„ пјҢ и°ҒзҹҘйҒ“дјҡдёҚдјҡжңүж–°зҡ„ж•…дәӢеҮәзҺ°