2023年,俄叉车市场的进口部分的特点是来自不友好国家的玩家完全退出,只有罕见的例外是平行进口的一部分。另外,供应量也有更换和增加,可以建立一定的储备,避免设备出现灾难性的短缺。

与其他类型的专用设备相比,平衡重叉车的市场一直相当大。与大多数其他领域一样,过去两年的主要问题是用友好国家的品牌替换已退出品牌的设备的可能性。这个问题仍然很重要,因为 4-5 年前,来自友好国家(当然主要是中国)的公司占所有供应量的比例不超过 45%。

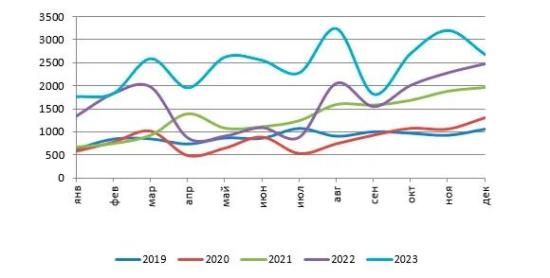

如果按年份分析市场,我们应该注意到2021年进口设备增长较快,2022年4月至7月已经有所放缓。自同年8月起,月均进口量超过2000台,不仅可以弥补年中进口量的下降,而且可以将2022年的最终业绩提高至21%。

2023 年是突破性的一年。以前从未进口过如此数量的叉车。此外,与所有年份的相应时期相比,2023 年的每个月(二月除外)都显示出峰值指标。供应量总体增长51%。

2019-2023年俄罗斯叉车进口动态

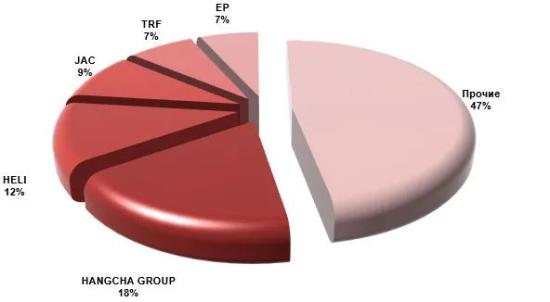

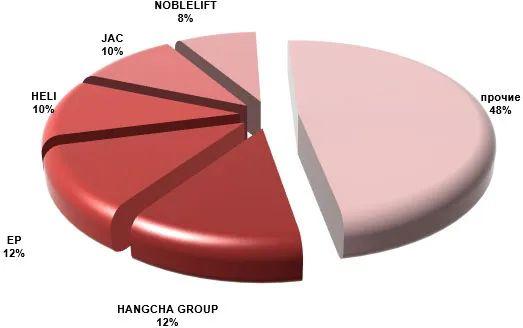

排名前五的品牌合计份额超过53%,在大背景下发生巨大变化也就不足为奇了。

龙头企业是杭叉集团,长期位居TOP榜首。与2022年相比,中国生产叉车和仓储设备的龙头企业进口量增长了54%,但整体份额几乎保持不变。

HELI 设备的交付量增长了 64%。该品牌保持着 2023 年清关公司数量的记录:超过 120 家组织。其中最大的是 Heli Eurasia LLC 和 China Forklift LLC。江淮汽车挤进前三名,去年叉车进口量减少14%。

TRF(Truckresurs Forklift)品牌的首批交付于 2022 年 9 月开始。业绩逐渐提升,根据过去2023年的业绩,该品牌的进口量增长了11倍。结果,这使得该公司占据了 7% 的显着份额,并排名第四,使 EP Equipment 下降了一位。

ZAUBERG 在 2022 年观察到了类似的动态,但在 2023 年,它的交付是自发的,这使得它只能在榜单前 20 名中站稳脚跟。

2023年,超过500家公司进口的品牌总数为208个。相比之下,2022年有330家公司和130家制造商。

2023年1月-12月俄罗斯主要品牌叉车进口量占比

分析叉车的价格,我们不禁会注意到,不同的设备制造商的型号拼写是相同的。在这方面,我们来比较一下一款基本型号中最受欢迎的机器,即CPCD30。20家制造商出口此类叉车。

杭叉集团CPCD30大幅领先。设备的平均海关成本为 85 万卢布。6月至10月期间峰值最高价格接近100万卢布。11月至12月,动态开始下降,达到85万卢布。

接下来是基本型号 HELI CPCD30。在所有考虑的最受欢迎的选项中,它被证明是最昂贵的。其平均海关价值超过 100 万卢布,在 4 月份的顶峰时期达到 120 万卢布。值得注意的是,在这种情况下,全年价格波动在12万卢布以内。

CHL CPCD30和柳工CPCD30设备的平均海关价格相似:分别为85.9和87万卢布。

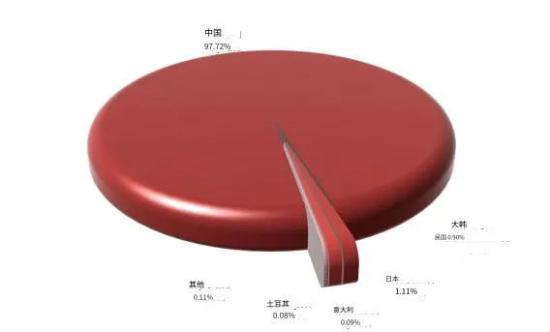

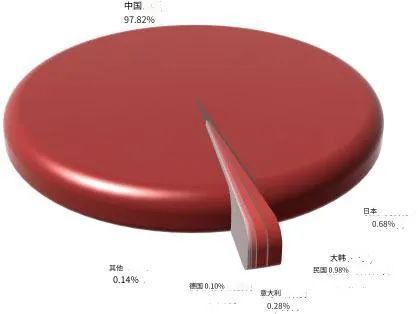

2023年1月至12月俄罗斯进口叉车主要制造国

2023年俄罗斯电动叉车进口量创历史新高

到 2023 年,俄罗斯进口的叉车中几乎每三台就有“电动”前缀。该细分市场不断出现新名称,品牌结构的多样性表明竞争激烈,从经典意义上讲,这应该会导致产品质量的提高。

至少在过去的十年里,俄罗斯和世界政治和经济形势的令人难以置信的紧张局势不允许完全不同方向的市场参与者进入。SVO启动后,来自目前不友好国家的公司(不同程度)离开了俄市场,许多领域的进一步发展显得模糊。但中国合作伙伴增加进口量的事实是显而易见的。

谈到电动仓库叉车领域,在市场形成过程中,它们的总份额随着“规则”和汇率的变化而变化。2016年征收该税后,内燃机叉车(61%份额)的进口由于价格上涨而急剧下降,但后来动态开始向电动叉车倾斜。

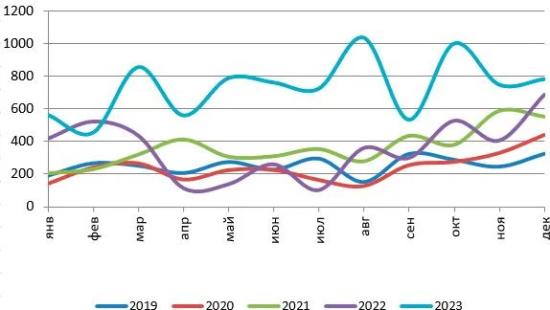

自2018年中以来,电动叉车也被征税,这再次让更环保、但更昂贵的叉车处于不利地位。2019年底,电动叉车占比达到28.7%。2020-2021 年,相关机器的份额大致处于同一水平,在 SVO 启动后开始下降,但到 2023 年底,几乎每三台叉车就有一个带有“电动”前缀。

值得注意的是,电动叉车进口总量创历史最高。2023年每个月(除2月外)都有峰值,这反映在供应量增加了一倍以上。此外,下半年的活动最为活跃。

2019-2023年俄罗斯电动叉车进口动态

我们可以观察到进口电动叉车领先品牌的显着变化。由于活动增加且供应量增加了 143%,杭叉集团位居第一。EP Equipment 稍微落后于领先者。然后还有两家销量几乎相似的公司——合力和江淮。TOP 5品牌增幅最大的是NOBLELIFT,达172%。

总体而言,品牌结构非常广泛,包括130个品牌,其中116个是在中国组装的设备。

2023年1月-12月俄罗斯主要品牌电动叉车进口量

电动叉车领域受到中国制造商影响最大,他们不仅能够取代退出俄罗斯市场的品牌,而且在2023年进口量也将大幅增加。

截至2023年底,中国几乎占进口量的98%。2021 年开始,中资企业开始增加了供应量和份额,在 2021 年底,供应量和份额不超过 33%。

2023年1月至12月俄罗斯进口电动叉车主要制造国

仓储设备市场的特点之一是不同制造商的型号名称相似。我们试图突出最受欢迎的。让我们立即注意到,所有设备的承载能力一般为1.5至2吨。

最流行的型号之一是 EP CPD18F8。其年平均海关价值为91.9万卢布。全年价值均有所增长:一月份的最低价值为 77.4 万卢布,年底价值达到 98.7 万卢布。

最流行的型号是 CPD15。然而,有一个特点:这样的型号系列存在于 10 多个不同制造商的产品型谱中。其中领先者是HELI,其成本特征全年都在变化。这也是大量修改的结果。尽管如此,2023 年的平均海关成本为 110 万卢布。

根据市场趋势,AURORA CPD18的价格发生变化:从2023年初的83.3万卢布逐渐上涨至年底的120万卢布。

电动叉车市场已成为完全由中国主导的领域之一。值得注意的是,配备电动机的设备总数开始增长,这意味着质量特性也开始向积极的方向变化。

尽管前五名占有很大份额,但该细分市场中不断出现新品牌,品牌结构的多样性表明竞争激烈,从传统意义上讲,这应该会导致产品本身质量的提高。

或许,2024年仓储设备进口总量不会出现大幅增长,但进口电动叉车份额进一步增加的趋势仍将持续。