д»Һиҝ‘ж—Ҙе…¬еёғзҡ„й”ҖйҮҸж•°жҚ®жқҘзңӢпјҢе·ҘзЁӢжңәжў°иЎҢдёҡзҡ„“йҮ‘д№қ银еҚҒ”е°Ҹж—әеӯЈжҳҫ然еӨұзәҰдәҶпјҢжӣҙеӨҡең°жҳҜ延з»ӯдәҶд»Ҡе№ҙеёӮеңәдҪҺиҝ·зҡ„еӨ§ж–№еҗ‘пјҢ10жңҲй”Җе”®йўқеҚ жҜ”еұ…еүҚзҡ„жҢ–жҺҳжңәй”ҖйҮҸи·ҢеҠҝ延з»ӯпјҢиЎҢдёҡдёӢиЎҢзӯ‘еә•зҡ„и¶ӢеҠҝе°ҡжңӘж”№е–„гҖӮ

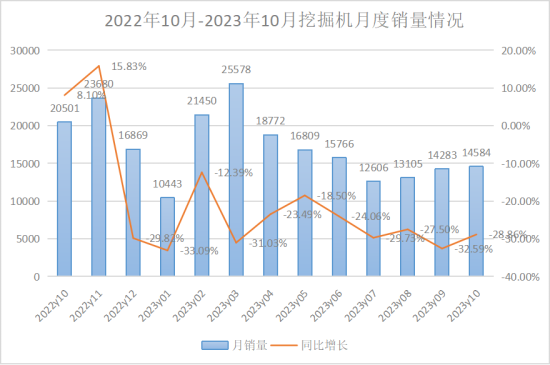

жҚ®дёӯеӣҪе·ҘзЁӢжңәжў°е·ҘдёҡеҚҸдјҡеҜ№жҢ–жҺҳжңәдё»иҰҒеҲ¶йҖ дјҒдёҡз»ҹи®ЎпјҢ2023е№ҙ10жңҲй”Җе”®еҗ„зұ»жҢ–жҺҳжңә14584еҸ°пјҢеҗҢжҜ”дёӢйҷҚ28.9%пјҢе…¶дёӯеӣҪеҶ…6796еҸ°пјҢеҗҢжҜ”дёӢйҷҚ40.1%пјӣеҮәеҸЈ7788еҸ°пјҢеҗҢжҜ”дёӢйҷҚ14.9%гҖӮ

2023е№ҙ1-10жңҲпјҢе…ұй”Җе”®жҢ–жҺҳжңә163396еҸ°пјҢеҗҢжҜ”дёӢйҷҚ26%пјӣе…¶дёӯеӣҪеҶ…74871еҸ°пјҢеҗҢжҜ”дёӢйҷҚ43%пјӣеҮәеҸЈ88525еҸ°пјҢеҗҢжҜ”дёӢйҷҚ1.04%гҖӮ

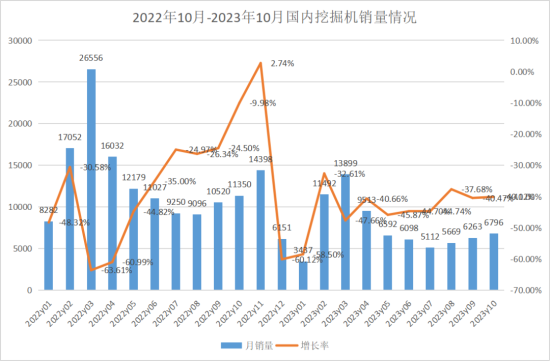

еӣҪеҶ…еёӮеңәдёӢиЎҢпјҢ“йҮ‘д№қ银еҚҒ”ж—әеӯЈдёҚж—ә

дёҚйҡҫзңӢеҮәпјҢ2022е№ҙејҖе§ӢеӣҪеҶ…еёӮеңәдёӢиЎҢи¶ӢеҠҝжҳҺжҳҫпјҢ“йҮ‘д№қ银еҚҒ”зҡ„иЎҢдёҡж•Ҳеә”已然еҫҲдҪҺпјҢжң¬жқҘеә”иҜҘеҶІйҮҸзҡ„д№қеҚҒжңҲд»ҪпјҢд»Ҡе№ҙиЎЁзҺ°ең°д№ҹж јеӨ–еҮүеҮүгҖӮ

еҸ—дёӢжёёйЎ№зӣ®иө„йҮ‘йқўзҙ§еј еҪұе“ҚпјҢ10жңҲжҢ–жҺҳжңәеҶ…й”ҖдёӢж»‘е№…еәҰд»ҚиҫғеӨ§пјҢз»ҙжҢҒеңЁ-40%е·ҰеҸіпјҢдҪҶд»ҺзҺҜжҜ”жқҘзңӢпјҢйҡҸзқҖи®ҫеӨҮзҡ„еӯҳйҮҸж¶ҲиҖ—е’Ңеҹәе»әйЎ№зӣ®зҡ„еӨ§йҮҸиҗҪең°пјҢ7жңҲд»ҘжқҘзҡ„жҢ–жҺҳжңәй”ҖйҮҸе·Іеҫ—еҲ°ж”№е–„пјҢдҝқжҢҒзҺҜжҜ”жҸҗеҚҮи¶ӢеҠҝгҖӮ

9жңҲд»ҘжқҘпјҢе…ЁеӣҪеӨҡдёӘеҹҺеёӮйҷҶз»ӯеҜ№жҲҝең°дә§ж”ҝзӯ–иҝӣиЎҢдјҳеҢ–пјҢдҪҶдј еҜјеҲ°й”Җе”®з«Ҝе°ҡйңҖиҰҒдёҖе®ҡзҡ„ж—¶й—ҙгҖӮжҚ®з»ҹи®ЎпјҢ2023е№ҙ1-9жңҲжҲҝең°дә§ејҖеҸ‘жҠ•иө„е®ҢжҲҗйўқеҗҢжҜ”дёӢйҷҚ9.10%пјҢзҺҜжҜ”йҷҚе№…жңүжүҖжү©еӨ§пјҢеңЁж”ҝзӯ–еҲәжҝҖдёӢжҲҝең°дә§й”Җе”®жҲ–жңүеӨҚиӢҸпјӣ1-9жңҲжҲҝеұӢж–°ејҖе·Ҙйқўз§ҜзҙҜи®ЎдёӢж»‘23.4%пјӣ9жңҲеҹәе»әжҠ•иө„еўһйҖҹиҫҫ8.64%пјҢд»Ҡе№ҙд»ҚжңүжңӣзЁіжӯҘеўһй•ҝгҖӮ

еҫ—зӣҠдәҺеӯЈиҠӮжҖ§еӣ зҙ пјҢејҖе§Ӣиҝӣе…Ҙе·ҘзЁӢе»әи®ҫй»„йҮ‘жңҹпјҢејҖе·ҘжҒўеӨҚеҲәжҝҖзҹӯжңҹйңҖжұӮгҖӮж №жҚ®еӨ®и§Ҷиҙўз»ҸжҢ–жҺҳжңәжҢҮж•°пјҢдёүеӯЈеәҰи·Ҝйқўжңәжў°е№іеқҮејҖе·ҘзҺҮеҲӣж–°й«ҳпјҢзҺҜжҜ”дәҢеӯЈеәҰжҸҗй«ҳ2.55дёӘзҷҫеҲҶзӮ№пјҢ9жңҲд»ҪжҢ–жңәејҖе·ҘзҺҮе®һзҺ°21дёӘзңҒд»ҪзҺҜжҜ”еўһй•ҝгҖӮ

зҹӯжңҹжқҘзңӢпјҢеӣҪеҶ…第еӣӣеӯЈеәҰжҢ–жҺҳжңәеҗҢжҜ”й”ҖйҮҸд»Қе°ҶдҪҺиҝ·пјҢеӯҳйҮҸи®ҫеӨҮзҡ„ж¶ҲеҢ–е’Ңеҹәе»әжҠ•иө„зҡ„еӣһжҡ–йңҖиҫғй•ҝе‘ЁжңҹпјҢеёӮеңәжүҝеҺӢжҳҺжҳҫгҖӮ

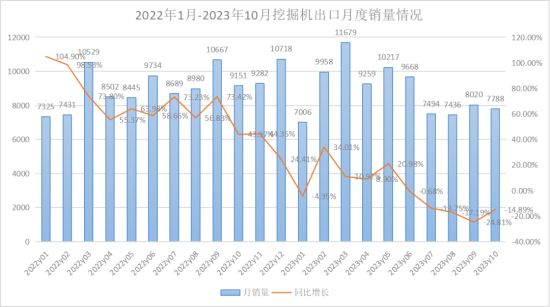

еҮәеҸЈеўһйҖҹжіўеҠЁпјҢжө·еӨ–еёӮеңә“йҷҚжё©”

йҷӨдәҶеӣҪеҶ…еёӮеңәйңҖжұӮ继з»ӯдҪҺдҪҚеҫҳеҫҠпјҢеӣҪеӨ–еёӮеңәй”ҖйҮҸзҡ„еўһйҖҹд№ҹеҮәзҺ°жіўеҠЁгҖӮ6жңҲд»Ҫд»ҘжқҘпјҢеҮәеҸЈеўһйҖҹе·Із»Ҹиҝһз»ӯ5дёӘжңҲиҙҹеўһй•ҝпјҢ并且еўһе№…йҖҗжңҲжү©еӨ§пјҢ10жңҲд»ҪжүҚз•Ҙжңү收зӘ„гҖӮ

究其еҺҹеӣ пјҢдё»иҰҒжҳҜиҝӣе…ҘдәҶй«ҳеҹәж•°йҳ¶ж®өпјҢеӣҪеҶ…е·ҘзЁӢжңәжў°дјҒдёҡжө·еӨ–еёӮеңәејҖжӢ“иҝӣе…ҘзЁіжӯҘеҸ‘еұ•жңҹгҖӮд»ҺеҲ¶йҖ дёҡзҡ„жҷҜж°”жҢҮж•°жқҘзңӢпјҢ29дёӘдё»иҰҒеӣҪ家е’Ңең°еҢәзҡ„7жҲҗдјҒдёҡжҙ»еҠЁеҮәзҺ°“иҗҺзј©”пјҢеҮәеҸЈйҡҸзқҖиҙёжҳ“ж‘©ж“Ұзҡ„жҢҒз»ӯиҖҢжҡӮж—¶жүҝеҺӢгҖӮ

жӯӨеӨ–пјҢжҚ®жө·е…іж•°жҚ®ж•ҙзҗҶпјҢ1-9жңҲзҙҜи®ЎеҮәеҸЈйўқ2593.5дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ21.7%пјӣ9жңҲд»ҪеҮәеҸЈйўқ291.49дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ1.83%пјҢеўһйҖҹж”ҫзј“гҖӮеҲҶеҢәеҹҹжқҘзңӢпјҢдёҖеёҰдёҖи·Ҝең°еҢәгҖҒйҮ‘з –еӣҪ家еңЁ9жңҲд»ҪеҮәеҸЈеўһйҖҹеҲҶеҲ«дёә-9.65%гҖҒ-0.95%пјҢе…¶дёӯдёңзӣҹеӣҪ家9жңҲеўһйҖҹдёә-31.43%пјҢиҝҷзұ»ж–°е…ҙеёӮеңәеҸ—еҲ°зҫҺеӣҪеҠ жҒҜеҪұе“ҚпјҢжҷҜж°”жіўеҠЁе№…еәҰзӣёеҜ№иҫғеӨ§гҖӮ

дёҡеҶ…дәәеЈ«иЎЁзӨәпјҢеңЁжңӘжқҘй«ҳеҹәж•°иғҢжҷҜдёӢпјҢжө·еӨ–з»ҸжөҺж”ҫзј“и¶ӢеҠҝи¶ҠеҸ‘жҳҺзЎ®пјҢйҖҡиғҖеҺӢеҠӣиҫғеӨ§пјҢжө·еӨ–йңҖжұӮ“йҷҚжё©”жҳҜеӨ§жҰӮзҺҮдәӢ件пјҢеҮәеҸЈеёӮеңәжҡӮж—¶жҖ§жүҝеҺӢгҖӮ

еҶ…еӨ–еҸҢеҗ‘еҸ‘еҠӣпјҢ2024е№ҙйў„жңҹиҫ№йҷ…ж”№е–„

10жңҲ24ж—ҘпјҢдәәеӨ§еёёе§”дјҡйҖҡиҝҮдәҶе…ідәҺжү№еҮҶеӣҪеҠЎйҷўеўһеҸ‘еӣҪеҖәе’Ң2023е№ҙдёӯеӨ®йў„з®—и°ғж•ҙж–№жЎҲзҡ„еҶіи®®пјҢжҳҺзЎ®дәҶдёӯеӨ®иҙўж”ҝе°ҶеңЁеӣӣеӯЈеәҰеўһеҸ‘2023е№ҙеӣҪеҖә1дёҮдәҝе…ғпјҢе°ҶйҖҡиҝҮиҪ¬з§»ж”Ҝд»ҳж–№ејҸе…ЁйғЁе®үжҺ’з»ҷең°ж–№пјҢз”ЁдәҺзҒҫеҗҺжҒўеӨҚйҮҚе»әе’ҢжҸҗй«ҳйҳІзҒҫеҮҸзҒҫж•‘зҒҫиғҪеҠӣгҖӮ

йҡҸзқҖдёҮдәҝеӣҪеҖәзҡ„еўһеҸ‘пјҢжңүжңӣжҸҗжҢҜдёҺзҒҫеҗҺйҮҚе»әзӯүзӣёе…ізҡ„е·ҘзЁӢжңәжў°иЎҢдёҡйңҖжұӮпјҢйў„и®ЎеӣӣеӯЈеәҰеӣҪеҶ…еёӮеңәйңҖжұӮиҫғеүҚдёүеӯЈеәҰдјҡжңүжүҖжҒўеӨҚпјҢдҪҶдј еҜјеҲ°е·ҘзЁӢжңәжў°дёҡз»©еұӮйқўд»ҚйңҖиҰҒж—¶й—ҙпјҢжҳҺе№ҙејҖе§Ӣжңүжңӣжёҗж¬ЎдҪ“зҺ°гҖӮ

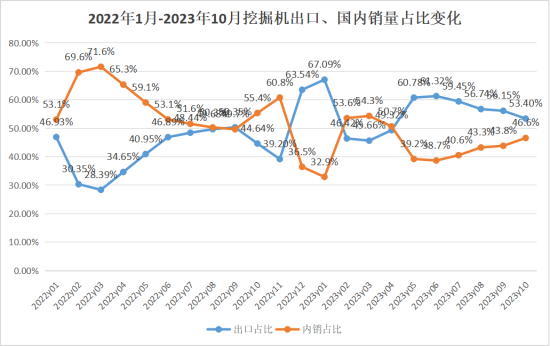

жӯӨеӨ–пјҢ2023е№ҙжҳҜе·ҘзЁӢжңәжў°еёӮеңәйқһеёёжңүд»ЈиЎЁжҖ§зҡ„дёҖе№ҙпјҢжө·еӨ–еёӮеңәжҲҗдёәеҗ„дјҒдёҡйҮҚиҰҒеҸ‘еҠӣзӮ№гҖӮеӣҪеҶ…й”Җе”®дҪҺиҝ·пјҢжө·еӨ–й”Җе”®еҙӣиө·пјҢеҪўеҠҝйҖҗжёҗйҖҶиҪ¬пјҢжҢ–жҺҳжңәжңҲеәҰжө·еӨ–й”Җе”®и¶…и¶ҠеӣҪеҶ…пјҢиҮӘ2023е№ҙ5жңҲд»ҘжқҘпјҢеӣҪеҶ…еӨ–й”ҖйҮҸеҚ жҜ”еҸҳеҢ–и¶ӢдәҺзЁіе®ҡпјҢеҮәеҸЈеҚ 56%е·ҰеҸіпјҢеӣҪеҶ…еҚ 44%е·ҰеҸігҖӮ

Q3дёҡз»©жҠҘе‘ҠжҳҫзӨәпјҢдёӯиҒ”йҮҚ科е’Ңжҹіе·Ҙе®һзҺ°дәҶиҗҘ收е’ҢеҮҖеҲ©ж¶Ұзҡ„“еҸҢеўһй•ҝ”пјҢеҫҗе·Ҙжңәжў°е’ҢдёүдёҖйҮҚе·ҘеқҮиҗҘ收з•ҘйҷҚдҪҶеҮҖеҲ©ж¶ҰжңүжүҖеўһй•ҝпјҢеҗ„дјҒдёҡжҠ“дҪҸеҮәеҸЈиҝҷдёӘ“ж•‘е‘ҪзЁ»иҚү”пјҢй”Җе”®йўқе’ҢеҲ©ж¶ҰйғҪжңүжҳҺжҳҫдёҠеҚҮгҖӮйҡҸзқҖжҲ‘еӣҪйҖҗжӯҘж·ұеҢ–дёҺдёҖеёҰдёҖи·ҜжІҝзәҝеӣҪ家еҗҲдҪңпјҢдёӯеӣҪе·ҘзЁӢжңәжў°дә§е“ҒеңЁе…ЁзҗғеёӮеңәз»јеҗҲз«һдәүеҠӣдёҚж–ӯжҸҗеҚҮпјҢдә§дёҡдҫӣеә”йҹ§жҖ§еҮёжҳҫпјҢеҮәеҸЈиғҪеҫҲеӨ§зЁӢеәҰдёҠејҘиЎҘеӣҪеҶ…еёӮеңәзҡ„з–ІиҪҜгҖӮпјҲдёҠеӣҫжқҘжәҗдәҺеҗҠиЈ…жңәжў°е·ҘзЁӢпјү

з»јеҗҲжқҘзңӢпјҢ2024е№ҙеӣҪеҶ…е·ҘзЁӢжңәжў°еёӮеңәжҲ–е°ҶйҡҸзқҖеҹәе»әиЎҢдёҡзҡ„иҝӣдёҖжӯҘеӣһжҡ–еҸҠеӯҳйҮҸи®ҫеӨҮзҡ„жӣҙж–°иҝӯд»ЈиҖҢзӯ‘еә•еӣһеҚҮпјҢеҸ еҠ еҮәеҸЈеҜ№еҶІпјҢе·ҘзЁӢжңәжў°иЎҢдёҡж•ҙдҪ“йў„жңҹиҫ№йҷ…ж”№е–„пјҢе®һзҺ°еӣ°еўғеҸҚиҪ¬д№ҹдёҚж— еҸҜиғҪпјҢеҖјеҫ—жңҹеҫ…пјҒ