01

ж‘ҳиҰҒ

дәӢ件пјҡе…¬еҸёжҠ«йңІ2023е№ҙдёүеӯЈжҠҘпјҢеүҚдёүеӯЈеәҰе®һзҺ°иҗҘдёҡ收е…Ҙ355.14дәҝе…ғпјҢеҗҢжҜ”+15.87%пјӣе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ28.55дәҝе…ғпјҢеҗҢжҜ”+31.65%пјӣеҚ•дёүеӯЈеәҰе®һзҺ°иҗҘдёҡ收е…Ҙ114.39дәҝе…ғпјҢеҗҢжҜ”+22.35%пјӣе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ8.15дәҝе…ғпјҢеҗҢжҜ”+79.98%пјҢдё»иҰҒзі»жө·еӨ–йңҖжұӮй«ҳжҷҜж°”дёӢеӣҪеҶ…дјҒдёҡз«һдәүеҠӣжҸҗеҚҮжүҖиҮҙгҖӮ

еҲ©ж¶ҰиЎЁз«ҜпјҢеүҚдёүеӯЈеәҰе…¬еҸёжҜӣеҲ©зҺҮгҖҒеҮҖеҲ©зҺҮеҲҶеҲ«дёә27.76%е’Ң8.62%пјҢиҫғеҺ»е№ҙеҗҢжңҹжҸҗеҚҮ6.79е’Ң1.39дёӘзҷҫеҲҶзӮ№пјҢдё»иҰҒзі»жө·еӨ–дёҡеҠЎеҚ жҜ”жҸҗеҚҮжүҖиҮҙпјӣй”Җе”®гҖҒз®ЎзҗҶгҖҒиҙўеҠЎиҙ№з”ЁеҚ иҗҘдёҡ收е…ҘжҜ”йҮҚдёә10.40%пјҢеҗҢжҜ”дёҠеҚҮ2.41дёӘзҷҫеҲҶзӮ№пјҢдё»иҰҒзі»еёӮеңәејҖжӢ“еёҰжқҘзҡ„еёӮеңәеҸҠе‘ҳе·Ҙе·®ж—…иҙ№з”ЁеўһеҠ жүҖиҮҙпјҢжҲ‘们и®Өдёәе…¬еҸёжө·еӨ–дёҡеҠЎи§„жЁЎж•Ҳеә”дҪ“зҺ°еҗҺиҙ№з”Ёж°ҙе№іжңүжңӣеӣһеҪ’жӯЈеёёеҢәй—ҙгҖӮиө„дә§иҙҹеҖәиЎЁз«ҜпјҢжңҹжң«е…¬еҸёйў„收ж¬ҫ+еҗҲеҗҢиҙҹеҖәдёә20.36дәҝе…ғпјҢиҫғе№ҙеҲқ+7.61%пјӣеӯҳиҙ§жҖ»и®Ў219.17дәҝе…ғпјҢиҫғе№ҙеҲқ+54.31%пјҲдё»иҰҒзі»жө·еӨ–й“әиҙ§еўһеҠ еҸҠиҙӯең°еўһеҠ жүҖиҮҙпјүпјҢеҸҚжҳ е…¬еҸёеңЁжүӢи®ўеҚ•е……и¶іпјҢжӯЈеӨ„дәҺз§ҜжһҒеӨҮиҙ§еӨҮдә§йҳ¶ж®өпјҢдёҡз»©жңүжңӣйҡҸеӯҳиҙ§ж¶ҲеҢ–еҫ—еҲ°еҝ«йҖҹйҮҠж”ҫгҖӮ

е…Ёзҗғе·ҘзЁӢжңәжў°йўҶеҹҹйўҶе…ҲдјҒдёҡпјҢеёӮеңәд»ҪйўқдҪҚеұ…иЎҢдёҡеүҚеҲ—гҖӮе…¬еҸёеңЁж··еҮқеңҹжңәжў°й•ҝиҮӮжһ¶жіөиҪҰгҖҒиҪҰиҪҪжіөгҖҒжҗ…жӢҢз«ҷеёӮеңәд»ҪйўқзЁіеұ…иЎҢдёҡ第дёҖпјӣжҗ…жӢҢиҪҰеёӮеңәд»ҪйўқдҝқжҢҒиЎҢдёҡ第дәҢпјӣе·ҘзЁӢиө·йҮҚжңәжў°еёӮеңәд»ҪйўқдҝқжҢҒиЎҢдёҡйўҶе…Ҳпјӣе»әзӯ‘иө·йҮҚжңәжў°й”Җ售规模稳еұ…е…Ёзҗғ第дёҖгҖӮеңҹж–№жңәжў°еёӮеңәд»ҪйўқжҸҗеҚҮпјҢй«ҳз©әдҪңдёҡжңәжў°й”ҖйҮҸзЁіжӯҘеўһй•ҝгҖӮ23H1е…¬еҸёеңҹж–№жңәжў°иҒҡз„ҰдёӯеӨ§жҢ–жҲҳз•ҘпјҢеёӮеңәд»ҪйўқеҗҢжҜ”зҝ»еҖҚеўһй•ҝпјӣй«ҳз©әдҪңдёҡжңәжў°дҝқжҢҒдёӯе°Ҹе®ўжҲ·еёӮеҚ зҺҮ第дёҖпјҢй”Җ售规模稳жӯҘеўһй•ҝгҖӮе…¬еҸёиҒҡз„Ұе…ій”®ж ёеҝғжҠҖжңҜпјҢеҠ йҖҹж ёеҝғйӣ¶йғЁд»¶зҡ„иҮӘдё»еҸҜжҺ§пјҢжҢҒз»ӯеҠ еӨ§е…ій”®йӣ¶йғЁд»¶зҡ„жҠҖжңҜз ”еҸ‘пјҢжҸҗеҚҮж ёеҝғйӣ¶йғЁд»¶зҡ„иҮӘеҲ¶зҺҮпјҢе®һзҺ°еӨҡдёӘе…ій”®йӣ¶йғЁд»¶жҠҖжңҜе’Ңж ёеҝғе·Ҙиүә瓶йўҲзӘҒз ҙгҖӮ

е…¬еҸёдҫқжүҳжңәжў°йўҶеҹҹдёҡеҠЎдјҳеҠҝеҠ еӨ§иҪ¬еһӢжҸҗиҙЁеҠӣеәҰпјҢиҒҡз„Ұ主粮收иҺ·жңәжў°пјҢдҫқжүҳе·ҘзЁӢжңәжў°жқҝеқ—ж•°еӯ—еҢ–+жҷәиғҪеҢ–+з»ҝиүІеҢ–дҪ“зі»жҠҖжңҜз§ҜзҙҜдёҺиө„жәҗдјҳеҠҝпјҢе…ЁеҠӣж”»еқҡдёүеӨ§дё»зІ®ж”¶иҺ·зі»еҲ—дә§е“Ғзҡ„иҝӯд»ЈеҚҮзә§гҖӮе№Іж··з ӮжөҶж–°жқҗж–ҷдёҡеҠЎе·ҘеҺӮе»әи®ҫзЁіжӯҘжҺЁиҝӣпјҢж№ҳйҳҙж ҮжқҶе·ҘеҺӮ23е№ҙ5жңҲд»Ҫе·ІжҠ•е…ҘиҜ•з”ҹдә§пјҢе…·еӨҮжү№йҮҸз”ҹдә§дәӨд»ҳзҡ„иғҪеҠӣгҖӮ

жө·еӨ–дёҡеҠЎејәеҠІеўһй•ҝпјҢйҮҚзӮ№еёӮеңәе®һзҺ°жңүж•ҲзӘҒз ҙгҖӮжҚ®е…¬е‘ҠжҠ«йңІпјҢе…¬еҸёдәҺйҳҝиҒ”й…ӢгҖҒжІҷзү№гҖҒеңҹиҖіе…¶гҖҒдҝ„зҪ—ж–ҜгҖҒе“ҲиҗЁе…Ӣж–ҜеқҰгҖҒе·ҙиҘҝзӯүйҮҚзӮ№еӣҪ家жң¬ең°еҢ–еҸ‘еұ•жҲҳз•ҘжҲҗж•Ҳжҳҫи‘—пјҢй”Җе”®дёҡз»©еҗҢжҜ”еўһй•ҝи¶…200%гҖӮжӯӨеӨ–пјҢе…¬еҸёжҢҒз»ӯжҺЁиҝӣжө·еӨ–дёҡеҠЎз®ЎзҗҶеҸҳйқ©еҸҠжө·еӨ–з”ҹдә§еҹәең°жӢ“еұ•еҚҮзә§пјҢжө·еӨ–йңҖжұӮжҢҒз»ӯй«ҳжҷҜж°”дёӢпјҢжҲ‘们и®Өдёәжө·еӨ–дёҡеҠЎжңүжңӣеё®еҠ©е…¬еҸёиҝӣе…ҘйҮҸд»·йҪҗеҚҮзҡ„дјҳиҙЁжҲҗй•ҝжңҹгҖӮ

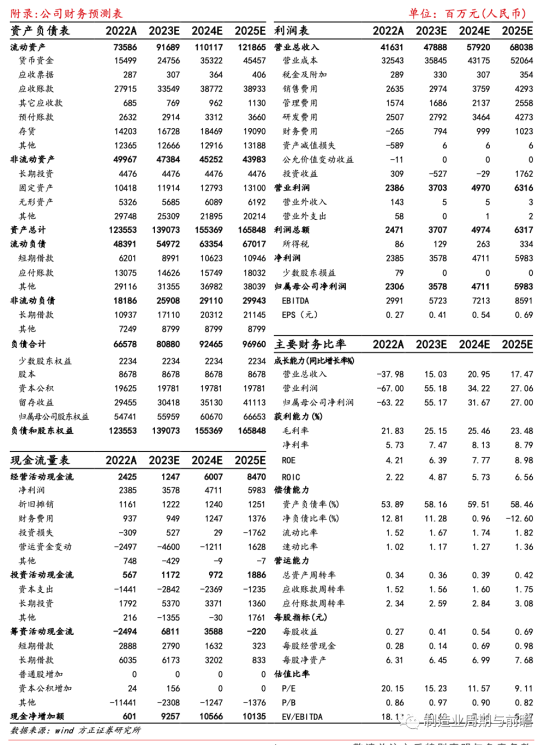

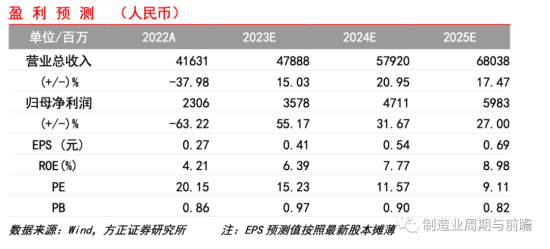

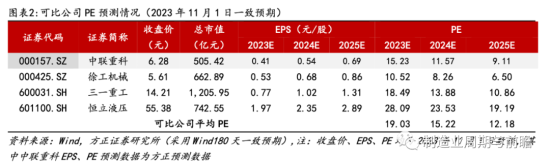

зӣҲеҲ©йў„жөӢпјҡжҲ‘们и®ӨдёәпјҢе…¬еҸёдҪңдёәе·ҘзЁӢжңәжў°йўҶеҹҹйўҶе…ҲдјҒдёҡпјҢжңүжңӣе……еҲҶеҸ—зӣҠдәҺеӣҪеҶ…ең°дә§еёӮеңәзӯ‘еә•жҒўеӨҚгҖҒеҹәе»әеёӮеңәйңҖжұӮеӣһеҚҮгҖҒжө·еӨ–еёӮеңәжҷҜж°”еәҰеҗ‘еҘҪпјҢеҸ еҠ е…¬еҸёеёӮеңәд»ҪйўқзЁіеұ…еүҚеҲ—пјҢеҠ йҖҹж ёеҝғйӣ¶йғЁд»¶иҮӘдё»еҸҜжҺ§пјҢдёҡз»©жңүжңӣжҢҒз»ӯй«ҳеўһй•ҝгҖӮйў„жөӢе…¬еҸё2023-2025е№ҙеҲҶеҲ«е®һзҺ°иҗҘдёҡ收е…Ҙ478.88/579.20/680.38дәҝе…ғпјҢе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ35.78/47.11/59.83дәҝе…ғпјҢеҜ№еә”EPSдёә0.41/0.54/0.69е…ғ/иӮЎпјҢеҜ№еә”PEдёә15.23/11.57/9.11xпјҢйҰ–ж¬ЎиҰҶзӣ–з»ҷдәҲ“жҺЁиҚҗ”иҜ„зә§гҖӮ

йЈҺйҷ©жҸҗзӨәпјҡеӣҪйҷ…еұҖеҠҝеҸҠе®Ҹи§Ӯз»ҸжөҺдёҚзЎ®е®ҡжҖ§йЈҺйҷ©гҖҒеҺҹжқҗж–ҷд»·ж јжіўеҠЁйЈҺйҷ©гҖҒжұҮзҺҮжіўеҠЁйЈҺйҷ©зӯүгҖӮ

1зӣҲеҲ©йў„жөӢ

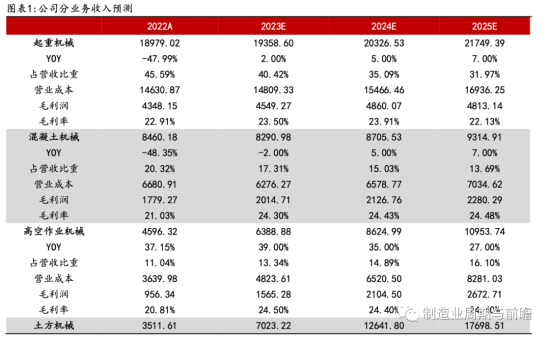

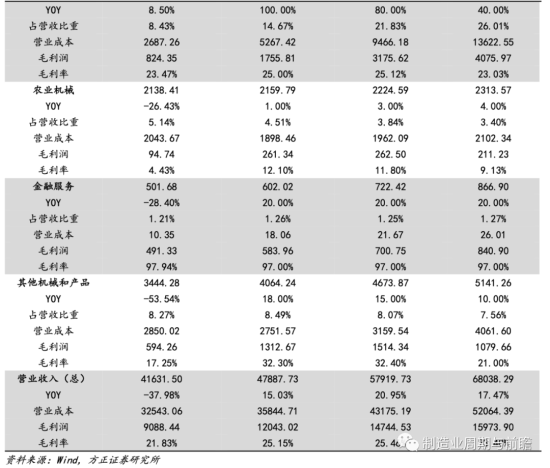

е…¬еҸёдёҡеҠЎеҸҜжӢҶеҲҶдёәиө·йҮҚжңәжў°гҖҒж··еҮқеңҹжңәжў°гҖҒй«ҳз©әдҪңдёҡжңәжў°гҖҒеңҹж–№жңәжў°гҖҒеҶңдёҡжңәжў°зӯүжқҝеқ—гҖӮ

1пјүиө·йҮҚжңәжў°пјҡжҲ‘们и®Өдёәе…¬еҸёдјҳеҠҝжңүжңӣдҪҝе…¶иө·йҮҚжңәжў°йўҶеҹҹеёӮеңәд»ҪйўқдјҳеҠҝдҝқжҢҒзЁіеӣәпјҢеӣ жӯӨеҒҮи®ҫ2023-2025е№ҙиҗҘ收yoyдёә2%/5%/7%пјҢжҜӣеҲ©зҺҮдёә23.50%/23.91%/22.13%гҖӮ

2пјүж··еҮқеңҹжңәжў°пјҡжҲ‘们и®Өдёәж··еҮқеңҹжңәжў°иЎҢдёҡе°ҶдҝқжҢҒе№ізЁіеҸ‘еұ•пјҢеӣ жӯӨеҒҮи®ҫ2023-2025е№ҙиҗҘ收yoyдёә-2%/5%/7%пјҢжҜӣеҲ©зҺҮдёә24.30%/24.43%/24.48%гҖӮ

3пјүй«ҳз©әдҪңдёҡжңәжў°пјҡжҲ‘们预计й«ҳз©әдҪңдёҡйңҖжұӮе°ҶдҝқжҢҒе№ізЁіеҸ‘еұ•пјҢеӣ жӯӨеҒҮи®ҫ2023-2025е№ҙиҗҘ收yoyдёә39%/35%/27%пјҢжҜӣеҲ©зҺҮдёә24.50%/24.40%/24.40%гҖӮ

4пјүеңҹж–№жңәжў°пјҡдјҙйҡҸең°дә§иЎҢдёҡзӯ‘еә•еӣһеҚҮпјҢжҲ‘们预计еңҹж–№жңәжў°иЎҢдёҡйңҖжұӮе°ҶдҝқжҢҒй«ҳжҷҜж°”пјҢеӣ жӯӨеҒҮи®ҫ2023-2025е№ҙиҗҘ收yoyдёә100%/80%/40%пјҢжҜӣеҲ©зҺҮдёә25.00%/25.12%/23.03%гҖӮ

е…¬еҸёдҪңдёәе·ҘзЁӢжңәжў°йўҶеҹҹйўҶе…ҲдјҒдёҡпјҢжңүжңӣе……еҲҶеҸ—зӣҠдәҺеӣҪеҶ…ең°дә§еёӮеңәзӯ‘еә•жҒўеӨҚгҖҒеҹәе»әеёӮеңәйңҖжұӮеӣһеҚҮгҖҒжө·еӨ–еёӮеңәжҷҜж°”еәҰеҗ‘еҘҪпјҢеҸ еҠ е…¬еҸёеёӮеңәд»ҪйўқзЁіеұ…еүҚеҲ—пјҢеҠ йҖҹж ёеҝғйӣ¶йғЁд»¶иҮӘдё»еҸҜжҺ§пјҢдёҡз»©жңүжңӣжҢҒз»ӯй«ҳеўһй•ҝгҖӮ

йў„жөӢе…¬еҸё2023-2025е№ҙеҲҶеҲ«е®һзҺ°иҗҘдёҡ收е…Ҙ478.88/579.20/680.38дәҝе…ғпјҢе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ35.78/47.11/59.83дәҝе…ғпјҢеҜ№еә”EPSдёә0.41/0.54/0.69е…ғ/иӮЎпјҢеҜ№еә”PEдёә15.23/11.57/9.11xгҖӮ

2жҠ•иө„е»әи®®

дҪҝз”ЁеҸҜжҜ”дј°еҖјжі•и®Ўз®—е…¬еҸёзӣ®ж ҮеёӮзӣҲзҺҮгҖӮйҖүеҸ–еҗҢеӨ„дәҺе·ҘзЁӢжңәжў°йўҶеҹҹзҡ„еҸҜжҜ”е…¬еҸёеҫҗе·Ҙжңәжў°/дёүдёҖйҮҚе·Ҙ/жҒ’з«Ӣж¶ІеҺӢпјҢи®Ўз®—2023е№ҙWindдёҖиҮҙйў„жңҹе№іеқҮеёӮзӣҲзҺҮдёә19.03xпјҢй«ҳдәҺдёӯиҒ”йҮҚ科2023е№ҙйў„жөӢPE 15.23xпјҢз»ҙжҢҒ“жҺЁиҚҗ”иҜ„зә§гҖӮ

3йЈҺйҷ©жҸҗзӨә

1пјүеӣҪйҷ…еұҖеҠҝеҸҠе®Ҹи§Ӯз»ҸжөҺеҪўеҠҝеӯҳеңЁдёҚзЎ®е®ҡжҖ§йЈҺйҷ©гҖӮе…¬еҸёдё»иҗҘдёәе·ҘзЁӢжңәжў°пјҢе’Ңе®Ҹи§Ӯз»ҸжөҺе…іиҒ”жҖ§иҫғй«ҳгҖӮеҰӮжһңеӣҪйҷ…еҪўеҠҝжҲ–е®Ҹи§Ӯз»ҸжөҺеҸ‘з”ҹзі»з»ҹжҖ§йЈҺйҷ©ж—¶пјҢе…¬еҸёдё»иҗҘдёҡеҠЎе°ҶеҸ—еҲ°иҫғеӨ§еҪұе“ҚпјҢиҮҙдҪҝдёҡз»©дёӢж»‘йЈҺйҷ©гҖӮ

2пјүеҺҹжқҗж–ҷд»·ж јеӨ§е№…дёҠж¶ЁйЈҺйҷ©гҖӮе…¬еҸёдё»иҗҘдёәе·ҘзЁӢжңәжў°пјҢдёҠжёёдё»иҰҒеҺҹжқҗж–ҷдёәй’ўжқҗгҖӮеҰӮжһңй“ҒзҹҝзҹігҖҒз…ӨзӮӯзӯүеӨ§е®—е•Ҷе“Ғд»·ж јеӨ§е№…дёҠж¶ЁпјҢе…¬еҸёзҡ„з”ҹдә§жҲҗжң¬жҲ–е°ҶжүҝеҺӢпјҢж•ҙдҪ“жҜӣеҲ©зҺҮйқўдёҙдёӢж»‘йЈҺйҷ©гҖӮ

3пјүжұҮзҺҮеӨ§е№…жіўеҠЁйЈҺйҷ©гҖӮжҲӘжӯў23е№ҙ6жңҲпјҢе…¬еҸёжө·еӨ–иҗҘ收еҚ жҜ”е·Іи¶…34%гҖӮең°зјҳж”ҝжІ»еҠ еү§гҖҒиҙёжҳ“дәүз«ҜдёҚж–ӯгҖҒдҝқжҠӨдё»д№үе…ҙиө·дёӢпјҢеҗ„еӣҪжұҮзҺҮжіўеҠЁе№…еәҰеҠ еӨ§пјҢеҸҜиғҪдјҡеҜ№е…¬еҸёжө·еӨ–иҗҘ收дә§з”ҹдёҚзЎ®е®ҡжҖ§йЈҺйҷ©гҖӮ