д»Һиҝ‘ж—Ҙе…¬еёғзҡ„6жңҲд»Ҫй”ҖйҮҸж•°жҚ®жқҘзңӢпјҢ2023е№ҙд»ҘжқҘеӣҪеҶ…дё»иҰҒдјҒдёҡзҡ„жҢ–жҺҳжңәй”ҖйҮҸд»ҚеңЁдёҚж–ӯжҺўеә•гҖӮз”ұдәҺе·ҘзЁӢжңәжў°иЎҢдёҡд»ҚеӨ„дёӢиЎҢе‘ЁжңҹпјҢеҠ д№ӢжҲҝең°дә§зҹӯжңҹж”№е–„ж•ҲжһңдёҚдҪідё”еҹәе»әжҠ•иө„еўһй•ҝж”ҫзј“пјҢд»Ҡе№ҙдёҠеҚҠе№ҙжҲ‘еӣҪжҢ–жҺҳжңәй”ҖйҮҸдёӢиЎҢзӯ‘еә•зҡ„и¶ӢеҠҝе°ҡжңӘж”№е–„гҖӮ

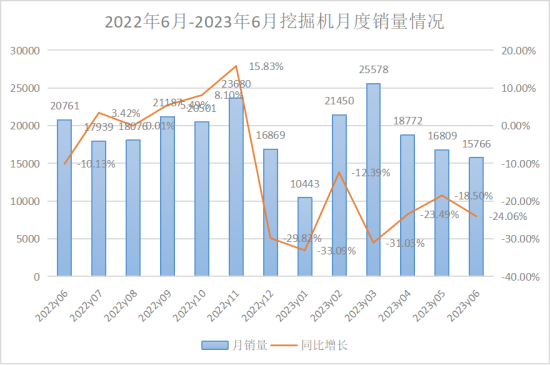

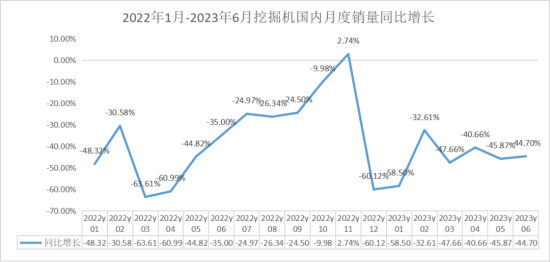

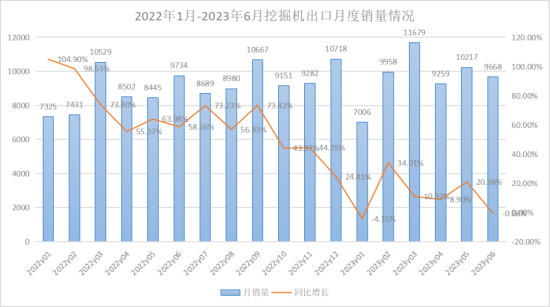

жҚ®дёӯеӣҪе·ҘзЁӢжңәжў°е·ҘдёҡеҚҸдјҡеҜ№жҢ–жҺҳжңәдё»иҰҒеҲ¶йҖ дјҒдёҡз»ҹи®ЎпјҢ2023е№ҙ6жңҲй”Җе”®еҗ„зұ»жҢ–жҺҳжңә15766еҸ°пјҢеҗҢжҜ”дёӢйҷҚ24.1%пјҢе…¶дёӯеӣҪеҶ…6098еҸ°пјҢеҗҢжҜ”дёӢйҷҚ44.7%пјӣеҮәеҸЈ9668еҸ°пјҢеҗҢжҜ”дёӢйҷҚ0.68%гҖӮ

2023е№ҙ1-6жңҲпјҢе…ұй”Җе”®жҢ–жҺҳжңә108818еҸ°пјҢеҗҢжҜ”дёӢйҷҚ24%пјӣе…¶дёӯеӣҪеҶ…51031еҸ°пјҢеҗҢжҜ”дёӢйҷҚ44%пјӣеҮәеҸЈ57787еҸ°пјҢеҗҢжҜ”еўһй•ҝ11.2%гҖӮ

еӨҡйҮҚеӣ зҙ еҪұе“ҚпјҢеҶ…й”ҖжҢҒз»ӯдёӢж»‘

еӣҪеҶ…жҢ–жҺҳжңәй”ҖйҮҸд»ҚеңЁе»¶з»ӯдёӢж»‘и¶ӢеҠҝпјҢд»ҺеҚ•жңҲй”ҖйҮҸеҸҳеҢ–жқҘзңӢпјҢе·Із»Ҹиҝһз»ӯ7дёӘжңҲеҗҢжҜ”иҙҹеўһй•ҝпјҢ2жңҲж•°жҚ®йҷҚе№…жңүжүҖ收зӘ„пјҢдҪҶ3жңҲд»ҘжқҘеҗҢжҜ”йҷҚе№…еқҮи¶…40%пјҢеёӮеңәдҫқж—§дҪҺиҝ·пјҢжҢҒз»ӯжүҝеҺӢгҖӮ

2023е№ҙд»ҘжқҘпјҢеҹәе»әе’ҢжҲҝең°дә§дҪңдёәжҢ–жҺҳжңәеә”з”ЁдёӨеӨ§дёӢжёёйңҖжұӮи¶ӢејұгҖӮеӣҪ家з»ҹи®ЎеұҖе…¬еёғпјҢд»Ҡе№ҙ1-5жңҲпјҢжҲҝең°дә§ејҖеҸ‘жҠ•иө„еўһйҖҹгҖҒжҲҝең°дә§ејҖеҸ‘дјҒдёҡеҲ°дҪҚиө„йҮ‘еўһйҖҹдёҺжҲҝең°дә§ејҖеҸ‘жҷҜж°”жҢҮж•°зӯүеқҮеҮәзҺ°дёҚеҗҢзЁӢеәҰдёӢж»‘гҖӮ

еҗҢжңҹпјҢеҹәе»әжҠ•иө„еўһйҖҹд№ҹеҮәзҺ°йҳ¶ж®өжҖ§еӣһиҗҪпјҢд»Ҡе№ҙ1-3жңҲеҹәзЎҖи®ҫж–ҪжҠ•иө„еҗҢжҜ”еўһй•ҝ8.8%пјҢ1-4жңҲеҗҢжҜ”еўһйҖҹеӣһиҗҪиҮі8.5%пјҢ1-5жңҲеўһйҖҹиҝӣдёҖжӯҘдёӢйҷҚиҮі7.5%пјҢзҹӯжңҹеҶ…йҡҫд»ҘжҸҗжҢҜж–°ејҖе·ҘйңҖжұӮгҖӮе°Ҹжқҫе®ҳзҪ‘ж•°жҚ®жҳҫзӨәпјҢ2023е№ҙ6жңҲпјҢдёӯеӣҪе°ҸжқҫжҢ–жҺҳжңәејҖе·Ҙе°Ҹж—¶ж•°дёә90.8е°Ҹж—¶пјҢеҗҢжҜ”дёӢйҷҚ3.1%пјҢе·Іиҝһз»ӯдёүдёӘжңҲеҗҢжҜ”дёӢж»‘гҖӮ

еҸ—дёӢжёёйЎ№зӣ®иө„йҮ‘йқўзҙ§еј еҪұе“ҚпјҢејҖе·Ҙ延缓пјҢеҠ д№ӢдёӢиЎҢе‘Ёжңҹдёӯи®ҫеӨҮжӣҙж–°жҚўд»Јиҝӣе…Ҙе°ҫеЈ°д»ҘеҸҠзҺҜдҝқж ҮеҮҶеҲҮжҚўеҗҺйңҖжұӮеӯҳеңЁдёҖе®ҡзЁӢеәҰйҖҸж”ҜпјҢеҜјиҮҙжҚўжңәйңҖжұӮжҢҒз»ӯеӣһиҗҪпјҢж–°еўһйңҖжұӮй”җеҮҸпјҢеӣҪеҶ…еёӮеңәйў„жңҹ继з»ӯжүҝеҺӢпјҢжӢҗзӮ№д»ҚйңҖзӯүеҫ…гҖӮ

еўһйҖҹеӣһиҗҪпјҢеҮәеҸЈеёӮеңәзЁідёӯжңүиҝӣ

д»ҺеҚ•жңҲеҮәеҸЈй”ҖйҮҸеҸҳеҢ–жқҘзңӢпјҢд»Ҡе№ҙ1жңҲпјҢжҢ–жҺҳжңәеҮәеҸЈйҮҸдёә7006еҸ°пјҢеҗҢжҜ”дёӢйҷҚ4.41%пјҢжҳҜиҝ‘дёӨе№ҙжқҘйҰ–еәҰеҮәзҺ°еҗҢжҜ”жңҲеәҰдёӢж»‘пјҢжӯӨеҗҺеҮәеҸЈйҮҚиҝ”еўһеҠҝпјҢ6жңҲеҮәеҸЈ9668еҸ°пјҢеҗҢжҜ”дёӢйҷҚ0.68%пјҢеҶҚж¬ЎеҮәзҺ°еҗҢжҜ”иҙҹеўһй•ҝпјҢ究其еҺҹеӣ дё»иҰҒзі»еӨ–иө„е“ҒзүҢеҮәеҸЈд»ҪйўқдёӢж»‘пјҢеӣҪеҶ…е“ҒзүҢеҮәеҸЈеўһйҖҹй«ҳдәҺиЎҢдёҡгҖӮ

еҪ“еүҚпјҢе…Ёзҗғз»ҸжөҺдёӢиЎҢеҺӢеҠӣиҫғеӨ§пјҢеҢ—зҫҺгҖҒ欧жҙІгҖҒдёңеҚ—дәҡгҖҒдёӯдёңзӯүең°з»ҸжөҺдҪ“йҖҡиҝҮеңЁеҹәзЎҖи®ҫж–Ҫе»әи®ҫгҖҒзҹҝеұұејҖйҮҮзӯүйўҶеҹҹеҠ еӨ§жҠ•иө„жқҘзЁіе®ҡз»ҸжөҺеўһй•ҝпјҢиЎЁзҺ°еҮәжӣҙејәзҡ„е·ҘзЁӢжңәжў°йңҖжұӮеј№жҖ§гҖӮеңЁжӯӨиғҢжҷҜдёӢпјҢеҜ№жө·еӨ–еёӮеңәзү№еҲ«жҳҜ欧зҫҺеёӮеңәгҖҒ“дёҖеёҰдёҖи·Ҝ”еёӮеңәзҡ„ејҖжӢ“пјҢд»ҚжҳҜе·ҘзЁӢжңәжў°дјҒдёҡйҮҚиҰҒзҡ„еҸ‘еҠӣзӮ№гҖӮ

2022е№ҙпјҢжҢ–жҺҳжңәеҮәеҸЈй”ҖйҮҸеҗҢжҜ”еўһйҖҹиҫҫ60%пјҢеҚ жҖ»й”ҖйҮҸжҜ”дҫӢи·ғеҚҮиҮі42%пјҢиҖҢ2023е№ҙд»ҘжқҘпјҢжҢ–жҺҳжңәеҮәеҸЈй”ҖйҮҸеўһйҖҹиЎЁзҺ°з”ұдәҺеҹәж•°еҺҹеӣ жҲ–жңүжіўеҠЁпјҢдҪҶжңҲеқҮеҮәеҸЈи§„жЁЎз”ұ2022е№ҙдёҠеҚҠе№ҙ8661еҸ°еўһй•ҝиҮі2023е№ҙдёҠеҚҠе№ҙ9631еҸ°пјҢе§Ӣз»Ҳ“зЁідёӯжңүиҝӣ”гҖӮйҡҸзқҖжө·еӨ–з»ҸжөҺзҡ„жҢҒз»ӯеӨҚиӢҸд»ҘеҸҠеӣҪдә§е“ҒзүҢе…ЁзҗғеҢ–еҠ йҖҹжҺЁиҝӣпјҢдёӢеҚҠе№ҙеҮәеҸЈеёӮеңәд»Қе°Ҷе‘ҲзҺ°иҫғеҘҪзҡ„еҸ‘еұ•еҠҝеӨҙгҖӮ

дҝЎеҝғеҚҒи¶іпјҢ2024е№ҙжҲ–е°ҶзҺ°жӢҗзӮ№

д»ҺдёҠеҚҠе№ҙжҢ–жҺҳжңәй”ҖйҮҸжғ…еҶөжқҘзңӢпјҢж•ҙдҪ“е·ҘзЁӢжңәжў°иЎҢдёҡй”ҖйҮҸе‘ҲзҺ°дәҶеҶІй«ҳеӣһиҗҪзҡ„жҖҒеҠҝпјҢжҢҒз»ӯжүҝеҺӢпјҢиҖҢеҮәеҸЈеёӮеңәеҲҷз»ҙжҢҒиҫғй«ҳзҡ„еҚ жҜ”д»ҪйўқпјҢеҶ…ејұеӨ–ејәжҖҒеҠҝжҳҺжҳҫгҖӮе°Ҫз®ЎдёҠеҚҠе№ҙй”ҖйҮҸдёҚе°ҪеҰӮдәәж„ҸпјҢдҪҶдёҡеҶ…д»ҚеҜ№жҢ–жҺҳжңәеёӮеңәзҡ„жңӘжқҘе……ж»ЎдҝЎеҝғгҖӮ

еӣҪйҮ‘иҜҒеҲёз ”жҠҘжҢҮеҮәпјҢеҹәе»әдҪңдёәзЁіеўһй•ҝйҮҚиҰҒжҠ“жүӢпјҢд»Ҡе№ҙдё»иҰҒзңҒд»ҪйҮҚеӨ§йЎ№зӣ®жҠ•иө„规模иҫғеҺ»е№ҙеўһй•ҝ18%гҖҒе…¶дёӯжҠ•еҗ‘еҹәе»әзҡ„йЎ№зӣ®еҚ жҜ”жҳҺжҳҫжҸҗеҚҮпјҢдё”дё“йЎ№еҖәжҸҗеүҚжү№дёӢиҫҫжӣҙж—©гҖҒ规模жӣҙеӨ§пјҢеңЁ“зЁіеўһй•ҝ”зҙ§иҝ«жҖ§жҸҗеҚҮдёӢпјҢйў„и®ЎдёүеӯЈеәҰеҗ„ең°е°ҶеҶҚж¬ЎиҝҺжқҘеҸ‘еҖәй«ҳеі°пјҢеҗҺз»ӯи®ўеҚ•ж–Ҫе·ҘиҗҪең°иҠӮеҘҸжҲ–еҠ еҝ«гҖӮ

6жңҲд»ҘжқҘпјҢеҗ„ең°йҮҚеӨ§йЎ№зӣ®еҠ йҖҹејҖе·ҘпјҢжҠ•иө„дҝЎеҝғйҖҗжӯҘеӣһеҚҮгҖӮдёӯдҝЎиҜҒеҲёз ”жҠҘжҢҮеҮәпјҢзӣ®еүҚе…ЁеӣҪеӨҡж•°зңҒд»ҪжҢ–жңәејҖе·ҘзҺҮе·Із»ҸйҖҗжӯҘж”№е–„пјҢиӢҘең°дә§иЎҢдёҡеёӮеңәдјҒзЁіпјҢеҸ еҠ еҹәе»әжҠ•иө„дҝқжҢҒй«ҳж°ҙе№іе’ҢдҪҺеҹәж•°зӯүеӣ зҙ пјҢе·ҘзЁӢжңәжў°иЎҢдёҡдёӢжёёйңҖжұӮжңүжңӣжҢҒз»ӯиҪ¬еҘҪгҖӮ

еҸҰдёҖж–№йқўпјҢжө·еӨ–еёӮеңәд»ҪйўқжҸҗеҚҮе°Ҷжңүж•Ҳж”Ҝж’‘еҮәеҸЈдҝқжҢҒеўһй•ҝпјҢд»Ҡе№ҙжҲ‘еӣҪжҢ–жҺҳжңәй”ҖйҮҸйҷҚе№…е°ҶжңүжңӣжҢҒз»ӯ收зӘ„гҖӮдё“дёҡжңәжһ„йў„жөӢпјҢ2023 е№ҙдёүдёҖйҮҚе·Ҙжө·еӨ–收е…ҘеҚ жҜ”жңүжңӣзӘҒз ҙ50%д»ҘдёҠпјҢеҫҗе·Ҙжңәжў°зәҰ40%пјҢдёӯиҒ”йҮҚ科зәҰ30%пјҢдё”еҮәеҸЈж”¶е…ҘеўһйҖҹжңүжңӣз»ҙжҢҒ30%гҖӮ

еҹәе»әйЎ№зӣ®еҠ еҝ«иҗҪең°гҖҒең°дә§и°ғжҺ§ж”ҝзӯ–жҢҒз»ӯе®ҪжқҫеёҰжқҘйңҖжұӮиҫ№йҷ…ж”№е–„пјҢеҸ еҠ еҮәеҸЈеўһй•ҝпјҢеёӮеңәйңҖжұӮдёҚж–ӯеўһеҠ пјҢеҗҺжңҹе·ҘзЁӢжңәжў°иЎҢдёҡеҺӢеҠӣдјҡйҖҗжёҗйҮҠж”ҫгҖӮжҢүз…§дёғиҮіе…«е№ҙжӣҙж–°е‘ЁжңҹпјҢ2024-2025е№ҙеҶ…й”Җе·ҘзЁӢжңәжў°еёӮеңәжңүжңӣиҝҺж–°дёҖиҪ®жӣҙж–°е‘ЁжңҹпјҢе·ҘзЁӢжңәжў°жңүжңӣеӣ°еўғеҸҚиҪ¬пјҢ2024е№ҙжҲ–е°ҶзҺ°жӢҗзӮ№пјҒ