1гҖҒе…¬и·Ҝпјҡиҙ§иҝҗжҢҒз»ӯеқҡжҢәпјҢ继з»ӯжҺЁиҚҗй«ҳиӮЎжҒҜе“Ғз§Қ

1.1гҖҒе…¬и·ҜиЎҢдёҡ 2022 е№ҙеӣһйЎҫеҸҠ 2023 е№ҙеұ•жңӣ

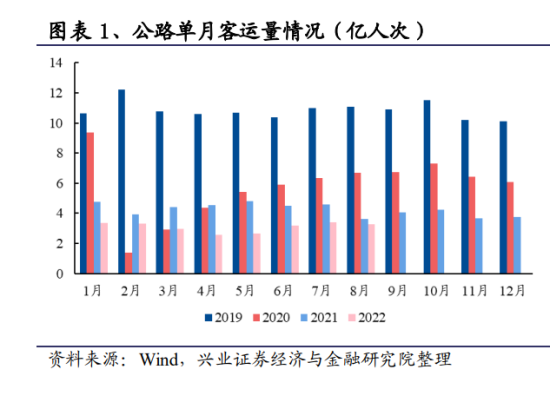

2022 е№ҙ 1-8 жңҲе…ЁеӣҪз–«жғ…еӨҡзӮ№зҲҶеҸ‘пјҢе®ўиҝҗйҮҸеҸ—жң¬иҪ®з–«жғ…еҪұе“ҚиҫғеӨ§пјҢе…¬и·Ҝе®ўиҝҗйҮҸе’Ңж—… е®ўе‘ЁиҪ¬йҮҸиҫғеҺ»е№ҙеҗҢжңҹе…ЁйқўдёӢйҷҚгҖӮ1-8 жңҲе…ЁеӣҪй«ҳйҖҹе…¬и·ҜеҸ‘йҖҒж—…е®ўйҮҸ 24.79 дәҝдәәж¬ЎпјҢеҗҢ жҜ”дёӢйҷҚ 29.5%пјҢд»…зӣёеҪ“дәҺ 2019 е№ҙеҗҢжңҹж°ҙе№ізҡ„ 28%гҖӮд»ҺеҚ•жңҲе®ўиҝҗйҮҸе’ҢеҚ•жңҲж—…е®ўе‘ЁиҪ¬ йҮҸжқҘзңӢпјҢ1-5 жңҲжҖ»дҪ“е‘ҲдёӢйҷҚи¶ӢеҠҝпјҢ4гҖҒ5 жңҲеҸ—еҲ°дёҠжө·зӯүйҮҚзӮ№еҹҺеёӮе°ҒжҺ§еҪұе“ҚпјҢдёӢйҷҚе№… еәҰжңҖеӨ§гҖӮ6-8 жңҲпјҢжҡ‘иҝҗжңҹй—ҙеҮәиЎҢйңҖжұӮеўһеҠ жӢүеҠЁе®ўиҝҗйҮҸдёҠеҚҮпјҢе®һзҺ°е®ўиҝҗйҮҸ 9.87 дәҝдәә ж¬ЎпјҢеҗҢжҜ”дёӢйҷҚ 22.2%пјҢиҫғ 19 е№ҙеҗҢжңҹдёӢйҷҚ 69.6%пјҢиҫғеҫҖе№ҙеҗҢжңҹд»ҚжңүиҫғеӨ§е·®и·қгҖӮиҖғиҷ‘ еҲ°дёӢеҚҠе№ҙеҗ„ең°з–«жғ…ж•ЈеҸ‘еҜ№еҮәиЎҢйңҖжұӮзҡ„еҪұе“ҚпјҢйў„и®Ўе…¬и·Ҝе®ўиҝҗйҮҸжҒўеӨҚеҲ°з–«жғ…еүҚж°ҙе№ід»Қ йңҖж—¶й—ҙгҖӮеұ•жңӣ 2023 е№ҙпјҢе®ўиҝҗйҮҸзҡ„жҒўеӨҚжғ…еҶөдё»иҰҒеҸ—з–«жғ…еҸҠж”ҝзӯ–зҡ„еӣ зҙ еҪұе“ҚгҖӮ иҙ§иҝҗйҮҸж–№йқўпјҢ1-8 жңҲ延з»ӯдәҶ 20 е№ҙ 2 еӯЈеәҰиө·иҙ§иҝҗйҮҸеҝ«йҖҹжҒўеӨҚзҡ„жҖҒеҠҝпјҢеҹәжң¬жҒўеӨҚеҲ° 2019 е№ҙеҗҢжңҹж°ҙе№ігҖӮ1-8 жңҲе…ЁеӣҪе…¬и·Ҝиҙ§иҝҗйҮҸ 242.70 дәҝеҗЁпјҢеҗҢжҜ”дёӢйҷҚ 4.13%пјҢиҫғ 2019 е№ҙеҗҢжңҹдёӢйҷҚ 7.98%гҖӮиҙ§иҝҗе‘ЁиҪ¬йҮҸ 44,597.6 дәҝеҗЁе…¬йҮҢпјҢеҗҢжҜ”еўһй•ҝ 0.50%пјҢиҫғ 2019 е№ҙ еҗҢжңҹдёӢйҷҚ 5.34%гҖӮд»ҺеҚ•жңҲж•°жҚ®жқҘзңӢпјҢ4 жңҲејҖе§ӢеҸ—еҲ°з–«жғ…е°ҒжҺ§еҪұе“ҚпјҢе…¬и·Ҝиҙ§иҝҗйҮҸдёә 29.59 дәҝеҗЁпјҢзҺҜжҜ”дёӢйҷҚ 5.73%пјҢеҗҢжҜ”дёӢйҷҚ 13.90%гҖӮ5 жңҲиҙ§иҝҗйҮҸеҝ«йҖҹжҒўеӨҚпјҢдёә 32.58 дәҝеҗЁпјҢзҺҜжҜ”еўһй•ҝ 10.12%пјҢеҗҢжҜ”дёӢйҷҚ 6.38%гҖӮ6-8 жңҲеҸ—еҗ„ең°ж•ЈеҸ‘з–«жғ…еҪұе“ҚпјҢиҙ§иҝҗйҮҸжңү жүҖжіўеҠЁпјҢдҪҶеҹәжң¬дҝқжҢҒе№ізЁіпјӣеҠ д№ӢеӣӣеӯЈеәҰе…ЁеӣҪ收иҙ№е…¬и·Ҝиҙ§иҪҰйҷҚиҙ№ 10%пјҢжңүжңӣжӢүеҠЁиҙ§ иҝҗйҮҸеўһй•ҝпјҢйў„и®Ўе…Ёе№ҙиҙ§иҝҗйҮҸе°ҶжҒўеӨҚиҮіз–«жғ…еүҚж°ҙе№ігҖӮеұ•жңӣ 2023 е№ҙпјҢе…¬и·Ҝиҙ§иҝҗдҫқ然дјҡ дҝқжҢҒиҫғй«ҳзҡ„жҷҜж°”зЁӢеәҰпјҢеҗҢжҜ”еўһйҖҹдё»иҰҒдёҺеӣҪеҶ…з»ҸжөҺзӣёе…ігҖӮ

й«ҳйҖҹе…¬и·Ҝжқҝеқ— 2022 е№ҙ Q1 еҚ•еӯЈеәҰеҗҲи®ЎеҪ’жҜҚеҮҖеҲ©ж¶ҰзәҰ 61 дәҝе…ғпјҢеҗҢжҜ”дёӢж»‘ 10.63%пјҢ иҫҫеҲ° 2019 е№ҙдёҡз»©зҡ„ 83.14%гҖӮ2022 е№ҙ Q2 еҚ•еӯЈеәҰй«ҳйҖҹжқҝеқ—еҗҲи®ЎеҪ’жҜҚеҮҖеҲ©ж¶ҰзәҰ 68 дәҝ е…ғпјҢеҗҢжҜ”дёӢж»‘ 14.98%пјҢеҗҢжҜ”йҷҚе№…иҫғдёҖеӯЈеәҰжү©еӨ§ 4.36pctsпјҢдё»иҰҒзі»е…ЁеӣҪз–«жғ…еӨҡзӮ№зҲҶ еҸ‘пјҢеӨҡдёӘйҮҚзӮ№еҹҺеёӮеҰӮдёҠжө·еҸ—еҲ°з–«жғ…жү°еҠЁдёҘйҮҚпјҢйҳІз–«ж”ҝзӯ–дёҘж јпјҢдәә们еҮәиЎҢж„Ҹж„ҝйҷҚдҪҺпјҢ еҗҢж—¶зӨҫдјҡз»ҸжөҺеҸ‘еұ•ж”ҫзј“пјҢиҪҰжөҒйҮҸдёӢж»‘еҜјиҮҙй«ҳйҖҹе…¬и·Ҝжқҝеқ—дёҡз»©еҸ—еҲ°иҫғеӨ§еҪұе“ҚгҖӮ дёүеӯЈеәҰд»ҘжқҘпјҢз–«жғ…зҺҜжҜ”жңүжүҖзј“е’ҢпјҢй«ҳйҖҹе…¬и·Ҝжқҝеқ— 2022 е№ҙ Q3 еҚ•еӯЈеәҰеҗҲи®ЎеҪ’жҜҚеҮҖеҲ© ж¶ҰеҗҢжҜ”еўһйҖҹз”ұиҙҹиҪ¬жӯЈпјҢеҗҢжҜ”еўһй•ҝ 4.47%пјӣдҪҶеҸ—дёҠеҚҠе№ҙеҪұе“ҚпјҢеүҚдёүеӯЈеәҰеҗҢжҜ”дёӢж»‘ 7.06%гҖӮ е…Ёе№ҙжқҘзңӢпјҢ2022 е№ҙй«ҳйҖҹжқҝеқ—дёҡз»©йў„и®ЎеҗҢжҜ”дёӢж»‘пјҢжҳҺе№ҙйҡҸзқҖз–«жғ…зҡ„зј“и§ЈпјҢжңүжңӣе®һзҺ° иҫғеӨ§еӣһеҚҮгҖӮжҖ»дҪ“жқҘзңӢпјҢз–«жғ…еҜ№й«ҳйҖҹз»ҸиҗҘзҡ„еҪұе“Қдё»иҰҒеңЁдәҺе®ўиҝҗпјҢиҙ§иҝҗдё»иҰҒеҸ—еҲ°е®Ҹи§Ӯ з»ҸжөҺеҪұе“ҚпјҢй«ҳйҖҹиҝҗиҗҘдё»дҪ“ж•ҙдҪ“з»ҸиҗҘдҫқ然具жңүзЁіеҒҘжҖ§гҖӮ

1.2гҖҒе…¬и·ҜиЎҢдёҡж”ҝзӯ–иҒҡз„Ұпјҡ2022 е№ҙ Q4 иҙ§иҪҰйҷҚиҙ№пјҢдҪҶеҪ“еүҚдј°еҖјж°ҙе№ідёӢжқҝ еқ—д»Қе…·жңүй«ҳиӮЎжҒҜзҡ„йҳІеҫЎзү№иҙЁ

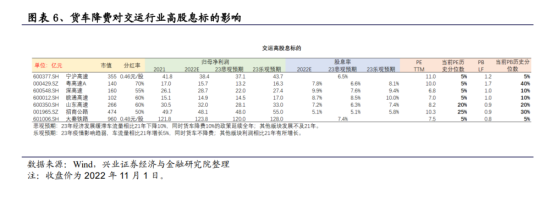

2022 е№ҙ 9 жңҲ 21 ж—ҘпјҢеӣҪеҠЎйҷўеёёеҠЎдјҡи®®дёҠжҸҗеҮәпјҢдёәдәҶж”Ҝж’‘з»ҸжөҺе№ізЁіиҝҗиЎҢпјҢзЎ®е®ҡејәеҢ– дәӨйҖҡзү©жөҒдҝқйҖҡдҝқз•…е’Ңж”ҜжҢҒзӣёе…іеёӮеңәдё»дҪ“зәҫеӣ°зҡ„ж”ҝзӯ–пјҢеңЁ 2022 е№ҙ第еӣӣеӯЈеәҰпјҢе°Ҷ收иҙ№ е…¬и·Ҝиҙ§иҪҰйҖҡиЎҢиҙ№еҮҸе…Қ 10%пјҢеҗҢж—¶еҜ№ж”¶иҙ№е…¬и·Ҝз»ҸиҗҘдё»дҪ“з»ҷдәҲе®ҡеҗ‘йҮ‘иһҚж”ҝзӯ–ж”ҜжҢҒпјҢйҖӮ еҪ“йҷҚдҪҺиһҚиө„жҲҗжң¬гҖӮз”ұдәҺдёңиҘҝйғЁең°еҢәи·Ҝдә§еҢәдҪҚжқЎд»¶дёҚеҗҢпјҢе®ўиҙ§иҪҰжҜ”дҫӢдёҚеҗҢпјҢж №жҚ®жҲ‘ 们зҡ„жөӢз®—пјҢжң¬ж¬Ўиҙ§иҪҰйҷҚиҙ№ж”ҝзӯ–еҜ№дёңйғЁең°еҢәи·Ҝдә§иҝҗиҗҘдё»дҪ“ 2022 е№ҙ Q4 收е…ҘеҪұе“ҚзәҰдёә 5%пјҢеҲ©ж¶ҰеҪұе“ҚзәҰдёә 10%пјӣиҘҝйғЁең°еҢәи·Ҝдә§иҝҗиҗҘдё»дҪ“ 2022 е№ҙ Q4 收е…Ҙйў„и®ЎдёӢж»‘ 6-8%пјҢ еҲ©ж¶ҰдёӢж»‘жҺҘиҝ‘ 15%гҖӮ дҪҶеҸҰдёҖж–№йқўпјҢй«ҳйҖҹиЎҢдёҡз»ҸиҗҘзЁіеҒҘгҖҒзҺ°йҮ‘жөҒе……жІӣпјҢе…¬еҸёжіЁйҮҚз®ЎзҗҶдё”йҮҚи§ҶиӮЎдёңеӣһжҠҘпјҢ еҗҢж—¶еҪ“еүҚй«ҳйҖҹжқҝеқ—дј°еҖјеӨ„дәҺеҺҶеҸІдҪҺдҪҚж°ҙе№ігҖӮеӣ жӯӨпјҢеңЁй«ҳеҲҶзәўгҖҒдҪҺдј°еҖјзҡ„иғҢжҷҜдёӢпјҢ й«ҳйҖҹе…¬еҸёеҸ—еҲ°ж”ҝзӯ–зҡ„еҪұе“Қиҫғе°ҸпјҢд»Қе…·жңүеқҡе®һзҡ„йҳІеҫЎзү№иҙЁгҖӮеұ•жңӣжҳҺе№ҙпјҢжӮІи§Ӯйў„жңҹдёӢ иҙ§иҪҰйҷҚиҙ№ж”ҝзӯ–延з»ӯпјҢдҪҶй«ҳйҖҹиЎҢдёҡйҮҚзӮ№ж Үзҡ„дј°еҖјд»ҚеӨ„дәҺеә•йғЁпјҢе…·жңү 5%-9%зҡ„иӮЎжҒҜгҖӮ д№җи§Ӯйў„жңҹдёӢпјҢд»Ҙ 2022 е№ҙ 11 жңҲ 1 ж—Ҙ收зӣҳд»·и®Ўз®—пјҢ2023 е№ҙж·ұй«ҳйҖҹгҖҒзҡ–йҖҡй«ҳйҖҹиӮЎжҒҜзҺҮ еҲҶеҲ«й«ҳиҫҫ 9.4%гҖҒ10.0%гҖӮ

1.3гҖҒе…¬и·ҜиЎҢдёҡйҮҚзӮ№е…¬еҸё

жӢӣе•Ҷе…¬и·Ҝпјҡи·Ҝдә§дјҳиҙЁпјҢе…¬еҸёз®ЎзҗҶдјҳз§Җ

е…¬еҸёжҳҜжҠ•иө„з»ҸиҗҘйҮҢзЁӢжңҖй•ҝзҡ„з»јеҗҲжҖ§е…¬и·ҜжҠ•иө„иҝҗиҗҘе•Ҷ

жӢӣе•Ҷе…¬и·ҜжҳҜдёӯеӣҪжҠ•иө„з»ҸиҗҘйҮҢзЁӢжңҖй•ҝгҖҒиҰҶзӣ–еҢәеҹҹжңҖе№ҝгҖҒдә§дёҡй“ҫжңҖе®Ңж•ҙзҡ„з»јеҗҲжҖ§е…¬и·Ҝ жҠ•иө„иҝҗиҗҘжңҚеҠЎе•ҶпјҢжӯӨеӨ–д№ҹж¶үи¶ідәӨйҖҡ科жҠҖгҖҒжҷәж…§дәӨйҖҡзӯүйўҶеҹҹгҖӮжҲӘиҮі 2022 е№ҙ 6 жңҲ 30 ж—ҘпјҢе…¬еҸёжҠ•иө„з»ҸиҗҘзҡ„жҖ»йҮҢзЁӢиҫҫ 12797 е…¬йҮҢпјҢжқғзӣҠйҮҢзЁӢиҫҫ 3465 е…¬йҮҢпјҢжүҖжҠ•иө„зҡ„и·Ҝ зҪ‘е·ІиҰҶзӣ–е…ЁеӣҪ 22 дёӘзңҒгҖҒиҮӘжІ»еҢәе’Ңзӣҙиҫ–еёӮгҖӮеҗҢж—¶пјҢдҫқжүҳжӢӣе•ҶдәӨ科йҷўд»ҘеҸҠжӢӣе•Ҷж–°жҷәзӯү еӯҗе…¬еҸёпјҢеңЁдәӨйҖҡ科жҠҖеҸҠжҷәж…§дәӨйҖҡйўҶеҹҹдёҚж–ӯеҸ‘еұ•еЈ®еӨ§гҖӮжӯӨеӨ–е…¬еҸёиҝҳеңЁжұҹиӢҸгҖҒеҶ…и’ҷеҸӨгҖҒ ж–°з–ҶгҖҒе®ҒеӨҸзӯүең°жҠ•иө„иҝҗиҗҘе…үдјҸз”өз«ҷпјҢзӣҲеҲ©иғҪеҠӣзЁіе®ҡгҖӮ

еҺҶеҸІдёҡз»©зЁіеҒҘеўһй•ҝпјҢеӨҡе…ғдёҡеҠЎжҲҗй•ҝжҖ§иүҜеҘҪ

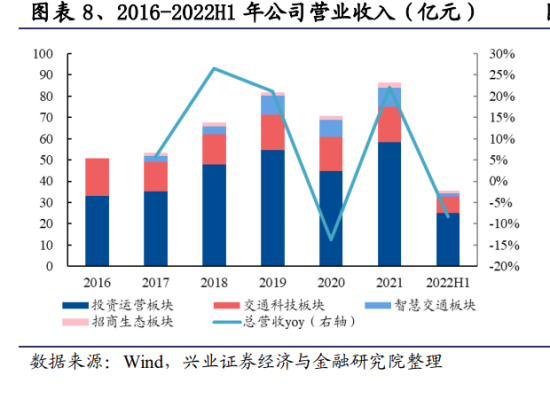

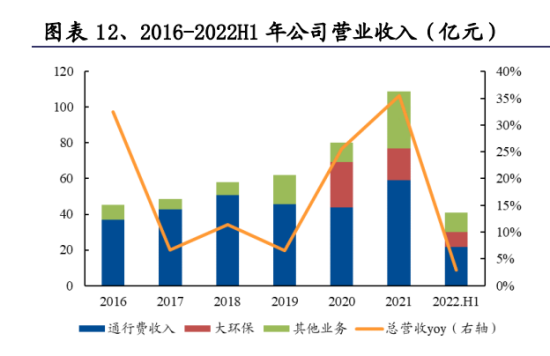

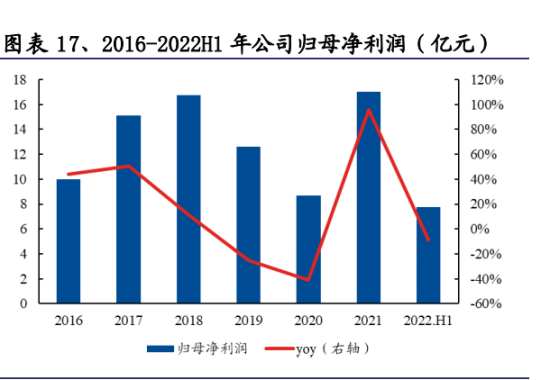

2017-2021 е№ҙпјҢжӢӣе•Ҷе…¬и·ҜеҲҶеҲ«е®һзҺ°иҗҘдёҡ收е…Ҙ 53.4гҖҒ67.6гҖҒ81.9гҖҒ70.7гҖҒ86.3 дәҝе…ғпјҢ еӨҚеҗҲеўһй•ҝзҺҮдёә 12.73%пјҢеўһйҖҹзЁіеҒҘгҖӮе…¶дёӯ 2020 е№ҙеҸ—е…Қиҙ№ж”ҝзӯ–еҪұе“ҚпјҢиҗҘ收еҗҢжҜ”дёӢж»‘ 13.63%гҖӮ2021 е№ҙпјҢе…Ёе№ҙдёҡз»©ејәеҠҝеҸҚеј№пјҢиҗҘ收еҗҢжҜ”еўһй•ҝ 22.03%пјҢеҗҢжҜ” 19 е№ҙеўһй•ҝ 5.39%пјӣе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ 49.73 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 123.71%пјҢеҗҢжҜ” 19 е№ҙеўһй•ҝ 14.93%гҖӮ 2022 е№ҙдёҠеҚҠе№ҙе…¬еҸёе®һзҺ°иҗҘдёҡ收е…Ҙ 35.62 дәҝе…ғпјҢеҗҢжҜ”дёӢж»‘ 8.33%пјҢзі»з”ұдәҺпјҡе…¬еҸёеҸӮ иӮЎеҸҠжҺ§иӮЎзҡ„й«ҳйҖҹе…¬и·ҜиҰҶзӣ–е…ЁеӣҪеӨҡдёӘзңҒд»ҪпјҢеҸ—е…ЁеӣҪеӨҡзӮ№ж•ЈеҸ‘зҡ„з–«жғ…еҪұе“ҚиҫғеӨ§пјҢж•ҙдҪ“ и·ҜзҪ‘иҪҰжөҒйҮҸдёӢйҷҚпјҢйҖҡиЎҢиҙ№ж”¶е…ҘеҗҢжҜ”дёӢйҷҚгҖӮ д»Һ收е…Ҙз»“жһ„зңӢпјҢжҠ•иө„иҝҗиҗҘдё»дёҡиҙЎзҢ®дәҶзәҰ 2/3 зҡ„иҗҘ收гҖӮ2021 е№ҙе…¬еҸёжҠ•иө„иҝҗиҗҘгҖҒдәӨйҖҡ 科жҠҖгҖҒжҷәж…§дәӨйҖҡгҖҒжӢӣе•Ҷз”ҹжҖҒиҙЎзҢ®иҗҘдёҡ收е…ҘеҲҶеҲ«иҫҫ 58.23гҖҒ16.70гҖҒ8.95гҖҒ2.38 дәҝе…ғпјҢ зӣёжҜ” 2019 е№ҙеҸҳеҠЁеҲҶеҲ«дёә+6.69%гҖҒ-0.30%гҖҒ-0.22%гҖҒ+53.55%пјҢеҚ жҖ»иҗҘдёҡ收е…ҘжҜ”дҫӢ еҲҶеҲ«дёә 67.51%гҖҒ19.36%гҖҒ10.38%гҖҒ2.76%гҖӮ2022 е№ҙдёҠеҚҠе№ҙпјҢиҜҘеӣӣеӨ§жқҝеқ—еҚ жҖ»иҗҘдёҡ 收е…ҘжҜ”дҫӢеҲҶеҲ«дёә 70.07%гҖҒ21.84%гҖҒ4.72%гҖҒ3.40%гҖӮ еӨҡе…ғдёҡеҠЎеЎ«иЎҘдёҖе®ҡиҗҘ收зјәеҸЈпјҢжҲҗй•ҝжҖ§иүҜеҘҪгҖӮ2022 е№ҙдёҠеҚҠе№ҙпјҢдәӨйҖҡ科жҠҖйўҶеҹҹжқҝеқ—е®һ зҺ°иҗҘдёҡ收е…Ҙ 7.78 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 18.02%пјӣжҷәиғҪдәӨйҖҡйўҶеҹҹжқҝеқ—еӣ з–«жғ…еҪұе“Қй«ҳйҖҹе…¬и·Ҝ иҪҰжөҒйҮҸдёӢйҷҚпјҢиҜҘжқҝеқ—е®һзҺ°иҗҘдёҡ收е…Ҙ 1.68 дәҝе…ғпјҢеҗҢжҜ”дёӢж»‘ 33.39%пјӣдәӨйҖҡз”ҹжҖҒйўҶеҹҹжқҝ еқ—е®һзҺ°иҗҘдёҡ收е…Ҙ 1.21 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 44.76%гҖӮйҷӨжҷәиғҪдәӨйҖҡйўҶеҹҹпјҢеҗ„жқҝеқ—收е…Ҙ规模 жҢҒз»ӯжү©еӨ§пјҢдёҖе®ҡзЁӢеәҰеЎ«иЎҘжҠ•иө„иҝҗиҗҘжқҝеқ—еӣ з–«жғ…дә§з”ҹзҡ„иҗҘ收зјәеҸЈгҖӮ

жҖ»з»“жқҘзңӢпјҢжӢӣе•Ҷе…¬и·Ҝиө„дә§дјҳиҙЁпјҢдёҡз»©е…је…·зЁіеҒҘжҖ§еҸҠжҲҗй•ҝжҖ§пјҢе…·жңүеӨ©з„¶зҡ„ REITs еҹә еӣ пјӣе…¬еҸёе…·еӨҮдёҖе®ҡе…үдјҸиө„дә§иҝҗиҗҘз»ҸйӘҢпјҢжңӘжқҘжңүжңӣеңЁж–°иғҪжәҗж–№еҗ‘ејҖиҫҹж–°зҡ„еўһй•ҝжӣІзәҝпјӣ е…¬еҸёжІ»зҗҶдјҳз§ҖпјҢжңҹжқғжҝҖеҠұи®ЎеҲ’жңүж•ҲжҝҖеҠұз®ЎзҗҶеұӮеҠӘеҠӣеҒҡејәдёҡз»©пјӣе…¬еҸёжіЁйҮҚиӮЎдёңеӣһжҠҘпјҢ з§ҜжһҒеҗ‘еӨҙйғЁе…¬еҸёзҡ„еҲҶзәўж°ҙе№ізңӢйҪҗпјҢеӯҳеңЁдёҠи°ғеҲҶзәўзҺҮзҡ„еҸҜиғҪжҖ§пјҢеҗҢж—¶зЁіеҒҘзҺ°йҮ‘жөҒе’Ң иҫғдҪҺиҙҹеҖәзҺҮдёәе…¬еҸёжҸҗй«ҳеҲҶзәўжҸҗдҫӣдәҶз©әй—ҙгҖӮ з”ұдәҺ 2022 е№ҙ Q4 е…ЁеӣҪй«ҳйҖҹе…¬и·Ҝж–ҪиЎҢиҙ§иҪҰйҷҚиҙ№ 10%зҡ„ж”ҝзӯ–пјҢжҲ‘们预计 2022-2024 е№ҙ е…¬еҸёе°Ҷе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ 48.07гҖҒ55.08гҖҒ56.03 дәҝе…ғпјҢEPS дёә 0.78 е…ғгҖҒ0.89 е…ғгҖҒ0.91 е…ғгҖӮзӣёеҜ№ 2022 е№ҙ 11 жңҲ 1 ж—Ҙ收зӣҳд»· 7.67 е…ғпјҢPE дј°еҖјдёә 9.9XгҖҒ8.6XгҖҒ8.4XгҖӮеҒҮи®ҫ з»ҙжҢҒ 50%зҡ„еҲҶзәўзҺҮпјҢиӮЎжҒҜзҺҮеҲҶеҲ«дёә 5.1%гҖҒ5.8%гҖҒ5.9%гҖӮ

е®ҒжІӘй«ҳйҖҹпјҡи·ҜзҪ‘еёғеұҖж ёеҝғпјҢ收иҙӯж–°иғҪжәҗиө„дә§

и·Ҝдә§еҢәдҪҚдјҳиҙЁпјҢе…¬еҸёж ёеҝғиө„дә§дёәжІӘе®Ғй«ҳйҖҹ

жҲӘиҮі 2022 е№ҙ 6 жңҲ 30 ж—ҘпјҢе…¬еҸёжҺ§еҲ¶жҲ–еҸӮиӮЎзҡ„收иҙ№и·ҜжЎҘйЎ№зӣ®е·Іиҫҫ 17 дёӘпјҢж ёеҝғи·ҜжЎҘиө„ дә§еқҮдёәжұҹиӢҸзңҒй«ҳйҖҹе…¬и·ҜзҪ‘зҡ„дёӯжһўе№ІзәҝпјҢи·Ҝдә§иҙЁйҮҸдјҳз§ҖпјҢиҪҰжөҒйҮҸиҫғдёәзЁіе®ҡпјҢдёәз»ҸиҗҘ дёҡз»©зҡ„зЁіе®ҡеўһй•ҝеҘ е®ҡдәҶеқҡе®һзҡ„еҹәзЎҖгҖӮж ёеҝғиө„дә§жІӘе®Ғй«ҳйҖҹжұҹиӢҸж®өиҝһжҺҘдёҠжө·гҖҒиӢҸе·һгҖҒ ж— й”ЎгҖҒеёёе·һгҖҒй•ҮжұҹгҖҒеҚ—дә¬ 6 дёӘеӨ§дёӯеҹҺеёӮпјҢжҳҜеӣҪеҶ…жңҖз№Ғеҝҷзҡ„й«ҳйҖҹе…¬и·Ҝд№ӢдёҖгҖӮ

еҺҶеҸІдёҡз»©зЁіеҒҘеўһй•ҝпјҢ收иҙӯж–°иғҪжәҗиө„дә§ејҖиҫҹеҲ©ж¶Ұеўһй•ҝзӮ№

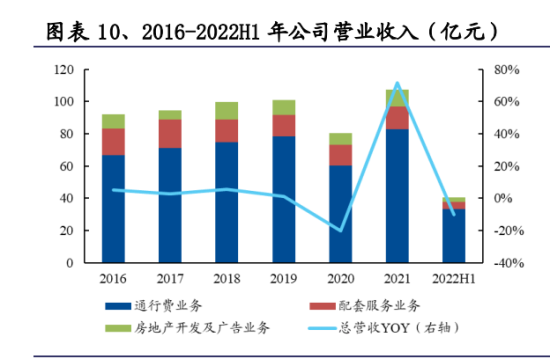

2017-2021 е№ҙпјҢе®һзҺ°иҗҘдёҡ收е…Ҙ 94.56гҖҒ99.69гҖҒ100.78гҖҒ80.32гҖҒ137.93 дәҝе…ғпјҢеӨҚеҗҲеўһ йҖҹ 9.90%пјҢдёҡз»©еўһй•ҝжҖ»дҪ“иҫғдёәзЁіеҒҘгҖӮе…¶дёӯ 2020 е№ҙ收иҙ№е…¬и·Ҝдё»дёҡеҸ—з–«жғ…еҪұе“ҚиҫғеӨ§пјҢ е®һзҺ°иҗҘдёҡ收е…Ҙ 60.16 дәҝе…ғпјҢеҗҢжҜ”дёӢж»‘ 20.30%пјҢеҪ’жҜҚеҮҖеҲ©ж¶Ұ 26.46 дәҝе…ғпјҢеҗҢжҜ”дёӢж»‘ 41.43%гҖӮ2021 е№ҙйҡҸзқҖиҪҰжөҒйҮҸзҡ„жҒўеӨҚпјҢдёҡз»©еӨ§е№…еўһй•ҝпјҢе®һзҺ°иҗҘдёҡ收е…Ҙ 137.93 дәҝе…ғпјҢ еҗҢжҜ”еўһй•ҝ 71.71%пјҲPPP йЎ№зӣ®дјҡи®Ўж”ҝзӯ–еҸҳжӣҙеҜјиҮҙ收е…Ҙеўһй•ҝпјҢжүЈйҷӨ PPP 收е…ҘеҗҢжҜ”еўһй•ҝ 35%пјүпјҢеҪ’жҜҚеҮҖеҲ©ж¶Ұ 41.79 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 69.58%гҖӮ2022 е№ҙдёҠеҚҠе№ҙпјҢеҸ—дёҠжө·еҸҠиӢҸеҚ— еҗ„ең°з–«жғ…еҪұе“ҚпјҢ收иҙ№е…¬и·Ҝдё»дёҡз»ҸиҗҘеҸ—еҲ°дёҖе®ҡиҙҹйқўеҪұе“ҚпјҢе®һзҺ°иҗҘдёҡ收е…Ҙ 45.54 дәҝе…ғпјҢ еҗҢжҜ”дёӢж»‘ 10.04%пјҢеҪ’жҜҚеҮҖеҲ©ж¶Ұ 17.48 дәҝе…ғпјҢеҗҢжҜ”дёӢж»‘ 34.75%гҖӮж ёеҝғиө„дә§жІӘе®Ғй«ҳйҖҹж—ҘеқҮйҖҡиЎҢиҙ№ж”¶е…ҘзәҰдәәж°‘еёҒ 1050.35 дёҮе…ғпјҢеҗҢжҜ”дёӢйҷҚ 26.09%гҖӮ д»Һе®ҒжІӘй«ҳйҖҹзҡ„иҗҘдёҡ收е…Ҙз»„жҲҗжқҘзңӢпјҢйҖҡиЎҢиҙ№дёҡеҠЎдёәиҗҘдёҡ收е…Ҙзҡ„дё»иҰҒжқҘжәҗпјҢ2017-2021 е№ҙпјҢе®һзҺ°йҖҡиЎҢиҙ№ж”¶е…Ҙ 71.04гҖҒ74.60гҖҒ78.33гҖҒ60.16гҖҒ82.63 дәҝе…ғпјҢйҷӨ 2020 е№ҙеҸ—з–«жғ… еҪұе“ҚйҖҡиЎҢиҙ№ж”¶е…ҘжңүжүҖдёӢйҷҚпјҢе…¶дҪҷе№ҙд»ҪйҖҡиЎҢиҙ№ж”¶е…ҘеқҮдҝқжҢҒзЁіжӯҘеўһй•ҝгҖӮй…ҚеҘ—жңҚеҠЎжқҝеқ— еҲҶдёәжңҚеҠЎеҢәз§ҹиөҒе’ҢжІ№е“Ғй”Җе”®пјҢд»ҘжІ№е“Ғй”Җ售收е…Ҙдёәдё»пјҢеҸ—з–«жғ…е’ҢеӣҪйҷ…жІ№д»·еҪұе“ҚиҫғеӨ§пјҢ иҝ‘еҮ е№ҙиҜҘжқҝеқ—收е…Ҙеҹәжң¬дҝқжҢҒе№ізЁігҖӮжҲҝең°дә§дёҡеҠЎз”ұеӯҗе…¬еҸёе®ҒжІӘзҪ®дёҡе…¬еҸёгҖҒзҖҡеЁҒе…¬еҸё з»ҸиҗҘпјҢе…¬еҸёжңүеәҸжҺЁиҝӣеңЁе»әйЎ№зӣ®е»әи®ҫпјҢиҜҘжқҝеқ—收е…ҘеҚ е…¬еҸёиҗҘдёҡ收е…Ҙзҡ„ 10%е·ҰеҸігҖӮ

收иҙӯдә‘жқүжё…иғҪпјҢиҝӣеҶӣж–°иғҪжәҗйўҶеҹҹејҖиҫҹеҲ©ж¶Ұеўһй•ҝзӮ№гҖӮе…¬еҸёдәҺ 2022 е№ҙ 4 жңҲ 29 ж—Ҙд»Ҙ 24.57 дәҝе…ғеҜ№д»·ж”¶иҙӯдә‘жқүжё…иғҪпјҢдә‘жқүжё…иғҪд»Ҙе…үдјҸе’Ңжө·дёҠйЈҺз”өдёәдё»дёҡпјҢеңЁжұҹиӢҸзңҒеҗ„зңҒ еёӮиҝҗиҗҘ 3 дёӘйӣҶдёӯејҸе…үдјҸз”өз«ҷгҖҒ63 дёӘеҲҶеёғејҸе…үдјҸз”өз«ҷгҖҒ1 дёӘжө·дёҠйЈҺеҠӣз”өз«ҷпјҢеҗҲи®ЎиЈ… жңә规模 416.6 е…Ҷз“ҰгҖӮ2019-2021 е№ҙпјҢдә‘жқүжё…иғҪе®һзҺ°иҗҘдёҡ收е…Ҙ 1.07гҖҒ1.06гҖҒ4.41 дәҝ е…ғпјҢеҪ’жҜҚеҮҖеҲ©ж¶Ұ 0.38гҖҒ0.32гҖҒ1.18 дәҝе…ғпјҢдё”жӢҘжңүз”өз«ҷеқҮе·ІжҠ•дә§пјҢжңӘжқҘйў„жңҹдә§з”ҹзЁі е®ҡ收е…ҘгҖӮжң¬ж¬ЎжҠ•иө„йў„жңҹе№ҙжҠ•иө„еӣһжҠҘзҺҮи¶…иҝҮ 10%пјҢй«ҳдәҺ收иҙ№е…¬и·Ҝзҡ„жҠ•иө„еӣһжҠҘзҺҮпјҢе…¬ еҸёжңүжңӣејҖиҫҹж–°зҡ„еҲ©ж¶Ұеўһй•ҝзӮ№гҖӮ жҲ‘们预жөӢпјҢе®ҒжІӘй«ҳйҖҹ收иҙӯдә‘жқүжё…иғҪеҗҺпјҢжё…жҙҒиғҪжәҗжқҝеқ—жҜҸе№ҙдјҡиҙЎзҢ® 7-8 дәҝзҡ„иҗҘдёҡ收 е…ҘпјҢи¶…и¶ҠдәҶе…¬еҸёе№ҝе‘Ҡжқҝеқ—зҡ„收е…ҘпјҢйў„и®ЎеңЁ 2025 е№ҙи¶…иҝҮе…¬еҸёзҺ°жңүзҡ„第дёүеӨ§жқҝеқ——— жҲҝең°дә§й”Җе”®жқҝеқ—зҡ„收е…ҘпјӣеҪ’жҜҚеҮҖеҲ©ж¶Ұж–№йқўпјҢ2022-2025 е№ҙдә‘жқүжё…иғҪйў„и®ЎжҜҸе№ҙе°ҶдјҡиҙЎ зҢ® 2-3 дәҝзҡ„еҪ’жҜҚеҮҖеҲ©ж¶ҰпјҢеҚ е®ҒжІӘй«ҳйҖҹжҖ»еҪ’жҜҚеҮҖеҲ©ж¶Ұзҡ„ 5%е·ҰеҸігҖӮ жҖ»з»“жқҘзңӢпјҢе…¬еҸёж ёеҝғи·Ҝдә§еҢәдҪҚдјҳи¶ҠпјҢй•ҝжңҹз»ҸиҗҘи¶ӢеҠҝзЁіе®ҡпјҢиҝ‘жңҹж–°йҖҡиҪҰеӨҡдёӘи·ҜжЎҘйЎ№ зӣ®еўһеҺҡ收е…Ҙе’ҢеҲ©ж¶ҰпјҢ预计收иҙ№е…¬и·Ҝдё»дёҡе°ҶйҡҸз–«жғ…жҒўеӨҚйҖҗжӯҘдҝ®еӨҚпјӣе…¬еҸёиҝӣеҶӣж–°иғҪжәҗ иЎҢдёҡпјҢжңӘжқҘе°ҶиҙЎзҢ®жӣҙй«ҳдёҡз»©еј№жҖ§пјӣеҗҢж—¶е…¬еҸёеўһејәйҮ‘иһҚиө„дә§жҠ•иө„еҠӣеәҰпјҢз»ҷе…¬еҸёеёҰжқҘ еҸҜи§Ӯ收зӣҠгҖӮжҲ‘们预计公еҸё 2022-2024 е№ҙе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ 38.40гҖҒ44.05гҖҒ46.06 дәҝе…ғпјҢ EPS дёә 0.76гҖҒ0.87гҖҒ0.91 е…ғпјҢеҜ№еә” 2022 е№ҙ 11 жңҲ 1 ж—Ҙ收зӣҳд»· 7.66 е…ғпјҢPE дёә 10.1гҖҒ 8.8гҖҒ8.4пјҢеҒҮи®ҫжңӘжқҘеҮ е№ҙеҲҶзәўзҺҮзЁіе®ҡеңЁ 0.46 е…ғ/иӮЎпјҢиӮЎжҒҜзҺҮдёә 6.01%гҖӮ

ж·ұй«ҳйҖҹпјҡ“收иҙ№е…¬и·Ҝ+еӨ§зҺҜдҝқ”еҸҢдё»дёҡжҲҳз•Ҙ

“收иҙ№е…¬и·Ҝ+еӨ§зҺҜдҝқ”еҸҢдё»дёҡжҲҳз•Ҙ

ж·ұй«ҳйҖҹзҡ„дё»иҗҘдёҡеҠЎдёә收иҙ№е…¬и·Ҝе’ҢйҒ“и·ҜжҠ•иө„гҖҒе»әи®ҫеҸҠз»ҸиҗҘз®ЎзҗҶгҖӮжҲӘиҮі 2022H1пјҢзӣ®еүҚ жүҖжҠ•иө„жҲ–з»ҸиҗҘзҡ„收иҙ№е…¬и·ҜйЎ№зӣ®е…ұ 17 дёӘпјҢжҺ§иӮЎжқғзӣҠйҮҢзЁӢзәҰ 712 е…¬йҮҢпјҢдё»иҰҒдҪҚдәҺж·ұ еңіе’ҢзІӨжёҜжҫіеӨ§ж№ҫеҢәеҸҠз»ҸжөҺиҫғеҸ‘иҫҫең°еҢәпјҢе…·жңүиүҜеҘҪзҡ„еҢәдҪҚдјҳеҠҝпјҢиө„дә§зҠ¶еҶөдјҳиүҜгҖӮз»Ҹ иҝҮеӨҡе№ҙзҡ„жҲҳз•ҘжҺўзҙўпјҢе…¬еҸёиҮӘ 2017 е№ҙиө·йҷҶз»ӯжҠ•иө„еҫ·ж¶ҰзҺҜеўғгҖҒеҚ—дә¬йЈҺз”өгҖҒеҢ…еӨҙйЈҺз”өгҖҒ и“қеҫ·зҺҜдҝқгҖҒж–°з–ҶжңЁеһ’зӯүеӨ§зҺҜдҝқйўҶеҹҹзҡ„е…¬еҸёе’ҢйЎ№зӣ®пјҢзӣ®еүҚе·ІеҪўжҲҗд»Ҙ收иҙ№е…¬и·Ҝе’ҢеӨ§зҺҜ дҝқдёҡеҠЎдёәдё»зҡ„еҸҢдё»дёҡж јеұҖгҖӮ 2017-2021 е№ҙпјҢиҗҘдёҡ收е…ҘзЁіжӯҘеўһй•ҝпјҢеӨҚеҗҲеўһйҖҹиҫҫеҲ° 22%гҖӮе…¬еҸёиҮӘ 2019 е№ҙзЎ®з«Ӣ“收 иҙ№е…¬и·Ҝ+еӨ§зҺҜдҝқ”еҸҢдё»дёҡзҡ„жҲҳз•ҘеҸ‘еұ•ж–№еҗ‘еҗҺпјҢе°Ҫз®Ўз–«жғ…еҜ№дё»дёҡйҖҡиЎҢиҙ№ж”¶е…ҘжңүиҫғеӨ§еҪұ е“ҚпјҢе…¬еҸё 2020 е№ҙе’Ң 2021 иҗҘдёҡ收е…Ҙзҡ„еҗҢжҜ”еўһе№…д»ҚеҲҶеҲ«й«ҳиҫҫ 26%е’Ң 16%пјҲе…¶дёӯ 2021 е№ҙиҗҘдёҡ收е…ҘдёҚиҖғиҷ‘ PPP йЎ№зӣ®еҸҳжӣҙеёҰжқҘзҡ„дјҡи®ЎеҪұе“ҚпјүгҖӮе…¶дёӯпјҢ2020 е№ҙеӨ§зҺҜдҝқиҙЎзҢ®дәҶ и¶…иҝҮ30%зҡ„иҗҘдёҡ收е…ҘпјҢеЎ«иЎҘдәҶз–«жғ…й«ҳйҖҹе…Қиҙ№ж”ҝзӯ–дә§з”ҹзҡ„иҗҘ收з©әзјәгҖӮ2022е№ҙдёҠеҚҠе№ҙпјҢ е…¬еҸёе®һзҺ°и·Ҝиҙ№ж”¶е…Ҙ 24.10 дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ 13.37%пјҢеҚ жҜ” 58.87%пјӣеӨ§зҺҜдҝқйўҶеҹҹе®һзҺ° иҗҘ收 8.36 дәҝе…ғпјҢеҚ е…¬еҸёжҖ»ж”¶е…Ҙзҡ„ 20.42%гҖӮ

жҢҒз»ӯж·ұеҢ–收иҙ№е…¬и·Ҝдё»дёҡеҸ‘еұ•пјҡ收иҙӯж№ҫеҢәеҸ‘еұ•пјҢж ёеҝғиө„дә§жңәиҚ·й«ҳйҖҹж”№жү©е»ә

ж№ҫеҢәеҸ‘еұ•ж”¶иҙӯе®ҢжҲҗпјҢе№ҝж·ұгҖҒиҘҝзәҝй«ҳйҖҹзӣҲеҲ©жңӘжқҘеҸҜжңҹгҖӮ2022 е№ҙ 1 жңҲ 11 ж—ҘпјҢе…¬еҸёе®Ң жҲҗ收иҙӯж·ұжҠ•жҺ§еҹәе»ә 100%иӮЎжқғзҡ„дәӨеүІе·ҘдҪңпјҢд»ҺиҖҢй—ҙжҺҘжҢҒжңүж№ҫеҢәеҸ‘еұ• 71.83%иӮЎжқғпјҢ д»ҺиҖҢеҲҶеҲ«жҢҒжңүе№ҝж·ұгҖҒиҘҝзәҝй«ҳйҖҹ 45%гҖҒ50%иӮЎд»ҪгҖӮ2022H1 е№ҝж·ұй«ҳйҖҹдёҺиҘҝзәҝй«ҳйҖҹзҡ„ж—Ҙ еқҮи·Ҝиҙ№ж”¶е…ҘеҲҶеҲ«дёә 621 дёҮе…ғгҖҒ292 дёҮе…ғпјҢиҝңй«ҳдәҺе…¬еҸёе…¶д»–йҷ„еұһе…¬и·Ҝ收е…ҘпјҢз–«жғ…еҫ— еҲ°жҺ§еҲ¶еҗҺжңүжңӣиҙЎзҢ®еҸҜи§Ӯ收е…ҘгҖӮ жңәиҚ·й«ҳйҖҹж”№жү©е»әйЎ№зӣ®е°Ҷ延й•ҝ收иҙ№жңҹйҷҗпјҢе®һзҺ°е…¬еҸёж”¶е…ҘеҸҜжҢҒз»ӯеҸ‘еұ•гҖӮ2022 е№ҙ 10 жңҲпјҢ е…¬еҸёе…¬е‘ҠжңәиҚ·й«ҳйҖҹ 6 иҪҰйҒ“ж”№жү©е»әдёәеҸҢеҗ‘з«ӢдҪ“ејҸ“8+8”иҪҰйҒ“ж”№жү©е»әйЎ№зӣ®пјҢйў„и®Ўе»ә и®ҫжңҹ 4 е№ҙпјҢе®ҪйҷҗжңҹдёҚи¶…иҝҮ 1 е№ҙгҖӮжңәиҚ·й«ҳйҖҹж—ҘеқҮиҪҰжөҒйҮҸзәҰдёә 12-16 дёҮж ҮеҮҶиҪҰпјҢж—ҘеқҮи·Ҝиҙ№ж”¶е…ҘзәҰ 400 дёҮе…ғпјҢиҝ‘еҮ е№ҙеҜ№ж·ұй«ҳйҖҹзҡ„收е…Ҙе’ҢеҲ©ж¶ҰиҙЎзҢ®еҲҶеҲ«зәҰдёә 20%е’Ң 30%пјҢ жҳҜе…¬еҸёж ёеҝғи·Ҝдә§д№ӢдёҖгҖӮж”№жү©е»әйЎ№зӣ®еүҚпјҢжңәиҚ·й«ҳйҖҹе°ҶдәҺ 2027 е№ҙеҲ°жңҹпјҢеҲ°жңҹеҗҺе°ҶеҜ№ж·ұ й«ҳйҖҹ收е…Ҙе’Ңдёҡз»©йҖ жҲҗиҫғеӨ§еҪұе“ҚгҖӮж”№жү©е»әйЎ№зӣ®е®ҢжҲҗеҗҺпјҢйЎ№зӣ®ж”¶иҙ№жңҹйҷҗйў„и®Ў 25 е№ҙпјҢ е°Ҷ延й•ҝз»јеҗҲеү©дҪҷзү№и®ёз»ҸиҗҘе№ҙйҷҗпјӣеҗҢж—¶и®ҫи®ЎйҖҡиЎҢиғҪеҠӣе°Ҷд»Һ 11.8 дёҮж ҮеҮҶиҪҰеўһй•ҝеҲ° 31.5 дёҮж ҮеҮҶиҪҰпјҢеўһй•ҝиҝ‘ 167%пјҢиҪҰжөҒйҮҸжңүе……и¶іеўһй•ҝз©әй—ҙгҖӮиҖғиҷ‘еҲ°жңәиҚ·й«ҳйҖҹе·ІжҳҜиҫғдёәжҲҗзҶҹ зҡ„и·Ҝдә§пјҢе‘Ёеӣҙи·ҜзҪ‘жғ…еҶөд№ҹиҫғдёәжҲҗзҶҹпјҢйў„и®Ўеҹ№иӮІжңҹдёҚдјҡеӨӘй•ҝпјҢеҸҜе®һзҺ°ж”¶е…Ҙзҡ„еҸҜжҢҒз»ӯ жҖ§еҸ‘еұ•гҖӮе°Ҫз®Ўж”№жү©е»әе·ҘзЁӢеҜ№иҪҰжөҒйҮҸжңүдёҚеҲ©еҪұе“ҚпјҢдҪҶж•ҙдҪ“еҜ№еҪ’жҜҚеҮҖеҲ©ж¶Ұеҹәжң¬жІЎжңүеҪұ е“ҚгҖӮиҗҘиҝҗжңҹеҶ…пјҢйЎ№зӣ®еҲқжӯҘйў„и®Ўе№іеқҮжҜҸе№ҙе®һзҺ°иҗҘдёҡ收е…ҘзәҰ 16 дәҝе…ғпјҢзЁҺеүҚеҲ©ж¶ҰзәҰ 8 дәҝе…ғгҖӮ

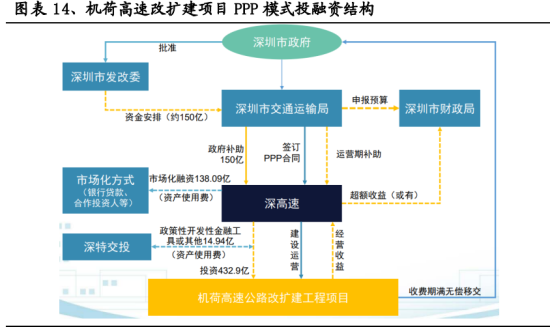

жңәиҚ·ж”№жү©е»әйЎ№зӣ®йҮҮз”Ё PPP жЁЎејҸпјҢе…¬еҸёеҮәиө„йўқжҺ§еҲ¶еңЁзәҰ 129.87 дәҝе…ғгҖӮжңәиҚ·й«ҳйҖҹж”№ жү©е»әйЎ№зӣ®жҖ»жҠ•иө„йўқзәҰдёә 432.9 дәҝе…ғпјҢйҮҮеҸ–“е»әи®ҫжңҹжҠ•иө„иЎҘеҠ©+BOT+иҝҗиҗҘжңҹеҸҜиЎҢжҖ§ зјәеҸЈиЎҘеҠ©+и¶…йўқ收зӣҠеҲҶжҲҗ”зҡ„ PPP жЁЎејҸгҖӮйЎ№зӣ®зҡ„жҠ•иһҚиө„з»“жһ„дёәпјҡ ж·ұеңіеёӮдәӨйҖҡеұҖдҪңдёәйЎ№зӣ®е®һж–Ҫжңәжһ„пјҢе®үжҺ’е»әи®ҫжңҹжҠ•иө„иЎҘеҠ© 150 дәҝе…ғпјҲеҗ«еңҹ ең°дҪҝз”Ёиҙ№еҸҠжӢҶиҝҒиЎҘеҒҝиҙ№пјүпјӣ е…¬еҸёдҪңдёәзӨҫдјҡиө„жң¬ж–№пјҢзӯ№йӣҶйЎ№зӣ®еү©дҪҷзҡ„зәҰ 282.9 дәҝе…ғе»әи®ҫиө„йҮ‘пјҢе…¶дёӯе…¬ еҸёеҮәиө„иҮӘжңүиө„йҮ‘зәҰ 129.87 дәҝе…ғдҪңдёәйЎ№зӣ®иө„жң¬йҮ‘пјӣ е…¬еҸёеј•иҝӣеҗҲдјҷжҠ•иө„дәәж·ұзү№дәӨжҠ•е…ұеҗҢжҠ•иө„зәҰ 153 дәҝе…ғпјҢж·ұзү№дәӨжҠ•е°ҶйҖҡиҝҮж”ҝ зӯ–жҖ§ејҖеҸ‘жҖ§йҮ‘иһҚе·Ҙе…·жҲ–е…¶д»–ж–№ејҸзӯ№йӣҶиө„йҮ‘ 14.935 дәҝе…ғпјҢ并еҸҰиЎҢзӯ№йӣҶиө„йҮ‘ 138.09 дәҝе…ғпјҢжҢүзәҰе®ҡ收еҸ–иө„дә§дҪҝз”Ёиҙ№пјҢж·ұзү№дәӨжҠ•жҠ•иө„иҜҘйЎ№зӣ®йў„жңҹе№ҙеҢ–жҠ• иө„еӣһжҠҘзҺҮзәҰдёә 4%гҖӮ йЎ№зӣ®ж•ҙдҪ“жҠ•иө„еӣһжҠҘзҺҮзәҰдёә 7%пјҢйў„и®Ўе…ЁйғЁиө„йҮ‘е°ҶеңЁ 5-7 е№ҙеҶ…еҮәиө„еҲ°дҪҚгҖӮйҖҡиҝҮж”ҝ еәңж–№жҠ•иө„иЎҘеҠ©е’Ңеј•е…ҘеҗҲдҪңжҠ•иө„дәәе…ұеҗҢжҠ•иө„пјҢе…¬еҸёе°ҶеҮәиө„йўқжҺ§еҲ¶дёәзәҰ 129.87 дәҝ е…ғгҖӮ

“еҸҜиЎҢжҖ§зјәеҸЈиЎҘеҠ©+йҮҚж–°жөӢз®—еҺҹеҲҷ”дҝқйҡңжңәиҚ·ж”№жү©е»әйЎ№зӣ®йЈҺйҷ©еҸҜжҺ§гҖӮйЎ№зӣ®зҡ„еӣһжҠҘжңә еҲ¶дёә“дҪҝз”ЁиҖ…д»ҳиҙ№ж”¶е…Ҙ+еҸҜиЎҢжҖ§зјәеҸЈиЎҘеҠ©”пјҢеҸҜиЎҢжҖ§зјәеҸЈиЎҘеҠ©еҸҠе…¶й…ҚеҘ—зҡ„йҮҚж–°жөӢз®—еҺҹеҲҷпјҢдҝқйҡңдәҶж·ұй«ҳйҖҹеңЁиҜҘйЎ№зӣ®дёҠзҡ„еӣһжҠҘгҖӮеҸҜиЎҢжҖ§зјәеҸЈиЎҘеҠ©зҡ„еӣһжҠҘжңәеҲ¶пјҡйҷӨдҪҝз”ЁиҖ…д»ҳиҙ№ж”¶е…ҘпјҲдё»иҰҒдёәйҖҡиЎҢиҙ№ж”¶е…Ҙпјү еӨ–пјҢе…¬еҸёеҸҜеңЁиҝҗиҗҘжңҹеҗ„е№ҙ收еҲ°ж”ҝеәңз»ҷдәҲзҡ„еҸҜиЎҢжҖ§зјәеҸЈиЎҘеҠ©гҖӮеҗ„е№ҙеҸҜиЎҢжҖ§ зјәеҸЈиЎҘеҠ©еҹәеҮҶеҖјдёә 12.65 дәҝе…ғпјҢжҜҸе№ҙе®һйҷ…иЎҘеҠ©ж №жҚ®з»©ж•ҲиҜ„д»·з»“жһңзЎ®е®ҡпјҢ жңҖй«ҳдёҚи¶…иҝҮ12.89дәҝе…ғгҖӮеҗҢж—¶еҸҜиЎҢжҖ§зјәеҸЈиЎҘеҠ©йҒөеҫӘеҠЁжҖҒи°ғиҠӮзҡ„еҲҶй…ҚжңәеҲ¶пјҡ 1пјүиӢҘе№ҙеәҰйҖҡиЎҢиҙ№ж”¶е…Ҙ

жҖ»з»“жқҘзңӢпјҢжҲ‘们预计 2022 е№ҙ-2024 е№ҙпјҢе…¬еҸёй«ҳйҖҹе…¬и·Ҝдё»дёҡдёҡз»©е°ҶйҡҸзқҖз–«жғ…зј“е’Ңи¶Ӣ дәҺзЁіе®ҡпјҢ2022 е№ҙеҲқж–°йҖҡиҪҰзҡ„еӨ–зҺҜдәҢжңҹйЎ№зӣ®е°ҶжҢҒз»ӯйҮҠж”ҫдёҡз»©пјҢзІӨжёҜжҫіеӨ§ж№ҫеҢәж ёеҝғеҢә еҹҹеёғеұҖе°ҶдјҡжҸҗй«ҳеҢәеҹҹеёӮеңәд»ҪйўқгҖҒеўһеҺҡжңӘжқҘдёҡз»©пјӣжӯӨеӨ–е…¬еҸёд№ҹжҢҒз»ӯжҺЁиҝӣеӨ§зҺҜдҝқйўҶеҹҹ жҠ•иө„еёғеұҖпјҢжңӘжқҘеҮ е№ҙе…¬еҸёдёҡз»©жңүжңӣзЁіжӯҘеўһй•ҝгҖӮжҲ‘们预计公еҸё 2022-2024 е№ҙеҸҜе®һзҺ° еҪ’жҜҚеҮҖеҲ©ж¶Ұ 28.72 дәҝе…ғгҖҒ27.40 дәҝе…ғгҖҒ29.79 дәҝе…ғпјҢEPS дёә 1.32гҖҒ1.26гҖҒ1.37 е…ғпјӣ11 жңҲ 1 ж—Ҙ收зӣҳд»·еҜ№еә” PE еҲҶеҲ«дёә 6.3гҖҒ6.6гҖҒ6.1 еҖҚгҖӮиӢҘз»ҙжҢҒ 55%еҲҶзәўзҺҮпјҢзӣёеҜ№ 2022 е№ҙ 11 жңҲ 1 ж—Ҙ收зӣҳд»· 8.34 е…ғпјҢA иӮЎиӮЎжҒҜзҺҮеҲҶеҲ«дёә 8.7%гҖҒ8.3%гҖҒ9.0%гҖӮ

зІӨй«ҳйҖҹ Aпјҡ收иҙ№е…¬и·Ҝдёәдё»дёҡпјҢйҮҚи§ҶиӮЎдёңеӣһжҠҘ

зІӨй«ҳйҖҹ A дё»иҰҒи·Ҝдә§дёәе№ҝдҪӣй«ҳйҖҹе…¬и·ҜгҖҒдҪӣејҖй«ҳйҖҹе…¬и·ҜгҖҒдә¬зҸ й«ҳйҖҹе…¬и·Ҝе№ҝзҸ ж®өе’Ңе№ҝжғ й«ҳйҖҹе…¬и·ҜпјҢ并еҸӮиӮЎе…¶д»–е…¬еҸёгҖӮжҲӘиҮі 2022 е№ҙ 6 жңҲ 30 ж—ҘпјҢе…¬еҸёжҺ§иӮЎй«ҳйҖҹе…¬и·ҜйҮҢзЁӢ 306.78 е…¬йҮҢпјҢеҸӮгҖҒжҺ§иӮЎй«ҳйҖҹе…¬и·ҜжҢүз…§жқғзӣҠжҜ”дҫӢжҠҳз®—йҮҢзЁӢеҗҲи®Ў 295.88 е…¬йҮҢгҖӮ 2017-2021 е№ҙпјҢе…¬еҸёиҗҘдёҡ收е…ҘиҫғдёәзЁіеҒҘпјҢеӨҚеҗҲеўһйҖҹиҫҫ 14.78%пјҢйҖҡиЎҢиҙ№ж”¶е…Ҙдёәе…¬еҸё иҗҘдёҡ收е…Ҙзҡ„дё»иҰҒжқҘжәҗгҖӮ2019 е№ҙпјҢе…¬еҸёжҺ§иӮЎи·Ҝдә§еҸ—е‘Ёеӣҙи·Ҝдә§иҪҰиҫҶеҲҶжөҒеҪұе“ҚпјҢе®һзҺ°иҗҘ дёҡ收е…Ҙ 30.58 дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ 4.99%пјӣ2020 е№ҙеҸ—з–«жғ…й«ҳйҖҹе…Қиҙ№ж”ҝзӯ–еҪұе“ҚпјҢиҗҘдёҡ收е…ҘеҗҢжҜ”дёӢйҷҚ 24.18%пјӣ2021 е№ҙеҸ—зӣҠдәҺз–«жғ…еҫ—еҲ°жҺ§еҲ¶пјҢдё”дҪӣејҖй«ҳйҖҹеҸ—зӣҠдәҺејҖйҳій«ҳйҖҹжү© е»әйҖҡиҪҰпјҢе№ҝжғ й«ҳйҖҹеҸ—зӣҠдәҺиҠұиҺһй«ҳйҖҹгҖҒжІіжғ иҺһй«ҳйҖҹејҖйҖҡпјҢеҪўжҲҗж–°еўһиҪҰжөҒйҮҸгҖӮе®һзҺ°иҗҘ дёҡ收е…Ҙ 52.88 дәҝе…ғпјҢеҗҢжҜ”еӨ§е№…еўһй•ҝ 39.51%гҖӮ2022 е№ҙдёҠеҚҠе№ҙпјҢеҸ—е№ҝдҪӣй«ҳйҖҹ 2022 е№ҙ 3 жңҲ收иҙ№жңҹйҷҗеҲ°жңҹд»ҘеҸҠ 2022 е№ҙ 1-4 жңҲе№ҝдёңзңҒз–«жғ…еӨҡзӮ№ж•ЈеҸ‘пјҢеҸ еҠ жһҒз«ҜеӨ©ж°”еҪұе“ҚеҮә иЎҢпјҢе®һзҺ°иҗҘдёҡ收е…Ҙ 20.57 дәҝе…ғпјҢеҗҢжҜ”дёӢж»‘ 17.32%пјҢе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ 7.74 дәҝе…ғпјҢ еҗҢжҜ”дёӢж»‘ 8.84%гҖӮ

жҺ§иӮЎи·Ҝдә§ж”¶иҙ№жңҹйҷҗеҲ°жңҹпјҢж–°и·Ҝдә§жіЁе…ҘеЎ«иЎҘеҲ©ж¶ҰгҖӮе№ҝдҪӣй«ҳйҖҹе…¬и·Ҝ收иҙ№жңҹйҷҗдәҺ 2022 е№ҙ 3 жңҲеҲ°жңҹпјҢеҪұе“Қе…¬еҸёжңӘжқҘ收е…ҘеҸҠеҲ©ж¶ҰпјҢ2021 е№ҙе№ҝдҪӣй«ҳйҖҹе…¬еҸёе®һзҺ°иҗҘдёҡ收е…Ҙ 45.22 дәҝе…ғпјҢеҮҖеҲ©ж¶Ұ 2.17 дәҝе…ғгҖӮдҪҶе…¬еҸёе·ІдәҺ 2020 е№ҙеә•жіЁе…Ҙе№ҝжғ й«ҳйҖҹиӮЎжқғпјҢ并表еёҰжқҘзҡ„ еҲ©ж¶ҰеўһйҮҸе°ҶдјҡеЎ«иЎҘе№ҝдҪӣ收иҙ№жқғеҲ°жңҹзҡ„жҚҹеӨұгҖӮ жҺ§иӮЎи·Ҝж®өе№ҝжҫій«ҳйҖҹе…¬и·Ҝж”№жү©е»әпјҢжңүжңӣиҙЎзҢ®зЁіе®ҡ收е…Ҙж”Ҝж’‘гҖӮ2022 е№ҙ 10 жңҲ 22 ж—ҘпјҢе…¬ еҸёе…¬е‘ҠжӢҹеҗ‘жҺ§иӮЎеӯҗе…¬еҸёе№ҝзҸ дёңеўһиө„жҠ•иө„е»әи®ҫе№ҝжҫій«ҳйҖҹе…¬и·ҜеҚ—жІҷиҮізҸ жө·ж®өж”№жү©е»әе·Ҙ зЁӢйЎ№зӣ®гҖӮж”№жү©е»әйЎ№зӣ®жҖ»жҠ•иө„дј°з®—дёә 154.25 дәҝе…ғпјҢеү”йҷӨең°ж–№ж”ҝеәңжүҝжӢ…иҙ№з”ЁпјҢе№ҝзҸ дёң е…¬еҸёжүҝжӢ…зәҰ 130.04 дәҝе…ғпјҢе…¶дёӯиө„жң¬йҮ‘дёәжҖ»жҠ•иө„дј°з®—зҡ„ 35пј…пјҢзІӨй«ҳйҖҹ A жҢүжҢҒиӮЎжҜ” дҫӢжүҝжӢ…иө„жң¬йҮ‘еҮәиө„йўқзәҰ 34.14 дәҝе…ғпјҢиө„жң¬йҮ‘д»ҘеӨ–е»әи®ҫиө„йҮ‘йҖҡиҝҮ银иЎҢиҙ·ж¬ҫи§ЈеҶігҖӮз»Ҹ жөӢз®—пјҢиҜҘйЎ№зӣ®иө„жң¬йҮ‘еҶ…йғЁж”¶зӣҠзҺҮ 5.75%пјҢе…·жңүдёҖе®ҡзҡ„иөўеҲ©иғҪеҠӣгҖӮиҜҘйЎ№зӣ®зҡ„еҖҹж¬ҫеҒҝ иҝҳжңҹпјҲеҗ«е»әи®ҫжңҹпјүзәҰдёә 16.25 е№ҙпјҢйЎ№зӣ®иҝҗиҗҘжңҹиғҪеӨҹиҝҳжё…й•ҝжңҹиҙ·ж¬ҫжң¬йҮ‘еҸҠеҲ©жҒҜгҖӮ ж”№жү©е»әйЎ№зӣ®дҪҚдәҺзҸ жұҹеҸЈиҘҝеІёпјҢжҳҜиҒ”зі»е№ҝе·һгҖҒдёӯеұұгҖҒзҸ жө·гҖҒдёӯеӣҪжҫій—Ёзү№еҢәзҡ„йҮҚиҰҒй«ҳ йҖҹйҖҡйҒ“пјҢйҡҸзқҖиҪҰжөҒйҮҸзҡ„еўһй•ҝпјҢ2019 е№ҙе№іеқҮж—ҘдәӨйҖҡйҮҸиҫҫ 90866pcu/dпјҢе…¶дёӯжЁӘжІҘдә’йҖҡ иҮідёүи§’дә’йҖҡж®өе·Із»ҸиҫҫеҲ° 123894pcu/dпјҢй«ҳеі°жңҹжӢҘе өжғ…еҶөдёҘйҮҚпјҢж•…иҝӣиЎҢж”№жү©е»әйЎ№зӣ®д»Ҙ зј“и§ЈжӢҘе өгҖӮж”№жү©е»әйЎ№зӣ®иө·дәҺе№ҝе·һеҚ—жІҷеҢәпјҢжӯўдәҺдёӯеұұеёӮзҝ дәЁж–°еҢәпјҢжӢҹж”№жү©е»әйҮҢзЁӢзәҰ 50.426 е…¬йҮҢпјҢи®ҫи®ЎйҖҹеәҰйҮҮз”Ё 120 е…¬йҮҢ/е°Ҹж—¶гҖҒ100 е…¬йҮҢ/е°Ҹж—¶гҖӮйЎ№зӣ®еҲҶдёәдёүйғЁеҲҶпјҡиө· зӮ№иҮідёӯеұұеҹҺеҢәз«ӢдәӨж®өжү©е»әдёәеҸҢеҗ‘еҚҒиҪҰйҒ“пјҢдёӯеұұеҹҺеҢәз«ӢдәӨиҮідёӢж …з«ӢдәӨж®өжү©е»әдёәеҸҢеҗ‘ е…«иҪҰйҒ“пјҢдёӢж …з«ӢдәӨиҮіз»ҲзӮ№ж®өжү©е»әдёәеҸҢеҗ‘е…ӯиҪҰйҒ“гҖӮиҜҘйЎ№зӣ®дҪҚдәҺзҸ дёүи§’дәӨйҖҡжһўзәҪж ёеҝғ еҢәеҹҹпјҢдәӨйҖҡжөҒйҮҸеӨ§пјҢж”№жү©е»әе®ҢжҲҗеҗҺжңүжңӣ继з»ӯдёәе…¬еҸёеҸ‘еұ•жҸҗдҫӣзЁіе®ҡзҡ„收е…Ҙж”Ҝж’‘гҖӮ

жҖ»з»“жқҘзңӢпјҢе…¬еҸёеҸӮжҺ§иӮЎй«ҳйҖҹе…¬и·ҜзӣҲеҲ©еўһй•ҝзЁіеҒҘпјҢж”№жү©е»әе®ҢжҲҗејәеҢ–и·ҜзҪ‘ж•Ҳеә”пјҢе…¬еҸё жІ»зҗҶеҘҪпјҢжіЁйҮҚиӮЎдёңеӣһжҠҘгҖӮе…¬еҸёжүҝиҜә 2021-2023 е№ҙеҲҶзәўзҺҮдёҚдҪҺдәҺ 70%пјҢеұһдәҺдёҡз»©зЁі еҒҘдё”й«ҳеҲҶзәўе“Ғз§ҚпјҢйҳІеҫЎжҖ§иҫғй«ҳгҖӮз”ұдәҺ 2022 е№ҙ Q4 е…ЁеӣҪиҢғеӣҙеҶ…ж–ҪиЎҢиҙ§иҪҰйҷҚиҙ№ 10%зҡ„ ж”ҝзӯ–пјҢжҲ‘们预计 2022-2024 е№ҙпјҢе…¬еҸёеҪ’жҜҚеҮҖеҲ©ж¶Ұдёә 15.70 дәҝе…ғгҖҒ16.31 дәҝе…ғгҖҒ17.86 дәҝе…ғпјҢEPS дёә 0.75 е…ғгҖҒ0.78 е…ғгҖҒ0.85 е…ғпјҢеҜ№еә” 2022 е№ҙ 11 жңҲ 1 ж—Ҙ收зӣҳд»· 7.13 е…ғпјҢ PE еҲҶеҲ«дёә 9.5XгҖҒ9.1XгҖҒ8.4XпјҢеҒҮи®ҫеҲҶзәўзҺҮз»ҙжҢҒ 70%пјҢеҲҷиӮЎжҒҜзҺҮдёә 7.4%гҖҒ7.7%гҖҒ 8.3%гҖӮ

2гҖҒй“Ғи·Ҝпјҡиҙ§иҝҗеҸ—з–«жғ…еҪұе“Қе°ҸпјҢе…іжіЁй“Ғи·Ҝж ёеҝғиө„дә§

2.1гҖҒй“Ғи·ҜиЎҢдёҡ 2022 е№ҙеӣһйЎҫеҸҠ 2023 е№ҙеұ•жңӣ

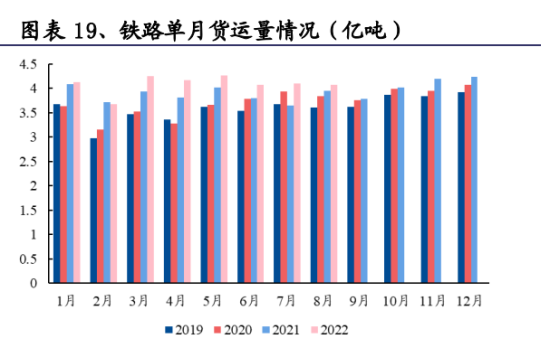

й“Ғи·Ҝе®ўиҝҗж–№йқўпјҢй“Ғи·Ҝе®ўиҝҗеҸ— 2022 е№ҙ 3гҖҒ4 жңҲз–«жғ…еҪұе“ҚпјҢй“Ғи·Ҝе®ўиҝҗйҮҸе’Ңж—…е®ўе‘ЁиҪ¬йҮҸ иҫғеҫҖе№ҙеҗҢжңҹйҷҚе№…иҫғеӨ§гҖӮ2022 е№ҙ 1-8 жңҲе…ЁеӣҪе®һзҺ°й“Ғи·Ҝе®ўиҝҗйҮҸ 12.34 дәҝдәәж¬ЎпјҢеҗҢжҜ”дёӢ йҷҚ 32.52%пјҢзӣёеҪ“дәҺ 2019 е№ҙеҗҢжңҹж°ҙе№ізҡ„ 49%гҖӮ1гҖҒ2 жңҲе®ўиҝҗйҮҸеҲҶеҲ«еҗҢжҜ”еўһй•ҝ 13.74%гҖҒ 33.07%пјҢ3гҖҒ4 жңҲдёҠжө·зӯүеҸ—еҲ°з–«жғ…еҪұе“ҚдёҘйҮҚзҡ„еҹҺеёӮй“Ғи·Ҝе®ўиҝҗеӨ§йҮҸеҮҸеҲ—гҖҒеҒңеҲ—пјҢе®ўиҝҗ йҮҸеҲҶеҲ«еҗҢжҜ”дёӢйҷҚ 58.42%гҖҒ79.76%гҖӮиҮӘ 5 жңҲиө·пјҢз–«жғ…еҫ—еҲ°жңүж•ҲжҺ§еҲ¶пјҢеҸ еҠ жҡ‘иҝҗйңҖжұӮпјҢ й“Ғи·Ҝе®ўиҝҗйҮҸжңүжүҖжҒўеӨҚпјҢ5-8 жңҲе®һзҺ°й“Ғи·Ҝе®ўиҝҗйҮҸ 0.92гҖҒ1.67гҖҒ2.26гҖҒ2.20 дәҝдәәж¬ЎгҖӮиҖғ иҷ‘еҲ°дёӢеҚҠе№ҙе…ЁеӣҪз–«жғ…еӨҡзӮ№ж•ЈеҸ‘еҪұе“ҚпјҢйў„и®ЎжҒўеӨҚеҲ°з–«жғ…еүҚж°ҙе№ід»ҚйңҖж—¶й—ҙгҖӮеұ•жңӣ 2023 е№ҙпјҢй“Ғи·Ҝе®ўиҝҗйҮҸжғ…еҶөдё»иҰҒеҸ—з–«жғ…еҸҠзӣёе…іж”ҝзӯ–еҪұе“ҚгҖӮ й“Ғи·Ҝиҙ§иҝҗж–№йқўпјҢ延з»ӯ 2021 е№ҙзҡ„еўһй•ҝи¶ӢеҠҝпјҢ2022 е№ҙ 3гҖҒ4 жңҲе®һзҺ°иҫғй«ҳзҡ„еҗҢжҜ”еўһй•ҝпјҢ еҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә 8.21%гҖҒ9.49%пјҢ7 жңҲе®һзҺ°еҗҢжҜ”еўһйҖҹ 12.29%пјҢ8 жңҲеҗҢжҜ”еўһйҖҹжңүжүҖ 收зӘ„пјҢдёә 2.99%гҖӮ2022 е№ҙ 1-8 жңҲе…ЁеӣҪе®һзҺ°й“Ғи·Ҝиҙ§иҝҗйҮҸ 32.73 дәҝеҗЁпјҢеҗҢжҜ”дёҠеҚҮ 5.69%пјҢ е®һзҺ°иҙ§зү©е‘ЁиҪ¬йҮҸ 23,499.59 дәҝеҗЁе…¬йҮҢпјҢеҗҢжҜ”дёҠеҚҮ 9.11%гҖӮйў„и®Ў 2022 е…Ёе№ҙд№ҹе°Ҷе®һзҺ° иҙ§иҝҗйҮҸзҡ„жӯЈеўһй•ҝгҖӮеұ•жңӣ 2023 е№ҙпјҢжҲ‘们и®Өдёәй“Ғи·Ҝиҙ§иҝҗеҸ—з–«жғ…еҪұе“Қе°ҸгҖҒйңҖжұӮеҲҡжҖ§ејәпјҢ жҳҺе№ҙй“Ғи·Ҝиҙ§иҝҗйҮҸйў„и®Ўдҫқ然еҸҜд»ҘдҝқжҢҒе°Ҹе№…еўһй•ҝи¶ӢеҠҝгҖӮ

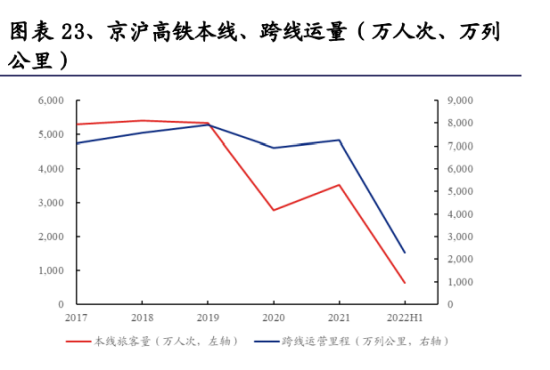

й“Ғи·Ҝе®ўиҝҗж–№йқўпјҢд»Ҙдә¬жІӘй«ҳй“ҒдёәдҫӢпјҢз–«жғ…еҜјиҮҙе®ўиҝҗйҮҸеӨ§е№…дёӢж»‘пјҡ2022 е№ҙдёҠеҚҠе№ҙпјҢжІҝ зәҝйҮҚзӮ№еҹҺеёӮеҸ—з–«жғ…еҪұе“ҚиҫғеӨ§пјҢе…¬еҸёжң¬зәҝеҲ—иҪҰиҝҗйҖҒж—…е®ў 625.3 дёҮдәәж¬ЎпјҢеҗҢжҜ”дёӢйҷҚ 66.7%пјӣе…¬еҸёи·ЁзәҝдёҡеҠЎе®ҢжҲҗиҝҗиҗҘйҮҢзЁӢ 2276.7 дёҮеҲ—е…¬йҮҢпјҢеҗҢжҜ”дёӢйҷҚ 41.5%гҖӮд»ҺејҖиЎҢ еҲ—иҪҰеҜ№ж•°ж–№йқўжқҘзңӢпјҢ第дёүеӯЈеәҰе®ўиҝҗйҮҸиө°еҮәдҪҺи°·жңҹпјҢзҺҜжҜ”и·Ң幅收зӘ„пјҡ2022 е№ҙ 3 жңҲ 28 ж—ҘдёҠжө·иҝӣе…Ҙйқҷй»ҳжңҹпјҢж №жҚ®жҲ‘们з»ҹи®ЎпјҢеҪ“ж—Ҙдә¬жІӘй«ҳй“Ғжң¬зәҝд»…ејҖиЎҢ 5 еҜ№еҲ—иҪҰпјӣ6 жңҲ 1 ж—Ҙ дёҠжө·и§Је°ҒпјҢжң¬зәҝејҖиЎҢеҲ—ж¬ЎдёҚж–ӯеўһеҠ пјҢе®ўиҝҗйҮҸйҡҸд№ӢеӣһеҚҮгҖӮ6 жңҲ 16 ж—ҘејҖиЎҢжң¬зәҝеҲ—иҪҰ 24 еҜ№пјҢ7 жңҲ 27 ж—ҘеўһеҠ иҮі 33 еҜ№пјӣжҡ‘иҝҗжңҹз»“жқҹеҗҺејҖиЎҢеҲ—ж¬ЎжңүжүҖеӣһиҗҪпјҢ11 жңҲ 1 ж—ҘејҖиЎҢ 20 еҜ№пјҢ11 жңҲ 16 ж—ҘејҖиЎҢ 25 еҜ№пјҢд»Қи·қз–«жғ…еүҚејҖиЎҢеҜ№ж¬ЎжңүдёҖе®ҡе·®и·қгҖӮжҖ»дҪ“жқҘзңӢпјҢд»Ҙдә¬жІӘ й«ҳй“Ғдёәд»ЈиЎЁй“Ғи·Ҝе®ўиҝҗдё»дҪ“зҡ„иҝҗйҮҸе’Ңдёҡз»©жҒўеӨҚиҮіз–«жғ…еүҚж°ҙе№ід»ҚйңҖж—¶й—ҙгҖӮ д»Һдёҡз»©иЎЁзҺ°жқҘзңӢпјҢ2022 е№ҙеүҚдёүеӯЈеәҰпјҢдә¬жІӘй«ҳй“Ғе®һзҺ°иҗҘдёҡ收е…Ҙ 152.25 дәҝе…ғпјҢеҗҢжҜ”дёӢ ж»‘ 33.85%пјӣе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ 1.52 дәҝе…ғпјҢеҗҢжҜ”дёӢж»‘ 96.5%пјҢе…¶дёӯ 2022 е№ҙ Q1гҖҒQ2гҖҒ Q3 еҪ’жҜҚеҮҖеҲ©ж¶ҰеҲҶеҲ«дёә 2.20гҖҒ-12.48гҖҒ11.80 дәҝе…ғпјҢеҹәжң¬ EPS дёә 0.0031 е…ғгҖӮ第дёүеӯЈ еәҰпјҢе…¬еҸёе®һзҺ°иҗҘдёҡ收е…Ҙ 72.98 дәҝе…ғпјҢеҗҢжҜ”дёӢж»‘ 7.85%пјҢзҺҜжҜ”еўһй•ҝ 224.57%пјӣе®һзҺ°еҪ’ жҜҚеҮҖеҲ©ж¶Ұ 11.80 дәҝе…ғпјҢеҗҢжҜ”дёӢж»‘ 26.43%пјҢзҺҜжҜ” Q2 з”ұиҙҹиҪ¬жӯЈгҖӮиҗҘдёҡ收е…ҘеҸҠдёҡз»©еҗҢ жҜ”дёӢйҷҚзі»з”ұдәҺдёҠеҚҠе№ҙеҸ—з–«жғ…ж•ЈеҸ‘еҪұе“ҚиҫғеӨ§пјҢе°Өе…¶жҳҜдә¬жІӘй«ҳй“ҒжІҝзәҝйҮҚиҰҒеҹҺеёӮеҢ—дә¬гҖҒ дёҠжө·з–«жғ…дёҘйҮҚпјҢзӣёеҜ№е…¶д»–зәҝи·Ҝдә¬жІӘй«ҳй“ҒзәҝиҝҗйҮҸдёӢж»‘жӣҙжҳҫи‘—пјҢйҖ жҲҗ 2022 е№ҙ Q2 дә¬жІӘ й«ҳй“ҒдёҠеёӮд»ҘжқҘйҰ–ж¬ЎдәҸжҚҹгҖӮйҡҸзқҖз–«жғ…зҡ„зј“е’ҢпјҢ第дёүеӯЈеәҰ收е…Ҙдёҡз»©еӣһжҡ–пјҢзҺҜжҜ”еӨ§е№…еўһ й•ҝпјҢдҪҶеҸ—з–«жғ…ж•ЈеҸ‘еҪұе“ҚпјҢеҗҢжҜ”д»ҚжңүжүҖдёӢйҷҚгҖӮ

й“Ғи·Ҝиҙ§иҝҗйҮҸж–№йқўпјҢд»ҘеӨ§з§Ұй“Ғи·ҜдёәдҫӢпјҢеҸ—з–«жғ…еҪұе“ҚжңүйҷҗпјҢд»ҚиғҪдҝқжҢҒеҗҢжҜ”дҪҺеўһй•ҝпјҡ2022 е№ҙ 1-9 жңҲеӨ§з§Ұзәҝе®һзҺ°иҝҗйҮҸ 31917 дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ 2.82%пјҢе·Із»ҸжҒўеӨҚиҮі 2019 е№ҙзҡ„ 98.67%пјҢеҹәжң¬жҒўеӨҚиҮіз–«жғ…еүҚж°ҙе№ігҖӮиҒҡз„ҰйҮҚзӮ№еҹҺеёӮз–«жғ…жңҖдёҘйҮҚзҡ„ 3гҖҒ4 жңҲпјҢеӨ§з§Ұзәҝиҙ§ иҝҗйҮҸд№ҹе®һзҺ°еҗҢжҜ”еўһй•ҝпјҢеўһе№…еҲҶеҲ«дёә 8.00%гҖҒ9.38%гҖӮ6-9 жңҲпјҢиҙ§иҝҗйҮҸеҗҢжҜ”еўһе№…еҲҶеҲ« дёә 12.11%гҖҒ22.02%гҖҒ0.76%гҖҒ4.74%гҖӮжҖ»дҪ“жқҘзңӢпјҢд»ҘеӨ§з§Ұй“Ғи·Ҝдёәд»ЈиЎЁзҡ„й“Ғи·Ҝиҙ§иҝҗдё» дҪ“пјҢиҝҗйҮҸе’Ңдёҡз»©еҸ—з–«жғ…еҪұе“Қиҫғе°ҸпјҢжңӘжқҘжңүжңӣдҝқжҢҒжҢҒз»ӯзЁіеҒҘзҡ„еўһй•ҝгҖӮ д»Һдёҡз»©иЎЁзҺ°жқҘзңӢпјҢ2022 е№ҙеүҚдёүеӯЈеәҰпјҢеӨ§з§Ұй“Ғи·Ҝе®һзҺ°иҗҘдёҡ收е…Ҙ 587.64 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 1.96%пјӣе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ 108.10 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 5.44%пјӣжүЈйқһеҗҺеҪ’жҜҚеҮҖеҲ©ж¶Ұ 107.13 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 4.15%пјҢдёҡз»©жҖ»дҪ“зЁіеҒҘеўһй•ҝгҖӮ2022 е№ҙ第дёүеӯЈеәҰпјҢе®һзҺ°иҗҘдёҡ收е…Ҙ 198.32 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 4.25%пјӣе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ 34.95 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 25.24%пјӣжүЈйқһеҗҺ еҪ’жҜҚеҮҖеҲ©ж¶Ұ 34.32 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 22.32%пјҢдёүеӯЈеәҰдёҡз»©дҝқжҢҒеўһй•ҝпјҢз¬ҰеҗҲйў„жңҹгҖӮ

2.2гҖҒй“Ғи·ҜиЎҢдёҡйҮҚзӮ№е…¬еҸёпјҡ дә¬жІӘй«ҳй“Ғпјҡе®һж–Ҫжө®еҠЁиҝҗд»·пјҢиҝҲеҮәй“Ғи·Ҝж”№йқ©з¬¬дёҖжӯҘ

дә¬жІӘй«ҳй“ҒйҖ”еҫ„дёӯеӣҪжңҖз№ҒеҝҷдәӨйҖҡиө°е»ҠпјҢиҝһжҺҘеҢ—дә¬гҖҒдёҠжө·дёӨеӨ§дёӯеӣҪжңҖж ёеҝғеҹҺеёӮпјҢжӯЈзәҝ й•ҝ 1318 еҚғзұіпјҢжҳҜжҲ‘еӣҪй“Ғи·Ҝзҡ„ж ёеҝғиө„дә§пјҢз–«жғ…еүҚиҝҗйҮҸдҝқжҢҒеҝ«йҖҹеўһй•ҝпјҢеҲ©ж¶ҰзҺҮй«ҳгҖҒзӣҲ еҲ©иғҪеҠӣејәгҖӮдҪҶз–«жғ…еҸ‘з”ҹеҗҺпјҢиҝҗйҮҸеӨ§е№…дёӢж»‘пјҢеҜјиҮҙдәҶдёҡз»©зҡ„дёӢйҷҚгҖӮ дә¬жІӘй«ҳй“Ғе…¬е‘ҠпјҢиҮӘ 2020 е№ҙ 12 жңҲ 23 ж—Ҙиө·ејҖе§Ӣе®һж–Ҫжө®еҠЁзҘЁд»·жңәеҲ¶пјҢдјҳеҢ–и°ғж•ҙдә¬ жІӘй«ҳй“ҒзҘЁд»·пјҢиҝҲеҮәдәҶй“Ғи·Ҝж”№йқ©зҡ„第дёҖжӯҘпјҢжү“ејҖдәҶжңӘжқҘй“Ғи·Ҝе®ўзҘЁе·®ејӮеҢ–е®ҡд»·зҡ„е·ЁеӨ§ з©әй—ҙгҖӮиҜҘж¬Ўи°ғд»·д»Ҙдә¬жІӘй«ҳй“Ғжң¬зәҝиҝҗиЎҢж—¶йҖҹ 300-350 е…¬йҮҢеҠЁиҪҰз»„еҲ—иҪҰзҡ„дәҢзӯүеә§д»·ж ј дёәеҹәзЎҖпјҢеҗҢж—¶еҲҶеҲ«жҢүе•ҶеҠЎеә§гҖҒзү№зӯүеә§гҖҒ дёҖзӯүеә§дёҺдәҢзӯүеә§зҡ„жҜ”д»·е…ізі» 3.5 еҖҚгҖҒ1.8 еҖҚе’Ң 1.6 еҖҚеҸӮз…§жү§иЎҢзӣёеә”еёӯеҲ«зҡ„зҘЁд»·гҖӮеҗ„еёӯеҲ«зҘЁд»·е®һиЎҢжө®еҠЁзҘЁд»·жңәеҲ¶пјҢе…¬еҸёеҸҜж № жҚ®е®ўжөҒйңҖжұӮзҒөжҙ»и°ғж•ҙгҖӮд»Һе®һйҷ…жғ…еҶөзңӢпјҢеҢ—дә¬-дёҠжө·иҷ№жЎҘдәҢзӯүеә§зҘЁд»·з”ұ 2019 е№ҙеӣәе®ҡ зҘЁд»· 553 е…ғпјҢ2020 е№ҙеә•и°ғж•ҙиҮіжңҖй«ҳ 598 е…ғпјҢ2021 е№ҙдёҠи°ғиҮіжңҖй«ҳ 662 е…ғпјҢеҗҢж—¶е®һзҺ° дәҶ 7 жЎЈзҘЁд»·зҡ„жө®еҠЁзҘЁд»·жңәеҲ¶гҖӮзҘЁд»·жҸҗеҚҮеҜ№е…¬еҸёдёҡз»©жңүжҳҫи‘—еўһеҺҡдҪңз”ЁпјҢдҪҶз”ұдәҺжҸҗд»· еҗҺиҮід»ҠиҝҗйҮҸеҸ—еҲ°з–«жғ…еҪұе“Қжҳҫи‘—дёӢж»‘пјҢжҸҗд»·еёҰжқҘзҡ„дёҡз»©еўһйҮҸжҡӮжңӘжҳҫзҺ°гҖӮйҡҸзқҖжңӘжқҘз–« жғ…еҪұе“ҚйҖҗжёҗж¶Ҳж•ЈпјҢзҘЁд»·жҸҗеҚҮеёҰжқҘзҡ„еўһйҮҸдёҡз»©е°ҶдјҡйҖҗжӯҘе…‘зҺ°гҖӮ

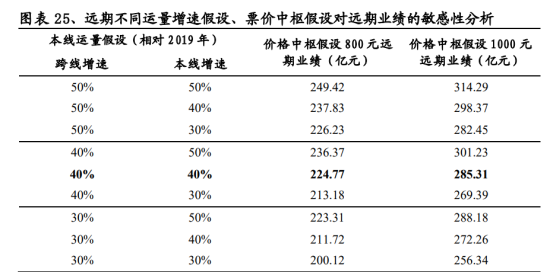

1пјү еҒҮи®ҫ 2024 е№ҙз–«жғ…еҪұе“Қж¶Ҳж•ЈпјҢ2024 е№ҙзӣёеҜ№ 2019 е№ҙи·ЁзәҝиҝҗйҮҸеўһй•ҝ 30%гҖҒжң¬зәҝиҝҗ йҮҸеўһй•ҝ 20%пјҢдәҢзӯүеә§жҸҗд»·иҮі 598гҖҒ631 е’Ң 662 е…ғжҜ”дҫӢдёә 20%гҖҒ30%е’Ң 50%пјҲдёҖ зӯүеә§е’Ңе•ҶеҠЎеә§дјҡеҗҢжҜ”дҫӢжҸҗеҚҮпјүпјҢйў„и®Ў 2024 е№ҙе°Ҷдјҡе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ 140.54 дәҝ е…ғгҖӮ

2пјү дә¬жІӘй«ҳй“Ғжң¬зәҝжҳҜдә¬жІӘиҲӘзәҝзҡ„зӣҙжҺҘжӣҝд»Је“ҒпјҢеҜ№ж Үдә¬жІӘиҲӘзәҝпјҢдә¬жІӘй«ҳй“Ғжңүе……и¶ізҡ„ зҘЁд»·жҸҗеҚҮз©әй—ҙгҖӮиҖ—ж—¶ж–№йқўпјҢдә¬жІӘй«ҳй“Ғжң¬зәҝиЎҢ驶全зЁӢз”Ёж—¶жңҖзҹӯ 4.3 е°Ҹж—¶пјҢжңҖй•ҝ 6.3 е°Ҹж—¶пјҢдә¬жІӘиҲӘзәҝжҖ»з”Ёж—¶зәҰдёә 3.5 е°Ҹж—¶пјҲеҒҮи®ҫе®үжЈҖе’ҢеҖҷжңәж—¶й—ҙдёә 1.25 е°Ҹж—¶пјүпјӣзҘЁ д»·ж–№йқўпјҢй«ҳй“ҒдәҢзӯүеә§зҘЁд»·жңҖдҪҺ 598 е…ғпјҢжңҖй«ҳ 662 е…ғпјҢдә¬жІӘиҲӘзәҝз»ҸжөҺиҲұзҘЁд»·дёә 2150 е…ғпјҲеҗ«жңәе»әзҮғжІ№йҷ„еҠ иҙ№пјүгҖӮеӣ жӯӨпјҢд»Һж—¶й—ҙе’Ңд»·ж јз»ҙеәҰзңӢй«ҳй“Ғе’ҢйЈһжңәжңүеҸҜжҜ” жҖ§пјҢдҪҶзӣёиҫғжңәзҘЁд»·ж јпјҢй«ҳй“ҒжңүжҸҗд»·з©әй—ҙгҖӮ иҝңжңҹжқҘзңӢпјҢиҝҗйҮҸе’ҢзҘЁд»·еқҮжңүе……и¶ізҡ„жҸҗеҚҮз©әй—ҙгҖӮеҒҮи®ҫжң¬зәҝгҖҒи·ЁзәҝиҝҗйҮҸзӣёеҜ№ 2019 е№ҙеўһй•ҝ 40%пјҢзҘЁд»·дёӯжһўдёҠеҚҮиҮі 800 е…ғгҖҒ1000 е…ғж—¶пјҢе…¬еҸёеҪ’жҜҚеҮҖеҲ©ж¶ҰжңүжңӣиҫҫеҲ° 225гҖҒ285 дәҝе…ғгҖӮ

зҘЁд»·ж”№йқ©иҝӣеұ•и¶…йў„жңҹпјҢдә§е“Ғе·®ејӮеҢ–жҸҗеҚҮжңҚеҠЎиҙЁйҮҸгҖӮжӯӨж¬Ўдә¬жІӘй«ҳй“Ғе®һиЎҢжө®еҠЁзҘЁд»·жңә еҲ¶е°ҶжҲҗдёәдёӯеӣҪй“Ғи·Ҝиҝҗд»·ж”№йқ©зҡ„йҮҚиҰҒдәӢ件пјҢжү“ејҖдәҶжңӘжқҘй“Ғи·Ҝе®ўзҘЁе·®ејӮеҢ–е®ҡд»·зҡ„жғіиұЎ з©әй—ҙгҖӮиҜҘжЁЎејҸеӯҳеңЁеҗ‘и·ЁзәҝеҲ—иҪҰжҺЁе№ҝзҡ„еҸҜиғҪжҖ§пјҢйҡҸзқҖе®ўеә§зҺҮиҝӣдёҖжӯҘжҸҗеҚҮпјҢжө®еҠЁз©әй—ҙ继з»ӯдёҠеҚҮеҸҜжңҹгҖӮжӯӨеӨ–пјҢеңЁдё°еҜҢдә§е“Ғзәҝж–№йқўпјҢе…¬еҸёиҝҳе°ҶдәҺд»Ҡе№ҙе№ҙеә•еүҚжҺЁеҮә“йқҷйҹіиҪҰ еҺў”гҖҒи®Ўж¬ЎеӯЈзҘЁзӯүж–°еһӢзҘЁеҲ¶гҖҒзү№ж®ҠйҮҚзӮ№ж—…е®ўйў„зәҰжңҚеҠЎгҖҒе•ҶеҠЎеә§ж—…е®ўдё“дә«жңҚеҠЎзӯүпјҢиҝӣ дёҖжӯҘж»Ўи¶іж—…е®ўе·®ејӮеҢ–д№ҳиҪҰйңҖжұӮгҖӮ жҖ»з»“жқҘзңӢпјҢеҸ—еҲ° 2022 е№ҙ Q2 дёҠжө·гҖҒеҢ—дә¬дёӨең°з–«жғ…жү°еҠЁпјҢдә¬жІӘй«ҳй“Ғжң¬зәҝејҖиЎҢеҜ№ж¬ЎгҖҒ е®ўиҝҗйҮҸиҝ…йҖҹдёӢж»‘пјҢе…¬еҸё 2022 е№ҙдёҡз»©еҸ—еҲ°дёҘйҮҚеҪұе“ҚгҖӮдҪҶдёүеӯЈеәҰиө·е®ўжөҒйҮҸе·ІеңЁйҖҗжёҗ жҒўеӨҚпјҢеҠ д№ӢзҘЁд»·еҸҠиҝҗиғҪжңүжңӣ继з»ӯжҸҗеҚҮпјҢдёҡз»©еј№жҖ§еӨ§пјҢеӣ жӯӨе…¬еҸёзҹӯжңҹе…·жңүжҲҗй•ҝжҖ§гҖҒ й•ҝжңҹе…·жңүй«ҳеҲҶзәўзҡ„йҳІеҫЎжҖ§зү№иҙЁгҖӮжҲ‘们预计公еҸё 2023/2024 е№ҙ EPS дёә 0.19/0.29 е…ғпјҢ еҜ№еә” 2022 е№ҙ 11 жңҲ 1 ж—Ҙ收зӣҳд»· 4.68 е…ғпјҢPE дёә 24.6/16.1 еҖҚгҖӮ

еӨ§з§Ұй“Ғи·Ҝпјҡдёҡз»©зЁіе®ҡеўһй•ҝпјҢй«ҳиӮЎжҒҜзҡ„йҳІеҫЎеһӢж Үзҡ„

еӨ§з§Ұй“Ғи·Ҝдё»иҰҒз»ҸиҗҘй“Ғи·Ҝе®ўгҖҒиҙ§иҝҗиҫ“дёҡеҠЎпјҢеҗҢж—¶еҗ‘еӣҪеҶ…е…¶д»–й“Ғи·Ҝиҝҗиҫ“дјҒдёҡжҸҗдҫӣжңҚеҠЎпјҢ е…¶дёӯй“Ғи·Ҝиҙ§иҝҗдёәе…¬еҸёзҡ„дё»иҗҘдёҡеҠЎгҖӮиҙ§иҝҗзү©е“Ғд»ҘеҠЁеҠӣз…Өдёәдё»пјҢдё»иҰҒжүҝжӢ…жҷӢгҖҒи’ҷгҖҒйҷ• зӯүзңҒеҢәзҡ„з…ӨзӮӯеӨ–иҝҗд»»еҠЎпјӣе…¶д»–иҙ§е“ҒиҝҳеҢ…жӢ¬з„ҰзӮӯгҖҒй’ўй“ҒгҖҒзҹҝзҹізӯүеӨ§е®—иҙ§зү©пјҢд»ҘеҸҠйӣҶ иЈ…з®ұгҖҒйӣ¶ж•Јжү№йҮҸиҙ§зү©гҖӮе®ўиҝҗдёҡеҠЎж–№йқўпјҢе…¬еҸёејҖиЎҢеӨҡеҲ—д»ҘеӨӘеҺҹгҖҒеӨ§еҗҢзӯүең°дёәе§ӢеҸ‘з»Ҳ еҲ°зҡ„ж—…е®ўеҲ—иҪҰпјҢйҖҡиҫҫе…ЁеӣҪеӨ§йғЁеҲҶзңҒеёӮеҢәгҖӮеҗҢж—¶пјҢе…¬еҸёеҗ‘еӣҪеҶ…е…¶д»–й“Ғи·Ҝиҝҗиҫ“дјҒдёҡжҸҗ дҫӣжңәиҪҰзүөеј•гҖҒиҙ§иҪҰдҪҝз”ЁгҖҒзәҝи·ҜдҪҝз”ЁгҖҒиҙ§иҪҰдҝ®зҗҶзӯүжңҚеҠЎпјҢ并дёәеӨ§иҘҝй«ҳй“ҒгҖҒжҷӢиұ«йІҒй“Ғ и·ҜзӯүжҸҗдҫӣ委жүҳиҝҗиҫ“з®ЎзҗҶжңҚеҠЎгҖӮ е…¬еҸёиҝҗиҗҘй“Ғи·ҜзәҝеҢ…жӢ¬еӨ§з§ҰзәҝгҖҒдҫҜжңҲзәҝзӯүпјҢе…¶дёӯеӨ§з§Ұй“Ғи·ҜжҳҜе…¬еҸёзҡ„ж ёеҝғиө„дә§гҖӮеӨ§з§Ұ й“Ғи·Ҝз®Җз§°еӨ§з§ҰзәҝпјҢдәҺ 1988 е№ҙжҠ•дә§пјҢе…ЁзЁӢ 653 е…¬йҮҢпјҢиҝһжҺҘеұұиҘҝзңҒеӨ§еҗҢеёӮдёҺжІіеҢ—зңҒз§Ұ зҡҮеІӣеёӮпјҢдёәеӣҪй“Ғ I зә§иҙ§иҝҗдё“зәҝй“Ғи·ҜпјҢжҳҜдёӯеӣҪжңҖж—©гҖҒжңҖйҮҚиҰҒгҖҒиҝҗйҮҸжңҖеӨ§зҡ„йҮҚиҪҪй“Ғи·ҜгҖӮ еӨ§з§ҰзәҝйҖҡиҝҮеҚ—еҢ—еҗҢи’ІзәҝгҖҒеӨ§еҢ…зәҝгҖҒеӨ§еҮҶзәҝйӣҶиҝҗпјҢиҙҹиҙЈжҷӢеҢ—гҖҒйҷ•еҢ—гҖҒи’ҷиҘҝзҡ„з…ӨзӮӯеӨ– иҝҗпјҢжҳҜеӣҪ家“иҘҝз…Өдёңиҝҗ”зҡ„йҮҚиҰҒжҲҳз•ҘйҖҡйҒ“пјҢи®ҫи®ЎиҝҗиғҪ 4 дәҝеҗЁпјҢ2021 е№ҙиҝҗйҮҸиҫҫеҲ° 4.21 дәҝеҗЁпјҢйў„и®ЎдёҚиҖғиҷ‘ж”№жү©е»әжһҒйҷҗиҝҗиғҪзәҰдёә 4.6 дәҝеҗЁпјӣй…ҚеҘ—дёӢж°ҙжёҜеҸЈдёәз§ҰзҡҮеІӣжёҜеҸҠе”җ еұұжёҜпјҲеҢ…жӢ¬дә¬е”җжёҜжёҜеҢәгҖҒжӣ№еҰғз”ёжёҜеҢәпјүгҖӮ

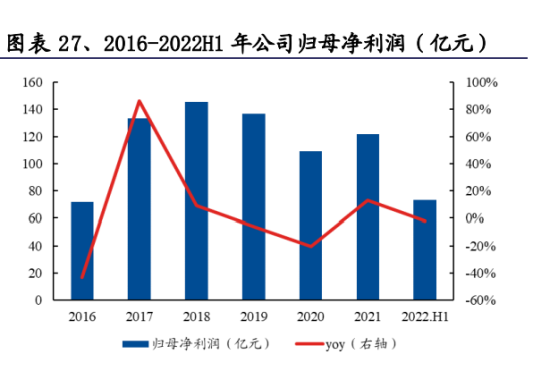

иҝҮеҺ» 5 е№ҙпјҢе…¬еҸёиҗҘдёҡ收е…Ҙе‘ҲжіўеҠЁдёҠеҚҮпјҢд»Һ 2016 е№ҙзҡ„ 446.25 дәҝе…ғдёҠеҚҮиҮі 2021 е№ҙзҡ„ 786.82 дәҝе…ғпјҢеӨҚеҗҲеўһйҖҹиҫҫ 12.01%пјҢж•ҙдҪ“иЎЁзҺ°зЁіеҒҘгҖӮ2016 е№ҙпјҢеҸ—з…ӨзӮӯеёӮеңәйңҖжұӮдҪҺ иҝ·пјҢе‘Ёиҫ№й“Ғи·ҜгҖҒе…¬и·ҜеҲҶжөҒеҸҠз…ӨзӮӯиҝҗд»·дёӢи°ғзӯүеҪұе“ҚпјҢе…¬еҸёиҗҘ收еҸҠеҪ’жҜҚеҮҖеҲ©ж¶ҰеҮәзҺ°иҫғ еӨ§дёӢж»‘пјҢиҗҘ收еҗҢжҜ”дёӢж»‘ 15.1%иҮі 446.25 дәҝе…ғпјҢеҪ’жҜҚеҮҖеҲ©ж¶ҰеҗҢжҜ”дёӢж»‘ 43.32%иҮі 71.68 дәҝе…ғгҖӮ2017 е№ҙпјҢз…ӨзӮӯиҝҗд»·жҒўеӨҚиҮіеҹәеҮҶд»·пјҢиҝҗйҮҸд№ҹжңүжүҖеӣһеҚҮпјҢйҮҸд»·йҪҗеҚҮдҪҝеҫ—е…¬еҸёиҗҘ 收еҸҠеҮҖеҲ©ж¶Ұиҝ…йҖҹжҒўеӨҚпјҢ并еңЁ 2018 е№ҙеҲҶеҲ«иҫҫеҲ° 783.45 дәҝе…ғгҖҒ145.44 дәҝе…ғгҖӮ2020 е№ҙ еҸ—з–«жғ…еҪұе“ҚпјҢе®ўиҝҗгҖҒиҙ§иҝҗжөҒйҖҡдёҚз•…пјҢе…¬еҸёиҗҘ收еҸҠдёҡз»©зҹӯжҡӮжүҝеҺӢпјҢеҲҶеҲ«еҗҢжҜ”дёӢж»‘ 9.50%гҖҒ 20.29%пјҢ并дәҺ 2021 е№ҙжңүжүҖеӣһеҚҮгҖӮ д»Һе…¬еҸёиҗҘдёҡ收е…Ҙжһ„жҲҗжқҘзңӢпјҢиҙ§иҝҗдёҡеҠЎжҳҜе…¬еҸёдёҡеҠЎж”¶е…Ҙзҡ„дё»иҰҒжқҘжәҗпјҢеҚ иҗҘдёҡ收е…ҘжҜ” йҮҚдёә 80%е·ҰеҸігҖӮ2022 е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёе®һзҺ°иҙ§иҝҗдёҡеҠЎж”¶е…Ҙ 314.02 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ1.56%пјҢеҚ дё»иҗҘдёҡеҠЎж”¶е…Ҙзҡ„ 82.01%пјӣе®ҢжҲҗиҙ§зү©еҸ‘йҖҒйҮҸ 3.50 дәҝеҗЁпјҢеҗҢжҜ”еўһй•ҝ 2.4%пјҢ е…¶дёӯз…ӨзӮӯеҸ‘йҖҒйҮҸ 2.90 дәҝеҗЁпјҢеҗҢжҜ”еўһй•ҝ 0.6%гҖӮе…¬еҸёж ёеҝғиө„дә§еӨ§з§Ұзәҝиҙ§зү©иҝҗиҫ“йҮҸе®ҢжҲҗ 2.09 дәҝеҗЁпјҢдёҺдёҠе№ҙеҹәжң¬жҢҒе№іпјӣиҙ§зү©е‘ЁиҪ¬йҮҸ 1974 дәҝеҗЁе…¬йҮҢпјҢеҗҢжҜ”дёҠеҚҮ 1.7%гҖӮ е®ўиҝҗдёҡеҠЎеҚ иҗҘдёҡ收е…ҘжҜ”йҮҚдёә 10%е·ҰеҸіпјҢеҸ—з–«жғ…еҪұе“ҚиҫғеӨ§гҖӮ2020 е№ҙеҸ—з–«жғ…еҪұе“ҚпјҢе®ў иҝҗдёҡеҠЎе®һзҺ°ж”¶е…Ҙ 47.89 дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ 37.10%гҖӮ2021 е№ҙжңүжүҖжҒўеӨҚпјҢе®һзҺ°ж”¶е…Ҙ 61.86 дәҝе…ғпјҢеҗҢжҜ”дёҠж¶Ё 29.15%гҖӮ2022 дёҠеҚҠе№ҙпјҢеҸ—з–«жғ…еҸҚеӨҚзҡ„еҪұе“ҚпјҢе®ўиҝҗдёҡз»©дёӢж»‘дёҘйҮҚгҖӮ е…¬еҸёе®һзҺ°е®ўиҝҗдёҡеҠЎж”¶е…Ҙ 19.04 дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ 38.00%пјҢеҚ е…¬еҸёдё»иҗҘдёҡеҠЎж”¶е…Ҙзҡ„ 4.97%пјӣе®ҢжҲҗж—…е®ўеҸ‘йҖҒйҮҸ 994.3 дёҮдәәпјҢеҗҢжҜ”дёӢйҷҚ 47.1%пјӣе®ҢжҲҗж—…е®ўе‘ЁиҪ¬йҮҸ 7.5 дәҝдәә е…¬йҮҢпјҢеҗҢжҜ”дёӢйҷҚ 52.4%гҖӮ

жҖ»з»“жқҘзңӢпјҢй“Ғи·Ҝиҙ§иҝҗйҮҸдё»иҰҒе’Ңе®Ҹи§Ӯз»ҸжөҺзӣёе…іпјҢеҸ—з–«жғ…еҪұе“Қиҫғе°ҸпјҢеӣ жӯӨе…¬еҸёиҙ§жәҗгҖҒ иҝҗйҮҸеқҮиҫғдёәзЁіе®ҡпјҢе…¬еҸёдёҡз»©е…·еӨҮиҫғй«ҳйҳІеҫЎжҖ§пјҢж•ҙдҪ“иЎЁзҺ°зЁідёӯжңүиҝӣгҖӮдёӢеҚҠе№ҙе®Ҹи§Ӯз»Ҹ жөҺиҝҗиЎҢе‘ҲзҺ°дјҒзЁіеӣһеҚҮжҖҒеҠҝпјҢйў„жңҹз…ӨзӮӯеёӮеңәз§ҜжһҒзЁіе®ҡпјҢеӨ–иҝҗйңҖжұӮзЁідёӯжңүеҚҮгҖӮжҲ‘们预 и®Ўе…¬еҸё 2022-2024 е№ҙе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ 123.75гҖҒ125.70гҖҒ128.09 дәҝе…ғпјҢEPS дёә 0.83гҖҒ 0.85гҖҒ0.86 е…ғпјҢеҜ№еә” 2022 е№ҙ 11 жңҲ 1 ж—Ҙ收зӣҳд»· 6.46 е…ғпјҢPE дёә 7.8XгҖҒ7.6XгҖҒ7.5XпјҢ еҒҮи®ҫжңӘжқҘеҮ е№ҙз»ҙжҢҒзҺ°йҮ‘иӮЎеҲ©дёҚдҪҺдәҺ 0.48 е…ғ/иӮЎпјҢиӮЎжҒҜзҺҮдёә 7.43%гҖӮ

3гҖҒжёҜеҸЈпјҡз–«жғ…еҜ№еҗһеҗҗйҮҸеҪұе“ҚжңүйҷҗпјҢиҲӘиҝҗй«ҳжҷҜж°”еёҰеҠЁжёҜеҸЈиЈ…еҚёиҙ№дёҠи°ғ

3.1гҖҒжёҜеҸЈиЎҢдёҡ 2022 е№ҙеӣһйЎҫеҸҠ 2023 е№ҙеұ•жңӣ

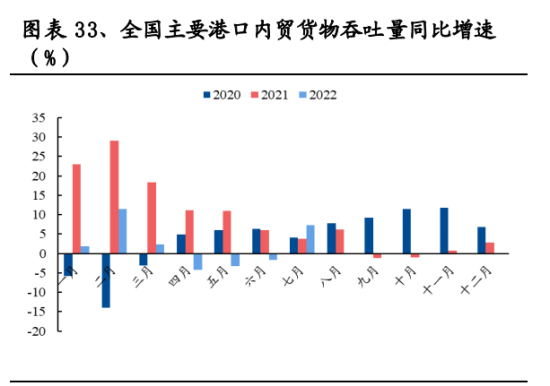

2022 е№ҙ 1-8 жңҲпјҢе…ЁеӣҪжёҜеҸЈзҙҜи®Ўе®ҢжҲҗиҙ§зү©еҗһеҗҗйҮҸ 102.46 дәҝеҗЁпјҢеҗҢжҜ”еҮҸе°‘ 0.14%пјҢиҫғ 2020 е№ҙеҗҢжңҹеўһй•ҝ 10.25%гҖӮдё»иҰҒжёҜеҸЈйӣҶиЈ…з®ұж–№йқўпјҢзҙҜи®Ўе®ҢжҲҗйӣҶиЈ…з®ұеҗһеҗҗйҮҸ 19440 дёҮ TEUпјҢеҗҢжҜ”еўһй•ҝ 4.15%пјҢиҫғ 2020 е№ҙеҗҢжңҹеўһй•ҝ 15.71%гҖӮ4 жңҲиө·еҗ„ең°з–«жғ…еӨҡеҸ‘пјҢжёҜеҸЈ еҗҺж–№йӣҶз–Ҹж•Јзі»з»ҹжӢҘе өпјҢе…ЁеӣҪжёҜеҸЈиҙ§зү©еҗһеҗҗйҮҸеҗҢжҜ”еҮҸе°‘ 3.72%пјҢйӣҶиЈ…з®ұеҗһеҗҗйҮҸеҗҢжҜ” еҮҸе°‘ 0.21%гҖӮе…¶дёӯйғЁеҲҶиҲ№иҲ¶еӣ дёҠжө·жёҜе…Ёеҹҹе°Ғй”ҒпјҢи·іжёҜиҮіе®ҒжіўиҲҹеұұжёҜпјҢ4 жңҲдёҠжө·жёҜйӣҶ иЈ…з®ұеҗһеҗҗйҮҸзҺҜжҜ”еҮҸе°‘ 24.88%пјҢеҗҢжҜ”еҮҸе°‘ 17.20%пјӣе®ҒжіўиҲҹеұұжёҜеҲҷе®ҢжҲҗйӣҶиЈ…з®ұеҗһеҗҗйҮҸ303 дёҮ TEUпјҢзҺҜжҜ”еўһй•ҝ 13.91%пјҢеҗҢжҜ”еўһй•ҝ 11.81%гҖӮ5-8 жңҲпјҢйҡҸзқҖз–«жғ…еҫ—еҲ°жҺ§еҲ¶пјҢ е…ЁеӣҪжёҜеҸЈиҙ§зү©еҗһеҗҗйҮҸйҖҗжӯҘжҒўеӨҚпјҢдё»иҰҒжёҜеҸЈйӣҶиЈ…з®ұеҗһеҗҗйҮҸеҗҢжҜ”еўһйҖҹиҪ¬иҙҹдёәжӯЈе№¶дҝқжҢҒ зЁіе®ҡеўһй•ҝпјҢе…¶дёӯ 7 жңҲе®ҢжҲҗиҙ§зү©еҗһеҗҗйҮҸ 13.40 дәҝеҗЁпјҢеҗҢжҜ”еўһй•ҝ 5.70%пјҢе®һзҺ°йӣҶиЈ…з®ұеҗһ еҗҗйҮҸ 2636 дёҮ TEUпјҢеҗҢжҜ”еўһй•ҝ 11.18%гҖӮж•ҙдҪ“дёҠпјҢе…ЁеӣҪжёҜеҸЈеҸ—жң¬иҪ®з–«жғ…еҪұе“ҚжңүйҷҗпјҢ йҡҸзқҖеҗ„зұ»дҝқйҖҡдҝқз•…гҖҒеӨҚе·ҘеӨҚдә§гҖҒеӨ–иҙёдҝқзЁіжҸҗиҙЁжҺӘж–Ҫи§Ғж•ҲпјҢжёҜеҸЈеҗһеҗҗйҮҸжҒўеӨҚи¶ӢеҠҝжҳҺ жҳҫгҖӮеұ•жңӣ 2023 е№ҙпјҢжҲ‘们и®ӨдёәжёҜеҸЈиЎҢдёҡдҫқ然дјҡз»ҙжҢҒзӣёеҜ№иҫғеҘҪзҡ„жҷҜж°”зЁӢеәҰпјҢеҗһеҗҗйҮҸеўһ йҖҹдё»иҰҒдёҺеӣҪеҶ…з»ҸжөҺд»ҘеҸҠеҮәеҸЈжғ…еҶөзӣёе…іеәҰиҫғй«ҳгҖӮ

еҶ…иҙёеҗһеҗҗж–№йқўпјҢ2022 е№ҙ 1-8 жңҲе…ЁеӣҪдё»иҰҒжёҜеҸЈзҙҜи®Ўе®ҢжҲҗеҗһеҗҗйҮҸ 71.97 дәҝеҗЁпјҢеҗҢжҜ”еўһ й•ҝ 1.26%пјҢдё»иҰҒзі»еҸ—зӣҠдәҺ“е…¬иҪ¬ж°ҙ”е’ҢеҶ…жІіжёҜеҸЈз–Ҹиҝҗзӯүиҝҗиҫ“з»“жһ„зҡ„и°ғж•ҙпјӣ4 жңҲеҸ—з–« жғ…жү°еҠЁпјҢдҫӣйңҖзҹӯжңҹжүҝеҺӢпјҢеҗҢжҜ”иҪ¬иҙҹпјҢеҮҸе°‘ 4.17%гҖӮ5-8 жңҲпјҢеҶ…иҙёеҗһеҗҗйҮҸеҗҢжҜ”еҲҶеҲ«дёә -3.20%гҖҒ-1.69%гҖҒ7.34%гҖҒ0.04%пјҢдҝ®еӨҚи¶ӢеҠҝжҳҺжҳҫгҖӮеӨ–иҙёеҗһеҗҗж–№йқўпјҢ2022 е№ҙ 1-8 жңҲ е…ЁеӣҪдё»иҰҒжёҜеҸЈзҙҜи®Ўе®ҢжҲҗеҗһеҗҗйҮҸ 30.49 дәҝеҗЁпјҢеҗҢжҜ”йҷҚе№…зј©зӘ„пјҢзҺҜжҜ”еҫ®йҷҚ 2.71%пјӣе№ҙеҲқ иө·пјҢеӣ еӣҪеҶ…з–«жғ…еҜјиҮҙеҒңе·ҘеҒңдә§пјҢеҸ еҠ зү©жөҒдёҚз•…гҖҒеҺҹжқҗж–ҷжҲҗжң¬д»·ж јдёҠеҚҮзӯүеӣ зҙ пјҢеӨ§ йҮҸи®ўеҚ•жөҒеҗ‘дёңеҚ—дәҡеӣҪ家пјҢеҜјиҮҙеӨ–иҙёиҙ§зү©еҗһеҗҗйҮҸжҢҒз»ӯдёӢж»‘пјӣ5-7 жңҲпјҢйҡҸзқҖеҗ„ең°еӨҚе·ҘеӨҚ дә§жҸҗйҖҹпјҢзү©жөҒй“ҫдҝ®еӨҚпјҢжІҝжө·ең°еҢәеӨ–иҙёиҝӣеҮәеҸЈеӣһжҡ–пјҢеҗҢжҜ”йҷҚе№…дёҚж–ӯ收зӘ„дё”дәҺ 7 жңҲиҪ¬ иҙҹдёәжӯЈгҖӮ8 жңҲз–«жғ…ж•ЈзӮ№ејҸзҲҶеҸ‘еҸ еҠ жө·еӨ–йңҖжұӮ收缩пјҢеӨ–иҙёеҗһеҗҗйҮҸеҗҢжҜ”йҷҚе№…иҫғеӨ§пјҢе®һзҺ°еҗһеҗҗйҮҸ 3.84 дәҝеҗЁпјҢзҺҜжҜ”еҮҸе°‘ 2.71%пјҢеҗҢжҜ”еҮҸе°‘ 6.08%гҖӮ

3.2гҖҒжёҜеҸЈиЎҢдёҡж”ҝзӯ–иҒҡз„ҰпјҡиҲӘиҝҗй«ҳжҷҜж°”еёҰеҠЁжёҜеҸЈиЈ…еҚёиҙ№дёҠи°ғ

еҸ—зӣҠдәҺ 2020 е№ҙиө·йӣҶиҝҗиЎҢдёҡзҡ„й«ҳжҷҜж°”еәҰпјҢе°Өе…¶жҳҜ 2021 е№ҙд»ҘжқҘпјҢиҲӘиҝҗд»·ж јеңЁдҫӣеә”й“ҫ дёҚз•…гҖҒзҫҺиҘҝжёҜеҸЈжӢҘе өгҖҒиӢҸдјҠеЈ«иҝҗжІіжӢҘе өзӯүеӨҡйҮҚеӣ зҙ дёӢеҪұе“ҚдёҖи·Ҝиө°й«ҳпјҢ 2021 е№ҙйӣҶ иҝҗдёҡе®һзҺ°дәҶжғҠдәәзҡ„еҲ©ж¶ҰгҖӮиҲӘиҝҗиҝҷдёҖжіўе‘ЁжңҹжҖ§зҡ„зәўеҲ©д№ҹеӨ–жәўеҲ°иҙ§д»ЈгҖҒз§ҹиҲ№гҖҒйҖ иҲ№зӯү зӣёе…іеёӮеңәпјҢж•ҙдёӘй“ҫжқЎзӣёе…іж–№еқҮе®һзҺ°жғҠдәәзҡ„еҲ©ж¶ҰгҖӮеңЁжӯӨиғҢжҷҜдёӢпјҢжёҜеҸЈе…¬еҸёд№ҹйҡҸд№ӢжҸҗ й«ҳиЈ…еҚёиҙ№ 5%-10%пјҢжҜ”еҰӮе®ҒжіўжёҜдәҺ 2020 е№ҙ 12 жңҲ 1 ж—Ҙе®ЈеёғдёҠи°ғ 10%зҡ„иЈ…еҚёиҙ№пјҢдёҠжө· жёҜгҖҒе№ҝе·һжёҜгҖҒйқ’еІӣжёҜзӯүеӣҪеҶ…йҮҚиҰҒжёҜеҸЈд№ҹи·ҹйҡҸе…¶и„ҡжӯҘдёҠи°ғиҙ№зҺҮгҖӮ

еҗ„жёҜиҙ№зҺҮжҸҗеҚҮпјҢеҸ еҠ еҗһеҗҗйҮҸдёҠеҚҮпјҢжёҜеҸЈжқҝеқ—е®һзҺ°йҮҸд»·еҸҢеҚҮпјҢеҲ©ж¶ҰеҸҜжңҹгҖӮиЈ…еҚёиҙ№жҳҜ йҮҮз”ЁеёӮеңәи°ғиҠӮд»·пјҢдҪҶиҮӘ 2018 е№ҙжІҝжө·жёҜеҸЈжҺҘеҸ—еҸҚеһ„ж–ӯи°ғжҹҘд»ҘжқҘпјҢиЈ…еҚёиҙ№й•ҝжңҹеӨ„дәҺдҪҺ дҪҚгҖӮжң¬ж¬Ўи°ғд»·дёҖж–№йқўжҳҜеңЁиҲӘиҝҗиЎҢдёҡжҷҜж°”еәҰжҢҒз»ӯзҡ„жғ…еҶөдёӢпјҢжёҜеҸЈиҝӣиЎҢжҒўеӨҚжҖ§и°ғд»·пјӣ еҸҰдёҖж–№йқўпјҢеңЁе…Ёзҗғз–«жғ…жҢҘд№ӢдёҚеҺ»зҡ„жғ…еҶөдёӢпјҢжёҜеҸЈдҪңдёәеӣҪй—ЁйҳІз–«зҡ„йҮҚиҰҒе…іеҸЈпјҢжҠ•е…Ҙ зҡ„жҲҗжң¬д»ҘеҸҠйқўдёҙзҡ„еҺӢеҠӣдёҺж—ҘдҝұеўһпјҢжҸҗд»·д»Ҙеә”еҜ№з»ҸиҗҘжҲҗжң¬зҡ„еӨ§е№…дёҠеҚҮгҖӮзӣ®еүҚеҗ„жёҜе·І е…¬еёғзҡ„иҙ№зҺҮж ҮеҮҶд»ҚдҪҺдәҺ 2018 е№ҙ“еҸҚеһ„ж–ӯи°ғжҹҘ”д№ӢеүҚ收иҙ№ж ҮеҮҶпјҢеҸ еҠ жёҜеҸЈдјҒдёҡзҡ„и®® д»·иғҪеҠӣпјҢйў„жңҹжёҜеҸЈж”¶иҙ№жҲ–е°ҶжҢҒз»ӯдёҠеҚҮпјҢжёҜеҸЈиЎҢдёҡжңүжңӣжҢҒз»ӯеҸ—зӣҠдәҺиҲӘиҝҗжҷҜж°”еҗ‘жёҜеҸЈ иЎҢдёҡзҡ„дј еҜјгҖӮ

2022 е№ҙ 9 жңҲпјҢеӣҪеҠЎйҷўеёёеҠЎдјҡи®®жҢҮеҮәйҳ¶ж®өжҖ§еҮҸе…ҚжёҜеҸЈжңү关收иҙ№пјҢ2022 е№ҙ Q4 е°Ҷж”ҝеәң е®ҡд»·иҙ§зү©жёҜеҠЎиҙ№ж ҮеҮҶйҷҚдҪҺ 20%пјҢдҪҶиҜҘиҙ№з”ЁйЎ№еңЁжёҜеҸЈж•ҙдҪ“收иҙ№йЎ№дёӯеҚ жҜ”иҫғе°ҸпјҢеӣ жӯӨ иҜҘж”ҝзӯ–еҜ№жёҜеҸЈиҝҗиҗҘдё»дҪ“ 2022 е№ҙдёҡз»©еҪұе“Қиҫғе°ҸгҖӮ

4гҖҒеӨ§е®—дҫӣеә”й“ҫзү©жөҒпјҡиЎҢдёҡйӣҶдёӯеәҰдёҚж–ӯжҸҗеҚҮпјҢжңӘжқҘйҫҷеӨҙж•Ҳеә”йҖҗжӯҘе…‘зҺ°

4.1гҖҒиЎҢдёҡжғ…еҶө

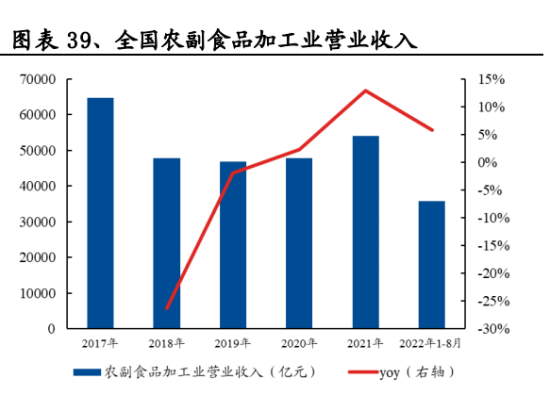

еӣҪеҶ…дҫӣеә”й“ҫиЎҢдёҡйӣҶдёӯеәҰд»ҚжңүеҫҲеӨ§жҸҗеҚҮз©әй—ҙ ж”№йқ©ејҖж”ҫеӣӣеҚҒе№ҙжқҘпјҢдёӯеӣҪе……еҲҶеҲ©з”Ёе·ЁеӨ§зҡ„еёӮеңә规模гҖҒдё°еҜҢзҡ„еҠіеҠЁеҠӣиө„жәҗгҖҒиҫғејәзҡ„ дә§дёҡй…ҚеҘ—иғҪеҠӣзҡ„жҜ”иҫғдјҳеҠҝпјҢз§ҜжһҒеҸӮдёҺе…ЁзҗғеҢ–иғҢжҷҜдёӢдё–з•ҢиҢғеӣҙеҶ…зҡ„дә§дёҡеҲҶе·Ҙе’ҢиҪ¬з§»пјҢ еҸ–еҫ—е·ЁеӨ§жҲҗеҠҹпјҢ1979 е№ҙпҪһ2021 е№ҙпјҢGDP е№ҙеқҮеӨҚеҗҲеўһй•ҝ 14.35%гҖӮдёӯеӣҪе·Із»ҸжҲҗй•ҝдёә дё–з•ҢеҲ¶йҖ дёҡеӨ§еӣҪпјҢдё»иҰҒе·Ҙдёҡе“Ғз”ҹдә§иғҪеҠӣжҳҫи‘—еўһејәгҖӮзӣёеә”ең°еҲ¶йҖ дёҡдјҒдёҡеҜ№еӨ§е®—еҺҹжқҗ ж–ҷзҡ„йңҖжұӮдҪҝдёӯеӣҪжҲҗдёәеӨ§е®—е•Ҷе“Ғзҡ„ж¶Ҳиҙ№еӨ§еӣҪе’ҢиҝӣеҸЈеӨ§еӣҪпјҢ2017 е№ҙеҲ° 2022 е№ҙ 8 жңҲпјҢ е…ЁеӣҪй»‘иүІйҮ‘еұһгҖҒжңүиүІйҮ‘еұһгҖҒеҶңеүҜдә§е“Ғе’ҢеҢ–еӯҰеҺҹж–ҷеҠ е·ҘеҲ¶йҖ дёҡзҡ„иҗҘ收жҖ»дҪ“е‘Ҳеўһй•ҝи¶Ӣ еҠҝпјҢе°Өе…¶еңЁ 2021 е№ҙеқҮиҺ·еҫ—дәҶиҫғй«ҳеўһй•ҝпјҢеҸҜи§ҒжңӘжқҘеӣҪеҶ…еӨ§е®—е•Ҷе“Ғдҫӣеә”й“ҫжңҚеҠЎе…·жңүе№ҝ йҳ”зҡ„еёӮеңәз©әй—ҙгҖӮ

е°Ҫз®ЎеёӮеңәеёӮеңәз©әй—ҙе№ҝйҳ”пјҢдҪҶдёӯеӣҪдҫӣеә”й“ҫеёӮеңәжһҒдёәеҲҶж•ЈпјҢиЎҢдёҡйӣҶдёӯеәҰиҫғдҪҺпјҢдёҺжө· еӨ–дҫӣеә”й“ҫеёӮеңәж јеұҖеӯҳеңЁиҫғеӨ§е·®и·қгҖӮд»ҘеҺҹжІ№еёӮеңәдёәдҫӢпјҢ2015-2019 е№ҙпјҢе…ЁзҗғеҺҹжІ№иҙё жҳ“йҮҸжҢҒз»ӯдёҠеҚҮпјҢ2020 е№ҙеҸ—еҲ°з–«жғ…еҪұе“ҚеҮәзҺ°иҫғеӨ§еӣһиҗҪгҖӮ2015-2020 е№ҙе…ЁзҗғеҺҹжІ№иҙёжҳ“ е•Ҷ CR4 д»ҪйўқдҝқжҢҒеңЁ 20%д»ҘдёҠпјҢдё”е‘Ҳе°Ҹе№…еәҰжіўеҠЁдёҠеҚҮи¶ӢеҠҝгҖӮ2021 е№ҙ CR4 д»ҪйўқиҫҫеҲ° 33.7%пјҢдёәиҝ‘е№ҙжқҘжңҖй«ҳпјҢеҸҜи§Ғжө·еӨ–еҺҹжІ№еёӮеңәйӣҶдёӯеәҰиҫғй«ҳгҖӮеҶңдә§е“ҒеёӮеңәж–№йқўпјҢ2015- 2018 е№ҙпјҢе…ЁзҗғеҶңдә§е“ҒеҮәеҸЈйўқжҢҒз»ӯдёҠеҚҮпјҢ2019 е№ҙеҮәзҺ°е°Ҹе№…еӣһиҗҪгҖӮ2020 е№ҙж–°еҶ з–«жғ… зҡ„еҶІеҮ»и®©и®ёеӨҡеӣҪ家еҜ№еҶңдә§е“ҒеҮәеҸЈзҡ„йңҖжұӮеўһеӨ§пјҢеӣ иҖҢе…ЁзҗғеҶңдә§е“ҒеҮәеҸЈйўқеҸҲеҮәзҺ°дәҶ 0.9%зҡ„еӣһеҚҮгҖӮд»Һ 2015 е№ҙд»ҘжқҘпјҢCR4 д»ҪйўқжңүжүҖдёӢж»‘пјҢиҝ‘е№ҙжқҘеҹәжң¬зЁіе®ҡеңЁ 14%е·ҰеҸіпјҢ йӣҶдёӯеәҰиҫғдёәеҸҜи§ӮгҖӮ

еҸҚи§ӮеӣҪеҶ…дҫӣеә”й“ҫиЎҢдёҡпјҢд»Ҙе·Ҙдёҡе“ҒдёҺеҶңдә§е“Ғзү©жөҒжҖ»йўқи®Ўз®—еёӮеңәз©әй—ҙпјҢеҲҷеӣҪеҶ…дҫӣеә”й“ҫ иЎҢдёҡ CR4 2021 е№ҙеёӮеңәд»Ҫйўқд»…дёә 0.67%пјҢиҝңдҪҺдәҺжө·еӨ–дҫӣеә”й“ҫеёӮеңәйӣҶдёӯеәҰгҖӮдҪҶжҳҜд»Һ еўһйҖҹжқҘзңӢпјҢ2015-2021 е№ҙеӣҪеҶ…дҫӣеә”й“ҫ CR4 д»Ҫйўқд»Һ 0.19% жҸҗеҚҮиҮі 0.67%пјҢиЎҢдёҡдҝқ жҢҒеҗ‘еӨҙйғЁдјҒдёҡиҒҡйӣҶзҡ„иүҜеҘҪжҖҒеҠҝгҖӮ

еұ•жңӣе…Ёзҗғиҙёжҳ“ж јеұҖпјҢиҝ‘жңҹеӨ–йғЁеҢәеҹҹеұҖеҠҝеӯҳеңЁдёҚзЁіе®ҡеӣ зҙ гҖҒйғЁеҲҶеӨ§е®—е•Ҷе“Ғиҙёжҳ“еӨ§еӣҪ иҝӣеҮәеҸЈеҸ—еҲ°дёҖе®ҡеҪұе“ҚгҖӮеҗҢж—¶пјҢеӣҪеҶ…继з»ӯз»ҙжҢҒз»ҸжөҺзЁіеўһй•ҝзҡ„ж”ҝзӯ–еҹәи°ғпјҢдёҚж–ӯж·ұеҢ–дҫӣ з»ҷдҫ§з»“жһ„жҖ§ж”№йқ©гҖҒжҺЁиҝӣз”ҹдә§дјҒдёҡзҡ„йҮҚз»„ж•ҙеҗҲпјҢз»“еҗҲеҶ…еӨ–з•Ңеӣ зҙ пјҢеӣҪеҶ…еӨ§е®—дҫӣеә”й“ҫ еёӮеңәдҝқжңүејәеҠІзҡ„еҸҜжҢҒз»ӯеўһй•ҝиғҪеҠӣпјҢеӯҳеңЁеҸҜи§Ӯзҡ„жҸҗеҚҮз©әй—ҙгҖӮжңӘжқҘеӣҪеҶ…еӨ§е®—е•Ҷе“ҒйҮҮиҙӯ еҲҶй”ҖеҸҠз»јеҗҲжңҚеҠЎйҖҗжӯҘеҗ‘й«ҳж•ҲгҖҒдё“дёҡзҡ„еӨ§дјҒдёҡйӣҶдёӯзҡ„и¶ӢеҠҝе°Ҷж„ҲеҠ жҳҺжҳҫпјҢиҖҢеӨҙйғЁдҫӣеә” й“ҫдјҒдёҡеҸ—зӣҠдәҺжӯӨпјҢеӨ§е®—е•Ҷе“Ғдҫӣеә”й“ҫжңҚеҠЎдёҡеҠЎе°Ҷеҗ‘иө„жң¬йӣ„еҺҡгҖҒдёҖдҪ“еҢ–иҝҗиҗҘгҖҒеӨҡе…ғжңҚ еҠЎиғҪеҠӣејәзҡ„йҫҷеӨҙдјҒдёҡйӣҶдёӯпјӣеҗҢж—¶е’ҢеӣҪеӨ–дҫӣеә”й“ҫеёӮеңәж јеұҖзӣёжҜ”пјҢдёӯеӣҪиЎҢдёҡйӣҶдёӯеәҰеҫҲ дҪҺпјҢеӯҳеңЁе№ҝйҳ”зҡ„з©әй—ҙгҖӮжңӘжқҘиЎҢдёҡйӣҶдёӯеәҰзҡ„жҸҗеҚҮе°ҶдјҡиҝӣдёҖжӯҘејәеҢ–规模ж•Ҳеә”пјҢеҲ©еҘҪйҫҷ еӨҙдјҒдёҡгҖӮ

з»ҸиҗҘжЁЎејҸиҪ¬еһӢеҚҮзә§пјҢеҲ©ж¶ҰзҺҮж°ҙе№іжҸҗеҚҮ

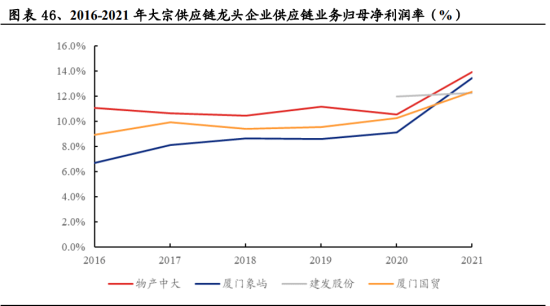

еӨҙйғЁдјҒдёҡе·Іе®ҢжҲҗеҗ‘дҫӣеә”й“ҫжңҚеҠЎе•ҶжЁЎејҸиҪ¬еһӢпјҢеҗҢж—¶иө„жәҗеҗ‘дјҳеҠҝиҙ§з§Қйқ жӢўпјҢеңЁеӨҡдёӘзҺҜ иҠӮжҸҗиҙЁеўһж•ҲпјҢеҲ©ж¶ҰзҺҮж°ҙе№ідёҚж–ӯжҸҗеҚҮгҖӮдј з»ҹиҙёжҳ“е…¬еҸёзӣҲеҲ©дё»иҰҒйҖҡиҝҮ“д»·е·®”гҖҒ“еҲ©е·®”гҖҒ “жұҮе·®”иөҡеҸ–收зӣҠпјҢиҝ‘еҮ е№ҙеӨҙйғЁдјҒдёҡе®ҢжҲҗиҪ¬еһӢпјҢд»ҘеҺҰй—ЁиұЎеұҝдёәдҫӢпјҢе…¬еҸёе·Із»Ҹе®ҢжҲҗ з”ұ“дј з»ҹиҙёжҳ“е•Ҷ”еҗ‘“дҫӣеә”й“ҫжңҚеҠЎе•Ҷ”зҡ„иҪ¬еһӢпјҢзӣ®еүҚд»Ҙ“жңҚеҠЎж”¶зӣҠгҖҒйҮ‘иһҚ收зӣҠгҖҒ 规模йӣҶжӢјж”¶зӣҠгҖҒй“ҫжқЎиҝҗиҗҘ收зӣҠ”дёәж ёеҝғпјҢе…¶дёӯжңҚеҠЎж”¶зӣҠе’ҢйҮ‘иһҚ收зӣҠеҚ жҜ”еҲҶеҲ«дёә 40%гҖҒ 30%пјҢжһ„зӯ‘иө·зЁіе®ҡзӣҲеҲ©зҡ„еә•зӣҳгҖӮе…¬еҸёйҖҡиҝҮеҢәеҹҹгҖҒе®ўжҲ·гҖҒе“Ғзұ»жӢ“еұ•пјҢд»ҘеҸҠжңҚеҠЎеҸ еҠ пјҢ е®һзҺ°з»ҸиҗҘдёҡз»©зҡ„жҢҒз»ӯзЁіе®ҡеўһй•ҝпјҢеңЁеӨ§е®—е•Ҷе“Ғд»·ж јдёӢи·Ңе‘ЁжңҹпјҢйҖҡиҝҮиҝҷз§ҚиҪ¬еҸҳпјҢиЎҢдёҡ еҶ…зҡ„е…¬еҸёеҸҜйҖҡиҝҮеҒҡеӨ§з»ҸиҗҘ规模пјҢжҸҗй«ҳеёӮеңәеҚ жңүзҺҮпјҢдҝқжҢҒж•ҙдҪ“зӣҲеҲ©зҡ„жҸҗеҚҮгҖӮ еҗҢж—¶еӨ§е®—дҫӣеә”й“ҫеӨҙйғЁдјҒдёҡеңЁеҗ„дёӘзҺҜиҠӮжҸҗиҙЁеўһж•ҲпјҢдёҚж–ӯе°Ҷиө„жәҗеҗ‘жҜӣеҲ©зҺҮй«ҳзҡ„дјҳеҠҝе“Ғ зұ»еҖҫж–ңпјӣеҸ—зӣҠдәҺ其规模ж•Ҳеә”жҳҫи‘—пјҢжҸҗиҙЁеўһж•ҲеҸ–еҫ—дәҶиүҜеҘҪзҡ„ж•ҲжһңпјҢ2021 е№ҙеӨ§е®—дҫӣеә” й“ҫиЎҢдёҡйҫҷеӨҙе…¬еҸёдҫӣеә”й“ҫдёҡеҠЎзҡ„ ROE еқҮжңүжүҖжҸҗеҚҮпјҢжҸҗеҚҮе№…еәҰжңҖеӨ§зҡ„дёәеҺҰй—ЁиұЎеұҝе’Ңзү© дә§дёӯеӨ§пјҢеҲҶеҲ«дёә 4.32pctsгҖҒ3.37pctsгҖӮ

4.2гҖҒеӨ§е®—дҫӣеә”й“ҫзү©жөҒиЎҢдёҡйҮҚзӮ№е…¬еҸёпјҡеҺҰй—ЁиұЎеұҝ

е…·жңүиұЎеұҝзү№иүІзҡ„“е…Ёдә§дёҡй“ҫжңҚеҠЎжЁЎејҸ”

еҺҰй—ЁиұЎеұҝйҖҡиҝҮж•ҙеҗҲ“е•ҶжөҒгҖҒзү©жөҒгҖҒиө„йҮ‘жөҒгҖҒдҝЎжҒҜжөҒ”пјҢдҫқжүҳ“еӣӣжөҒеҗҲдёҖ”зҡ„дҫӣеә”й“ҫз»ј еҗҲжңҚеҠЎе№іеҸ°пјҢж•ҙеҗҲеҗ„жөҒйҖҡиҰҒзҙ пјҢдёәе®ўжҲ·жҸҗдҫӣе®ҡеҲ¶еҢ–зҡ„дҫӣеә”й“ҫи§ЈеҶіж–№жЎҲе’Ңе…ЁзЁӢдёҖз«ҷ ејҸжңҚеҠЎпјҢеҢ…жӢ¬йҮҮиҙӯеҲҶй”ҖгҖҒй—ЁеҲ°й—Ёе…ЁзЁӢзү©жөҒгҖҒеә“еӯҳз®ЎзҗҶгҖҒдҫӣеә”й“ҫйҮ‘иһҚгҖҒеүӘеҲҮеҠ е·ҘгҖҒ дҝЎжҒҜе’ЁиҜўзӯүгҖӮйҖҡиҝҮжІҝзқҖдә§дёҡй“ҫеҗ‘дёҠдёӢ游延伸“з»јеҗҲжңҚеҠЎ”пјҢеҪўжҲҗе…·жңүеҺҰй—ЁиұЎеұҝзү№иүІ зҡ„“е…Ёдә§дёҡй“ҫжңҚеҠЎжЁЎејҸ”пјҢеңЁйҮ‘еұһзҹҝдә§гҖҒеҶңдә§е“ҒгҖҒиғҪжәҗеҢ–е·Ҙзӯүдә§дёҡе®һзҺ°дәҶжЁЎејҸеә”з”ЁпјҢ е®ҢжҲҗдәҶз”ұ“еҚ•зӮ№жңҚеҠЎ”еҲ°“з»јеҗҲжңҚеҠЎ”еҶҚеҲ°“е…Ёдә§дёҡй“ҫжңҚеҠЎ”зҡ„жЁЎејҸеҚҮзә§гҖӮзӣ®еүҚпјҢ е…¬еҸёд»Ҙ“жңҚеҠЎж”¶зӣҠгҖҒйҮ‘иһҚ收зӣҠгҖҒ规模йӣҶжӢјж”¶зӣҠгҖҒй“ҫжқЎиҝҗиҗҘ收зӣҠ”дёәж ёеҝғпјҢе…¶дёӯжңҚ еҠЎж”¶зӣҠе’ҢйҮ‘иһҚ收зӣҠеҚ жҜ”еҲҶеҲ«дёә 40%гҖҒ30%пјҢжһ„зӯ‘иө·зЁіе®ҡзӣҲеҲ©зҡ„еә•зӣҳгҖӮ

дјҳеҠҝе“Ғзұ»жҜӣеҲ©зҺҮжҸҗеҚҮпјҢжҸҗиҙЁеўһж•ҲжҲҗжһңжҳҫи‘—

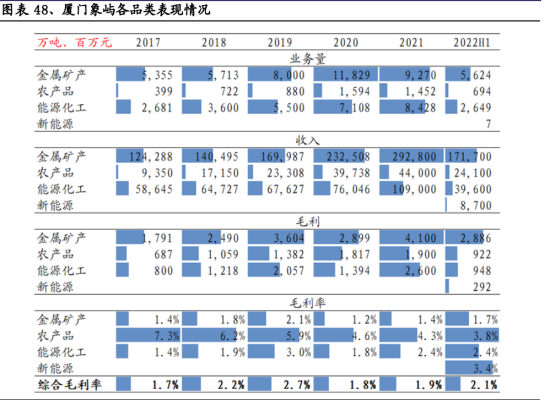

йҡҸзқҖеӨҡе№ҙиЎҢдёҡз»ҸйӘҢзҡ„жҺўзҙўпјҢе…¬еҸёе·Із»ҸжҳҺзЎ®еңЁеҶңдә§е“ҒгҖҒйҮ‘еұһзҹҝдә§гҖҒиғҪжәҗеҢ–е·Ҙе“Ғзұ»еҪў жҲҗ规模ж•Ҳеә”гҖҒзЎ®з«ӢиЎҢдёҡйўҶе…Ҳең°дҪҚгҖӮ2022 е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёдёҡз»©зЁіеҒҘеўһй•ҝпјҢжҸҗиҙЁеўһж•Ҳ ж•Ҳжһңжҳҫи‘—пјҢе®һзҺ°еҲ©ж¶ҰеўһйҖҹй«ҳдәҺ收е…ҘеўһйҖҹпјҢе®һзҺ°иҗҘдёҡ收е…Ҙ 2541.51 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 16.81%пјӣе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ 13.66 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 20.16%пјҢжҺ’йҷӨ 21H1 иӮЎжқғиҪ¬и®©ж”¶ зӣҠеҜ№еҪ’жҜҚеҮҖеҲ©ж¶Ұ 1.44 дәҝзҡ„иҙЎзҢ®пјҢеҗҢжҜ”еўһй•ҝ 37.56%гҖӮ

з»ҸиҗҘиҙ§з§Қз»“жһ„и°ғж•ҙпјҢиғҪжәҗеҢ–е·Ҙе’Ңж–°иғҪжәҗжҜӣеҲ©еӨ§е№…еўһй•ҝгҖӮеҲҶе“Ғзұ»зңӢпјҢйҮ‘еұһзҹҝдә§жҳҜ收 е…Ҙе’ҢжҜӣеҲ©еҚ жҜ”жңҖй«ҳзҡ„иҙ§з§ҚпјҢ2022 дёҠеҚҠе№ҙе®һзҺ°иҗҘдёҡ收е…Ҙ 1717 дәҝе…ғпјҢжҜӣеҲ©ж¶Ұ 28.86 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 5.56%пјҢй«ҳдәҺ收е…ҘеҗҢжҜ”еўһйҖҹ 3.63%пјҢе…¶дёӯй“қдә§е“ҒиҗҘдёҡ收е…ҘеҗҢжҜ”еўһ й•ҝ 57.16%пјҢдә§е“Ғз»“жһ„дјҳеҢ–гҖӮеҶңдә§е“ҒпјҢе®һзҺ°иҗҘдёҡ收е…Ҙ 241 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 14.77%пјӣ жҜӣеҲ© 9.22 дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ 25.71%пјӣжҜӣеҲ©зҺҮ 3.82%пјҢеҗҢжҜ”еҮҸе°‘ 2.08pctsпјҢдҪҶд»ҚжҳҜ е…¬еҸёжҜӣеҲ©зҺҮжңҖй«ҳзҡ„иҙ§з§ҚгҖӮжҜӣеҲ©еҗҢжҜ”дёӢйҷҚжҳҜеҸ—з–«жғ…еҪұе“ҚпјҢи°·зү©еҺҹзІ®й”Җе”®е‘Ёжңҹ延еҗҺпјӣ жҜӣеҲ©зҺҮеҗҢжҜ”еҮҸе°‘жҳҜеӣ дёәжҜӣеҲ©зҺҮиҫғй«ҳзҡ„з«һжӢҚзІ®дёҡеҠЎеҚ жҜ”дёӢйҷҚгҖӮиғҪжәҗеҢ–е·ҘпјҢе®һзҺ°иҗҘдёҡ 收е…Ҙ 396 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 91.84%пјӣжҜӣеҲ© 9.48 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 147.84%пјӣжҜӣеҲ©зҺҮ 2.39%пјҢеҗҢжҜ”дёҠеҚҮ 0.54pctsпјҢдё»иҰҒжҳҜеҸ—зӣҠдәҺеҶ…иҙёз…ӨгҖҒи’ҷз…ӨдёҡеҠЎејҖеҸ‘пјҢз…ӨзӮӯиҗҘдёҡ收е…Ҙ еҸҠжҜӣеҲ©еҗҢжҜ”еӨ§е№…еўһй•ҝгҖӮеҗҢж—¶пјҢе…¬еҸёзҙ§жҠ“ж–°иғҪжәҗиЎҢдёҡжңәйҒҮпјҢз§ҜжһҒжӢ“еұ•ж–°иғҪжәҗдҫӣеә”й“ҫпјҢ ејҖиҫҹж–°зҡ„еҲ©ж¶ҰеўһеҠ зӮ№гҖӮе…¬еҸёдёҚж–ӯжҺЁиҝӣдёҺдёӢжёёй”Ӯз”өдё»жөҒжӯЈжһҒжқҗж–ҷеҺӮе•Ҷзҡ„й•ҝжңҹеҗҲдҪңпјҢ 2022 е№ҙдёҠеҚҠе№ҙе®һзҺ°жҜӣеҲ© 2.92 дәҝе…ғпјҢеҗҢжҜ”еӨ§е№…еўһй•ҝ 329.88%гҖӮ жӯӨеӨ–пјҢ2022 е№ҙдёҠеҚҠе№ҙ ROEгҖҒROA еқҮеҸ—зӣҠдәҺжӯӨиҪ®жҸҗиҙЁеўһж•Ҳзҡ„з§ҜжһҒжҲҗжһңпјҢеҲҶеҲ«еҗҢжҜ” дёҠеҚҮ 0.66гҖҒ0.32pctгҖӮд»Һе…¬еҸёиҝ‘жңҹз»ҸиҗҘи®ЎеҲ’еҸҠ“е…ӯдә””жҲҳз•ҘжқҘзңӢпјҢжңӘжқҘе…¬еҸёе°ҶзқҖйҮҚ дјҳеҢ–дёҡеҠЎжЁЎејҸгҖҒдјҳеҢ–зӣҲеҲ©жЁЎејҸгҖҒ延伸жңҚеҠЎй“ҫжқЎгҖҒжӢ“еұ•жңҚеҠЎзҺҜиҠӮпјҢ继з»ӯжҸҗиҙЁеўһж•ҲпјҢ зЎ®дҝқй”Җе”®еҮҖеҲ©зҺҮе’ҢжҖ»иө„дә§ж”¶зӣҠзҺҮж°ҙе№ізЁіжӯҘжҸҗеҚҮгҖӮ

жҖ»з»“жқҘзңӢпјҢе…¬еҸёе®һзҺ°иҝҗиҗҘжЁЎејҸеҚҮзә§пјҢеңЁеҗ„дёӘзҺҜиҠӮжҸҗиҙЁеўһж•Ҳж•Ҳжһңжҳҫи‘—пјҢдёҚж–ӯеӨҚеҲ¶жҲҗ еҠҹз»ҸйӘҢеҲ°еҗ„дёӘдә§дёҡй“ҫпјҢеңЁзЁіе®ҡжү©еј 规模зҡ„еҗҢж—¶и°ғж•ҙиҙ§з§Қз»“жһ„жҸҗиҙЁеўһж•ҲпјҢе®һзҺ°дёҡз»© еўһйҖҹй«ҳдәҺ收е…ҘеўһйҖҹпјӣеӣҪеҶ…дҫӣеә”й“ҫиЎҢдёҡйӣҶдёӯеәҰдҪҺгҖҒжҸҗеҚҮз©әй—ҙе№ҝпјҢйҫҷеӨҙж•Ҳеә”жңүжңӣеңЁжңӘ жқҘжҢҒз»ӯйҮҠж”ҫпјҢе…¬еҸёж”¶е…Ҙе’ҢеҲ©ж¶ҰжңүжңӣжҢҒз»ӯеўһй•ҝпјӣе…¬еҸёйҮҚи§Ҷе‘ҳе·ҘжҝҖеҠұе’ҢиӮЎдёңеӣһжҠҘпјҢйўҮ е…·дә®зӮ№зҡ„з®ЎзҗҶжүӢж®өе°ҶеҠ©еҠӣе…¬еҸёдёҡз»©еўһй•ҝгҖӮжҲ‘们预计 2022-2024 е№ҙе…¬еҸёе°Ҷе®һзҺ°еҪ’жҜҚ еҮҖеҲ©ж¶Ұ 27.04гҖҒ33.03гҖҒ36.73 дәҝе…ғпјҢEPS еҲҶеҲ«дёә 1.20гҖҒ1.47гҖҒ1.63 е…ғпјӣеҜ№еә” 2022 е№ҙ 11 жңҲ 1 ж—Ҙ收зӣҳд»· 10.25 е…ғпјҢPE еҲҶеҲ«дёә 8.5XгҖҒ7.0XгҖҒ6.3XпјҢеҒҮи®ҫ 2022-2024 е№ҙз»ҙжҢҒ 55% еҲҶзәўзҺҮпјҢиӮЎжҒҜзҺҮеҲҶеҲ«дёә 6.4%гҖҒ7.9%гҖҒ8.7%пјҢй«ҳиӮЎжҒҜе…·еӨҮиҫғй«ҳе®үе…Ёиҫ№ з•ҢгҖӮ