8жңҲжҢ–жҺҳжңәй”ҖйҮҸеҗҢжҜ”жҢҒе№іпјҢж•°жҚ®дёҠиҷҪд»…еўһй•ҝ1еҸ°пјҢдҪҶд»ҚеӨ„ж”№е–„еҢәй—ҙпјҢз¬ҰеҗҲйў„жңҹгҖӮ

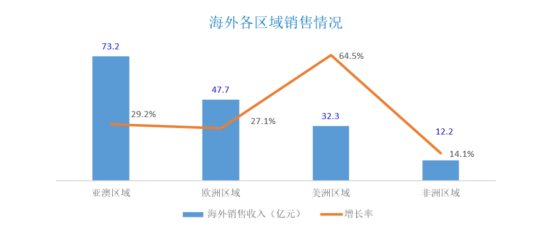

е…¶дёӯпјҢжҲҝең°дә§жҠ•иө„еұһжҖ§ејұеҢ–еҪұе“ҚдёӯжҢ–й”ҖйҮҸпјҢеӣҪеҶ…йҷҚе№…з•Ҙжңүжү©еӨ§пјӣиҖҢеҮәеҸЈеҲҷ延з»ӯй«ҳеўһй•ҝпјҢдё”еҚ жҖ»й”ҖйҮҸ49.7%пјҢеҶҚеҲӣеҺҶеҸІж–°й«ҳпјҢеҗ„еӨ§дјҒдёҡжҢҒз»ӯеңЁдёңеҚ—дәҡгҖҒйқһжҙІгҖҒжӢүзҫҺзӯүйҮҚзӮ№еҢәеҹҹејҖжӢ“пјҢеҗҺеёӮеҸҜжңҹгҖӮ

еҗҢжҜ”жҢҒе№іпјҢж•ҙдҪ“й”ҖйҮҸз¬ҰеҗҲйў„жңҹ

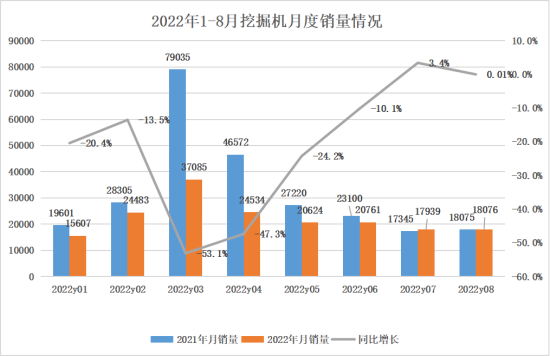

ж №жҚ®дёӯеӣҪе·ҘзЁӢжңәжў°е·ҘдёҡеҚҸдјҡиЎҢдёҡз»ҹи®Ўж•°жҚ®пјҢ2022е№ҙ8жңҲпјҢзәіе…Ҙз»ҹи®Ўзҡ„26家主жңәеҲ¶йҖ дјҒдёҡе…ұй”Җе”®еҗ„зұ»жҢ–жҺҳжңә18076еҸ°пјҢдёҺеҺ»е№ҙеҗҢжңҹжҢҒе№іпјҲеҺ»е№ҙ18075еҸ°пјүгҖӮе…¶дёӯпјҢеӣҪеҶ…еёӮеңәй”ҖйҮҸ9096еҸ°пјҢеҗҢжҜ”дёӢйҷҚ26.3%пјӣеҮәеҸЈй”ҖйҮҸ8980еҸ°пјҢеҗҢжҜ”еўһй•ҝ56.7%гҖӮ

2022е№ҙ1-8жңҲпјҢе…ұи®Ўй”Җе”®еҗ„зұ»жҢ–жҺҳжңә179109еҸ°пјҢеҗҢжҜ”дёӢйҷҚ30.9%гҖӮе…¶дёӯпјҢеӣҪеҶ…еёӮеңәй”ҖйҮҸ109470еҸ°пјҢеҗҢжҜ”дёӢйҷҚ49.9%пјӣеҮәеҸЈй”ҖйҮҸ69639еҸ°пјҢеҗҢжҜ”еўһй•ҝ70.1%гҖӮ

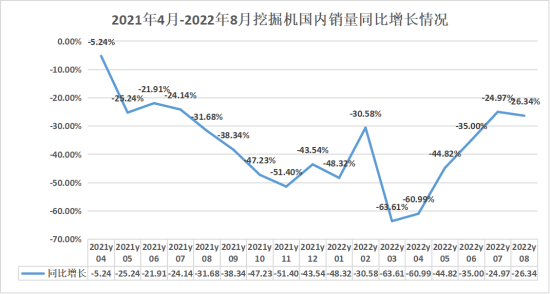

д»Ҡе№ҙ7жңҲпјҢжҢ–жҺҳжңәй”ҖйҮҸе®һзҺ°“еҚҒеӣӣиҝһйҷҚ”еҗҺзҡ„йҰ–дёӘжӯЈеўһй•ҝпјҢ8жңҲиҷҪжңӘиғҪ延з»ӯпјҢдҪҶеңЁеӯҳйҮҸеёӮеңәзҡ„дёӢиЎҢе‘ЁжңҹпјҢе·Іи¶ід»Ҙд»Өдәәж¬Јж…°пјҢз¬ҰеҗҲй”ҖйҮҸйў„жңҹпјҢдё»еӣ иҝҳжҳҜеңЁдәҺеӣҪеҶ…еёӮеңәзҡ„з–ІиҪҜпјҢеҗҢжҜ”еўһйҖҹдёӢж»‘1.4дёӘзҷҫеҲҶзӮ№пјҢиҝҷд№ҹжҳҜеӣҪеҶ…жҢ–жҺҳжңәй”ҖйҮҸиҮӘеҺ»е№ҙ4жңҲд»ҘжқҘгҖҒиҝһз»ӯ17дёӘжңҲзҡ„еҗҢжҜ”дёӢж»‘гҖӮ

еӣҪеҶ…з–ІиҪҜпјҢдёӯжҢ–жҲҗйҷҚе№…жү©еӨ§дё»еӣ

8жңҲпјҢеӣҪеҶ…йҷҚе№…зҺҜжҜ”з•Ҙжңүжү©еӨ§пјҢд»Һз»“жһ„дёҠзңӢпјҢдёӯжҢ–жҲҗдёәдё»иҰҒжӢ–зҙҜеӣ зҙ гҖӮ8жңҲеӣҪеҶ…е°ҸжҢ–йҷҚе№…дёҺ7жңҲеҹәжң¬зӣёеҪ“пјҢеҗҢжҜ”-12.8%пјҲ7жңҲ-12.7%пјүпјҢеӨ§жҢ–йҷҚе№…еҲҷжңүдёҖе®ҡзҡ„收зӘ„дёә-32.6%пјҲ7жңҲ-35.9%пјүпјҢиҖҢдёӯжҢ–еҲҷйҷҚе№…жү©еӨ§дёә-47.8%пјҲ7жңҲ-42.2%пјүпјҢдё»еӣ еңЁеӣҪеҶ…жҲҝең°дә§жҠ•иө„еұһжҖ§ејұеҢ–еҪұе“ҚгҖӮ

жҲҝең°дә§ж–№йқўпјҢжҚ®дёӯжҢҮз ”з©¶йҷўз»ҹи®ЎпјҢ8жңҲжҘјеёӮж•ҙдҪ“жҲҗдәӨ延з»ӯдёӢйҷҚжҖҒеҠҝпјҢе…¶дёӯдёҖзәҝеҹҺеёӮжҲҗдәӨйҮҸж•ҙдҪ“зҺҜжҜ”дёӢи·ҢпјҢдёә-17.3%гҖӮиҷҪ然еӨ®иЎҢдёӢи°ғ5е№ҙжңҹд»ҘдёҠLPR15дёӘеҹәзӮ№пјҢеӣҪеёёдјҡејәи°ғең°ж–№“дёҖеҹҺдёҖзӯ–”зҒөжҙ»иҝҗз”ЁдҝЎиҙ·зӯүж”ҝзӯ–пјҢдҪҶжҲҝең°дә§жҠ•иө„еұһжҖ§дҫқж—§ејұеҢ–пјҢдёӯжҢ–дҪңдёәжҲҝең°дә§е»әи®ҫзҡ„йңҖжұӮдё»еҠӣжңәеһӢпјҢиҮӘ然еҪұе“ҚиҫғеӨ§пјҢзҹӯжңҹеҶ…йҡҫд»Ҙе№іеӨҚгҖӮ

еҹәе»әжҠ•иө„еұӮйқўпјҢжҚ®еҹәе»әйҖҡеӨ§ж•°жҚ®з»ҹи®ЎпјҢ8жңҲд»Ҫе…ЁеӣҪйҮҚеӨ§ејҖе·ҘйЎ№зӣ®зәҰ60дёӘпјҢжҖ»жҠ•иө„зәҰ5840дәҝе…ғпјҢеҢ…жӢ¬е…¬и·ҜгҖҒең°й“ҒгҖҒж°ҙеҲ©гҖҒжҲҝе»әгҖҒеҹҺеёӮж”№йҖ гҖҒдә§дёҡеӣӯзӯүйЎ№зӣ®пјҢж•ҙдҪ“жҠ•иө„ејҖе·ҘеӨ„дәҺиҫғй«ҳж°ҙе№ігҖӮ

иҖҢеңЁиө„йҮ‘еұӮйқўпјҢжҲӘиҮі8жңҲеә•пјҢжҲ‘еӣҪе·ІзҙҜи®ЎеҸ‘иЎҢдё“йЎ№еҖәеҲё3.52дёҮдәҝе…ғпјҢз”ЁдәҺйЎ№зӣ®е»әи®ҫзҡ„йўқеәҰе·Іеҹәжң¬еҸ‘иЎҢе®ҢжҜ•пјҢжҜ”еҫҖе№ҙеӨ§еӨ§жҸҗеүҚгҖӮеҗҢж—¶пјҢжҲӘиҮі7жңҲеә•пјҢдёӯеӨ®еҜ№ең°ж–№иҪ¬з§»ж”Ҝд»ҳе·ІдёӢиҫҫ9.17дёҮдәҝе…ғпјҢеҚ е№ҙеәҰжҖ»и§„жЁЎзҡ„93.6%пјҢе…·еӨҮжқЎд»¶зҡ„иө„йҮ‘е·Іе…ЁйғЁдёӢиҫҫеҲ°дҪҚгҖӮиө„йҮ‘дёӢж–№зҡ„жҸҗйҖҹпјҢе°ҶдёәеҗҺз»ӯзҡ„еҹәе»әжҠ•иө„еўһйҖҹеёҰжқҘдҝқйҡңгҖӮ

еҮәеҸЈеҚ жҜ”еҲӣж–°й«ҳпјҢеү‘жҢҮдёңеҚ—дәҡ

еҮәеҸЈеёӮеңә继з»ӯиЎЁзҺ°дә®зңјгҖӮ8жңҲжҢ–жҺҳжңәеҮәеҸЈй”ҖйҮҸеҗҢжҜ”еўһй•ҝиҫҫ56.7%пјҢзҺҜжҜ”еўһеҠ дәҶ3.3%пјҢеҮәеҸЈйҮҸе·ІеҚ еҲ°жҖ»й”ҖйҮҸзҡ„49.7%пјҢеҚ жҜ”еҲӣж–°й«ҳпјҢеҲӣйҖ дәҶиҝһз»ӯ62дёӘжңҲеҗҢжҜ”еўһй•ҝзҡ„еҘҮиҝ№гҖӮ

еҮәеҸЈзҡ„еўһй•ҝпјҢд»Һеҗ„еӨ§е·ҘзЁӢжңәжў°дјҒдёҡеҸ‘еёғзҡ„еҚҠе№ҙжҠҘд№ҹеҸҜи§ҒдёҖж–‘пјҡеҸ—е·ҘзЁӢжңәжў°дёӢиЎҢе‘ЁжңҹеҪұе“ҚпјҢзӣёе…ідёҠеёӮе…¬еҸёдёҠеҚҠе№ҙдёҡз»©з–ІиҪҜпјҢдҪҶжө·еӨ–收е…ҘиЎЁзҺ°дә®зңјпјҢ9家е·ҘзЁӢжңәжў°ж•ҙжңәеҺӮдёҠеҚҠе№ҙеҮәеҸЈж”¶е…ҘеҗҲи®ЎеҮәеҸЈй”Җе”®415.74дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ62.11%пјҢеҮәеҸЈж”¶е…ҘеҚ жҜ”иҫҫ33.32%гҖӮ

е…¶дёӯпјҢдёүдёҖйҮҚе·ҘдёҠеҚҠе№ҙе®һзҺ°еӣҪйҷ…й”Җ售收е…Ҙ165.34дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ32.87%пјҢеҚ жҖ»иҗҘ收зҡ„жҜ”йҮҚиҫҫ41%пјҢеҗҢжҜ”дёҠж¶Ё33.24дёӘзҷҫеҲҶзӮ№гҖӮд»ҺдёүдёҖйҮҚе·ҘдёҠеҚҠе№ҙжө·еӨ–еҗ„еҢәеҹҹй”Җе”®жғ…еҶөзңӢпјҢдәҡжҫіеҢәеҹҹжҜ”йҮҚжңҖеӨ§пјҢзҫҺжҙІеҢәеҹҹеўһйҖҹеҝ«гҖӮ

иҖҢеҫҗе·Ҙжңәжў°дёҠеҚҠе№ҙжө·еӨ–收е…Ҙеўһй•ҝ71.8%гҖӮе…¶дёӯпјҢиҜҘе…¬еҸёеңЁе·ҙиҘҝзҡ„иЎЁзҺ°дә®зңјпјҢ收е…Ҙи¶…еҮәеҺ»е№ҙе…Ёе№ҙгҖӮиҜҘе…¬еҸёжө·еӨ–й”Җе”®еёӮеңәиҝҳеҢ…жӢ¬еҫ·еӣҪгҖҒеҚ°еәҰгҖҒд№Ңе…№еҲ«е…Ӣж–ҜеқҰзӯүгҖӮ

д»Ҙеҫҗе·Ҙжңәжў°гҖҒдёүдёҖйҮҚе·ҘдёәйҰ–зҡ„йҫҷеӨҙжө·еӨ–收е…ҘеҚ жҜ”зҡ„жҸҗеҚҮпјҢдёҖе®ҡзЁӢеәҰд№ҹзј“еҶІдәҶе‘ЁжңҹжіўеҠЁеҜ№еҶ…й”ҖдёӢиЎҢзҡ„йЈҺйҷ©пјҢеӣҪдә§е“ҒзүҢејҖе§Ӣиҝӣе…ҘдёңеҚ—дәҡгҖҒйқһжҙІгҖҒжӢүзҫҺзӯүдәәеқҮжҢ–жңәдҝқжңүйҮҸдҪҺзҡ„ең°еҢәгҖӮ

дёүеӯЈеәҰиҝҺж–Ҫе·ҘжҪ®пјҢй”ҖйҮҸйў„жңҹ延з»ӯеўһй•ҝ

иҝ‘жңҹпјҢж№–еҢ—гҖҒйҷ•иҘҝзӯүең°дёҖжү№йҮҚеӨ§йЎ№зӣ®йӣҶдёӯејҖе·ҘпјҢжҖ»жҠ•иө„йўқи¶…дёҮдәҝе…ғгҖӮжұҹиӢҸгҖҒжІіеҚ—зӯүең°зӣёз»§еҮәеҸ°еҠ еҝ«еҹәзЎҖи®ҫж–Ҫе»әи®ҫе…·дҪ“дёҫжҺӘ……дёҡеҶ…дәәеЈ«иЎЁзӨәпјҢиҝӣе…Ҙз§ӢеӯЈпјҢе·ҘзЁӢж–Ҫе·ҘжқЎд»¶иҝӣдёҖжӯҘж”№е–„пјҢеҠ д№ӢеҖәеҲёгҖҒдҝЎиҙ·гҖҒеҲӣж–°йҮ‘иһҚе·Ҙе…·гҖҒPPP(ж”ҝеәңе’ҢзӨҫдјҡиө„жң¬еҗҲдҪң)зӯүеҗ„зұ»е·Ҙе…·еёҰжқҘзҡ„иө„йҮ‘еҠ еҝ«еҲ°дҪҚпјҢдёүеӯЈеәҰдёҖжү№йҮҚзӮ№еҹәе»әйЎ№зӣ®жңүжңӣйӣҶдёӯејҖе·ҘпјҢжұҮиҒҡжүҳдёҫжңүж•ҲжҠ•иө„зҡ„ејәеӨ§еҗҲеҠӣпјҢеҹәе»әжҠ•иө„еҗҢжҜ”еўһйҖҹж–ҷеҚҮиҮід»Ҡе№ҙд»ҘжқҘй«ҳдҪҚпјҢйў„и®Ўе…Ёе№ҙеҹәе»әжҠ•иө„еўһй•ҝ13.7%гҖӮ

еҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢеҹәе»әжҠ•иө„зҡ„дј еҜјпјҢеҜ№дәҺжҢ–жҺҳжңәй”ҖйҮҸзҡ„жӢүеҠЁйңҖиҰҒдёҖе®ҡзҡ„ж—¶й—ҙдј еҜјгҖӮеҜ№дәҺеҗҺеёӮпјҢйҡҸзқҖеҹәж•°ж•Ҳеә”ејұеҢ–гҖҒйҮҚеӨ§йЎ№зӣ®ејҖе·ҘпјҢд»ҘжҢ–жҺҳжңәдёәд»ЈиЎЁзҡ„е·ҘзЁӢжңәжў°пјҢеӣҪеҶ…й”ҖйҮҸзҡ„дёӢж»‘е№…еәҰе°ҶжҢҒз»ӯ收зӘ„пјҢдјҙйҡҸеҮәеҸЈзҡ„й«ҳеўһй•ҝ延з»ӯпјҢйў„и®Ў9гҖҒ10жңҲд»Ҫзҡ„жҢ–жҺҳжңәй”ҖйҮҸдјҡжңүжӣҙеҘҪиЎЁзҺ°гҖӮ