我国工程机械保有量超过八百万台,总体电动化率较低。根据中国工程 机械工业协会的统计,截至 2021 年底,我国工程机械主要产品的保有量约 830~899 万台,同比增长 3.44%。其中,液压挖掘机保有量约 195.7~212 万 台,装载机约 103.6~112.3 万台,轮式起重机约 28.3~30.6 万台,塔式起重 机约 39.6~42.9 万台,叉车约 360.2~390.2 万台,混凝土搅拌车约 62.5~ 67.8 万台,推土机、平地机、混凝土泵车、搅拌站等其他工程机械保有量合 计约 40.1~43.2 万台。而目前,除叉车和高空作业平台的电动化率较高以外, 其他工程机械的电动化比例仍较低。

我国工程机械行业营业收入持续增长,市场规模持续扩大。自 2015 年以 来,在房地产行业回暖、基建投资保持稳定、更新和人工替代需求增加以及 出口快速增长等因素的推动下,我国工程机械行业营业收入实现连续六年增 长。至 2021 年,我国工程机械全行业营业总收入已经达到 9065 亿元,同比 增长 17%。而相比于传统工程机械,电动产品由于使用经济性更高而价格也 较高。因此,可以预见,未来电动工程机械将是上万亿市场规模的大行业。

目前除叉车和高空作业平台外,我国其他工程机械电动化率均较低。而 从目前各工程机械的电动化率来看,只有高空作业平台和叉车的电动化率较 高,其他主流工程机械电动化率均很低。2022 年 1-6 月,电动装载机累计销 量仅为 466 台,占装载机总销量的比重仅为 0.76%。而 1-6 月,电动叉车和 电动高空作业平台的销量则分别为 34.5 万台、91,493 台,占叉车和高空作业 平台总销量的比重分别为 62.4%和 92.0%。

4.2、支持政策陆续出台,电动工程机械使用成本优势明显

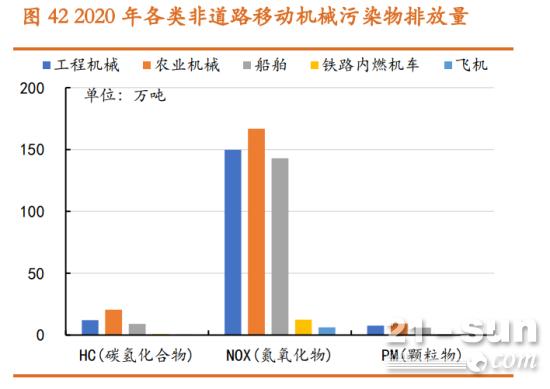

工程机械是污染物的重要排放源之一,主要污染物排放量仅次于农业机 械。根据《中国移动源环境管理年报(2021)》,工程机械是非道路移动源中 重要的污染物排放源之一,2020 年工程机械的 HC(碳氢化合物)、NOx(氮氧 化物)、PM(颗粒物)的排放量分别为 12.0、149.7、7.7 万吨,在非道路移动源 中仅次于农业机械。而与机动车(包括汽车、低速汽车、摩托车)相比,工 程机械 HC(碳氢化合物)、NOx(氮氧化物)、PM(颗粒物)等三种污染物的排放 量分别为机动车的 6.3%、23.9%、113.3%。

中央和地方陆续出台支持政策,推动工程机械电动化。从政策上看,随 着我国“3060”双碳目标的确立,环保政策不断趋严。对于工程机械的电动 化鼓励政策也陆续出台。2018 年 8 月,生态环境部发布《非道路移动机械污 染防治技术政策》,提出“鼓励混合动力、纯电动、燃料电池等新能源技术在 非道路移动机械上的应用,优先发展中小非道路移动机械动力装置的新能源 化,逐步达到超低排放、零排放。”2021 年 10 月,工信部在答复政协委员提 案中表示,要加快发展纯电动工程机械,积极推动锂电动力电池应用,进一 步降低成本、提升寿命。联合相关部门发布实施《推动公共领域车辆电动化 行动计划》,加快推进工程机械和重卡电动化。

而在地方层面,自 2021 年开始,各地方政府纷纷出台政策,加强对传统 燃油工程机械的监管,并鼓励新能源工程机械的推广和使用。2021 年 6 月, 《浙江省空气质量改善“十四五”规划》中提出,“推广使用新能源和清洁能 源非道路移动机械,积极推进高能耗、高污染非道路移动机械淘汰置换或清 洁化改造”。2021 年 7 月,《郑州市推广使用纯电动混凝土运输车实施方案(征 求意见稿)》提出,“自 2021 年 8 月起,郑州市新增混凝土运输车全部为纯电 动车。”《贵州省电动汽车充电基础设施建设三年行动方案(2021/2023 年)》 提出,“加快推动重卡、渣土车、搅拌车、罐车、工程机械(推土机、装载机、 挖机、叉车)等电动化有关工作”。12 月,《北京市“十四五”时期生态环境保 护规划》提出“以产业园区为重点推广新能源叉车,推动物流园区、机场、 铁路货场中具备条件的非道路移动机械采用新能源”。

相比传统燃油工程机械,当前的电动产品具有初始成本较高,但后续使 用成本低的特点。目前,由于以动力电池为核心的电力驱动系统仍比以发动 机为核心的燃油系统成本更高,导致电动工程机械普遍比同级别的传统工程 机械价格更贵。不过,从全生命周期来看,目前的电动工程机械平均使用成 本已基本都低于传统工程机械。

原因在于: 第一,电动化产品的充电成本远低于传统产品的燃油成本。相比于传统 工程机械,电动工程机械的一大特点就是充电的使用成本比燃油的成本更低。 在当前的价格下,电动产品节省的使用成本一般只需两到三年即可弥补在售 价上的差距。而传统工程机械和电动产品的使用年限基本都在八年以上,因 此,随着使用时间的拉长,电动化产品相比燃油设备的优势会更加显著。与 此同时,随着电池行业的发展,动力电池的成本近年来也在迅速下降,且未 来仍有很大下降空间。 第二,与新能源汽车类似,电动化工程机械的智能化水平更高。工程机 械厂商不仅仅是向客户销售设备,还包括智能化的管理平台。因此,客户可 通过智能化管理平台实现比传统工程机械更大范围、更多数量的设备管理, 从而降低客户的设备管理和运营成本。

三一新一代电动工程车发布,“多、省、好、轻”四大优势显著。2022 年 6 月,三一重工在邵阳经开区举行电动工程车新品上市发布会。此次发布 的新一代电动工程车进行全新升级,具有“多、省、好、轻”优势。同车型 同工况下多装 1 个立方米,续航提升 10%以上。同时,电耗降低 10%以上, 能量回收率可达 21.72%,每 1 万公里,较上一代车型节省费用 3200 元,相 比油车节省费用 2.6 万元,实现 40 分钟超级快充、1.9 分钟快速换电。具有 “好驾控、好空间、好安全、好高效、好智能、好管理”特点,采用环抱式 智能座舱,空间提升 50%、更舒适更便捷,搭载 12.3 寸液晶仪表、三一自研 7 合 1 高压控制器、直驱电机、C 端管理平台,实现整车 OTA 升级。较上一代车型,整车减重 1000 公斤以上。发布会现场即签约销售 1400 台电动工程 车,价值超过 10 亿元。

工程机械电动化有望逐渐从混凝土泵车、自卸车等工程车辆向装载机、 挖掘机等土方机械扩散。我们认为,未来工程机械电动化将率先从混凝土泵 车、自卸车、汽车起重机等与传统汽车底盘结构类似的工程机械品类开始, 原因在于这些工程机械对动力系统输出功率的要求相对较低,更容易更换为 电力驱动。并且,这些工程机械产品一般单位价值量不高,电动化产品的溢 价相对较小。而未来,随着电池能量密度、输出功率的提高,以及成本的持 续下降,汽车起重机、装载机、挖掘机等工程机械的电动化率也将逐渐提升。

4.3、抢占未来,国内外工程机械龙头纷纷发力电动化

国内方面,三一、徐工和中联重科近年陆续发布多款电动化产品。三一 集团在 2021 年年度报告中首次将电动化作为发展战略之一,并在当年成立新 能源技术委员会,全面推进工程车辆、挖掘机械、装载机械、起重机械等产 品的电动化。2021 年,三一集团共完成开发 34 款电动产品,上市纯电动搅 拌车、纯电动自卸车、电动挖掘机等 20 款电动产品,涵盖纯电、换电、氢燃 料 3 大技术路线。徐工集团早在 2020 年 6 月就一次性推出超过 20 款新能源 重卡及工程机械设备。

截至 2021 年底,徐工集团已经累计发布 108 款电动 产品,涵盖汽车起重机、装载机、高空作业平台、环卫车辆、压路机及仓储 机等多个领域,技术路线同样涵盖纯电、氢燃料电池等三种主要技术路线。 中联重科则在 2021 年 11 月举办了以“绿色智造 引领双碳新未来”为主题的 “新能源产品及碳纤维复合材料新技术”发布会,面向全球集中发布了全球 首款纯电动混凝土泵车、全球首款 60 米级别混合动力泵车、全球首款 40m 级电动直臂式高空作业平台、国内最大吨位纯电动宽体自卸车、7.5 吨纯电动 挖掘机、氢燃料电池底盘等 8 大系列 16 款新能源产品,在多个领域实现了全 球首创、行业第一。

国外方面,卡特彼勒、小松、沃尔沃等国际工程机械巨头近年来也在加 快电动化产品的研发进度。卡特彼勒在 2019 年推出 300.9D、302.7D 及 323F 三款纯电动挖掘机和 CAT 906M 电动装载机。2021 年四季度,提供 100%使 用氢气作为燃料的燃气发电机组,燃料包括可完全再生的绿氢。同年末开始 分阶段推出具有快速响应功能的商用燃气发电机组,可以使用最高混合 25% 氢气的天然气作为燃料。小松则是在 2021 年与重型电动运输领域领先创新者 Proterra 公司签署合作协议,接受 Proterra 公司电池系统的供应,以使小松 中小型液压挖掘机实现电动化,预计 2023 年可以实现量产。沃尔沃则在 2019 年陆续推出 EC55 Electric 、EC230 Electric 和 ECR25 三款电动挖掘机,并 在 2022 年凭借 ECR25 产品成功打入韩国市场。沃尔沃还计划在中国、日本 和新加坡等国陆续推出其电动挖掘机产品。

产品方面,目前三一、徐工等国内工程机械龙头企业已陆续发布多款新 能源工程机械产品。从企业方面,以三一、徐工和中联重科为代表的国内工 程机械企业也已经发布多款新能源工程机械产品。而从这些发布的产品来看, 也是多以混凝土泵车、混凝土搅拌站、自卸车、重卡等采用汽车底盘的工程 机械产品。而电动挖掘机和电动装载机则基本都以小吨位为主。

中国拥有完整的动力电池产业链体系,工程机械电动化趋势将进一步增 强国内工程机械企业的竞争优势。卡特彼勒、小松、沃尔沃等国际工程机械 巨头均拥有自己的动力部门或本国的动力企业。目前,以动力电池为核心的 动力系统是电动工程机械主要的生产成本构成之一。而相比欧美日韩等国家,我国已经建立了较为完整的动力电池产业链。因此,随着工程机械电动化的 发展趋势越来越明显,我国工程机械主机厂商有望凭借在产业链上的供应链 优势和成本优势,进一步增强相比于国外工程机械巨头的竞争优势。

5、投资分析

2015 年以来,全球新能源汽车行业快速发展。2021 年我国和全球新能源汽车销量分别达 353、675 万辆,同比增长 157.5%、107.9%,渗透率提 升至 13.4%、8.3%。展望未来,新能源汽车产业仍处于快速成长期,汽车整车、动力电池、汽车电子等产业链各环节投资将维持高景气,拉动锂电设备、 工业机器人等机械设备需求快速增长。因此,我们建议关注:一、锂电设备。 新能源汽车大幅提升动力电池需求,叠加储能锂电池高速增长,锂电池生产 设备的需求有望快速增加。二、工业机器人。新能源汽车快速发展,将拉动 锂电池、汽车整车、汽车电子等行业工业机器人出货量高速增长。三、工程 机械。我国工程机械整体电动化率较低,未来替代空间巨大。而动力电池技 术进步不仅将推动新能源汽车高速增长,亦将带动我国电动工程机械行业的 快速发展。