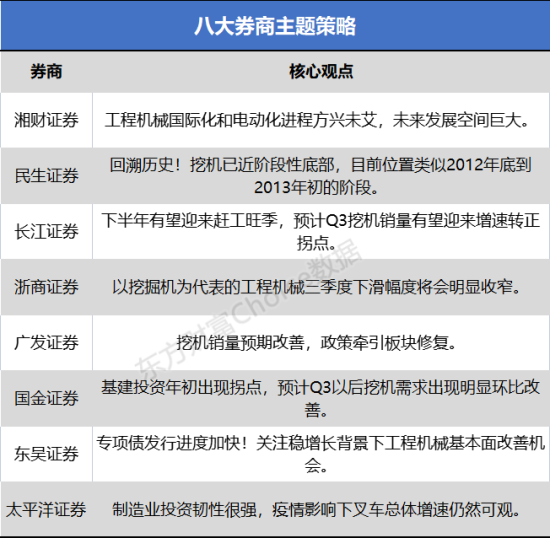

汇总八大券商观点,揭秘工程机械行业现状,观察行情走势。

湘财证券:

工程机械国际化和电动化进程方兴未艾

未来发展空间巨大

5月以来,由于地产需求的持续走弱,叠加更新需求下降和高基数等因素影响,我国挖机销量同比转负并持续至今已有13个月。

展望下半年,随着稳增长政策的持续发力,基建投资增速有望维持平稳。而随着政策的持续回暖,地产行业未来亦有望逐渐企稳,叠加前期高基数效应的逐渐减弱,未来挖机、装载机等工程机械销量降幅有望持续收窄。

此外,高空作业平台等工程机械仍处于成长阶段,产销规模有望持续增长。而从中长期看,我国工程机械国际化和电动化进程可谓方兴未艾,未来发展空间巨大。

民生证券:

回溯历史!挖机已近阶段性底部

目前位置类似2012年底到2013年初的阶段

挖机阶段性底部逐渐清晰。挖掘机本轮周期高点出现在2021 年的4 月份,随后开始进入负增长阶段,从2021M5-2022M5 累计下滑1 年时间,考虑到2021M5 开始挖机销量增速已经开始转负,因此2022M6 开始挖机销量从同比角度压力减小,挖机绝对销量也进入到2 万台附近,后续的同比增速压力减小。

目前位置类似2012年底到2013年初的阶段。

1)位置相似:2012 年与今年同属挖机高点回落第一年,国内上一轮周期顶点出现在2011M4,2011M5-2012M10 历经18 个月的下滑,2012 年整体的高基数压力有所缓解,2012M10开始挖机同比下滑幅度减弱,类比本轮国内周期高点出现在2021M3,2021M4-2022M5 累计下滑14 个月,且越往后下滑幅度越大,后续的同比下滑压力减小;

2)宏观政策相似:2011 年爆发的欧元区主权债务危机及美国失业率居高不下,对我国外贸出口造成较大影响。而我国经济内生增长动力不足,汽车产销量持续在零增长附近徘徊,受家电下乡、以旧换新、节能补贴政策陆续到期影响,主要家电产品产销增速回落,地产调控压制,增速整体无太大变化。国家要求推进“十二五”规划重大项目按期实施,尽快启动一批事关全局、带动性强的项目,基建投资增速从2012 年2 月的-2.4%回升至2013 年3 月的25.6%。当下的情况类似,目前地产投资整体压力较大,基建或成为国家托底经济的发力点。

本轮稳增长可能类似2008年底到2009年。

2022年3月提出2022 年GDP 增速目标5.5%左右,一季度增速为4.8%,二季度受到疫情影响可能增速压力仍大,下半年压力较大,类比2008 年-2009 年,金融危机背景下2008 年我国GDP 季度增速降速过快,2008年10月发布“四万亿”政策,2009 年1 月提出当年GDP 增速目标为10%,而Q1 增速仅6.4%,基建开始发力,2009 年中旬看到基建和地产投资增速快速上行。当前时点,如后续政府发债、政策性银行信贷额度放开等,基建有望注入动力,带动工程机械销量向好。

长江证券:

下半年有望迎来赶工旺季

预计Q3挖机销量有望迎来增速转正拐点

Q3 有望迎来增速转正拐点,行业步入阶段性需求向上修复区间目前稳增长预期较强,尤其是一、二季度存在疫情干扰情况下,“稳字当头”或仍是现阶段政策重点,基建、地产投资增速有望较大改善。

一方面,《扎实稳住经济的一揽子政策措施》要求加快今年已下达的3.45 万亿元专项债券发行使用进度,在6 月底前基本发行完毕,力争在8 月底前基本使用完毕。专项债发放加速落地,有利于推动今年基建工程建设进度。另一方面,房地产逐步松绑,地产投资或迎来底部改善。伴随疫情之后复工复产推进,后续稳增长政策落地有望带动基建、地产投资逐步回升,同时,上半年由于疫情影响导致传统施工旺季受到扰动,稳增长主题下,下半年有望迎来赶工旺季,预计Q3 挖机销量有望迎来增速转正拐点。此外,由于去年下半年和今年上半年基数较低,在低基数及需求改善背景下,行业有望迎来持续大半年的阶段性需求和销量增速修复区间。

从行业具体各环节看,需求端修复预期下,存量设备利用率将率先提升,后续再传导至新机销售环节。同时,当前时点亦不应忽略大宗商品价格下降有望带来行业整体盈利能力边际改善,以及龙头企业海外拓展加速持续增强平滑行业周期能力等积极因素。

浙商证券:

以挖掘机为代表的工程机械三季度下滑幅度将会明显收窄

2022 年下半年稳增长预期增强,Q3 需求边际有望改善3-4 月两次国常会先后强调“稳增长放在更加突出位置”,近期部分城市房地产调控放松,发改委也要求确保“十四五”规划102 项重大工程落地见效,Q3需求边际有望改善。

2022M4 我国房屋新开工面积累计同比下滑26.3%,目前部分地方政府开始放宽购房约束,地产行业有望得到改善;基建发力明显,2022M4全国基础设施建设投资累计同比增8.3%,有望形成一定支撑。

随着基数效应弱化,重大项目开工,以挖掘机为代表的工程机械三季度下滑幅度将会明显收窄。

广发证券:

挖机销量预期改善

政策牵引板块修复

根据CME 预测,5 月国内市场预计销量1.25 万台,同比下降43%;总销量2.1 万台,同比下降22.9%,预期降幅环比收窄显著。全年销量预测:预计2022 年全年销量28.35 万台,同比下降17.29%;其中国内销量18.22 万台,同比下降33.58%;出口10.13 万台,同比增长48.02%。预计月度销量增速降幅在5 月后将收窄。

大周期下行,叠加疫情对主机厂出货量产生影响,“旺季不旺,淡季不淡”或是今年的销售节奏。2022 年工程机械内销存在滞后效应,且海外市场高景气托底。当前时点,密切关注政策对行业的促进力度,包括资金、销量、开工等情况,关注主机厂和零部件企业在利润端的修复。

国金证券:

基建投资年初出现拐点

预计Q3以后挖机需求出现明显环比改善

基建投资年初出现拐点,预计Q3 以后挖机需求出现明显环比改善。经济下行时,基建往往充当典型的对冲托底手段。根据国家统计局数据,今年年初基建投资额累计同比开始出现拐点。

参考历史基建充当托底的2008 年-2009年,2012 年-2013 年的时期来看,挖机销量回暖一般滞后基建投资完成额6-8 月左右。因此我们判断后期基建提速的施工活动落地后, Q3 后挖机需求或出现明显环比改善。

投资建议来看,我们认为随着基建工程施工的落地,工程机械需求有望回升,同时国内龙头企业对海外市场继续发力,出口量仍可以保持较高增长。

东吴证券:

专项债发行进度加快!

关注稳增长背景下工程机械基本面改善机会

稳增长背景下,专项债发行进度加快,疫情控制后开工需求将集中释放,带动设备需求回暖。随着出口高速增长、同期基数下降,我们预计6 月行业降幅进一步缩窄至15%,下半年有望迎来同比转正,全年销售呈前低后高走势。

国际化、电动化大幅拉平周期、重塑全球行业格局。

海外工程机械市场周期波动远低于行业,2021 年至今疫情影响减弱背景下,行业增速由负转正,迎来超补偿反弹机会,2021 年及2022 年一季报,海外工程机械龙头卡特彼勒收入增长分别为22%、14%。三一重工产品质量已处于国际第一梯队,并且具有显著性价比,出口增长远高于海外市场,有望大幅拉平本周行业周期。工程机械产品较乘用车更讲究经济性,随着电动化产品制造成本下降,渗透率有望呈现加速提升趋势。目前工程机械电动产品售价约为传统产品两倍,全生命周期成本优势明显,未来电动化产品成本有望继续向下。随着电动产品成本曲线下降,渗透率提升,大力投资电动化技术的国内龙头企业有望挤占中小品牌份额,在全球市场迎来弯道超车机会。

太平洋证券:

制造业投资韧性很强

疫情影响下叉车总体增速仍然可观

制造业投资韧性很强,疫情影响下叉车总体增速仍然可观。叉车广泛运用在制造业、物流、港口等,是衡量制造业资本开支的非常准确合理的数据。

根据中国工程机械工业协会统计数据显示:

1)总销量方面,4月叉车销量9万台,同比下降22%,环比下降28%,一般3月、4月是叉车的正常旺季,今年由于疫情影响比较大,再加上去年同期基数很高,增速表现疲软,但从累计口径来看,今年1-4月叉车累计销量37.1万台,同比增长4%,仍然保持增长状态。

2)国内方面,疫情对国内影响更大,3月、4月增速开始出现负增长,但从1月、2月数据来看,国内叉车合计销售10.8万台,同比增长27%,仍然维持在较高水平,后续随着疫情控制,国内制造业投资韧性仍需观察。

3)出口方面,现海外疫情趋于常态化,生产活动已逐步恢复。在3月、4月份国内疫情影响物流运输、港口作业的情况下,出口仍然保持正增长趋势,从累计口径来看,1-4月份累计出口11.1万台,同比增长34%,保持高增速,说明海外制造业资本开支十分旺盛。