з…ӨзӮӯиЎҢдёҡиө„жң¬ејҖж”ҜдёҠиЎҢпјҢж–°е»әдә§иғҪ+жҷәиғҪеҢ–й©ұеҠЁдёӢпјҢз…ӨжңәдјҒдёҡжңүжңӣе……еҲҶеҸ—зӣҠгҖӮз…Ө зӮӯзҙ§зјәиғҢжҷҜдёӢпјҢжҷәиғҪеҢ–ж”№йҖ гҖҒж–°е»әз…ӨзӮӯдә§иғҪжҳҜжү©еӨ§з…ӨзӮӯдҫӣз»ҷзҡ„дёӨеӨ§жүӢж®өгҖӮж №жҚ®жҲ‘们 жөӢз®—пјҢ2022-2025 е№ҙж–°еўһйңҖжұӮеёҰжқҘзҡ„з…ӨзӮӯз»јйҮҮи®ҫеӨҮеҗҲи®ЎеёӮеңәз©әй—ҙдёә 156 дәҝе…ғпјҢзӣёжҜ” жӯӨеүҚй«ҳеҮәиҝ‘зҷҫдәҝеёӮеңәз©әй—ҙгҖӮиҖҢ 2022-2025 е№ҙжҷәиғҪеҢ–еҜ№еә”еёӮеңәз©әй—ҙзәҰдёә 246-268 дәҝ е…ғпјҢе№іеқҮжҜҸе№ҙз…ӨзҹҝжҷәиғҪеҢ–ж”№йҖ еҜ№еә”еёӮеңәз©әй—ҙдёә 60-70 дәҝе…ғгҖӮжҚ®еӣҪ家з»ҹи®ЎеұҖж•°жҚ®пјҢ2022 е№ҙ 2 жңҲз…ӨзӮӯејҖйҮҮе’Ңжҙ—йҖүдёҡеӣәе®ҡиө„дә§жҠ•иө„зҙҜи®ЎеҗҢжҜ”еўһй•ҝ 45.4%пјҢеҲӣ 2009 е№ҙ 3 жңҲд»ҘжқҘ ж–°й«ҳпјҢз…ӨзӮӯиЎҢдёҡиө„жң¬ејҖж”ҜдёҠиЎҢиғҢжҷҜдёӢпјҢз…ӨжңәдјҒдёҡжңүжңӣе……еҲҶеҸ—зӣҠгҖӮ

ж·ұиҖ•з…ӨжңәжҷәиғҪеҲ¶йҖ пјҢеј•йўҶз…ӨзҹҝжҷәиғҪеҢ–еҸ‘еұ•гҖӮе…¬еҸёйҡ¶еұһдёӯеӣҪз…ӨзӮӯ科е·ҘйӣҶеӣўжңүйҷҗе…¬ еҸёпјҢжҳҜдё–з•ҢиҢғеӣҙеҶ…з…ӨзӮӯиЎҢдёҡдә§дёҡй“ҫеёғеұҖжңҖдёәе®Ңж•ҙзҡ„дјҒдёҡд№ӢдёҖпјҢе…·жңүејәеӨ§зҡ„з ”еҸ‘е’ҢеҲ¶ йҖ иғҪеҠӣгҖӮжҚ®еӨ©ең°з§‘жҠҖе®ҳзҪ‘пјҢе…¬еҸёеңЁжҷәиғҪиЈ…еӨҮжқҝеқ—дҫқжүҳ科жҠҖеҲӣж–°е’ҢжҷәиғҪеҲ¶йҖ пјҢејҖеұ•жҷә иғҪзҹҝеұұгҖҒејҖйҮҮиЈ…еӨҮе’Ңжҙ—йҖүиЈ…еӨҮдёҡеҠЎпјҢдё»еҜјжҲ–еҸӮдёҺе…ЁеӣҪ 60%д»ҘдёҠжҷәиғҪеҢ–е·ҘдҪңйқўе»әи®ҫпјҢ жҳҜз…ӨзҹҝжҷәиғҪеҢ–е»әи®ҫзҡ„е®һи·өиҖ…е’Ңеј•йўҶиҖ…гҖӮе…¬еҸёеңЁжҺҳиҝӣжңәгҖҒи¶…еӨ§еҠҹзҺҮеӨ§йҮҮй«ҳйҮҮз…ӨжңәгҖҒзү№ ж®Ҡз…ӨеұӮйҮҮз…ӨжңәгҖҒж¶ІеҺӢж”Ҝжһ¶з”өж¶ІжҺ§еҲ¶зі»з»ҹгҖҒжҷәиғҪйӣҶжҲҗдҫӣж¶Ізі»з»ҹгҖҒз»јйҮҮе·ҘдҪңйқўиҮӘеҠЁеҢ–жҺ§ еҲ¶зі»з»ҹзӯүж–№йқўе·Із»ҸеҪўжҲҗдәҶж ёеҝғжҠҖжңҜпјҢе…·жңүиҫғејәзҡ„е“ҒзүҢеҪұе“ҚеҠӣгҖӮ

еӯҗе…¬еҸёеӨ©зҺӣжҷәжҺ§жӢҹеҲҶжӢҶдёҠеёӮпјҢжңүеҲ©дәҺжҜҚе…¬еҸёйҮҚеЎ‘дј°еҖјдҪ“зі»гҖӮеӨ©зҺӣжҷәжҺ§дёәеӨ©ең°з§‘ жҠҖжҺ§иӮЎеӯҗе…¬еҸёпјҢдё“дёҡд»ҺдәӢз…ӨзҹҝжҷәиғҪејҖйҮҮжҺ§еҲ¶жҠҖжңҜиЈ…еӨҮзҡ„з ”еҸ‘гҖҒз”ҹдә§гҖҒй”Җе”®е’ҢжңҚеҠЎгҖӮжҚ® иҜҒеҲёж—ҘжҠҘзҪ‘пјҢз»ҸиҝҮ 20 дҪҷе№ҙзҡ„еҸ‘еұ•пјҢеӨ©зҺӣжҷәжҺ§дё»иҗҘдә§е“Ғ SAC еһӢж¶ІеҺӢж”Ҝжһ¶з”өж¶ІжҺ§еҲ¶зі» з»ҹгҖҒSAP еһӢжҷәиғҪйӣҶжҲҗдҫӣж¶Ізі»з»ҹгҖҒSAM еһӢз»јйҮҮиҮӘеҠЁеҢ–жҺ§еҲ¶зі»з»ҹе№іеқҮеёӮеңәеҚ жңүзҺҮиҫҫ 40%пјҢеңЁжҠҖжңҜгҖҒжҖ§иғҪгҖҒиҙЁйҮҸгҖҒеҸҜйқ жҖ§зӯүж–№йқўеқҮеӨ„дәҺиЎҢдёҡйўҶе…Ҳең°дҪҚгҖӮжң¬ж¬ЎеҲҶжӢҶдёҠеёӮеҗҺпјҢ еӨ©зҺӣжҷәжҺ§е°ҶиҝӣдёҖжӯҘе®Ңе–„жІ»зҗҶз»“жһ„гҖҒжҸҗеҚҮиһҚиө„иғҪеҠӣе’Ңз»ҸиҗҘж•ҲзҺҮпјҢиҖҢе…¶жҜҚе…¬еҸёеӨ©ең°з§‘жҠҖ д№ҹжңүжңӣеҲҶйғЁйҮҚдј°пјҢжҸҗеҚҮе…¬еҸёж•ҙдҪ“д»·еҖјгҖӮ

е®үе…Ёз”ҹдә§жҳҜ第дёҖиҰҒеҠЎпјҢиЈ…еӨҮдёҺжңҚеҠЎжқҝеқ—еҸ—зӣҠгҖӮе®үе…Ёз”ҹдә§жҳҜдјҒдёҡз»ҸжөҺж•ҲзӣҠеҫ—д»Ҙдҝқ иҜҒзҡ„еҹәзЎҖпјҢзӣёе…іиЈ…еӨҮдёҺжңҚеҠЎе°ҶжҲҗдёәдјҒдёҡзҡ„еҲҡжҖ§йңҖжұӮгҖӮе…¬еҸёзҹҝеұұе®үе…Ёжқҝеқ—пјҢж¶өзӣ–дәҶз…Ө зҹҝе®ү全科жҠҖе…ЁйғЁдё“дёҡйўҶеҹҹпјҢжҸҗдҫӣе®үе…Ёдә§е“ҒгҖҒжҠҖжңҜжңҚеҠЎе’ҢзҒҫе®іжІ»зҗҶзӯүдёҡеҠЎйӣҶеҗҲпјҢжү“йҖ “жҠҖжңҜ+дә§е“Ғ+е·ҘзЁӢжңҚеҠЎ”з»јеҗҲи§ЈеҶіж–№жЎҲпјҢйҡҸзқҖиҝ‘е№ҙжқҘзҹҝеұұе®үе…Ёз”ҹдә§зҡ„е…іжіЁеәҰйҖҗжёҗжҸҗ й«ҳпјҢе…¬еҸёиЈ…еӨҮдёҺжңҚеҠЎжқҝеқ—жңүжңӣе……еҲҶеҸ—зӣҠгҖӮ

д»ҘеӨ©ең°зҺӢеқЎдёәе…ёиҢғпјҢејҖеұ•зҹҝеҢәз”ҹжҖҒжІ»зҗҶе’Ңз»ҝиүІејҖйҮҮгҖӮе…¬еҸёз…ӨзӮӯз”ҹдә§дёҡеҠЎдё»иҰҒжқҘ иҮӘеӨ©ең°зҺӢеқЎпјҢ2020 е№ҙй”ҖйҮҸзәҰдёә 289 дёҮеҗЁпјҢиҜҘз…Өзҹҝзӣ®еүҚе·ІжҲҗдёә“е®үе…ЁгҖҒжё…жҙҒгҖҒй«ҳж•Ҳ” зҡ„зҺ°д»ЈеҢ–еӨ§еһӢз…Өзҹҝзҡ„е…ёеһӢзӨәиҢғгҖӮд»ҘжӯӨдёәж ҮжқҶпјҢе…¬еҸёе»әи®ҫжҷәиғҪеҢ–ж— дәәејҖйҮҮзӨәиҢғзҹҝдә•пјҢ зЁіжӯҘеҸ‘еұ•дё“дёҡеҢ–з…Өзҹҝж•ҙдҪ“иҝҗиҗҘпјҢеӨҡ家жүҳз®ЎиҝҗиҗҘз…ӨзҹҝеқҮеӨ„дәҺиЎҢдёҡйўҶеҶӣең°дҪҚгҖӮ

жҠ•иө„е»әи®®пјҡйў„и®Ўе…¬еҸё 2021-2023 е№ҙе®һзҺ°еҪ’жҜҚеҮҖеҲ©ж¶Ұ 16.77гҖҒ21.58гҖҒ26.28 дәҝ е…ғпјҢеҜ№еә” EPS еҲҶеҲ«дёә 0.41гҖҒ0.52гҖҒ0.63 е…ғ/иӮЎпјҢPE дёә 12гҖҒ9гҖҒ8 еҖҚпјҢз»ҙжҢҒ“жҺЁиҚҗ” иҜ„зә§гҖӮ

йЈҺйҷ©жҸҗзӨәпјҡжҠҖжңҜжҺЁиҝӣдёҚеҸҠйў„жңҹйЈҺйҷ©пјҢз…ӨзӮӯд»·ж јжіўеҠЁйЈҺйҷ©пјҢеҺҹжқҗж–ҷд»·ж јдёҠж¶ЁйЈҺйҷ© зӯүгҖӮ

зӣҲеҲ©йў„жөӢдёҺиҙўеҠЎжҢҮж Ү йЎ№зӣ®/е№ҙеәҰ 2020 2021E 2022E 202

зӣ®еҪ•

1 з…ӨзӮӯе…Ёдё“дёҡйўҶеҹҹ科еҲӣйҫҷеӨҙпјҢеј•йўҶз…ӨзҹҝжҷәиғҪеҢ–еҸ‘еұ•

з§‘з ”йҷўжүҖиҪ¬еҲ¶дјҒдёҡпјҢиғҢйқ дёӯеӣҪз…Ө科жһ„е»әе…Ёдә§дёҡй“ҫеёғеұҖ

ж·ұиҖ•з…ӨжңәжҷәиғҪеҲ¶йҖ пјҢдҫқжүҳ科жҠҖеҲӣж–°еј•йўҶиЎҢдёҡеҸ‘еұ• ..

жүҝиўӯз…Ө科жҖ»йҷўжҠҖжңҜз»ҸйӘҢпјҢе®ү全科жҠҖйўҶеҹҹдјҳеҠҝеҮёжҳҫ

еҶ…йғЁж”№йқ©жҢҒз»ӯж·ұеҢ–пјҢз»ҸиҗҘиғҪеҠӣжҳҫи‘—жҸҗеҚҮ

2 й•ҝжңҹдҪҺжҠ•иө„иҮҙз…Өд»·й«ҳдјҒпјҢж–°е»әзҹҝдә•+жҷәиғҪеҢ–жҳҜз ҙи§ЈиҰҒд№ү

иө„жң¬ејҖж”ҜдёҠиЎҢпјҢж–°е»әзҹҝдә•еёҰжқҘзҷҫдәҝз…ӨжңәеёӮеңәз©әй—ҙ

з…ӨзҹҝжҷәиғҪеҢ–иҝӣе…ҘеҸ‘еұ•еҝ«иҪҰйҒ“пјҢе№ҙеёӮеңәз©әй—ҙиҫҫ 60 дәҝе…ғ

3 е…¬еҸёжҷәиғҪеҢ–дёҡеҠЎдёҖдҪ“еҢ–еҸ‘еұ•пјҢеҸ‘жҢҘе…Ёдә§дёҡй“ҫдјҳеҠҝ

е…Ёж–№дҪҚеёғеұҖжҷәиғҪиЈ…еӨҮжқҝеқ—

еӨ©зҺӣжҷәжҺ§еҲҶжӢҶдёҠеёӮпјҢжңүеҲ©дәҺжҜҚе…¬еҸёжҸҗеҚҮж•ҙдҪ“д»·еҖј

4 е®үе…Ёз”ҹдә§жҳҜ第дёҖиҰҒеҠЎпјҢиЈ…еӨҮдёҺжңҚеҠЎеҸ—зӣҠ

е®үе…Ёз”ҹдә§жҳҜйҰ–иҰҒзҺҜиҠӮпјҢзӣёе…іиЈ…еӨҮдёҺжңҚеҠЎдёәдјҒдёҡеҲҡжҖ§йңҖжұӮ

“жҠҖжңҜ+дә§е“Ғ+е·ҘзЁӢжңҚеҠЎ”дёҖдҪ“еҢ–пјҢеҗ‘йқһз…ӨзҹҝеұұйўҶеҹҹ延伸

5 д»ҘеӨ©ең°зҺӢеқЎдёәе…ёеһӢзӨәиҢғпјҢејҖеұ•зҹҝеҢәз”ҹжҖҒжІ»зҗҶе’Ңз»ҝиүІејҖйҮҮ

еӨ©ең°зҺӢеқЎе·ІжҲҗдёәзҺ°д»ЈеҢ–еӨ§еһӢз…Өзҹҝе…ёеһӢзӨәиҢғ

е…¬еҸёжүҳз®ЎиҝҗиҗҘз…ӨзҹҝеӨ„дәҺиЎҢдёҡйўҶеҶӣең°дҪҚ

6 зӣҲеҲ©йў„жөӢдёҺжҠ•иө„е»әи®®

зӣҲеҲ©йў„жөӢеҒҮи®ҫдёҺдёҡеҠЎжӢҶеҲҶ

дј°еҖјеҲҶжһҗдёҺжҠ•иө„е»әи®®

7 йЈҺйҷ©жҸҗзӨә

жҸ’еӣҫзӣ®еҪ•

иЎЁж јзӣ®еҪ•

1 з…ӨзӮӯе…Ёдё“дёҡйўҶеҹҹ科еҲӣйҫҷеӨҙпјҢеј•йўҶз…ӨзҹҝжҷәиғҪеҢ–еҸ‘еұ•

1.1 з§‘з ”йҷўжүҖиҪ¬еҲ¶дјҒдёҡпјҢиғҢйқ дёӯеӣҪз…Ө科жһ„е»әе…Ёдә§дёҡй“ҫеёғеұҖ

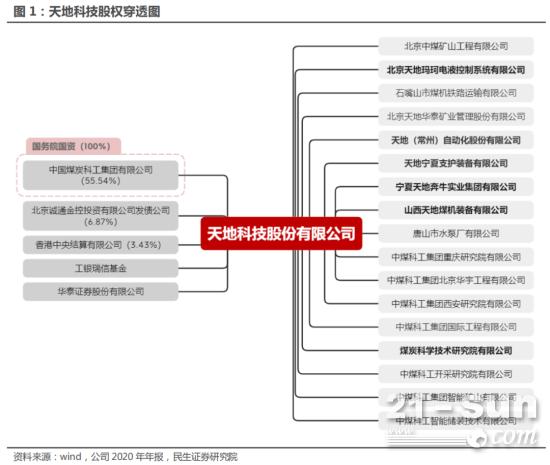

еӨ©ең°з§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёйҡ¶еұһдёӯеӣҪз…ӨзӮӯ科е·ҘйӣҶеӣўжңүйҷҗе…¬еҸёпјҢжҲҗз«ӢдәҺ 2000 е№ҙ 3 жңҲ 24 ж—ҘпјҢзі»з”ұ з…ӨзӮӯ科еӯҰз ”з©¶жҖ»йҷўдҪңдёәдё»еҸ‘иө·дәәпјҢ并иҒ”еҗҲе…–зҹҝйӣҶеӣўжңүйҷҗе…¬еҸёгҖҒжё…еҚҺзҙ«е…үиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒдёӯеӣҪ科еӯҰ йҷўе№ҝе·һиғҪжәҗз ”з©¶жүҖе’ҢеӨ§еұҜз…Өз”ө(йӣҶеӣў)жңүйҷҗиҙЈд»»е…¬еҸёе…ұеҗҢеҸ‘иө·и®ҫз«Ӣзҡ„иӮЎд»Ҫжңүйҷҗе…¬еҸёгҖӮе…¬еҸёжҺ§иӮЎиӮЎдёң дёӯеӣҪз…Ө科系еӣҪеҠЎйҷўеӣҪиө„委зӣҙжҺҘзӣ‘з®Ўзҡ„дёӯеӨ®дјҒдёҡпјҢжҳҜе…Ёзҗғе”ҜдёҖе…Ёдә§дёҡй“ҫз»јеҗҲжҖ§з…ӨзӮӯ科жҠҖеҲӣж–°еһӢдјҒдёҡпјҢ дёәе…¬еҸёеңЁз§‘жҠҖз ”еҸ‘гҖҒжҠҖжңҜеҲӣж–°гҖҒдәәжүҚеҹ№е…»гҖҒдә§дёҡеҸ‘еұ•зӯүж–№йқўжҸҗдҫӣдәҶзЁіеҒҘзҡ„дҝқйҡңе’ҢејәжңүеҠӣзҡ„ж”Ҝж’‘гҖӮ е…¬еҸёзҺ°жңүзҡ„дә§дёҡжқҝеқ—еҹәжң¬иҰҶзӣ–дәҶз…ӨзӮӯиЎҢдёҡзҡ„е…ЁйғЁдә§дёҡй“ҫпјҢеҢ…жӢ¬еӢҳжҺўгҖҒи®ҫи®ЎгҖҒз…ӨжңәиЈ…еӨҮгҖҒе®үе…Ё жҠҖжңҜдёҺиЈ…еӨҮгҖҒз…Өзҹҝе»әи®ҫгҖҒз…ӨзҹҝиҝҗиҗҘгҖҒз”ҹжҖҒжІ»зҗҶгҖҒжё…жҙҒиғҪжәҗй«ҳж•ҲеҲ©з”ЁзӯүпјҢдёәе®ўжҲ·жҸҗдҫӣжҷәиғҪгҖҒз»ҝиүІгҖҒ е®үе…ЁдёҖдҪ“еҢ–и§ЈеҶіж–№жЎҲпјҢжҳҜдё–з•ҢиҢғеӣҙеҶ…з…ӨзӮӯиЎҢдёҡдә§дёҡй“ҫеёғеұҖжңҖдёәе®Ңж•ҙзҡ„дјҒдёҡд№ӢдёҖпјҢйғЁеҲҶдә§е“ҒпјҲжңҚеҠЎпјү иҫҫеҲ°дәҶеӣҪеҶ…еӨ–дёҖжөҒж°ҙе№ігҖӮ е…¬еҸё 2002 е№ҙ 5 жңҲ 15 ж—ҘеңЁдёҠжө·иҜҒеҲёдәӨжҳ“жүҖжҢӮзүҢдёҠеёӮж—¶зҡ„дё»иҰҒдёҡеҠЎжҳҜз…Өжңәжқҝеқ—пјҢеҗҢе№ҙжҲҗз«ӢеӨ© ең°зҺӢеқЎз…ӨдёҡејҖжӢ“з…ӨеҲ¶е“Ғзҡ„й”Җе”®зҺҜиҠӮгҖӮ2006-2008 е№ҙзӣёз»§ж”¶иҙӯжҲ–и®ҫз«ӢеӨ©ең°еҘ”зүӣгҖҒеұұиҘҝз…ӨжңәгҖҒеёёзҶҹ з…ӨжңәзӯүиҝӣдёҖжӯҘдё°еҜҢз…ӨзӮӯжңәжў°дә§е“ҒгҖӮ2014 е№ҙ收иҙӯеҢ—дә¬еҚҺе®ҮгҖҒйҮҚеәҶз ”з©¶жүҖеҸҠиҘҝе®үз ”з©¶жүҖпјҢжӢ“еҚҮиҮідә• е»әзҺҜиҠӮпјҲе®үе…ЁжҠҖжңҜдёҺиЈ…еӨҮпјүе’Ңз…ӨзӮӯејҖйҮҮзҺҜиҠӮдёӯз…ӨзӮӯжҙ—йҖүиЈ…еӨҮпјҢ2015 е№ҙеҸҲйҖҡиҝҮ收иҙӯдёӯз…Ө科дёҠжө·пјҢ иҝӣеҶӣиҠӮиғҪзҺҜдҝқдә§е“ҒпјҢејҖжӢ“жҷәиғҪз…ӨжңәеёӮеңәгҖӮиҮід»ҠпјҢе…¬еҸёдё»иҰҒдёҡеҠЎеҲҶдёәз…ӨжңәжҷәиғҪеҲ¶йҖ гҖҒе®үе…ЁжҠҖжңҜиЈ…еӨҮгҖҒ жё…жҙҒиғҪжәҗгҖҒи®ҫи®Ўе»әи®ҫгҖҒзӨәиҢғе·ҘзЁӢгҖҒж–°е…ҙдә§дёҡзӯүе…ӯеӨ§жқҝеқ—пјҢйҖҗжӯҘе®ҢжҲҗдәҶз…ӨзӮӯиЎҢдёҡдё“дёҡйўҶеҹҹе…ЁиҰҶзӣ–гҖӮ е…¶дёӯпјҢз…ӨжңәжҷәиғҪеҲ¶йҖ еҸҠе®ү全科жҠҖжқҝеқ—дёәиҗҘ收зҡ„дё»иҰҒжқҘжәҗгҖӮ

1.2 ж·ұиҖ•з…ӨжңәжҷәиғҪеҲ¶йҖ пјҢдҫқжүҳ科жҠҖеҲӣж–°еј•йўҶиЎҢдёҡеҸ‘еұ•

е…¬еҸёжҷәиғҪиЈ…еӨҮжқҝеқ—дё»иҰҒдҫқжүҳ科жҠҖеҲӣж–°е’ҢжҷәиғҪеҲ¶йҖ пјҢејҖеұ•жҷәиғҪзҹҝеұұгҖҒејҖйҮҮиЈ…еӨҮе’Ңжҙ—йҖүиЈ…еӨҮдёҡеҠЎгҖӮ жқҝеқ—е…·жңүеҸ‘еұ•жҷәиғҪзҹҝеұұзҡ„ејәеӨ§жҠҖжңҜгҖҒдәәжүҚгҖҒиЈ…еӨҮе’Ңе№іеҸ°иғҪеҠӣж”Ҝж’‘пјҢдё»еҜјжҲ–еҸӮдёҺе…ЁеӣҪ 60%д»ҘдёҠжҷә иғҪеҢ–е·ҘдҪңйқўе»әи®ҫпјҢжҳҜз…ӨзҹҝжҷәиғҪеҢ–е»әи®ҫзҡ„е®һи·өиҖ…е’Ңеј•йўҶиҖ…пјҢеңЁжҺҳиҝӣжңәгҖҒи¶…еӨ§еҠҹзҺҮеӨ§йҮҮй«ҳйҮҮз…ӨжңәгҖҒзү№ ж®Ҡз…ӨеұӮйҮҮз…ӨжңәгҖҒж¶ІеҺӢж”Ҝжһ¶з”өж¶ІжҺ§еҲ¶зі»з»ҹгҖҒжҷәиғҪйӣҶжҲҗдҫӣж¶Ізі»з»ҹгҖҒз»јйҮҮе·ҘдҪңйқўиҮӘеҠЁеҢ–жҺ§еҲ¶зі»з»ҹзӯүж–№йқў е·Із»ҸеҪўжҲҗдәҶж ёеҝғжҠҖжңҜпјҢе…·жңүиҫғејәзҡ„е“ҒзүҢеҪұе“ҚеҠӣгҖӮжқҝеқ—еҸ‘жҢҘз…ӨзӮӯејҖйҮҮе…Ёдә§дёҡй“ҫдјҳеҠҝпјҢжҸҗдҫӣејҖйҮҮгҖҒжҙ— йҖүй«ҳзІҫиЈ…еӨҮе’ҢжҷәиғҪзҹҝеұұдёҖдҪ“еҢ–и§ЈеҶіж–№жЎҲпјӣз§ҜжһҒеҗ‘йқһз…ӨзҹҝеұұиЈ…еӨҮгҖҒе·ҘзЁӢиЈ…еӨҮзӯүйқһз…ӨйўҶеҹҹ延伸гҖӮ

з…ӨжңәжҷәиғҪеҲ¶йҖ жқҝеқ—жҳҜе…¬еҸёиҗҘ收зҡ„дё»иҰҒжқҘжәҗпјҢиҜҘжқҝеқ—收е…ҘиҮӘ 2016 е№ҙиө·е‘ҲзҺ°иҫғеҝ«еўһй•ҝпјҢ2020 е№ҙе®һзҺ°иҗҘ收 93.59 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 6.82%пјҢе®һзҺ°жҜӣеҲ© 17.84 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 6.84%пјҢжҜӣеҲ©зҺҮ 33%гҖӮ

1.3 жүҝиўӯз…Ө科жҖ»йҷўжҠҖжңҜз»ҸйӘҢпјҢе®ү全科жҠҖйўҶеҹҹдјҳеҠҝеҮёжҳҫ

зҹҝеұұе®үе…Ёжқҝеқ—дё»иҰҒжҳҜдёәдҝқйҡңз…ӨзҹҝеҸҠйқһз…Өзҹҝеұұе®үе…Ёз”ҹдә§пјҢжҸҗдҫӣе®үе…Ёдә§е“ҒгҖҒжҠҖжңҜжңҚеҠЎе’ҢзҒҫе®іжІ»зҗҶ зӯүдёҡеҠЎйӣҶеҗҲгҖӮжқҝеқ—ж¶өзӣ–дәҶз…Өзҹҝе®ү全科жҠҖе…ЁйғЁдё“дёҡйўҶеҹҹпјҢжһ„е»әдәҶе®Ңе–„зҡ„з…Өзҹҝе®ү全科жҠҖз ”еҸ‘дҪ“зі»е’Ңдә§ дёҡеҹәең°пјҢжӢҘжңүеҗ„зұ»жҠҖжңҜеӣҪеҶ…йўҶе…Ҳзҡ„е®һйӘҢиЈ…еӨҮе’Ңе№іеҸ°гҖӮжқҝеқ—ејәеҢ–е®үе…ЁжҠҖжңҜйўҶе…ҲдјҳеҠҝпјҢз ”еҲ¶й«ҳеҸҜйқ жҖ§ жҷәиғҪеҢ–е®үе…Ёдә§е“ҒпјҢејҖеұ•зҹҝеұұзҒҫе®іжІ»зҗҶе·ҘзЁӢжңҚеҠЎпјҢжү“йҖ “жҠҖжңҜ+дә§е“Ғ+е·ҘзЁӢжңҚеҠЎ”з»јеҗҲи§ЈеҶіж–№жЎҲпјӣ жҸҗдҫӣзҹҝеұұдә§е“ҒжЈҖжөӢжЈҖйӘҢжңҚеҠЎпјӣеҗ‘йқһз…Өзҹҝеұұе®үе…Ёдә§е“ҒгҖҒеҹҺеёӮе…¬е…ұеә”жҖҘж•‘жҸҙзӯүйўҶеҹҹ延伸жӢ“еұ•гҖӮ е®ү全科жҠҖй—Ёж§ӣй«ҳпјҢиҖҢз…ӨзӮӯ科еӯҰз ”з©¶жҖ»йҷўдҪңдёәе…ЁеӣҪе”ҜдёҖзҡ„з»јеҗҲжҖ§з ”究жңәжһ„пјҢд»ҺжҲҗз«Ӣд№ӢеҲқе°ұиӮ©иҙҹ зқҖеҸ‘еұ•з…Өзҹҝе®ү全科жҠҖзҡ„йҮҚиҰҒдҪҝе‘ҪгҖӮеӨ©ең°з§‘жҠҖжүҝиўӯдәҶз…Ө科жҖ»йҷўзҡ„е…ҲиҝӣжҠҖжңҜеҸҠдё°еҜҢз»ҸйӘҢпјҢеңЁе®үе…ЁйўҶеҹҹ иЎЁзҺ°дә®зңјгҖӮ е…¬еҸёдәҺ 2014 е№ҙиҝӣе…Ҙз…ӨзӮӯе®үе…ЁиЈ…еӨҮйўҶеҹҹпјҢдёӯз…Ө科е·Ҙе°Ҷж——дёӢеҲҶеҲ«д»Ҙз“Ұж–ҜзҒҫе®ійҳІжІ»и‘—з§°зҡ„иҘҝе®үз ” 究йҷўгҖҒж°ҙзҒҫе®іи‘—з§°зҡ„йҮҚеәҶз ”з©¶йҷўпјҢд»ҘеҸҠдё»иҗҘжҙҒеҮҖз…ӨжҠҖжңҜзҡ„еҢ—дә¬еҚҺе®ҮжіЁе…ҘеӨ©ең°з§‘жҠҖгҖӮз”ұдәҺз…ӨзӮӯе®үе…Ё жқҝеқ—еұһдәҺдёӯз…Ө科е·Ҙж——дёӢдјҳиҙЁиө„дә§пјҢеӣ жӯӨеӨ©ең°з§‘жҠҖзҡ„зӣҲеҲ©иғҪеҠӣд№ҹиҝӣдёҖжӯҘеўһејәгҖӮ е®үе…ЁжҠҖжңҜиЈ…еӨҮдё»иҰҒжҳҜдёәдҝқйҡңзҹҝдә•е®үе…Ёз”ҹдә§е’Ңе»әи®ҫжҷәж…§зҹҝеұұжҸҗдҫӣе®үе…ЁжҠҖжңҜгҖҒе®үе…ЁиЈ…еӨҮгҖҒе®үе…Ёе·Ҙ зЁӢе’Ңдё“дёҡжңҚеҠЎзӯүдёҡеҠЎйӣҶеҗҲгҖӮжқҝеқ—д»Ҙең°иҙЁдҝқйҡңгҖҒзҒҫе®ійҳІжІ»гҖҒзҹҝдә•йҖҡйЈҺгҖҒзҹҝдә•йҖҡи®ҜгҖҒе®үе…Ёзӣ‘жҺ§зӯүдёәдё» иҰҒж–№еҗ‘пјӣд»ҘжҠҖжңҜз ”еҸ‘гҖҒиЈ…еӨҮз ”еҲ¶гҖҒе·ҘзЁӢжүҝеҢ…гҖҒдё“дёҡжңҚеҠЎдёәдё»иҰҒдёҡеҠЎпјӣдё»иҰҒдә§е“ҒеҢ…жӢ¬зҹҝдә•з»јеҗҲиҮӘеҠЁ еҢ–зі»з»ҹгҖҒз…Өзҹҝе®үе…ЁиҮӘеҠЁеҢ–зҪ‘з»ңзӣ‘жҺ§зі»з»ҹгҖҒе®үе…Ёд»ӘеҷЁд»ӘиЎЁгҖҒзҹҝеұұж°ҙе®ійҳІжІ»гҖҒз…ӨеұӮж°”пјҲз“Ұж–ҜпјүжҠҪйҮҮгҖҒ й’»жҺўжҠҖжңҜдёҺиЈ…еӨҮзӯүгҖӮ

1.4 еҶ…йғЁж”№йқ©жҢҒз»ӯж·ұеҢ–пјҢз»ҸиҗҘиғҪеҠӣжҳҫи‘—жҸҗеҚҮ

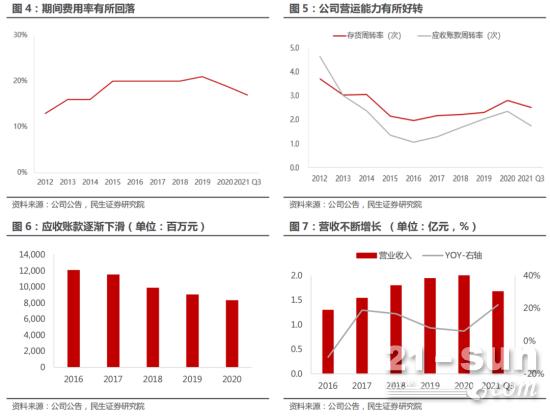

е…¬еҸёиҝ‘е№ҙжқҘжҢҒз»ӯж·ұеҢ–еҶ…йғЁж”№йқ©пјҢе…¬еҸёиө„дә§дҪҝз”Ёж•ҲзҺҮгҖҒзӣҲеҲ©иғҪеҠӣе’Ңж ёеҝғз«һдәүиғҪеҠӣиҝӣдёҖжӯҘжҸҗеҚҮгҖӮ еә”收иҙҰж¬ҫз®ЎзҗҶж–№йқўпјҢе…Ёйқўж‘ёжё…家еә•пјҢжҺіжё…иҙҰзӣ®пјҢжҸҗеҮә“й“ҫжқЎејҸ”з®ЎзҗҶгҖҒ“жӢӣжӢҚжҢӮ”зӯүеҲӣж–°з®ЎзҗҶжЁЎ ејҸпјҢеңЁи®ӨзңҹжҖ»з»““з®ЎзҗҶжҸҗеҚҮе№ҙ”з»ҸйӘҢзҡ„еҹәзЎҖдёҠиҝӣдёҖжӯҘжҺЁе№ҝ“з®ЎзҗҶж·ұжӨҚе№ҙ”гҖӮеҗҢж—¶жҠ“зҙ§жҠ“е®һж”№йқ©ж”» еқҡдёүе№ҙиЎҢеҠЁпјҢиҒҡз„ҰжІ»зҗҶжңәеҲ¶гҖҒз”ЁдәәжңәеҲ¶гҖҒжҝҖеҠұжңәеҲ¶зӯүе…ій”®зҺҜиҠӮеҠ еӨ§ж”№йқ©еҲӣж–°гҖӮ 2016 е№ҙд»ҘжқҘе…¬еҸёжңҹй—ҙиҙ№з”ЁзҺҮйҖҗе№ҙдёӢж»‘пјҢиҖҢеӯҳиҙ§е‘ЁиҪ¬зҺҮе’Ңеә”收иҙҰж¬ҫе‘ЁиҪ¬зҺҮйҖҗе№ҙжҸҗеҚҮпјҢеә”收иҙҰ ж¬ҫйҖҗе№ҙдёӢйҷҚпјҢеӣһж¬ҫиғҪеҠӣйҖҗжӯҘжҒўеӨҚгҖӮ

2 й•ҝжңҹдҪҺжҠ•иө„иҮҙз…Өд»·й«ҳдјҒпјҢж–°е»әзҹҝдә•+жҷәиғҪеҢ–жҳҜз ҙи§ЈиҰҒд№ү

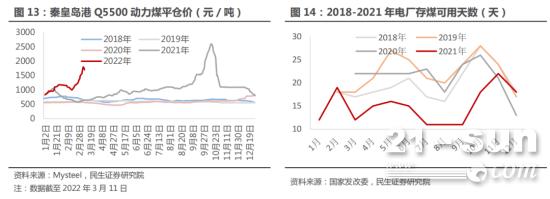

д»Һ 2014 е№ҙд»ҘжқҘпјҢжҲ‘еӣҪз…ӨзӮӯејҖйҮҮе’Ңжҙ—йҖүдёҡеӣәе®ҡиө„дә§жҠ•иө„жҢҒз»ӯиө°дҪҺгҖӮ2020 е№ҙиө„жң¬ејҖж”Ҝиҫғ 2014 е№ҙдёӢж»‘ 22.9%гҖӮеҺ»е№ҙ 10 жңҲпјҢжҲ‘еӣҪз…Өд»·йЈҷеҚҮпјҢжҚ® Mysteel ж•°жҚ®пјҢз§ҰзҡҮеІӣжёҜ Q5500 еҠЁеҠӣз…Өе№ід»“д»· 2021 е№ҙеҢәй—ҙжңҖеӨ§ж¶Ёе№…иҫҫ 208%гҖӮеңЁз…ӨдјҒеӨ§еҠӣз”ҹдә§дёӢз…ӨзӮӯзҙ§зјәжғ…еҶөжңүжүҖзј“и§ЈпјҢдҪҶд»ҚжҳҫдёҚи¶ігҖӮиҝ‘жңҹ жө·еӨ–з…Өд»·и·іж¶ЁпјҢд№ҹз»ҷжҲ‘еӣҪз…ӨзӮӯиҝӣеҸЈеёҰжқҘеҺӢеҠӣгҖӮзҺ°жңүз…ӨзҹҝжҷәиғҪеҢ–ж”№йҖ гҖҒж–°е»әз…ӨзӮӯдә§иғҪжҳҜжү©еӨ§з…ӨзӮӯдҫӣ з»ҷзҡ„дёӨеӨ§жүӢж®өгҖӮ

2.1 иө„жң¬ејҖж”ҜдёҠиЎҢпјҢж–°е»әзҹҝдә•еёҰжқҘзҷҫдәҝз…ӨжңәеёӮеңәз©әй—ҙ

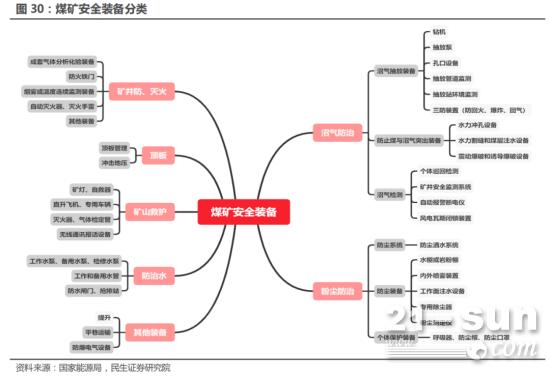

2.1.1 з…ӨжңәиЈ…еӨҮеҲҶзұ»

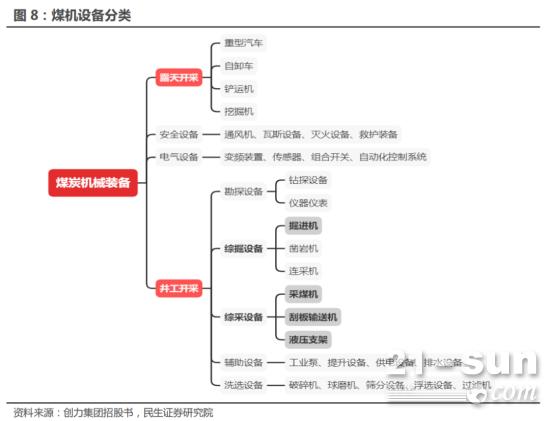

жҢүе·ҘдҪңж–№ејҸпјҢз…ӨзӮӯжңәжў°еҸҜд»ҘеҲҶдёәйңІеӨ©зҹҝи®ҫеӨҮгҖҒдә•е·Ҙзҹҝи®ҫеӨҮгҖҒе®үе…Ёи®ҫеӨҮгҖҒз”өж°”и®ҫеӨҮгҖӮе…¶дёӯйңІеӨ© зҹҝејҖйҮҮйҡҫеәҰзӣёеҜ№иҫғдҪҺпјҢеӣ жӯӨи®ҫеӨҮйҖҡз”ЁжҖ§иҫғй«ҳгҖӮйңІеӨ©зҹҝејҖйҮҮи®ҫеӨҮдё»иҰҒеҢ…жӢ¬йҮҚеһӢжұҪиҪҰгҖҒиҮӘеҚёиҪҰгҖҒй“Іиҝҗ жңәгҖҒжҢ–жҺҳжңәзӯүгҖӮдә•е·Ҙзҹҝз”ұдәҺејҖйҮҮйҡҫеәҰиҫғеӨ§пјҢеҜ№и®ҫеӨҮзҡ„иҰҒжұӮд№ҹиҫғй«ҳгҖӮжҢүз…§з…ӨзҹҝејҖйҮҮйЎәеәҸпјҢдә•е·ҘзҹҝејҖ йҮҮж¶үеҸҠзҡ„з…ӨжңәеҸҜд»ҘеҲҶдёәеӢҳжҺўи®ҫеӨҮгҖҒз»јжҺҳи®ҫеӨҮгҖҒз»јйҮҮи®ҫеӨҮгҖҒиҫ…еҠ©и®ҫеӨҮгҖҒжҙ—йҖүи®ҫеӨҮгҖӮйҷӨжӯӨд№ӢеӨ–пјҢйңІеӨ© зҹҝе’Ңдә•е·ҘзҹҝеқҮйңҖиҰҒдҪҝз”Ёе®үе…Ёи®ҫеӨҮгҖҒз”өж°”и®ҫеӨҮзӯүгҖӮ

зӢӯд№үзҡ„з…ӨжңәиЈ…еӨҮдё»иҰҒжҢҮз…ӨзӮӯз»јеҗҲйҮҮжҺҳи®ҫеӨҮпјҢе…¶ж ёеҝғи®ҫеӨҮдё»иҰҒеҢ…жӢ¬жҺҳиҝӣжңәгҖҒйҮҮз…ӨжңәгҖҒеҲ®жқҝиҫ“йҖҒ жңәгҖҒж¶ІеҺӢж”Ҝжһ¶пјҢз®Җз§°“дёүжңәдёҖжһ¶”гҖӮ ж №жҚ®еҲӣеҠӣйӣҶеӣўжӢӣиӮЎд№ҰпјҢдёҖиҲ¬з»јйҮҮи®ҫеӨҮеҚ еҲ°з…ӨзӮӯжңәжў°и®ҫеӨҮжҖ»жҠ•иө„ 70%жҜ”йҮҚпјҢе…¶дёӯ“дёүжңәдёҖжһ¶ “еҸҲеҚ з»јйҮҮи®ҫеӨҮзҡ„ 80%гҖӮеңЁдёҖдёӘе·ҘдҪңйқўдёӯпјҢдёҖиҲ¬йңҖиҰҒ 1 еҸ°йҮҮз…ӨжңәгҖҒ1 еҸ°жҺҳиҝӣжңәгҖҒ1 еҸ°еҲ®жқҝиҫ“йҖҒжңә е’ҢзҷҫдҪҷеҸ°ж¶ІеҺӢж”Ҝжһ¶пјҢеӣ жӯӨеңЁ“дёүжңәдёҖжһ¶”дёӯпјҢж¶ІеҺӢж”Ҝжһ¶д»·еҖјйҮҸеҚ жҜ”иҫғеӨ§пјҢзәҰдёә 45%пјҢжҺҳиҝӣжңәе’ҢйҮҮ з…ӨжңәжҠҖжңҜеҗ«йҮҸиҫғй«ҳпјҢд»·еҖјйҮҸеҚ жҜ”еҲҶеҲ«дёә 12%е’Ң 13%пјҢеҲ®жқҝиҫ“йҖҒжңәзӯүиҫ“йҖҒи®ҫеӨҮзәҰеҚ 10%гҖӮжҖ»дҪ“дёҠпјҢ“дёүжңәдёҖжһ¶“е…ұеҚ з»јйҮҮи®ҫеӨҮд»·еҖјйҮҸжҜ”йҮҚ 80%пјҢе…¶д»–и®ҫеӨҮеҚ 20%гҖӮ

2.1.2 2022-2025 е№ҙз…ӨжңәеёӮеңәз©әй—ҙжөӢз®—

д»Һй©ұеҠЁеҠӣи§’еәҰзңӢпјҢз…ӨжңәиЈ…еӨҮеёӮеңәйңҖжұӮзҡ„еўһй•ҝдё»иҰҒжқҘжәҗдәҺдёүдёӘж–№йқўпјҢж–°еўһз…ӨзӮӯдә§иғҪзҡ„йңҖжұӮгҖҒз…Ө зҹҝжңәжў°еҢ–зҺҮжҸҗеҚҮзҡ„йңҖжұӮгҖҒеҺҹжңүз…Өжңәзҡ„жӣҙж–°жҚўд»ЈйңҖжұӮгҖӮ жҖ»дҪ“дёҠзңӢпјҢ2017 е№ҙд»ҘеүҚз…ӨзӮӯејҖйҮҮе’Ңжҙ—йҖүиЎҢдёҡеӣәе®ҡиө„дә§жҠ•иө„зҡ„дёӢйҷҚеҜјиҮҙдәҶиҝ‘е№ҙз…Өжңәжӣҙж–°жӣҝжҚў йңҖжұӮзҡ„дёӢж»‘пјҢдёҚиҝҮпјҢйҡҸзқҖ 2017 е№ҙд№ӢеҗҺеӣәе®ҡиө„дә§жҠ•иө„зҡ„дёҠеҚҮпјҢйў„и®ЎеҲ° 2023-2024 е№ҙз…Өжңәжӣҙж–°жӣҝ жҚўйңҖжұӮе°ҶејҖе§ӢйҖҗжёҗеӣһеҚҮгҖӮз»јеҗҲеҗҺж–ҮеҜ№жңәжў°еҢ–йңҖжұӮгҖҒжӣҙж–°жӣҝжҚўйңҖжұӮгҖҒж–°еўһйңҖжұӮзҡ„жөӢз®—пјҢйў„и®Ў 2022- 2025 е№ҙз»јйҮҮи®ҫеӨҮеёӮеңәз©әй—ҙеҲҶеҲ«дёә 651 дәҝе…ғгҖҒ615 дәҝе…ғгҖҒ586 дәҝе…ғгҖҒ597 дәҝе…ғпјҢеҗҲи®ЎеҜ№еә”еёӮеңә з©әй—ҙ 2450 дәҝе…ғгҖӮ

1пјү жңәжў°еҢ–йңҖжұӮпјҡйҮҮжҺҳжңәжў°еҢ–зҺҮе·ІеӨ„дәҺиҫғй«ҳж°ҙе№і

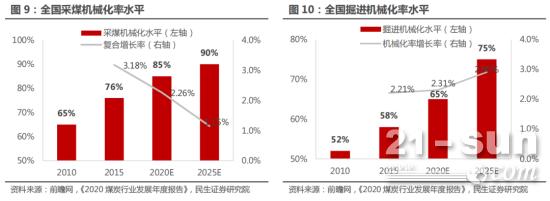

жңәжў°еҢ–йңҖжұӮжҳҜжҢҮз…Өзҹҝжңәжў°еҢ–зҺҮжҸҗеҚҮеёҰжқҘзҡ„йңҖжұӮгҖӮжҚ®еүҚзһ»дә§дёҡз ”з©¶йҷўж•°жҚ®пјҢ2010 е№ҙпјҢжҲ‘еӣҪйҮҮ з…Өжңәжў°еҢ–зҺҮеҸҠжҺҳиҝӣжңәжў°еҢ–зҺҮеҲҶеҲ«дёә 65%е’Ң 52%пјҢж №жҚ®жҲ‘еӣҪз…ӨзӮӯе·ҘдёҡеҸ‘еұ•“еҚҒдёүдә””规еҲ’пјҢ2020 е№ҙжҲ‘еӣҪйҮҮз…Өжңәжў°еҢ–зЁӢеәҰе°ҶиҫҫеҲ° 85%пјҢжҺҳиҝӣжңәжў°еҢ–зЁӢеәҰе°ҶиҫҫеҲ° 65%пјҢеҲ°“еҚҒеӣӣдә””жң«пјҢз…ӨзҹҝйҮҮз…Ө жңәжў°еҢ–зЁӢеәҰе°ҶиҫҫеҲ° 90%д»ҘдёҠпјҢжҺҳиҝӣжңәжў°еҢ–зЁӢеәҰиҫҫеҲ° 75%д»ҘдёҠгҖӮеҹәдәҺжӯӨпјҢжҲ‘们еҒҮи®ҫ 2021-2025 е№ҙжҜҸе№ҙйҮҮз…Өжңәжў°еҢ–ж°ҙе№іжҸҗеҚҮ 1%пјҢжҺҳиҝӣжңәжў°еҢ–ж°ҙе№іжҸҗеҚҮ 2%гҖӮеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢжңӘжқҘеҮ е№ҙжҺҳиҝӣзҡ„жңә жў°еҢ–зҺҮжҸҗеҚҮз©әй—ҙе’ҢйҖҹеәҰе°ҶеӨ§дәҺйҮҮз…ӨпјҢе…¶дё»иҰҒеҺҹеӣ жҳҜжҺҳиҝӣзҡ„е·ҘеҶөиҫғдёәжҒ¶еҠЈпјҢжңәжў°еҢ–зҺҮиҫғдҪҺгҖӮ ж №жҚ®жҲ‘们еҜ№ 2022-2025 е№ҙеҺҹз…Өдә§йҮҸгҖҒдә§иғҪпјҢд»ҘеҸҠжҜҸдәҝеҗЁдә§йҮҸеҜ№еә”зҡ„з»јйҮҮи®ҫеӨҮжҠ•иө„пјҢжҲ‘们жөӢ з®— 2022-2025 е№ҙжҜҸе№ҙз”ұжңәжў°еҢ–зҺҮжҸҗеҚҮеёҰжқҘз»јйҮҮи®ҫеӨҮйңҖжұӮеҲҶеҲ«дёә 20.6 дәҝгҖҒ20.7 дәҝгҖҒ20.9 дәҝгҖҒ21 дәҝпјҢеҗҲи®ЎзәҰ 83 дәҝе…ғеёӮеңәз©әй—ҙгҖӮ

2пјүжӣҙж–°йңҖжұӮпјҡдј з»ҹз…ӨжңәйңҖжұӮдё»иҰҒж”Ҝж’‘пјҢеҲҡйңҖйҮҠж”ҫеҮҸејұиЎҢдёҡжіўеҠЁжҖ§

жӣҝжҚўйңҖжұӮжҳҜжҢҮеҺҹжңүе·Із»Ҹе®һзҺ°жңәжў°еҢ–зҡ„зҹҝдә•еҜ№и®ҫеӨҮзҡ„жӣҙж–°йңҖжұӮпјҢжҳҜеҪ“еүҚз…ӨжңәйңҖжұӮзҡ„дё»иҰҒжқҘжәҗгҖӮ

з…Өжңәдә§е“ҒжүҖеӨ„з”ҹдә§зҺҜеўғжҒ¶еҠЈпјҢйғЁеҲҶдә§е“Ғдҫқйқ жңәжў°зҡ„зү©зҗҶзЈЁжҚҹжҚўеҸ–дә§йҮҸпјҢеӣ жӯӨж¶ҲиҖ—еӨ§пјҢеҜҝе‘Ҫиҫғ зҹӯгҖӮж №жҚ®з…Өе®қз”өеӯҗе•ҶеҠЎж•°жҚ®пјҢдёҚеҗҢдә§е“Ғз…ӨжңәдҪҝз”ЁеҜҝе‘Ҫеҗ„жңүдёҚеҗҢпјҢе…¶дёӯ“дёүжңә”еҜҝе‘ҪиҫғзҹӯпјҢеңЁ 3-5 е№ҙпјҢ“дёҖжһ¶”еҜҝе‘Ҫиҫғй•ҝпјҢеңЁ 5-8 е№ҙд№Ӣй—ҙгҖӮжҜҸе№ҙз»јйҮҮи®ҫеӨҮжҠ•иө„йўқзҡ„еҺҶеҸІж•°жҚ®пјҢеҸҜд»ҘйҖҡиҝҮз…ӨзӮӯејҖйҮҮе’Ң жҙ—йҖүиЎҢдёҡеӣәе®ҡиө„дә§жҠ•иө„пјҢд»ҘеҸҠз»јйҮҮи®ҫеӨҮеңЁе…¶дёӯзҡ„еҚ жҜ”еҫ—еҮәгҖӮ

д»ҺеҺҶеҸІж•°жҚ®зңӢпјҢз…ӨзӮӯејҖйҮҮе’Ңжҙ—йҖүдёҡеӣәе®ҡиө„дә§жҠ•иө„йўқдёҺиҜҘиЎҢдёҡеҲ©ж¶ҰжҖ»йўқй«ҳеәҰзӣёе…ігҖӮ2011-2013 е№ҙгҖҒ2015-2017 е№ҙгҖҒ2017-2019 е№ҙж•°жҚ®иЎЁжҳҺпјҢдёҖиҲ¬еӣәе®ҡжҠ•иө„йўқзҡ„жӢҗзӮ№дјҡжҜ”иЎҢдёҡеҲ©ж¶ҰжҖ»йўқж»һеҗҺгҖӮ иҖғиҷ‘еҲ° 2021 е№ҙз…ӨзӮӯд»·ж јй«ҳж¶ЁпјҢз…ӨзӮӯиЎҢдёҡзӣҲеҲ©жғ…еҶөиҫғеҘҪпјҢйў„и®ЎжңӘжқҘеҮ е№ҙз…ӨзӮӯејҖйҮҮе’Ңжҙ—йҖүиЎҢдёҡеӣәе®ҡ иө„дә§жҠ•иө„йўқд№ҹдјҡдҝқжҢҒиҫғй«ҳеўһйҖҹгҖӮ

еҹәдәҺжӯӨпјҢйҖҡиҝҮ 5 е№ҙе№іж»‘гҖҒ4 е№ҙе№іж»‘пјҢжҲ‘们еҸҜд»ҘеӨ§иҮҙжөӢз®—еҮә 2021-2025 е№ҙз»јйҮҮи®ҫеӨҮжӣҙж–°жӣҝжҚў йңҖжұӮпјҢеҲҶеҲ«дёә 654 дәҝгҖҒ577 дәҝгҖҒ527 дәҝгҖҒ532 дәҝгҖҒ576 дәҝгҖӮйүҙдәҺ 2018 е№ҙд№ӢеҗҺз…ӨзӮӯејҖйҮҮе’Ңжҙ—йҖүдёҡ еӣәе®ҡиө„дә§жҠ•иө„йўқйҖҗжёҗеӣһеҚҮпјҢжңӘжқҘеҮ е№ҙжӣҙж–°жӣҝжҚўйңҖжұӮд№ҹе°Ҷзј“ж…ўеӣһеҚҮпјҢйў„и®ЎжӢҗзӮ№е°ҶеҮәзҺ°еңЁ 2022 е№ҙгҖӮ

2пјү ж–°еўһйңҖжұӮпјҡз…ӨзӮӯзҙ§зјәиғҢжҷҜдёӢпјҢж–°еўһз…ӨжңәйңҖжұӮжңүжңӣйҖҗжӯҘйҮҠж”ҫ

ж–°еўһйңҖжұӮжҳҜжҢҮз”ұжҜҸе№ҙж–°еўһзҹҝдә•дә§иғҪеёҰжқҘзҡ„з…Өжңәи®ҫеӨҮйңҖжұӮгҖӮдёҚеҸҜеҗҰи®Өзҡ„жҳҜпјҢжңӘжқҘеңЁ“зўіиҫҫеі°” е’Ң“зўідёӯе’Ң”зҡ„зәҰжқҹдёӢпјҢйңҖжұӮз«ҜеңЁй•ҝжңҹеҶ…е°ҶжҳҜзј©еҮҸи¶ӢеҠҝпјҢж–°еўһдә§иғҪд№ҹе°Ҷи¶Ӣйӣ¶гҖӮдҪҶ 2021 е№ҙз…ӨзӮӯд»· ж јйЈҷеҚҮпјҢиғҢеҗҺеҸҚеә”зҡ„жҳҜз…ӨзӮӯдҫӣйңҖзҡ„еӨұиЎЎгҖӮ

д»Һдҫӣз»ҷз«ҜзңӢпјҢ2021 е№ҙ 6гҖҒ7 жңҲд»ҪеҺҹз…Өдә§йҮҸеқҮдҪҺдәҺ 2019-2020 е№ҙпјҢдёүеӯЈеәҰз…ӨзӮӯдҫӣйңҖзјәеҸЈжү©еӨ§ еҗҺпјҢдә§йҮҸеҝ«йҖҹдёҠеҚҮпјҢзӣҙиҮід»Ҡе№ҙ 1-2 жңҲпјҢз…ӨзӮӯдә§йҮҸиҫҫ 6.87 дәҝеҗЁпјҢдҫқ然й«ҳдәҺеҫҖе№ҙеҗҢжңҹгҖӮиҝӣеҸЈж–№йқўпјҢ жҚ®жө·е…іжҖ»зҪІж•°жҚ®пјҢжҲ‘еӣҪ 1-2 жңҲиҝӣеҸЈз…ӨжҖ»йҮҸдёә 3539.1 дёҮеҗЁпјҢеҗҢжҜ”дёӢйҷҚ 14%пјҢеҲӣдёӢиҝ‘ 10 е№ҙжқҘд»…ж¬Ў дәҺдҫӣз»ҷдҫ§ж”№йқ©жңҹй—ҙзҡ„жңҖдҪҺж°ҙе№ігҖӮд»ҺйңҖжұӮз«ҜзңӢпјҢеңЁеҺ»е№ҙеӣӣеӯЈеәҰеңЁ“иғҪиҖ—еҸҢжҺ§”иғҢжҷҜдёӢпјҢзҒ«з”өеҸ‘з”өйҮҸ еўһйҖҹжңүжүҖж”ҫзј“гҖӮдҪҶжҚ®еӣҪ家з»ҹи®ЎеұҖж•°жҚ®пјҢд»Ҡе№ҙ 1-2 жңҲе…ЁеӣҪеҸ‘з”өйҮҸиҫҫ 13141 дәҝеҚғз“Ұж—¶пјҢеҗҢжҜ”еўһй•ҝ 4%пјҢеҶҚж¬ЎеӣһеҲ°й«ҳдҪҚгҖӮжӯӨеӨ–пјҢз”өеҺӮеӯҳз…Өж–№йқўпјҢиҷҪ然еңЁеҺ»е№ҙеӣӣеӯЈеәҰеңЁеўһдә§жҺӘж–ҪдёӢпјҢеҸҜз”ЁеӨ©ж•°йҖҗжёҗеӣһ еҚҮиҮі 18 еӨ©д»ҘдёҠзҡ„е®үе…Ёж°ҙе№іпјҢдҪҶ 2022 е№ҙ 1 жңҲеҸҜз”ЁеӨ©ж•°еҶҚж¬ЎдёӢйҷҚиҮі 15 еӨ©гҖӮ

жҖ»дҪ“дёҠпјҢиҷҪ然еҺ»е№ҙеӣӣеӯЈеәҰз…ӨзӮӯдҫӣеә”зҙ§еј й—®йўҳжңүжүҖзј“и§ЈпјҢдҪҶдҫӣйңҖзјәеҸЈд»Қ然еӯҳеңЁгҖӮзҹӯжңҹеҶ…пјҢз…ӨзӮӯ дҫӣеә”зҡ„еўһеҠ д»ҚжҳҜеҪ“еҠЎд№ӢжҖҘгҖӮеҹәдәҺжӯӨпјҢжҲ‘们дёҠи°ғеҜ№“еҚҒеӣӣдә””жңҹй—ҙз…ӨзӮӯдә§иғҪйҮҠж”ҫзҡ„йў„жөӢгҖӮиҖғиҷ‘еҲ° 2021 е№ҙзәҰж–°еўһз…ӨзӮӯе…Ҳиҝӣдә§иғҪи¶… 2 дәҝеҗЁпјҢеҒҮи®ҫ 2022-2024 е№ҙж–°еўһз…ӨзӮӯдә§иғҪ 3 дәҝеҗЁпјҢе…ұи®ЎеҜ№еә”“еҚҒеӣӣ дә””жңҹй—ҙж–°еўһз…ӨзӮӯдә§иғҪ 5 дәҝеҗЁгҖӮиҖғиҷ‘еҲ°з…ӨзӮӯдә§иғҪйҮҠж”ҫзҡ„зҙ§иҝ«жҖ§пјҢжҲ‘们еҒҮи®ҫж–°еўһдә§иғҪдё»иҰҒйӣҶдёӯеңЁ 2021-2023 е№ҙе®ҢжҲҗжү№еӨҚпјҢеҜ№еә”зҡ„з…ӨжңәйңҖжұӮжңүжңӣйҖҗе№ҙйҮҠж”ҫгҖӮж №жҚ®жҜҸдәҝеҗЁдә§йҮҸеҜ№еә”з»јйҮҮи®ҫеӨҮд»·еҖјйҮҸпјҢ йў„и®Ў 2022-2025 е№ҙж–°еўһйңҖжұӮеёҰжқҘзҡ„з»јйҮҮи®ҫеӨҮжҠ•иө„еҲҶеҲ«дёә 54 дәҝгҖҒ68 дәҝгҖҒ34 дәҝгҖҒ0 дәҝе…ғпјҢеҗҲи®ЎеёӮ еңәз©әй—ҙдёә 156 дәҝе…ғпјҢиҝҷзӣёжҜ”жӯӨеүҚ 2 дәҝеҗЁзҡ„зјәеҸЈй«ҳеҮәиҝ‘зҷҫдәҝеёӮеңәз©әй—ҙгҖӮ

2.2 з…ӨзҹҝжҷәиғҪеҢ–иҝӣе…ҘеҸ‘еұ•еҝ«иҪҰйҒ“пјҢе№ҙеёӮеңәз©әй—ҙиҫҫ 60 дәҝе…ғ

2.2.1 йЎ¶еұӮи®ҫи®Ў+硬件ж”ҜжҢҒ+еҹәзЎҖжһ¶жһ„пјҢжҷәиғҪеҢ–иҝӣе…ҘеҸ‘еұ•еҝ«иҪҰйҒ“

иҷҪ然й•ҝжңҹеҶ…дј з»ҹз…Өжңәзҡ„йңҖжұӮи¶ӢдәҺе№ізЁіпјҢдҪҶеңЁеӣҪ家ж”ҝзӯ–зҡ„еј•еҜје’ҢеёӮеңәзҡ„й©ұеҠЁдёӢпјҢжңӘжқҘжҲ‘еӣҪз…Өжңә иЎҢдёҡжҷәиғҪеҢ–йңҖжұӮиҝҳжңүеҫҲеӨ§жҪңеҠӣгҖӮиҝ‘е№ҙжқҘпјҢз…Өзҹҝе®үе…Ёж°ҙе№іеҚҙеңЁдёҚж–ӯжҸҗеҚҮпјҢзҷҫдёҮеҗЁжӯ»дәЎзҺҮеҹәжң¬жҲҗйҖҗе№ҙ дёӢйҷҚи¶ӢеҠҝпјҢиҝҷиҰҒеҫ—зӣҠдәҺз…Өзҹҝжңәжў°еҢ–гҖҒжҷәиғҪеҢ–жҺЁиҝӣеҜ№е°‘дәәеҢ–гҖҒж— дәәеҢ–зҡ„жҺЁеҠЁпјҢд»ҘеҸҠж”ҝзӯ–еұӮйқўеҜ№дәҺе®ү е…Ёз”ҹдә§зҡ„й«ҳеәҰйҮҚи§ҶгҖӮ

ж”ҝзӯ–ж–№йқўпјҢд»Һ 2016-2021 е№ҙпјҢдёӯеӣҪж”ҝеәңеҜ№жҷәиғҪзҹҝеұұзҡ„йҮҚи§ҶзЁӢеәҰйҖҗжӯҘеҠ ејәпјҢ并з»ҷеҮәзӣёеә”зҡ„жҢҮ еҜјж„Ҹи§ҒдёҺе»әи®®пјҢжҷәиғҪеҢ–зҹҝеұұзҡ„з§Қзұ»д№ҹд»Һз…ӨзҹҝйҖҗжӯҘ延伸еҲ°йқһз…Өзұ»зҹҝеұұгҖӮе°Өе…¶ 2020 е№ҙ 3 жңҲпјҢдёәжҺЁеҠЁ жҷәиғҪеҢ–жҠҖжңҜдёҺз…ӨзӮӯдә§дёҡиһҚеҗҲеҸ‘еұ•гҖҒжҸҗеҚҮз…ӨзҹҝжҷәиғҪеҢ–ж°ҙе№іпјҢеӣҪ家еҸ‘еұ•ж”№йқ©е§”гҖҒеӣҪ家иғҪжәҗеұҖгҖҒеә”жҖҘйғЁгҖҒ еӣҪ家з…Өзҹҝе®үзӣ‘еұҖгҖҒе·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁгҖҒиҙўж”ҝйғЁгҖҒ科жҠҖйғЁгҖҒж•ҷиӮІйғЁз ”究еҲ¶е®ҡдәҶгҖҠе…ідәҺеҠ еҝ«з…ӨзҹҝжҷәиғҪеҢ– еҸ‘еұ•зҡ„жҢҮеҜјж„Ҹи§ҒгҖӢгҖӮе…¶дёӯпјҢжҸҗеҮәдёүдёӘйҳ¶ж®өжҖ§зӣ®ж ҮиЎЁжҳҺпјҢжңӘжқҘеңЁеӣҪ家ж”ҝзӯ–зҡ„еј•еҜје’ҢеёӮеңәзҡ„й©ұеҠЁдёӢпјҢ жҲ‘еӣҪз…ӨжңәиЎҢдёҡжҷәиғҪеҢ–йңҖжұӮе°ҡжңүеҫҲеӨ§жҪңеҠӣжңүеҫ…жҢ–жҺҳгҖӮ

硬件方йқўпјҢз…Өзҹҝжңәжў°еҢ–ж°ҙе№ізҡ„жҸҗй«ҳдёәжҷәиғҪеҢ–еҘ е®ҡдәҶеқҡе®һеҹәзЎҖгҖӮдҪңдёәз…ӨзӮӯжҷәиғҪеҢ–зҡ„еҹәзЎҖе’Ңеҝ…з»Ҹ д№Ӣи·ҜпјҢжңәжў°еҢ–еҸҜжҸҗй«ҳз…ӨзӮӯејҖйҮҮж•ҲзҺҮпјҢеҮҸе°‘дәӢж•…еҸ‘з”ҹзҺҮгҖӮжҚ®дёӯеӣҪз…ӨзӮӯе·ҘдёҡеҚҸдјҡз»ҹи®Ўж•°жҚ®пјҢжҲ‘еӣҪеӨ§еһӢ з…ӨзӮӯдјҒдёҡйҮҮз…Өжңәжў°еҢ–зЁӢеәҰз”ұ 1978 е№ҙзҡ„ 32.34%жҸҗй«ҳиҮі 2020 е№ҙзҡ„ 98.9%гҖӮеҸҜд»ҘиҜҙпјҢзӣ®еүҚжҲ‘еӣҪеӨ§ еһӢз…ӨзӮӯдјҒдёҡе·Іеҹәжң¬е®һзҺ°йҮҮз…Өжңәжў°еҢ–пјҢдёәжҷәиғҪеҢ–ејҖйҮҮеҘ е®ҡдәҶеқҡе®һеҹәзЎҖгҖӮ

еҹәзЎҖжһ¶жһ„ж–№йқўпјҢ5GгҖҒеӨ§ж•°жҚ®гҖҒдәәе·ҘжҷәиғҪгҖҒзү©иҒ”зҪ‘гҖҒдә‘и®Ўз®—зӯүж–°дёҖд»ЈдҝЎжҒҜжҠҖжңҜи§ЈеҶізі»з»ҹжһ¶жһ„е’Ң дә’йҖҡгҖҒж•°жҚ®еӨ„зҗҶеҶізӯ–еҸҠй«ҳзә§и®Ўз®—й—®йўҳпјҢе…¶йҖҡиҝҮ科жҠҖиөӢиғҪзҡ„еҪўејҸжҺЁеҠЁжҷәиғҪзҹҝеұұе»әи®ҫгҖӮе…¶дёӯпјҢеҚҺдёәеҸ‘ еёғзҡ„жҷәиғҪзҹҝеұұиҒ”еҗҲи§ЈеҶіж–№жЎҲз»јеҗҲдәҶдёҡз•ҢеңЁжҷәиғҪзҹҝеұұе»әи®ҫдёҠзҡ„е®һи·өз»ҸйӘҢпјҢз»“еҗҲ ICT жҠҖжңҜпјҢеҪўжҲҗдәҶ “3 дёӘ 1+N+5”зҡ„жҷәиғҪзҹҝеұұж•ҙдҪ“жһ¶жһ„пјҢд»ҺиҖҢжҸҗеҚҮзҹҝдјҒжң¬иҙЁе®үе…Ёз”ҹдә§ж°ҙе№ігҖӮ

жҚ®гҖҠдёӯеӣҪз…ӨзўіжҠҘгҖӢжҠҘйҒ“пјҢжҲӘиҮі 2021 е№ҙеә•пјҢе…ЁеӣҪжҷәиғҪеҢ–йҮҮжҺҳе·ҘдҪңйқўе·Іиҫҫ 687 дёӘпјҢе…¶дёӯжҷәиғҪеҢ– йҮҮз…Өе·ҘдҪңйқў 431 дёӘпјҢжҷәиғҪеҢ–жҺҳиҝӣе·ҘдҪңйқў 256 дёӘгҖӮеҸҰжҚ®дёӯеӣҪзҪ‘ 2022 е№ҙ 3 жңҲ 14 ж—ҘжҠҘйҒ“пјҢе®үе…ЁеҹәзЎҖеҸёеҸёй•ҝеӯҷеәҶеӣҪеңЁеә”жҖҘз®ЎзҗҶйғЁ 3 жңҲдҫӢиЎҢж–°й—»еҸ‘еёғдјҡдёҠиЎЁзӨәпјҢе…ЁеӣҪжҷәиғҪеҢ–йҮҮжҺҳе·ҘдҪңйқўе·ІиҫҫеҲ° 813 дёӘпјҢ е…¶дёӯпјҢйҮҮз…Өйқўдёә 477 дёӘпјҢжҺҳиҝӣйқўдёә 336 дёӘгҖӮ

2.2.2 з…ӨзҹҝжҷәиғҪеҢ–жҜҸе№ҙеёҰжқҘ 60 дәҝеёӮеңәз©әй—ҙ

е…ідәҺеҪ“еүҚз…ӨзҹҝжҷәиғҪеҢ–зҡ„еҸ‘еұ•зҺ°зҠ¶еҸҠжё—йҖҸзҺҮпјҢжҲ‘们йҮҮз”ЁдёӨз§Қж–№ејҸиҝӣиЎҢжөӢз®—гҖӮжҖ»дҪ“дёҠзңӢпјҢзӣ®еүҚжҲ‘ еӣҪз…ӨзҹҝжҷәиғҪеҢ–жё—йҖҸзҺҮд»…еңЁ 10-15%зҡ„ж°ҙе№іпјҢд»ҚжңүиҫғеӨ§еёӮеңәз©әй—ҙгҖӮ1пјүжҢүдә§иғҪи®Ўз®—пјҢеҲ° 2022 е№ҙжҷә иғҪеҢ–зҹҝдә•жё—йҖҸзҺҮиҫҫеҲ°18.9-28.3%пјӣ2пјүжҢүе·ҘдҪңйқўж•°йҮҸи®Ўз®—пјҢзӣ®еүҚжҷәиғҪеҢ–йҮҮжҺҳе·ҘдҪңйқўжё—йҖҸзҺҮдёә8%пјҢ е…¶дёӯйҮҮз…Өе·ҘдҪңйқўжҷәиғҪеҢ–ж°ҙе№ідёә 14%пјҢжҺҳиҝӣе·ҘдҪңйқўдёә 4.9%гҖӮе…·дҪ“иҖҢиЁҖпјҢжҷәиғҪеҢ–йҮҮз…Өзҡ„жё—йҖҸзҺҮжӣҙй«ҳпјҢ зәҰдёә 14%пјҢиҖҢжҷәиғҪеҢ–жҺҳиҝӣжё—йҖҸзҺҮиҫғдҪҺпјҢзәҰдёә 4.9%гҖӮз”ұжӯӨеҸҜи§ҒпјҢзӣёеҜ№дәҺз»јйҮҮжҷәиғҪеҢ–пјҢжҺҳиҝӣиЈ…еӨҮиҮӘ еҠЁеҢ–зЁӢеәҰдҪҺпјҢжҷәиғҪеҢ–еҸ‘еұ•ж»һеҗҺпјҢжҲҗдёәз…ӨзҹҝжҷәиғҪеҢ–е»әи®ҫзҡ„и–„ејұзҺҜиҠӮгҖӮ

е…ідәҺз…ӨзҹҝжҷәиғҪеҢ–зҡ„еёӮеңәз©әй—ҙпјҢж №жҚ®жҲ‘们зҡ„дә§дёҡй“ҫи°ғз ”пјҢиҖғиҷ‘еҗ„дёӘзҹҝдә•гҖҒе·ҘдҪңйқўең°еқҖжғ…еҶөдёҚеҗҢпјҢ жҜҸдёӘе·ҘдҪңйқўзҡ„ж”№йҖ жҲҗжң¬зәҰдёә 2000-3000 дёҮе…ғпјҲеҢ…жӢ¬и®ҫеӨҮеҚҮзә§ж”№йҖ пјҢд»ҘеҸҠзі»з»ҹиҙ№з”ЁпјҢдҪҶдёҚеҢ…еҗ«и®ҫ еӨҮпјүгҖӮиӢҘиҖғиҷ‘дј з»ҹи®ҫеӨҮзҡ„иҙӯзҪ®жҲҗжң¬пјҢеҲҷж”№йҖ жҲҗжң¬еҲҷжӣҙй«ҳгҖӮ

еҗҢж ·ең°пјҢжҲ‘们д№ҹд»Һдә§иғҪгҖҒе·ҘдҪңйқўж•°йҮҸдёӨдёӘи§’еәҰеҜ№з…ӨзҹҝжҷәиғҪеҢ–зҡ„еёӮеңәз©әй—ҙиҝӣиЎҢжөӢз®—гҖӮжҖ»дҪ“дёҠпјҢ 2022-2025 е№ҙеӣӣе№ҙеҗҲи®ЎеҜ№еә”еёӮеңә规模 246-268 дәҝе…ғпјҢе№іеқҮжҜҸе№ҙз…ӨзҹҝжҷәиғҪеҢ–ж”№йҖ еҜ№еә”зҡ„еёӮеңәз©ә й—ҙеңЁ 60-70 дәҝе…ғгҖӮ

3 е…¬еҸёжҷәиғҪеҢ–дёҡеҠЎдёҖдҪ“еҢ–еҸ‘еұ•пјҢеҸ‘жҢҘе…Ёдә§дёҡй“ҫдјҳеҠҝ

3.1 е…Ёж–№дҪҚеёғеұҖжҷәиғҪиЈ…еӨҮжқҝеқ—

е…¬еҸёжҷәиғҪиЈ…еӨҮжқҝеқ—дё»иҰҒдҫқжүҳ科жҠҖеҲӣж–°е’ҢжҷәиғҪеҲ¶йҖ пјҢејҖеұ•жҷәиғҪзҹҝеұұгҖҒејҖйҮҮиЈ…еӨҮе’Ңжҙ—йҖүиЈ…еӨҮдёҡеҠЎгҖӮ жқҝеқ—е…·жңүеҸ‘еұ•жҷәиғҪзҹҝеұұзҡ„ејәеӨ§жҠҖжңҜгҖҒдәәжүҚгҖҒиЈ…еӨҮе’Ңе№іеҸ°иғҪеҠӣж”Ҝж’‘пјҢдё»еҜјжҲ–еҸӮдёҺе…ЁеӣҪ 60%д»ҘдёҠжҷә иғҪеҢ–е·ҘдҪңйқўе»әи®ҫпјҢжҳҜз…ӨзҹҝжҷәиғҪеҢ–е»әи®ҫзҡ„е®һи·өиҖ…е’Ңеј•йўҶиҖ…пјҢеңЁжҺҳиҝӣжңәгҖҒи¶…еӨ§еҠҹзҺҮеӨ§йҮҮй«ҳйҮҮз…ӨжңәгҖҒзү№ ж®Ҡз…ӨеұӮйҮҮз…ӨжңәгҖҒж¶ІеҺӢж”Ҝжһ¶з”өж¶ІжҺ§еҲ¶зі»з»ҹгҖҒжҷәиғҪйӣҶжҲҗдҫӣж¶Ізі»з»ҹгҖҒз»јйҮҮе·ҘдҪңйқўиҮӘеҠЁеҢ–жҺ§еҲ¶зі»з»ҹзӯүж–№йқў е·Із»ҸеҪўжҲҗдәҶж ёеҝғжҠҖжңҜпјҢе…·жңүиҫғејәзҡ„е“ҒзүҢеҪұе“ҚеҠӣгҖӮ

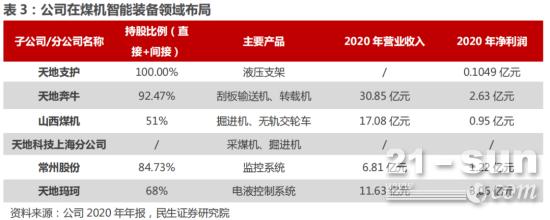

зӣ®еүҚпјҢе…¬еҸёзҡ„з…ӨжңәеҲ¶йҖ еҸҠз…ӨзҹҝжҷәиғҪеҢ–зӯүжқҝеқ—дёҡеҠЎдё»иҰҒз”ұеӨ©ең°ж”ҜжҠӨгҖҒеӨ©ең°еҘ”зүӣгҖҒеұұиҘҝз…ӨжңәгҖҒеӨ© ең°з§‘жҠҖдёҠжө·еҲҶе…¬еҸёгҖҒеёёе·һиӮЎд»ҪгҖҒеӨ©ең°зҺӣзҸӮзӯүе…¬еҸёз»ҸиҗҘгҖӮ

3.1.1 ж¶ІеҺӢж”Ҝжһ¶

ж¶ІеҺӢж”Ҝжһ¶жҳҜйҮҮз…Өе·ҘдҪңйқўз”ЁжқҘж”Ҝж’‘йЎ¶жқҝгҖҒжҺ§еҲ¶зҹҝеұұеҺӢеҠӣзҡ„з»“жһ„зү©пјҢжҳҜз»јйҮҮе·ҘдҪңйқўдҪҝз”Ёзҡ„дё»иҰҒи®ҫ еӨҮд№ӢдёҖпјҢе®ғдёҺйҮҮз…Өжңәй…ҚеҘ—дҪҝз”ЁпјҢе®һзҺ°йҮҮз…Өз»јеҗҲжңәжў°еҢ–гҖӮй«ҳз«Ҝжҷ®йҮҮе·ҘдҪңйқўж”ҜжҠӨйЎ¶жқҝдё»иҰҒдҪҝз”Ёж¶ІеҺӢж”Ҝ жҹұпјҢеӣ жӯӨж¶ІеҺӢж”Ҝжһ¶д№ҹжҳҜз»јйҮҮе·ҘдҪңйқўе’Ңй«ҳз«Ҝжҷ®йҮҮе·ҘдҪңйқўдё»иҰҒзҡ„е·®еҲ«гҖӮ

жҢүз…§еүҚж–ҮеҜ№з»јйҮҮи®ҫеӨҮеёӮеңәз©әй—ҙжөӢз®—еҸҠеҗ„зұ»з…Өжңәд»·еҖјйҮҸеҚ жҜ”пјҢжҲ‘们жөӢз®— 2021 е№ҙж¶ІеҺӢж”Ҝжһ¶еёӮеңә з©әй—ҙзәҰдёә 217 дәҝе…ғгҖӮзӣ®еүҚпјҢж¶ІеҺӢж”Ҝжһ¶еёӮеңәжҖ»дҪ“е‘ҲзҺ°дёӯдҪҺз«ҜеёӮеңәз«һдәүжҝҖзғҲпјҢй«ҳз«ҜеёӮеңәеһ„ж–ӯзЁӢеәҰиҫғ й«ҳзҡ„еұҖйқўгҖӮйҫҷеӨҙдјҒдёҡйғ‘з…Өжңәзҡ„дјҳеҠҝжҳҺжҳҫпјҢж №жҚ®дёӯйҮ‘жҷ®еҚҺдә§дёҡз ”з©¶йҷўж•°жҚ®пјҢйғ‘з…ӨжңәеңЁж¶ІеҺӢж”Ҝжһ¶еёӮеңә зҡ„еҚ жңүзҺҮзәҰдёә 25%пјҢеңЁй«ҳз«Ҝж¶ІеҺӢж”Ҝжһ¶зҡ„еёӮеңәд»ҪйўқиҫҫеҲ° 60%д»ҘдёҠгҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪж¶ІеҺӢж”Ҝжһ¶еӣҪйҷ…з«һ дәүеҠӣд№ҹеңЁйҖҗжӯҘеҠ ејәпјҢеҮәеҸЈж•°йҮҸйҖҗе№ҙеўһеҠ пјҢеҪўжҲҗдәҶеӨ–иө„гҖҒж°‘иҗҘгҖҒеӣҪжңүиө„жң¬гҖҒйӣҶдҪ“иө„жң¬еӨҡз§Қиө„жң¬еҪўејҸ з«һдәүзҡ„ж јеұҖгҖӮ

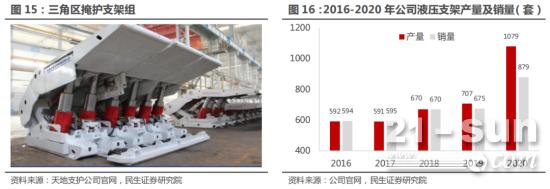

е…¬еҸёж——дёӢж¶ІеҺӢж”Ҝжһ¶дә§е“Ғдё»иҰҒз”ұеӨ©ең°е®ҒеӨҸж”ҜжҠӨиЈ…еӨҮжңүйҷҗе…¬еҸёпјҲз®Җз§°еӨ©ең°ж”ҜжҠӨпјүз»ҸиҗҘгҖӮеӨ©ең°ж”ҜжҠӨ еүҚиә«жҳҜе®ҒеӨҸеӨ©ең°е№ійЎ¶еұұз…Өжңәжңүйҷҗе…¬еҸёпјҢжҲҗз«ӢдәҺ 2009 е№ҙ 9 жңҲпјҢжҳҜз”ұеӨ©ең°з§‘жҠҖгҖҒе№ійЎ¶еұұз…Өжңәе’Ңе®ҒеӨҸ еӨ©ең°еҘ”зүӣе®һдёҡйӣҶеӣўжңүйҷҗе…¬еҸёе…ұеҗҢеҮәиө„з»„е»әпјҢеӨ©ең°з§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёдёәжҺ§иӮЎеҚ•дҪҚгҖӮ2013 е№ҙпјҢе№із…Ө жңәйҖҖеҮәиӮЎд»ҪпјҢеӨ©ең°з§‘жҠҖе°Ҷе…¶иӮЎд»Ҫ收иҙӯгҖӮ2014 е№ҙ 4 жңҲпјҢеӨ©ең°з§‘жҠҖдёҺеӨ©ең°еҘ”зүӣе…ұеҗҢеўһиө„ 3000 дёҮе…ғпјҢ з”ұе®ҒеӨҸеӨ©ең°е№ійЎ¶еұұз…Өжңәжңүйҷҗе…¬еҸёеҸҳжӣҙдёәеӨ©ең°е®ҒеӨҸж”ҜжҠӨиЈ…еӨҮжңүйҷҗе…¬еҸёпјҢе…¶дёӯеӨ©ең°з§‘жҠҖеҚ иӮЎ 87.5%пјҢ еӨ©ең°еҘ”зүӣеҚ иӮЎ 12.5%гҖӮ2020 е№ҙпјҢеӨ©ең°ж”ҜжҠӨе®һзҺ°еҮҖеҲ©ж¶Ұ 1049 дёҮе…ғгҖӮ

еӨ©ең°ж”ҜжҠӨзҡ„з»Ҹй”ҖеҗҲдҪңйЎ№зӣ®д»ҘеҸҠдјҳеҠҝдә§дёҡдә§е“Ғдё»иҰҒеҢ…жӢ¬дҝ„зҪ—ж–ҜеҮәеҸЈж”Ҝжһ¶пјҲдёӨжҹұжҺ©жҠӨејҸпјүгҖҒйҳіз…Ө жІҝз©әз•ҷе··е……еЎ«ж”Ҝжһ¶з»„гҖҒдёүи§’еҢәжҺ©жҠӨж”Ҝжһ¶з»„гҖҒZLT 3-1400-2000 еһӢиҮӘ移и®ҫеӨҮеҲ—иҪҰгҖҒжҺҳиҝӣдёҙж—¶ж”ҜжҠӨ иЈ…зҪ®гҖҒZLQ3200/18/37 и¶…еүҚе··йҒ“ж— еҸҚеӨҚж”Ҝж’‘иЈ…зҪ®гҖӮ

3.1.2 йҮҮз…Өжңә

йҮҮз…ӨжңәжҳҜд»Ҙж—ӢиҪ¬е·ҘдҪңжңәжһ„з ҙз…ӨпјҢ并е°Ҷз…ӨиЈ…е…Ҙиҫ“йҖҒжңәжҲ–е…¶д»–иҝҗиҫ“и®ҫеӨҮзҡ„жңәжў°и®ҫеӨҮпјҢдҪҝз”ЁйҮҮз…Өжңә е®ҢжҲҗжңәжў°жҺҸж§ҪдҪңдёҡпјҢж”№еҸҳдәҶйҮҮз…Өе·ҘдҪңйқўйҮҮз”ЁжүӢе·ҘжҺҸж§ҪдҪңдёҡзҡ„иҗҪеҗҺе·ҘиүәпјҢдёҺзӮ®йҮҮе·ҘиүәзӣёжҜ”пјҢж”№е–„дәҶ йҮҮз…Өе·Ҙдәәзҡ„еҠіеҠЁе®үе…Ёз”ҹдә§жқЎд»¶пјҢзЎ®дҝқйҮҮз…Өе·ҘдҪңйқўжӯЈи§„еҫӘзҺҜдҪңдёҡпјҢеўһеҠ еқ—з…ӨзҺҮгҖӮ

з”ұдәҺйҮҮз…ӨжңәжҳҜйӣҶжңәжў°гҖҒз”өж°”гҖҒж¶ІеҺӢдёәдёҖдҪ“зҡ„еӨ§еһӢеӨҚжқӮзі»з»ҹпјҢе·ҘдҪңзҺҜеўғжҒ¶еҠЈпјҢеӣ жӯӨеҮәзҺ°ж•…йҡңе°Ҷ дјҡеҜјиҮҙж•ҙдёӘйҮҮз…Өе·ҘдҪңзҡ„дёӯж–ӯпјҢйҖ жҲҗе·ЁеӨ§з»ҸжөҺжҚҹеӨұпјҢйҮҮжҺҳжҠҖжңҜеҸҠе…¶иЈ…еӨҮж°ҙе№ізӣҙжҺҘе…ізі»еҲ°з…Өзҹҝз”ҹдә§зҡ„ иғҪеҠӣе’Ңе®үе…ЁгҖӮ

жҢүз…§еүҚж–ҮеҜ№з»јйҮҮи®ҫеӨҮеёӮеңәз©әй—ҙжөӢз®—еҸҠеҗ„зұ»з…Өжңәд»·еҖјйҮҸеҚ жҜ”пјҢжҲ‘们жөӢз®— 2021 е№ҙйҮҮз…ӨжңәеёӮеңәз©ә й—ҙзәҰдёә 63 дәҝе…ғгҖӮз«һдәүж јеұҖж–№йқўпјҢйҮҮз…Өжңәеҹәжң¬жҲҗеҜЎеӨҙеһ„ж–ӯж јеұҖпјҢжҚ®дёӯеӣҪз…ӨзӮӯжңәжў°е·ҘдёҡеҚҸдјҡгҖҒеүҚзһ» дә§дёҡз ”з©¶йҷў 2020 е№ҙж•°жҚ®пјҢжҲ‘еӣҪйҮҮз…ӨжңәеёӮеңәдёӯеӨӘеҺҹзҹҝжңәгҖҒиҘҝе®үз…ӨжңәгҖҒдёҠжө·еҲӣеҠӣеҚ жңүиҫғй«ҳеёӮеңәд»ҪйўқпјҢ еҲҶеҲ«дёә 21%гҖҒ16%гҖҒ15%гҖӮ

еӨ©ең°з§‘жҠҖдёҠжө·еҲҶе…¬еҸёз”ҹдә§йҮҮз…ӨжңәеңЁд»Ҙз”өзүөеј•йҮҮз…Өжңәдёәдё»зҡ„дә§е“Ғз»“жһ„дёӯпјҢж¶өзӣ–дәҶзӣ®еүҚеӣҪеҶ…жңҖеӨҡ е“Ғз§Қзҡ„жңәеһӢгҖӮе°Өе…¶жҳҜеӨ§еҖҫи§’з…ӨеұӮгҖҒи–„з…ӨеұӮйҮҮз…Өжңәе’Ңзү№еӨ§еҠҹзҺҮйҮҮз…ӨжңәдёүеӨ§зұ»пјҢе…¶дә§йҮҸе’ҢеёӮеңәеҚ жңүзҺҮ еңЁеӣҪеҶ…еӨ„йўҶе…Ҳең°дҪҚгҖӮ

3.1.3 жҺҳиҝӣжңә

жҺҳиҝӣжңәпјҢжҳҜз”ЁдәҺе№ізӣҙең°йқўејҖеҮҝе··йҒ“зҡ„жңәеҷЁпјҢз…Өзҹҝе··йҒ“зҡ„еҝ«йҖҹжҺҳиҝӣжҳҜдҝқиҜҒзҹҝдә•й«ҳдә§зЁідә§зҡ„е…ій”®жҠҖжңҜжҺӘж–ҪгҖӮзӣ®еүҚпјҢжҲ‘еӣҪжҳҜе…ЁзҗғиҢғеӣҙеҶ…е°‘ж•°е…·жңүжҺҳиҝӣжңәиҮӘдё»з”ҹдә§иғҪеҠӣзҡ„еӣҪ家д№ӢдёҖпјҢеӣҪдә§йҡ§йҒ“жҺҳиҝӣжңә зҡ„еёӮеҚ зҺҮеңЁ 90%д»ҘдёҠпјҢжө·еӨ–еҮәеҸЈи§„жЁЎд№ҹеңЁдёҚж–ӯеўһй•ҝгҖӮжҢүз…§еүҚж–ҮеҜ№з»јйҮҮи®ҫеӨҮеёӮеңәз©әй—ҙжөӢз®—еҸҠеҗ„зұ» з…Өжңәд»·еҖјйҮҸеҚ жҜ”пјҢжҲ‘们жөӢз®— 2021 е№ҙжҺҳиҝӣжңәеёӮеңәз©әй—ҙзәҰдёә 58 дәҝе…ғгҖӮз«һдәүж јеұҖж–№йқўпјҢжҺҳиҝӣжңәеёӮеңә иЎҢдёҡйӣҶдёӯеәҰиҫғй«ҳгҖӮдёүдёҖеӣҪйҷ…жҳҜеӣҪеҶ…жҺҳиҝӣжңәйҫҷеӨҙдјҒдёҡпјҢ2004 е№ҙйҖҖеҮәз…ӨзҹҝжҺҳиҝӣжңәејҖе§Ӣиҝӣе…Ҙз…ӨжңәиЎҢдёҡгҖӮ жҚ®з«ӢйјҺдә§дёҡз ”з©¶зҪ‘ж•°жҚ®пјҢ2018 е№ҙдёүдёҖеӣҪйҷ…еңЁз…ӨзҹҝжҺҳиҝӣжңәйўҶеҹҹеёӮеҚ зҺҮиҫҫеҲ° 53%гҖӮйҷӨжӯӨд№ӢеӨ–пјҢеҲӣеҠӣ йӣҶеӣўгҖҒеӨ©ең°з§‘жҠҖгҖҒдёӯз…ӨиғҪжәҗд№ҹеҚ жңүиҫғй«ҳеёӮеңәд»ҪйўқгҖӮ

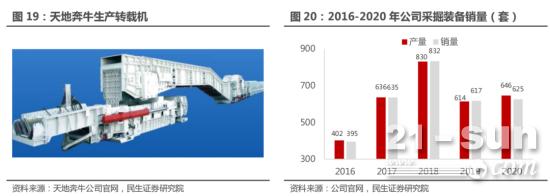

е…¬еҸёж——дёӢжҺҳиҝӣи®ҫеӨҮдё»иҰҒз”ұдёӯз…Ө科е·ҘеӨӘеҺҹз ”з©¶йҷўпјҲеұұиҘҝз…Өжңәпјүз»ҸиҗҘгҖӮеӨӘеҺҹйҷўжҲҗз«ӢдәҺ 1964 е№ҙпјҢ 1999 е№ҙиҪ¬еҲ¶дёәдёӯеӨ®зӣҙеұһ科жҠҖеһӢдјҒдёҡгҖӮ2011 е№ҙжӣҙеҗҚдёә“еұұиҘҝеӨ©ең°з…ӨжңәиЈ…еӨҮжңүйҷҗе…¬еҸё”гҖӮ еҸҜеҗ‘еӣҪ еҶ…гҖҒеӨ–з”ЁжҲ·жҸҗдҫӣз…Өзҹҝз»јйҮҮгҖҒз»јжҺҳгҖҒиҝҗиҫ“еҸҠж”ҜжҠӨзӯүжҲҗеҘ—жҠҖжңҜдёҺиЈ…еӨҮпјҢ并иғҪж №жҚ®з”ЁжҲ·зҡ„дёҚеҗҢйңҖжұӮиҝӣиЎҢ дә§е“ҒеҸҠзі»з»ҹзҡ„дёӘжҖ§еҢ–и®ҫи®Ўе’ҢеҲ¶йҖ гҖӮ2020 е№ҙпјҢе…¬еҸёе®һзҺ°иҗҘ收 17.08 дәҝе…ғпјҢеҮҖеҲ©ж¶Ұ 0.95 дәҝе…ғгҖӮ

е…¬еҸёз”ҹдә§жҺҳиҝӣи®ҫеӨҮеҢ…жӢ¬жӮ¬иҮӮејҸжҺҳиҝӣжңәгҖҒе°Ҹж–ӯйқўжҺҳиҝӣжңәгҖҒжҺҳжҺўдёҖдҪ“жңәзӯүгҖӮзӣ®еүҚпјҢеӨӘеҺҹйҷўжүҝе»әзҡ„ “з…ӨзҹҝйҮҮжҺҳжңәжў°иЈ…еӨҮеӣҪ家е·ҘзЁӢе®һйӘҢе®Ө”жҳҜзӣ®еүҚеӣҪеҶ…з…ӨжңәиЎҢдёҡеҶ…е”ҜдёҖзҡ„еӣҪ家зә§е·ҘзЁӢе®һйӘҢе®ӨпјҢиҝҳе»әи®ҫ жңүеҚҡеЈ«еҗҺе·ҘдҪңз«ҷгҖҒйҷўеЈ«е·ҘдҪңз«ҷгҖӮ

3.1.4 еҲ®жқҝиҫ“йҖҒжңәгҖҒиҪ¬иҪҪжңә

еҲ®жқҝиҫ“йҖҒжңәжҳҜз”ЁеҲ®жқҝй“ҫзүөеј•пјҢеңЁж§ҪеҶ…иҝҗйҖҒж•Јж–ҷзҡ„иҫ“йҖҒи®ҫеӨҮгҖӮеҲ®жқҝиҫ“йҖҒжңәдёҚд»…з”ЁдәҺиҝҗйҖҒз…Өе’Ңзү© ж–ҷпјҢиҖҢдё”жҳҜйҮҮз…Өжңәзҡ„иҝҗиЎҢиҪЁйҒ“пјҢеҲ®жқҝиҫ“йҖҒжңәдҝқжҢҒиҝһз»ӯиҝҗиҪ¬жҳҜз…ӨзӮӯз”ҹдә§жӯЈеёёиҝӣиЎҢзҡ„еҝ…иҰҒжқЎд»¶гҖӮжҢүз…§ еүҚж–ҮеҜ№з»јйҮҮи®ҫеӨҮеёӮеңәз©әй—ҙжөӢз®—еҸҠеҗ„зұ»з…Өжңәд»·еҖјйҮҸеҚ жҜ”пјҢжҲ‘们жөӢз®— 2021 е№ҙеҲ®жқҝиҫ“йҖҒжңәеёӮеңәз©әй—ҙзәҰ дёә 48 дәҝе…ғгҖӮзӣёжҜ”“дёүжңәдёҖжһ¶”дёӯе…¶д»–и®ҫеӨҮпјҢеҲ®жқҝиҫ“йҖҒжңәзҡ„жҠҖжңҜй—Ёж§ӣиҫғдҪҺпјҢеҗ„еҺӮ家жҠҖжңҜе·®и·қдёҚеӨ§пјҢ еӣ жӯӨеёӮеңәз«һдәүж јеұҖд№ҹиҫғдёәеҲҶж•ЈпјҢз«һдәүжңҖдёәжҝҖзғҲгҖӮжҚ®дёӯеӣҪз…ӨзӮӯжңәжў°е·ҘдёҡеҚҸдјҡгҖҒеүҚзһ»дә§дёҡз ”з©¶йҷў 2020 е№ҙж•°жҚ®пјҢеј е®¶еҸЈгҖҒеҗүжһ—иӣҹжІігҖҒеұұиҘҝз…ӨжңәзӯүеёӮеҚ зҺҮиҫғй«ҳгҖӮ

иҪ¬иҪҪжңәпјҢе…Ёз§°жҳҜйЎәж§Ҫз”ЁеҲ®жқҝиҪ¬иҪҪжңәпјҢжҳҜе®үиЈ…еңЁзҹҝдә•е·ҘдҪңйқўдёӢеҮәеҸЈзҡ„еҢәж®өиҝҗиҫ“е№іе··еҶ…зҡ„жЎҘејҸеҲ® жқҝиҫ“йҖҒжңәгҖӮеңЁе·ҘдҪңж—¶пјҢиҪ¬иҪҪжңәдёҖз«ҜдёҺе·ҘдҪңйқўзҡ„иҫ“йҖҒжңәжҗӯжҺҘпјҢдёҖз«ҜдёҺеёҰејҸиҫ“йҖҒжңәзҡ„жңәе°ҫзӣёиҝһпјҢдҪңз”Ё жҳҜжҠҠеңЁйҮҮжҺҳйқўдёҠз”ұеҲ®жқҝжңәиҝҗеҮәзҡ„з…ӨзӮӯпјҢз”ұе··йҒ“еә•жқҝеҚҮй«ҳеҗҺпјҢиҪ¬йҖҒеҲ°еёҰејҸиҫ“йҖҒжңәдёҠгҖӮ

зӣ®еүҚпјҢе…¬еҸёж——дёӢзҡ„еҲ®жқҝиҝҗиҫ“жңәгҖҒиҪ¬иҪҪжңәзӯүиЈ…еӨҮдё»иҰҒз”ұеұұиҘҝз…ӨжңәгҖҒе®ҒеӨҸеӨ©ең°еҘ”зүӣз»ҸиҗҘгҖӮе…¶дёӯпјҢ еұұиҘҝз…Өжңәз”ҹдә§зҡ„иҝҗиҫ“иЈ…еӨҮдё»иҰҒеҢ…жӢ¬еёҰејҸиҪ¬иҪҪжңәз”ЁиҮӘ移еҮ дҪҚгҖҒз…Өзҹҝз”ЁеёҰејҸиЈ…иҪҪжңәгҖҒеёҰејҸиҝһз»ӯиҝҗиҫ“зі» з»ҹзӯүгҖӮ

е®ҒеӨҸеӨ©ең°еҘ”зүӣе®һдёҡйӣҶеӣўжңүйҷҗе…¬еҸёпјҲеӨ©ең°еҘ”зүӣпјүпјҢйҡ¶еұһдёӯеӣҪз…ӨзӮӯ科е·ҘйӣҶеӣўеӨ©ең°з§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬ еҸёпјҢдёәеӣҪ家й«ҳж–°жҠҖжңҜдјҒдёҡгҖӮеӨ©ең°еҘ”зүӣеҸҜжҸҗдҫӣзҹҝз”Ёе…Ёзі»еҲ—дә•е·Ҙиҫ“йҖҒиЈ…еӨҮпјҢж»Ўи¶іеҗ„зұ»ең°иҙЁжқЎд»¶е’Ңжҷ®йҮҮгҖҒ з»јйҮҮгҖҒз»јж”ҫзӯүеӨҡз§ҚйҮҮз…Өе·Ҙиүәй…ҚеҘ—йңҖиҰҒпјҢи®ҫеӨҮд№ҹеҸҜдҫқжҚ®е®ўжҲ·йңҖжұӮиҝӣиЎҢй«ҳз«Ҝе®ҡеҲ¶гҖӮе…¶дёӯеҲ®жқҝиҫ“йҖҒжңәиҫ“ йҖҒиғҪеҠӣ 450пҪһ6000t/hпјҢж§Ҫе®Ҫ 630пҪһ1400mmпјҢиЈ…жңәеҠҹзҺҮ 180пҪһ4800kWпјҢй“ҫжқЎи§„ж јΦ26×92пҪһ Φ60×181/197mmгҖӮйЎәж§Ҫз”ЁеҲ®жқҝиҪ¬иҪҪжңәиҫ“йҖҒиғҪеҠӣ 500пҪһ6500t/hпјҢж§Ҫе®Ҫ 630пҪһ1600mmпјҢиЈ…жңә еҠҹзҺҮ 90пҪһ1200kWпјҢй“ҫжқЎи§„ж јΦ26×92пҪһΦ48×152mmгҖӮеҸҜй…ҚзҪ®иҪ¬иҪҪжңәиҮӘ移系з»ҹе®һзҺ°йЎәж§ҪиҪ¬иҪҪ жңәпјҲеҗ«з ҙзўҺжңәпјүзҡ„еҝ«йҖҹжҺЁз§»гҖӮзҡ®еёҰиҮӘ移жңәе°ҫеҸҜйҖӮз”ЁдәҺиғ¶еёҰе®ҪеәҰ 650~1600mm зҡ„еёҰејҸиҫ“йҖҒжңәпјҢж»Ў и¶ідёҖеҲҖдёҖ移жҲ–еӨҡеҲҖдёҖ移зҡ„дҪңдёҡж–№ејҸгҖӮ

3.2 еӨ©зҺӣжҷәжҺ§еҲҶжӢҶдёҠеёӮпјҢжңүеҲ©дәҺжҜҚе…¬еҸёжҸҗеҚҮж•ҙдҪ“д»·еҖј

йҡҸзқҖдә‘и®Ўз®—гҖҒ5GгҖҒеӨ§ж•°жҚ®гҖҒзү©иҒ”зҪ‘гҖҒ移еҠЁдә’иҒ”зҪ‘гҖҒдәәе·ҘжҷәиғҪзӯүжҠҖжңҜзҡ„еҸ‘еұ•пјҢдёәз…ӨзӮӯиЎҢдёҡзҡ„жҷә иғҪеҢ–е»әи®ҫеёҰжқҘж–°зҡ„еҸ‘еұ•жңәйҒҮгҖӮж–°дёҖд»ЈдҝЎжҒҜжҠҖжңҜзҡ„еҸ‘еұ•е’ҢеңЁе…¶д»–иЎҢдёҡзҡ„жҲҗеҠҹеә”з”Ёз»ҷз…ӨзӮӯиЎҢдёҡжҸҗдҫӣдәҶ еҫҲеҘҪзҡ„еҖҹйүҙгҖӮе…¬еҸёдёӢеұһз…ӨжңәжҷәиғҪеҲ¶йҖ жқҝеқ—дјҒдёҡпјҢжҠ“дҪҸжҷәиғҪеҢ–еҸ‘еұ•еёӮеңәжңәйҒҮпјҢеҲӣж–°зӯ–з•ҘпјҢеӨҡжҺӘ并дёҫпјҢ е·©еӣәжү©еӨ§еёӮеңәд»ҪйўқгҖӮ

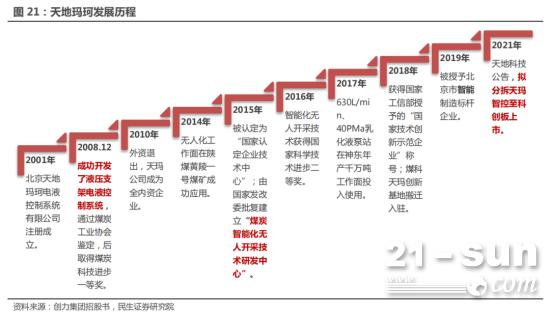

3.2.1 еҸ‘еұ•еҺҶзЁӢеҸҠз»ҸиҗҘжғ…еҶө

еҢ—дә¬еӨ©зҺӣжҷәжҺ§з§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲеӨ©ең°зҺӣзҸӮз”өж¶ІжҺ§еҲ¶зі»з»ҹжңүйҷҗе…¬еҸёпјүжҲҗз«ӢдәҺ 2001 е№ҙ 7 жңҲпјҢ йҡ¶еұһдәҺдёӯеӣҪз…ӨзӮӯ科е·ҘйӣҶеӣўпјҢжҳҜеӨ©ең°з§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёзҡ„жҺ§иӮЎеӯҗе…¬еҸёгҖӮе…¬еҸёдё“дёҡд»ҺдәӢз…ӨзҹҝжҷәиғҪејҖйҮҮ жҺ§еҲ¶жҠҖжңҜиЈ…еӨҮзҡ„з ”еҸ‘гҖҒз”ҹдә§гҖҒй”Җе”®е’ҢжңҚеҠЎдёҡеҠЎпјҢж—ЁеңЁдёәз…ӨзҹҝжҸҗдҫӣдјҳиҙЁдә§е“ҒеҸҠзІҫеҮҶжңҚеҠЎпјҢйҷҚдҪҺз…Өзҹҝ е·ҘдәәеҠіеҠЁејәеәҰпјҢжҸҗй«ҳз…ӨзҹҝејҖйҮҮе®үе…ЁжҷәиғҪеҢ–ж°ҙе№іеҸҠз”ҹдә§ж•ҲзҺҮгҖӮ

еӨ©ең°зҺӣзҸӮеұһдәҺй«ҳз«ҜиЈ…еӨҮеҲ¶йҖ дә§дёҡйўҶеҹҹпјҢдёҺеӨ©ең°з§‘жҠҖе…¶д»–дёҡеҠЎжқҝеқ—дҝқжҢҒй«ҳеәҰзҡ„зӢ¬з«ӢжҖ§гҖӮжҚ®иҜҒеҲё ж—ҘжҠҘзҪ‘жҠҘйҒ“пјҢз»ҸиҝҮ 20 дҪҷе№ҙзҡ„еҸ‘еұ•пјҢеӨ©зҺӣжҷәжҺ§дё»иҗҘдә§е“Ғ SAC еһӢж¶ІеҺӢж”Ҝжһ¶з”өж¶ІжҺ§еҲ¶зі»з»ҹгҖҒSAP еһӢ жҷәиғҪйӣҶжҲҗдҫӣж¶Ізі»з»ҹгҖҒSAM еһӢз»јйҮҮиҮӘеҠЁеҢ–жҺ§еҲ¶зі»з»ҹе№іеқҮеёӮеңәеҚ жңүзҺҮиҫҫ 40%пјҢеңЁжҠҖжңҜгҖҒжҖ§иғҪгҖҒиҙЁйҮҸгҖҒ еҸҜйқ жҖ§зӯүж–№йқўеқҮеӨ„дәҺиЎҢдёҡйўҶе…Ҳең°дҪҚгҖӮ

2021 е№ҙ 11 жңҲ 5 ж—ҘпјҢеӨ©ең°з§‘жҠҖеҸ‘еёғе…¬е‘Ҡз§°пјҢжӢҹеҲҶжӢҶе…¶жҺ§иӮЎеӯҗе…¬еҸёеҢ—дә¬еӨ©зҺӣжҷәжҺ§з§‘жҠҖиӮЎд»Ҫжңү йҷҗе…¬еҸё(д»ҘдёӢз®Җз§°“еӨ©зҺӣжҷәжҺ§”)иҮідёҠдәӨжүҖ科еҲӣжқҝдёҠеёӮпјҢжң¬ж¬ЎеҲҶжӢҶе®ҢжҲҗеҗҺпјҢеӨ©зҺӣжҷәжҺ§д»Қдёәе…¬еҸёжҺ§иӮЎ еӯҗе…¬еҸёпјҢеӨ©зҺӣжҷәжҺ§зҡ„иҙўеҠЎзҠ¶еҶөе’ҢзӣҲеҲ©иғҪеҠӣд»Қе°ҶеҸҚжҳ еңЁе…¬еҸёзҡ„еҗҲ并жҠҘиЎЁдёӯгҖӮжң¬ж¬ЎеҲҶжӢҶдёҠеёӮеҗҺпјҢеӨ©зҺӣ жҷәжҺ§е°ҶиҝӣдёҖжӯҘе®Ңе–„жІ»зҗҶз»“жһ„гҖҒжҸҗеҚҮиһҚиө„иғҪеҠӣе’Ңз»ҸиҗҘж•ҲзҺҮпјҢиҖҢе…¶жҜҚе…¬еҸёеӨ©ең°з§‘жҠҖдј°еҖјдҪ“зі»д№ҹжңүжңӣйҮҚ еЎ‘пјҢжҸҗеҚҮе…¬еҸёж•ҙдҪ“д»·еҖјгҖӮ

иҝ‘е№ҙжқҘпјҢеӨ©зҺӣе…¬еҸёжҷәиғҪж— дәәеҢ–ејҖйҮҮжҠҖжңҜз ”з©¶еҸ–еҫ—иҫғеӨ§иҝӣеұ•пјҢз»ҸиҗҘдёҡз»©иҝҲдёҠж–°еҸ°йҳ¶гҖӮ2020 е№ҙпјҢ еӨ©зҺӣе…¬еҸёе®һзҺ°иҗҘдёҡ收е…Ҙ 11.63 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 19.16%пјҢеҲ©ж¶ҰжҖ»йўқ 3.56 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 47.11%пјӣеҮҖеҲ©ж¶Ұ 3.06 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ 46.41%гҖӮ

3.2.2 е…¬еҸёжҸҗдҫӣжҷәиғҪеҢ–дә§е“ҒжҠҖжңҜдёҺи§ЈеҶіж–№жЎҲ

еӨ©зҺӣжҷәжҺ§жҸҗдҫӣзҡ„дә§е“ҒжҠҖжңҜдёҺи§ЈеҶідё»иҰҒдё»иҰҒж¶өзӣ–з”өж¶ІжҺ§гҖҒз»јйҮҮиҮӘеҠЁеҢ–гҖҒйӣҶжҲҗдҫӣж¶ІгҖҒж•°еӯ—ж¶ІеҺӢйҳҖ еҸҠжҺ§еҲ¶зі»з»ҹеӣӣдёӘжқҝеқ—гҖӮ

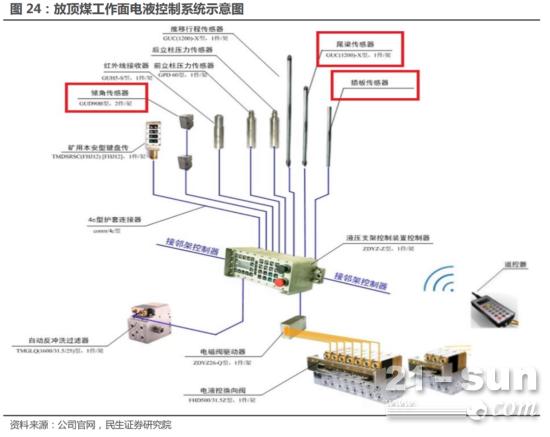

1.з”өж¶ІжҺ§зі»з»ҹ

ж¶ІеҺӢж”Ҝжһ¶з”өж¶ІжҺ§еҲ¶зі»з»ҹжҳҜдёҖз§ҚйӣҶе·ҘдҪңйқўжҺ§еҲ¶зі»з»ҹгҖҒиҝҮж»Өзі»з»ҹеҸҠе·ҘдҪңйқўж•°жҚ®йӣҶжҲҗеҸҠдёҠдј зі»з»ҹдёә дёҖдҪ“зҡ„еҜ№ж¶ІеҺӢж”Ҝжһ¶е®һж–ҪеӨҡеҠҹиғҪгҖҒй«ҳж•ҲзҺҮгҖҒиҮӘеҠЁеҢ–жҺ§еҲ¶зҡ„жҲҗеҘ—и®ҫеӨҮгҖӮе…¬еҸё SAC еһӢж¶ІеҺӢж”Ҝжһ¶з”өж¶ІжҺ§ еҲ¶зі»з»ҹпјҢд»Ҙж•ҙдҪ“ејҸдё»йҳҖдҪңдёәе…ій”®жү§иЎҢжңәжһ„пјҢд»ҘжҺ§еҲ¶еҷЁдёәж ёеҝғжҺ§еҲ¶еҚ•е…ғпјҢиғҪеӨҹж»Ўи¶іи–„з…ӨеұӮгҖҒдёӯеҺҡз…Ө еұӮгҖҒеӨ§йҮҮй«ҳеҸҠж”ҫйЎ¶з…ӨзӯүеӨҡз§ҚдёҚеҗҢзұ»еһӢе·ҘдҪңйқўзҡ„еә”з”ЁйңҖжұӮпјҢдёәз”ЁжҲ·жҸҗдҫӣжүӢеҠЁгҖҒйӮ»жһ¶гҖҒжҲҗз»„еҸҠе…Ёе·ҘдҪңйқўиҮӘеҠЁеҢ–зӯүдёҚеҗҢж“ҚдҪңзӯүзә§зҡ„дҪҝз”Ёж–№ејҸпјҢеңЁе®һзҺ°ж¶ІеҺӢж”Ҝжһ¶жҺ§еҲ¶зҡ„еҗҢж—¶пјҢйҷҚдҪҺж”Ҝжһ¶ж“ҚдҪңе·ҘдәәеҠіеҠЁејәеәҰпјҢ жҸҗй«ҳе·ҘдҪңйқўиҮӘеҠЁеҢ–ж°ҙе№ігҖӮ

д»Ҙж”ҫйЎ¶з…Өе·ҘдҪңйқўдёәдҫӢпјҢе…¬еҸёејҖеҸ‘дәҶжӣҙйҖӮеә”иҮӘеҠЁеҢ–ж”ҫз…Өе·Ҙиүәзҡ„з”өж¶ІжҺ§еҲ¶зі»з»ҹгҖӮз”өжҺ§жҺ§еҲ¶ж”Ҝжһ¶жүҖ жңүеҠЁдҪңпјҢеүҚйғЁи·ҹжңә+еҗҺйғЁж”ҫз…ӨеҠЁдҪңпјҢеҸҜж №жҚ®е®һйҷ…жғ…еҶөйҖүжӢ©дёҚеҗҢж”ҫз…Өж–№ејҸпјҢе®һзҺ°иҮӘеҠЁж”ҫз…ӨпјҢ并具жңү еҰӮдёӢзү№зӮ№пјҡ1пјүзі»з»ҹй…ҚзҪ®ж”ҫз…Өй”®зӣҳжҲ–йҒҘжҺ§еҷЁпјҢдәәе‘ҳж“ҚдҪңж–№ејҸзҒөжҙ»пјӣ2пјүеүҚйғЁејҖйҮҮдёҺеҗҺйғЁж”ҫз…ӨжҺ§еҲ¶зӣё з»“еҗҲпјҢе®һзҺ°йҮҮж”ҫеҚҸеҗҢпјӣ3пјүе°ҫжўҒжҸ’жқҝй…ҚзҪ®еҖҫи§’гҖҒиЎҢзЁӢдј ж„ҹеҷЁпјҢе®һзҺ°и®°еҝҶж”ҫз…Өпјӣ4пјүеӨҡдј ж„ҹеҷЁиһҚеҗҲ+ ж”ҫз…ӨжҺ§еҲ¶жЁЎеһӢпјҢж №жҚ®е…·дҪ“з…ӨеұӮжқЎд»¶е®һзҺ°жҷәиғҪж”ҫз…Өпјӣ5пјүзӣҙзәҝеәҰжҺ§еҲ¶пјҢйҖҡиҝҮеҲҶжһҗе·ҘдҪңйқўйЎ¶еә•жқҝжқЎд»¶пјҢ еҲ©з”ЁиҮӘеҠЁз§»жһ¶иҮӘдё»жҺ§еҲ¶з®—жі•пјҢе®һзҺ°е·ҘдҪңйқўеүҚеҗҺжәңиҮӘеҠЁжүҫзӣҙгҖӮ

2.з»јйҮҮиҮӘеҠЁеҢ–жҺ§еҲ¶зі»з»ҹ

з»јйҮҮиҮӘеҠЁеҢ–жҺ§еҲ¶зі»з»ҹпјҢжҳҜжҢҮд»Ҙзӣ‘жҺ§дёӯеҝғдёәж ёеҝғпјҢе·ҘдҪңйқўи§Ҷйў‘гҖҒд»ҘеӨӘзҪ‘гҖҒйҹійў‘гҖҒиҝңжҺ§дёәеҹәзЎҖ зҡ„ йӣҶдёӯиҮӘеҠЁеҢ–жҺ§еҲ¶зі»з»ҹгҖӮ

е…¬еҸёз ”еҸ‘зҡ„з»јйҮҮиҮӘеҠЁеҢ–жҺ§еҲ¶зі»з»ҹпјҢй’ҲеҜ№жҷәиғҪеҢ–з»јйҮҮе·ҘдҪңйқўпјҢйҖҡиҝҮж¶ІеҺӢж”Ҝжһ¶е…Ёе·ҘдҪңйқўи·ҹжңәиҮӘеҠЁ еҢ–гҖҒйҮҮз…Өжңәи®°еҝҶжҲӘеүІгҖҒеҲ®жқҝиҫ“йҖҒжңәжҷәиғҪз…ӨжөҒиҙҹиҚ·е№іиЎЎжҺ§еҲ¶гҖҒдёүз»ҙең°еқҖжЁЎеһӢгҖҒиҮӘдё»еүІз…ӨзӯүжҠҖжңҜпјҢд»Ҙ LongWallMind жҷәиғҪжҺ§еҲ¶иҪҜ件дёәж ёеҝғпјҢд»ҘиҙҜз©ҝз»јйҮҮе·ҘдҪңйқўзҡ„еҚғе…Ҷе·Ҙдёҡд»ҘеӨӘзҪ‘еҸҠзҷҫе…Ҷж— зәҝйҖҡдҝЎзҪ‘ з»ңдёәе№іеҸ°пјҢд»Ҙй«ҳжё…и§Ҷйў‘е®һзҺ°еҜ№е·ҘдҪңйқўеҸҜи§ҶеҢ–зӣ‘жҺ§дёәдҫқжүҳпјҢд»ҘзҪ‘з»ңеһӢжҺ§еҲ¶еҷЁдёәжҺ§еҲ¶еҚ•е…ғпјҢе»әз«Ӣз»ҹдёҖ зҡ„иҪҜ硬件жҺ§еҲ¶дҪ“зі»пјҢе®һзҺ°дәҶеңЁйЎәж§Ҫзӣ‘жҺ§дёӯеҝғеҜ№е·ҘдҪңйқўж¶ІеҺӢж”Ҝжһ¶гҖҒйҮҮз…ӨжңәгҖҒеҲ®жқҝиҫ“йҖҒжңәгҖҒжіөз«ҷзӯүи®ҫ еӨҮиҮӘеҠЁжҺ§еҲ¶еҸҠи®ҫеӨҮзҡ„“дёҖй”®еҗҜеҒң”гҖӮиҜҘзі»з»ҹзі»з»ҹйҖҡдҝЎе№іеҸ°еёҰе®Ҫ 1000MbpsпјҢж— зәҝйҖҡдҝЎзҪ‘з»ңе№іеҸ°жңҖ еӨ§еёҰе®Ҫ 160MbpsпјӣеҸҜд»ҘеҜ№йҮҮз…ӨжңәгҖҒж¶ІеҺӢж”Ҝжһ¶иҝӣиЎҢиҝңзЁӢе®һж—¶жҺ§еҲ¶пјҢжҺ§еҲ¶е»¶ж—¶дёҚеӨ§дәҺ 300msгҖӮ

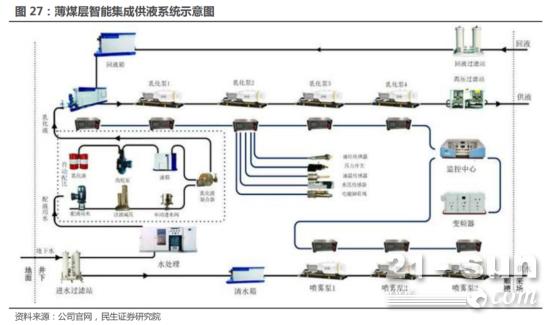

3.йӣҶжҲҗдҫӣж¶Ізі»з»ҹ

жҷәиғҪйӣҶжҲҗдҫӣж¶Ізі»з»ҹпјҢжҢҮйӣҶжіөз«ҷгҖҒз”өзЈҒеҚёиҪҪгҖҒжҷәиғҪжҺ§еҲ¶гҖҒеҸҳйў‘жҺ§еҲ¶гҖҒд№іеҢ–ж¶ІиҮӘеҠЁй…ҚжҜ”гҖҒеӨҡзә§иҝҮ ж»ӨеҸҠзі»з»ҹиҝҗиЎҢзҠ¶жҖҒи®°еҪ•дёҺдёҠдј дёәдёҖдҪ“зҡ„е·ҘдҪңйқўж¶ІеҺӢеҠЁеҠӣзі»з»ҹгҖӮ

е…¬еҸё SAP еһӢжҷәиғҪйӣҶжҲҗдҫӣж¶Ізі»з»ҹпјҢеҸҜдёәз»јйҮҮе·ҘдҪңйқўжҸҗдҫӣжҒ’еҺӢгҖҒжё…жҙҒгҖҒй…ҚжҜ”зЁіе®ҡзҡ„й«ҳиҙЁйҮҸд№іеҢ– ж¶ІпјҢжҳҜз…Өзҹҝз»јйҮҮе·ҘдҪңйқўй«ҳдә§гҖҒй«ҳж•ҲгҖҒиҠӮиғҪзҺҜдҝқгҖҒй•ҝж—¶й—ҙзЁіе®ҡе·ҘдҪңзҡ„еҖјеҫ—дҝЎиө–зҡ„еҗҺеӨҮдҝқйҡңзі»з»ҹгҖӮиҜҘ зі»з»ҹе…·жңүиҮӘдё»зҹҘиҜҶдә§жқғзҡ„ 400L/minгҖҒ630L/min жөҒйҮҸгҖҒ37.5MPa еҺӢеҠӣзӯүзә§зҡ„д№іеҢ–ж¶ІжіөгҖҒз”өзЈҒ еҚёиҪҪе’ҢжҷәиғҪжҺ§еҲ¶зҡ„дә§е“Ғе’ҢжҠҖжңҜпјҢж•ҙдҪ“жҖ§иғҪиҫҫеҲ°еӣҪйҷ…йўҶе…Ҳж°ҙе№ігҖӮ

д»Ҙи–„з…ӨеұӮдёәдҫӢпјҢе…¬еҸёдёәз”ЁжҲ·жҸҗдҫӣе®Ңж•ҙзҡ„йӣҶжҲҗдҫӣж¶Іи§ЈеҶіж–№жЎҲдё»иҰҒи®ҫеӨҮдёәжөҒйҮҸ 400L/minгҖҒйўқе®ҡ еҺӢеҠӣ 31.5-37.5MPa зҡ„д№іеҢ–ж¶Іжіөз«ҷд»ҘеҸҠжөҒйҮҸ 400L/minгҖҒйўқе®ҡеҺӢеҠӣ 16MPa зҡ„е–·йӣҫжіөз«ҷпјҢд»Ҙ 5 жіө 3 з®ұдёәж Үй…Қж–№жЎҲпјҢй…ҚзҪ® F зә§йЈҺеҶ·еҸҳйў‘з”өжңәгҖӮе…ЁеҘ—и®ҫеӨҮж•ҙй«ҳдёҚи¶…иҝҮ 1600mmпјҢз»ҙдҝ®й«ҳеәҰдёҚи¶…иҝҮ 1800mmгҖӮзі»з»ҹжҸҗдҫӣжҖ»жөҒйҮҸеңЁ 200-1200L/min иҢғеӣҙеҶ…иҝһз»ӯеҸҜи°ғгҖӮд№іеҢ–жіөйҮҮз”ЁеҸҢж¶Ұж»‘зі»з»ҹпјҢиғҪеӨҹ е®һзҺ°еӨҡжіөеҗҢж—¶еҸҳйў‘и°ғйҖҹгҖҒз”өзЈҒеҚёиҚ·иҒ”еҠЁгҖҒйҳІеҗёз©әдҝқжҠӨгҖҒзҲҶз®Ўеҝ«йҖҹдҝқжҠӨгҖҒе…ЁиҮӘеҠЁй…Қж¶ІзӯүжҠҖжңҜгҖӮ

4 е®үе…Ёз”ҹдә§жҳҜ第дёҖиҰҒеҠЎпјҢиЈ…еӨҮдёҺжңҚеҠЎеҸ—зӣҠ

4.1 е®үе…Ёз”ҹдә§жҳҜйҰ–иҰҒзҺҜиҠӮпјҢзӣёе…іиЈ…еӨҮдёҺжңҚеҠЎдёәдјҒдёҡеҲҡжҖ§йңҖжұӮ

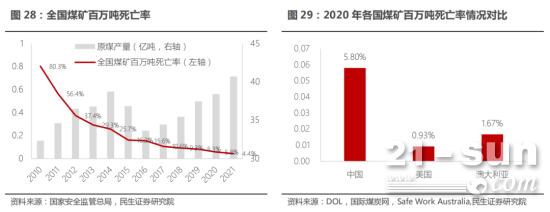

з…Өзҹҝе®үе…Ёз”ҹдә§жҳҜз…ӨзӮӯдјҒдёҡз»ҸжөҺж•ҲзӣҠеҫ—д»ҘдҝқиҜҒзҡ„еҹәзЎҖпјҢд№ҹжҳҜе…¶з”ҹдә§з»ҸиҗҘзҡ„дё»иҰҒеҶ…е®№е’ҢйҰ–иҰҒзҺҜиҠӮгҖӮ д»ҺиҝҮеҺ»иҝ‘ 10 е№ҙеҺҹз…Өдә§йҮҸзңӢпјҢжҲ‘еӣҪеҺҹз…Өдә§йҮҸе…ҲеҗҺз»ҸеҺҶдәҶдҫӣз»ҷдҫ§ж”№йқ©еүҚеҗҺзҡ„дёҠж¶ЁгҖҒдёӢи·Ңе’ҢеӣһеҚҮпјҢ然 иҖҢз…Өзҹҝе®үе…Ёж°ҙе№іеҚҙеңЁдёҚж–ӯжҸҗеҚҮпјҢзҷҫдёҮеҗЁжӯ»дәЎзҺҮеҹәжң¬жҲҗйҖҗе№ҙдёӢйҷҚи¶ӢеҠҝпјҢиҝҷиҰҒеҫ—зӣҠдәҺз…Өзҹҝжңәжў°еҢ–гҖҒжҷә иғҪеҢ–жҺЁиҝӣеҜ№е°‘дәәеҢ–гҖҒж— дәәеҢ–зҡ„жҺЁеҠЁпјҢд»ҘеҸҠж”ҝзӯ–еұӮйқўеҜ№дәҺе®үе…Ёз”ҹдә§зҡ„й«ҳеәҰйҮҚи§ҶгҖӮ

дёҚиҝҮпјҢзӣ®еүҚжҲ‘еӣҪзҡ„з…Өзҹҝе®үе…Ёж°ҙе№ідёҺдё–з•Ңдё»иҰҒдә§з…ӨеӣҪ家д»Қ然еӯҳеңЁдёҖе®ҡе·®и·қгҖӮжҚ®зҫҺеӣҪеҠіе·ҘйғЁж•°жҚ®пјҢ 2020 е№ҙзҫҺеӣҪз…Өзҹҝжӯ»дәЎдәәж•°дёә 5 дәәпјҢжҫіеӨ§еҲ©дәҡдёә 7 дәәпјҢжҠҳеҗҲзҷҫдёҮеҗЁжӯ»дәЎзҺҮеқҮеңЁ 1-2%пјҢиҝҷд№ҹиЎЁжҳҺпјҢ жҲ‘еӣҪз…Өзҹҝе®үе…Ёж°ҙе№ід»ҚжңүдёҖе®ҡжҸҗеҚҮз©әй—ҙгҖӮ

ж №жҚ®з…ӨзӮӯе·Ҙдёҡдә” 1983 е№ҙеҸ‘еёғзҡ„гҖҠз…Өзҹҝе®үе…ЁиЈ…еӨҮеҹәжң¬иҰҒжұӮпјҲиҜ•иЎҢпјүгҖӢпјҢе®үе…ЁиЈ…еӨҮдё»иҰҒеҢ…жӢ¬жІјж°” йҳІжІ»гҖҒзІүе°ҳйҳІжІ»гҖҒзҹҝдә•йҳІгҖҒзҒӯзҒ«гҖҒйЎ¶жқҝгҖҒзҹҝеұұж•‘жҠӨгҖҒйҳІжІ»ж°ҙпјҢд»ҘеҸҠе…¶д»–е®үе…ЁиЈ…еӨҮзӯүгҖӮ

з“Ұж–Ҝзҡ„зҮғзғ§гҖҒзҲҶзӮёжҖ§жҳҜзҹҝдә•дё»иҰҒзҒҫе®ід№ӢдёҖпјҢе…·дҪ“иҖҢиЁҖпјҢзҹҝдә•з“Ұж–ҜжҳҜзҹҝдә•дёӯдё»иҰҒз”ұз…ӨеұӮж°”жһ„жҲҗ зҡ„д»Ҙз”Ізғ·дёәдё»зҡ„жңүе®іж°”дҪ“.жңүж—¶еҚ•зӢ¬жҢҮз”Ізғ·(жІјж°”) гҖӮжІјж°”йҳІжІ»е·ҘдҪңеҸҜд»ҘеҲҶдёәжІјж°”жҠҪж”ҫгҖҒйҳІжӯўз…ӨдёҺ жІјж°”зӘҒеҮәгҖҒжІјж°”зӣ‘жөӢгҖӮ

жІјж°”жҠҪж”ҫйңҖиҰҒз”ЁеҲ°зҡ„иЈ…еӨҮеҢ…жӢ¬й’»жңәгҖҒжҠҪж”ҫжіөгҖҒеӯ”еҸЈи®ҫеӨҮгҖҒжҠҪж”ҫз®ЎйҒ“зӣ‘жөӢгҖҒжҠҪж”ҫз«ҷзҺҜеўғзӣ‘жөӢгҖҒ дёүйҳІиЈ…зҪ®зӯүгҖӮе…¶дёӯпјҢ1пјүй’»жңәжҳҜжңҖеёёз”ЁеҲ°зҡ„иЈ…еӨҮд№ӢдёҖпјҢжҲ‘еӣҪзӣ®еүҚз”ҹдә§зҡ„йҖӮз”ЁдәҺжҠҪж”ҫжІјж°”зҡ„й’»жңәжңү еӨҡз§ҚпјҢеҸҜж №жҚ®жҠҪж”ҫжқЎд»¶иҝӣиЎҢйҖүеһӢпјҢеңЁи®ҫеӨҮж•°йҮҸдёҠжҜҸдёӘйҮҮеҢәеә”иҮіе°‘й…ҚеӨҮдёӨеҘ—пјӣ2пјүжҠҪж”ҫжіөпјҢеҢ…жӢ¬ж°ҙ зҺҜејҸзңҹз©әжіөгҖҒзҰ»еҝғйј“йЈҺжңәгҖҒеӣһиҪ¬ејҸйј“йЈҺжңәзұ»еһӢпјҢе…¶з”өжңәйЎ»дёәйҳІзҲҶеһӢпјҢдё”йңҖиҰҒе®үи®ҫиҮӘеҠЁи°ғеҺӢгҖҒж–ӯж°ҙгҖҒ еҒңз”өзӯүдҝқжҠӨиЈ…зҪ®гҖӮ3пјүеӯ”еҸЈи®ҫеӨҮпјҢдё»иҰҒеҢ…жӢ¬е°Ғеӯ”еҷЁгҖҒжөҒйҮҸи®ЎгҖҒеҺӢеҠӣи®ЎзӯүпјҢе…¶дёӯе°Ғеӯ”еҷЁеҸҜйҮҮз”Ёж©Ўиғ¶гҖҒ иҒҡж°Ёй…ҜдҪңдёәеҜҶе°Ғжқҗж–ҷпјҢиҰҒеҠ ејәеҜҶе°ҒжҖ§пјҢжҸҗй«ҳжҠҪж”ҫж•ҲжһңпјҢе°Ғеӯ”ж·ұеәҰдёҖиҲ¬дёә 3пҪһ6 зұіпјҢжөҒйҮҸи®Ўзӣ®еүҚд»Қ йҮҮз”Ёеӯ”жқҝејҸпјӣеҺӢеҠӣи®Ўдёәж°ҙжҹұејҸеҺӢе·®и®ЎпјҢиҝҷдәӣи®ҫеӨҮйғҪиҰҒжңүи¶іеӨҹж•°йҮҸзҡ„еӮЁеӨҮгҖӮ4пјүжҠҪж”ҫз®ЎйҒ“зӣ‘жөӢи®ҫеӨҮпјҢ еә”иғҪзӣ‘жөӢз®ЎйҒ“зҡ„жө“еәҰгҖҒиҙҹеҺӢгҖҒжөҒйҮҸе’ҢдёҖж°§еҢ–зўіеӣӣдёӘеҸӮйҮҸпјӣ5пјүжҠҪж”ҫз«ҷзҺҜеўғзӣ‘жөӢпјҢзӣ®зҡ„еңЁдәҺйҳІжІ»жҠҪ ж”ҫз«ҷеҶ…з®Ўи·Ҝжі„йңІжІјж°”пјӣ6пјүдёүйҳІиЈ…зҪ®пјҢдё»иҰҒеҢ…жӢ¬йҳІеӣһзҒ«гҖҒйҳІзҲҶзӮёгҖҒйҳІеӣһж°”пјҢзӣ®еүҚж— е®ҡеһӢи®ҫеӨҮпјҢз”ұ еҗ„зҹҝеӣ ең°еҲ¶е®ңиЈ…и®ҫгҖӮ

з…ӨдёҺжІјж°”зӘҒеҮәжҳҜжҢҮеңЁеҺӢеҠӣдҪңз”ЁдёӢпјҢз ҙзўҺзҡ„з…Өе’ҢжІјж°”з”ұз…ӨдҪ“еҶ…пјҢзӘҒ然еҗ‘йҮҮжҺҳз©әй—ҙеӨ§йҮҸе–·еҮәзҡ„зҺ° иұЎпјҢжҳҜдёҖз§ҚжһҒе…¶еӨҚжқӮзҡ„еҠЁеҠӣзҺ°иұЎгҖӮдёәйҳІжІ»жІјж°”зӘҒеҮәпјҢжүҖжңүзӘҒеҮәзҹҝдә•еқҮеә”ж №жҚ®жүҖйҮҮз”Ёзҡ„дёҚеҗҢйҳІзӘҒе·Ҙ иүәй…ҚеӨҮзӣёеә”зҡ„иЈ…еӨҮгҖӮиҝҷдәӣиЈ…еӨҮдё»иҰҒжңүпјҡ1пјүж°ҙеҠӣеҶІеӯ”и®ҫеӨҮпјҢеҢ…жӢ¬еҶІеӯ”й’»жңәгҖҒз…Өж°ҙж°”еҲҶзҰ»еҷЁзӯүпјӣ2пјүж°ҙеҠӣеүІзјқе’Ңз…ӨеұӮжіЁж°ҙи®ҫеӨҮпјҢеҢ…жӢ¬ж°ҙеҠӣж¶ЎиҪ®й’»гҖҒеүІзјқеҷЁгҖҒй«ҳеҺӢжіөеҸҠжіЁж°ҙжіөзӯүпјӣ3пјүйңҮеҠЁзҲҶз ҙе’ҢиҜұеҜј зҲҶз ҙи®ҫеӨҮпјҢеҢ…жӢ¬еІ©зҹіз”өй’»гҖҒејәеҠӣз…Өз”өй’»гҖҒеҗ„з§Қй’»жңәд»ҘеҸҠеӨ§е®№йҮҸеҸ‘зҲҶеҷЁзӯүгҖӮ

жІјж°”жЈҖжөӢж–№йқўпјҢжүҖжңүзҹҝдә•йғҪеҝ…йЎ»е»әз«ӢжІјж°”зҡ„дёӘдҪ“е·ЎеӣһжЈҖжөӢе’Ңиҝһз»ӯжЈҖжөӢзҡ„еҸҢйҮҚзӣ‘жөӢдҪ“зі»гҖӮ1пјү дёӘдҪ“е·ЎеӣһжЈҖжөӢпјҢдё»иҰҒжҢҮжҢ–жңәжЈҖеҜҹдәәе‘ҳгҖҒзҸӯз»„жҠҖжңҜгҖҒз®ЎзҗҶгҖҒдҪңдёҡдәәе‘ҳзӯүеҝ…йЎ»жҗәеёҰзҡ„дёҚеҗҢжө“еәҰж°”жөӢе®ҡ д»ӘгҖҒжҠҘиӯҰеҷЁгҖҒз“Ұж–ҜжЈҖе®ҡзҒҜзӯүпјӣ2пјүзҹҝдә•е®үе…Ёзӣ‘жөӢзі»з»ҹпјҢжҳҜжҢҮеңЁжңүзӘҒеҮәеҚұйҷ©зҹҝдә•е’Ңй«ҳжІјж°”зҹҝдә•д»ҘеҸҠ дҪҺжІјж°”зҹҝдә•зҡ„йҮҚзӮ№йҮҮеҢәе’Ңй«ҳжІјж°”йҮҮжҺҳе·ҘдҪңйқўпјҢеҝ…йЎ»еңЁең°йқўиЈ…и®ҫз“Ұж–ҜйӣҶдёӯзӣ‘жөӢзі»з»ҹпјҢд»Ҙзӣ‘жөӢжІјж°”дёә дё»пјҢеҗҢж—¶зӣ‘жөӢдёҖж°§еҢ–зўіе’ҢйЈҺйҖҹзӯүеҸӮйҮҸгҖӮйӣҶдёӯзӣ‘жөӢзі»з»ҹзҡ„жҺўеӨҙиЈ…и®ҫең°зӮ№пјҢж №жҚ®зҹҝдә•жІјж°”ж¶ҢеҮәгҖҒйҖҡйЈҺ жқЎд»¶еҸҠеҸ‘зҒ«жғ…еҶөзЎ®е®ҡгҖӮдёҖиҲ¬иҮіе°‘еҒҡеҲ°пјҡжҺҳиҝӣеӨҙгҖҒйҮҮз…Өе·ҘдҪңйқўеӣһйЈҺжөҒгҖҒйҮҮеҢәжҖ»еӣһйЈҺжөҒзҡ„жІјж°”зӣ‘жөӢпјӣ е·ҘдҪңйқўгҖҒйҮҮеҢәгҖҒжҖ»иҝӣйЈҺгҖҒжҖ»еӣһйЈҺзҡ„йЈҺйҖҹзӣ‘жөӢпјӣе·ҘдҪңйқўгҖҒйҮҮеҢәгҖҒжҖ»еӣһйЈҺжөҒзҡ„дёҖж°§еҢ–зўізӣ‘жөӢгҖӮ

4.2 “жҠҖжңҜ+дә§е“Ғ+е·ҘзЁӢжңҚеҠЎ”дёҖдҪ“еҢ–пјҢеҗ‘йқһз…ӨзҹҝеұұйўҶеҹҹ延伸

е…¬еҸёзҹҝеұұе®үе…Ёжқҝеқ—пјҢдё»иҰҒжҳҜдёәдәҶдҝқйҡңз…ӨзҹҝеҸҠйқһз…Өзҹҝеұұе®үе…Ёз”ҹдә§пјҢжҸҗдҫӣе®үе…Ёдә§е“ҒгҖҒжҠҖжңҜжңҚеҠЎе’Ң зҒҫе®іжІ»зҗҶзӯүдёҡеҠЎйӣҶеҗҲгҖӮе…¬еҸёзҹҝеұұе®үе…Ёжқҝеқ—ж¶өзӣ–дәҶз…Өзҹҝе®ү全科жҠҖе…ЁйғЁдё“дёҡйўҶеҹҹпјҢжһ„е»әдәҶе®Ңе–„зҡ„з…Өзҹҝ е®ү全科жҠҖз ”еҸ‘дҪ“зі»е’Ңдә§дёҡеҹәең°пјҢжӢҘжңүеҗ„зұ»жҠҖжңҜеӣҪеҶ…йўҶе…Ҳзҡ„е®һйӘҢиЈ…еӨҮе’Ңе№іеҸ°гҖӮ

е…¬еҸёдәҺ 2014 е№ҙиҝӣе…Ҙз…ӨзӮӯе®үе…ЁиЈ…еӨҮйўҶеҹҹпјҢдёӯз…Ө科е·Ҙе°Ҷж——дёӢеҲҶеҲ«д»Ҙз“Ұж–ҜзҒҫе®ійҳІжІ»и‘—з§°зҡ„иҘҝе®үз ” 究йҷўгҖҒж°ҙзҒҫе®іи‘—з§°зҡ„йҮҚеәҶз ”з©¶йҷўпјҢд»ҘеҸҠдё»иҗҘжҙҒеҮҖз…ӨжҠҖжңҜзҡ„еҢ—дә¬еҚҺе®ҮжіЁе…ҘеӨ©ең°з§‘жҠҖгҖӮз”ұдәҺз…ӨзӮӯе®үе…Ё жқҝеқ—еұһдәҺдёӯз…Ө科е·Ҙж——дёӢдјҳиҙЁиө„дә§пјҢеӣ жӯӨеӨ©ең°з§‘жҠҖзҡ„зӣҲеҲ©иғҪеҠӣд№ҹиҝӣдёҖжӯҘеўһејәгҖӮ

е…¬еҸёе®үе…ЁиЈ…еӨҮжқҝеқ—дё»иҰҒдә§е“ҒеҢ…жӢ¬й’»жңәгҖҒжіҘжөҶжіөиҪҰгҖҒең°йқўиҪҰиҪҪй’»жңәгҖҒз“Ұж–Ҝеҗ«йҮҸзӣҙжҺҘжөӢе®ҡиЈ…зҪ®гҖҒ з…Өзҹҝе®үе…Ёзӣ‘жөӢзӣ‘жҺ§зі»з»ҹгҖҒз…ӨдёҺз“Ұж–ҜзӘҒеҮәйў„иӯҰзі»з»ҹгҖҒд»Һи¶…й«ҳеҺӢж°ҙеҠӣеүІзјқзі»з»ҹзӯүгҖӮ2019 е№ҙ 10 жңҲпјҢиҘҝ е®үз ”з©¶йҷўеә”з”ЁиҮӘдё»з ”еҸ‘зҡ„еӨ§еҠҹзҺҮе®ҡеҗ‘й’»иҝӣжҠҖжңҜеҸҠиЈ…еӨҮеңЁзҘһдёңз…ӨзӮӯдҝқеҫ·з…ӨзҹҝпјҢе®ҢжҲҗдәҶдё»еӯ”ж·ұеәҰ 3353m зҡ„жІҝз…ӨеұӮи¶…й•ҝиҙҜйҖҡе®ҡеҗ‘й’»еӯ”пјҢеҲӣйҖ дәҶжҲ‘еӣҪдә•дёӢе®ҡеҗ‘й’»иҝӣж–°зҡ„дё–з•ҢзәӘеҪ•гҖӮжӯӨж¬Ўй’»еӯ”е·ҘзЁӢжҲҗ еҠҹеҒҡеҲ°й’»еӯ”ж·ұеәҰеӨ§е№…еәҰжҸҗй«ҳе’Ңе®һзҺ°и¶…иҝңи·қзҰ»й«ҳзІҫеәҰдёӯйқ¶пјҢдё»иҰҒеҫ—зӣҠдәҺиҘҝе®үз ”з©¶йҷўејҖеҸ‘дәҶз…Өзҹҝдә•дёӢи¶…й•ҝе®ҡеҗ‘еӯ”ж»‘еҠЁй’»иҝӣеҮҸйҳ»е·Ҙиүәе’ҢеӨҚеҗҲй’»иҝӣиҪЁиҝ№жҺ§еҲ¶ж–№жі•пјҢеӨ§е№…еәҰжҸҗй«ҳдәҶдә•дёӢе®ҡеҗ‘й’»еӯ”й’»иҝӣиғҪеҠӣе’Ң й’»иҝӣж•ҲзҺҮгҖӮ

е…¬еҸёеңЁзҹҝеұұе®үе…Ёжқҝеқ—ејәеҢ–е®үе…ЁжҠҖжңҜйўҶе…ҲдјҳеҠҝпјҢз ”еҲ¶й«ҳеҸҜйқ жҖ§жҷәиғҪеҢ–е®үе…Ёдә§е“ҒпјҢејҖеұ•зҹҝеұұзҒҫе®і жІ»зҗҶе·ҘзЁӢжңҚеҠЎпјҢжү“йҖ “жҠҖжңҜ+дә§е“Ғ+е·ҘзЁӢжңҚеҠЎ”з»јеҗҲи§ЈеҶіж–№жЎҲпјӣжҸҗдҫӣзҹҝеұұдә§е“ҒжЈҖжөӢжЈҖйӘҢжңҚеҠЎпјӣеҗ‘ йқһз…Өзҹҝеұұе®үе…Ёдә§е“ҒгҖҒеҹҺеёӮе…¬е…ұеә”жҖҘж•‘жҸҙзӯүйўҶеҹҹ延伸жӢ“еұ•гҖӮ

5 д»ҘеӨ©ең°зҺӢеқЎдёәе…ёеһӢзӨәиҢғпјҢејҖеұ•зҹҝеҢәз”ҹжҖҒжІ»зҗҶе’Ңз»ҝиүІејҖйҮҮ

е…¬еҸёз»ҝиүІејҖеҸ‘жқҝеқ—дё»иҰҒдёҡеҠЎдёәзӨәиҢғзҹҝеұұгҖҒдё“дёҡиҝҗиҗҘе’Ңз”ҹжҖҒжІ»зҗҶгҖӮжқҝеқ—е·Іе°ҶеӨ©ең°зҺӢеқЎе»әжҲҗ“е®ү е…ЁгҖҒжё…жҙҒгҖҒй«ҳж•Ҳ”зҡ„зҺ°д»ЈеҢ–еӨ§еһӢз…Өзҹҝзҡ„е…ёеһӢзӨәиҢғпјҢеңЁе…ҲиҝӣйҮҮжҺҳгҖҒе®үе…ЁзӯүжҠҖжңҜе’ҢиЈ…еӨҮзҡ„еә”з”Ёж–№йқўз§Ҝ зҙҜдәҶдё°еҜҢз»ҸйӘҢгҖӮжқҝеқ—ж—ЁеңЁжҺЁеҠЁж–°зҗҶеҝөгҖҒж–°жҠҖжңҜгҖҒж–°иЈ…еӨҮгҖҒж–°жЁЎејҸеңЁзӨәиҢғеҹәең°зҡ„йӣҶжҲҗеә”з”ЁпјҢжү“йҖ иЎҢ дёҡж ҮжқҶпјҢеҸ‘жҢҘзӨәиҢғдҪңз”ЁпјҢе»әи®ҫжҷәиғҪеҢ–ж— дәәејҖйҮҮзӨәиҢғзҹҝдә•пјҢзЁіжӯҘеҸ‘еұ•дё“дёҡеҢ–з…Өзҹҝж•ҙдҪ“иҝҗиҗҘпјҢејҖеұ•зҹҝ еҢәз”ҹжҖҒжІ»зҗҶе’Ңз»ҝиүІејҖйҮҮгҖӮ

5.1 еӨ©ең°зҺӢеқЎе·ІжҲҗдёәзҺ°д»ЈеҢ–еӨ§еһӢз…Өзҹҝе…ёеһӢзӨәиҢғ

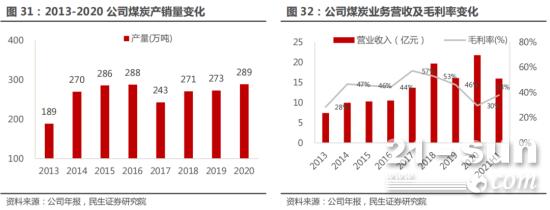

2020 е№ҙпјҢе…¬еҸёе•Ҷе“Ғз…Өдә§йҮҸ 289 дёҮеҗЁпјҢй”Җе”®йҮҸ 288 дёҮеҗЁпјҢеқҮдёәеӨ©ең°зҺӢеқЎз…Өзҹҝз”ҹдә§гҖӮеұұиҘҝеӨ© ең°зҺӢеқЎз…Өдёҡжңүйҷҗе…¬еҸёпјҢжҳҜз”ұдёӯз…Ө科е·ҘиғҪжәҗ科жҠҖеҸ‘еұ•жңүйҷҗе…¬еҸёгҖҒз…ӨзӮӯ科еӯҰжҠҖжңҜз ”з©¶йҷўгҖҒжіҪе·һеҺҝеӣҪиө„ иҝҗиҗҘжңүйҷҗе…¬еҸёе…ұеҗҢеҮәиө„з»„е»әгҖӮеӨ©ең°зҺӢеқЎдҪҚдәҺеұұиҘҝзңҒжіҪе·һеҺҝеўғеҶ…пјҢдә•з”°йқўз§Ҝ 25.35 е№іж–№е…¬йҮҢпјҢеҸҜйҮҮ еӮЁйҮҸ 2.8 дәҝеҗЁпјҢи®ҫи®Ўдә§иғҪ 300 дёҮеҗЁ/е№ҙпјҢе»әжңүй…ҚеҘ—зҡ„йҖүз…ӨеҺӮгҖҒй“Ғи·Ҝдё“з”ЁзәҝгҖӮе…¬еҸёжүҖдә§зҡ„ж— зғҹз…Өе…· жңүеҸ‘зғӯйҮҸй«ҳгҖҒжңәжў°ејәеәҰй«ҳгҖҒеҗ«зўійҮҸй«ҳгҖҒдҪҺзҒ°гҖҒдҪҺзЎ«гҖҒеҸҜзЈЁжҢҮж•°е§Ӣз»Ҳзӯүжҳҫи‘—зү№зӮ№пјҢжҳҜдјҳиҙЁзҡ„еҢ–е·ҘеҸҠ еҠЁеҠӣз”Ёз…ӨпјҢе№ҝжіӣз”ЁдәҺеҢ–е·ҘгҖҒз”өеҠӣгҖҒеҶ¶йҮ‘гҖҒе»әжқҗзӯүиЎҢдёҡгҖӮ

еӨ©ең°зҺӢеқЎжҳҜдёӯз…Ө科е·ҘйӣҶеӣўз§‘жҠҖдә§е“ҒеӯөеҢ–ең°гҖҒз…ӨзҹҝдәәжүҚеҹ№е…»еҹәең°пјҢд№ҹжҳҜз…ӨзҹҝеҹәзЎҖз®ЎзҗҶзҡ„иҜ•йӘҢеҹә ең°пјҢе…¶жңәжў°еҢ–гҖҒжҷәиғҪеҢ–иЈ…еӨҮж°ҙе№іеӣҪеҶ…йўҶе…ҲгҖӮдҪңдёәй«ҳз“Ұж–Ҝзҹҝдә•пјҢйҮҮз”Ёз»јеҗҲжңәжў°еҢ–жҺҳиҝӣе’Ңж”ҫйЎ¶з…ӨжҠҖжңҜ иҝӣиЎҢејҖжӢ“е’ҢејҖйҮҮпјҢйҮҮз”ЁејәеҠӣиғ¶еёҰжңәгҖҒж— иҪЁиғ¶иҪ®иҪҰиҝӣиЎҢдё»иҫ…иҝҗиҫ“пјҢйҮҮз”Ёе…ЁйҮҚд»ӢеҲҶйҖүе·Ҙиүәе’ҢиҮӘеҠЁеҢ–ж’һ иҪҰеҚ жҜ”еҲҶеҲ«иҝӣиЎҢдә§е“ҒеҠ е·Ҙе’ҢеӨ–иҝҗпјҢе·ІжҲҗдёәеӣҪеҶ…з…Өзҹҝ“е®үе…ЁгҖҒжё…жҙҒгҖҒй«ҳж•Ҳ”з”ҹдә§зҡ„е…ёеһӢиҢғдҫӢгҖӮ

2011 е№ҙ 10 жңҲпјҢеӨ©ең°з§‘жҠҖжҺ§иӮЎеӯҗе…¬еҸёдёӯз…Ө科е·ҘиғҪжәҗжҠ•иө„жңүйҷҗе…¬еҸёд№ӢжҺ§иӮЎеӯҗе…¬еҸёеұұиҘҝдёӯз…Ө科 е·ҘжІҒеҚ—иғҪжәҗжңүйҷҗе…¬еҸёпјҢеҸ—и®©еұұиҘҝиЈ•дё°е®һдёҡжңүйҷҗе…¬еҸёжӢҘжңүзҡ„еұұиҘҝзңҒжҷӢеҹҺеёӮжІҒж°ҙеҺҝжІҒеҚ—дә•з”°з…ӨзҹҝзІҫжҹҘ еӢҳжҺўжҺўзҹҝжқғпјҢдәӨжҳ“йҮ‘йўқдёә 31054.59 дёҮе…ғгҖӮж №жҚ®е…¬еҸёжҠ•иө„иҖ…жҸҗй—®е…¬ејҖдҝЎжҒҜпјҢиҮӘ 2011 е№ҙжІҒеҚ—йЎ№зӣ® е®һж–Ҫд»ҘжқҘпјҢжІҒеҚ—иғҪжәҗз§ҜжһҒжҺЁиҝӣжҺўзҹҝжқғиҪ¬йҮҮзҹҝжқғе·ҘдҪңгҖӮ2016 е№ҙ 4 жңҲпјҢеҸ—дҫӣз»ҷдҫ§ж”№йқ©еҪұе“ҚпјҢиҮӘ 2016 е№ҙиө· 3 е№ҙеҶ…еҺҹеҲҷдёҠеҒңжӯўе®Ўжү№ж–°е»әз…ӨзҹҝйЎ№зӣ®гҖҒж–°еўһдә§иғҪзҡ„жҠҖжңҜж”№йҖ йЎ№зӣ®е’Ңдә§иғҪж ёеўһйЎ№зӣ®гҖӮеҸ—жӯӨж”ҝзӯ– еҪұе“ҚпјҢжІҒеҚ—иғҪжәҗжҺўиҪ¬йҮҮе·ҘдҪңжҡӮзј“гҖӮдҪҶжІҒеҚ—иғҪжәҗдә•з”°з…ӨеұӮиөӢеӯҳжқЎд»¶еҘҪпјҢиө„жәҗеӮЁйҮҸдё°еҜҢпјҢйЎ№зӣ®еүҚжҷҜиүҜ еҘҪпјҢе…¬еҸёе°Ҷз§ҜжһҒеҜ№жҺҘжңүе…ійғЁй—ЁпјҢжҺЁеҠЁжІҒеҚ—з…Өзҹҝзҡ„з«ӢйЎ№е·ҘдҪңгҖӮ

2013 е№ҙпјҢе…¬еҸёжҺ§иӮЎеӯҗе…¬еҸёдёӯз…Ө科е·ҘиғҪжәҗжҠ•иө„жңүйҷҗе…¬еҸёзҡ„жҺ§иӮЎеӯҗе…¬еҸёдёӯз…Ө科е·ҘиғҪжәҗжҠ•иө„з§ҰзҡҮ еІӣжңүйҷҗе…¬еҸёеҗҜеҠЁдәҶеҜ№з§ҰзҡҮеІӣеёӮеӣӣ家з…Өзҹҝзҡ„收иҙӯе·ҘдҪңгҖӮе…¬еҸёиЎЁзӨәпјҢе°ҶеҜ№ж”¶иҙӯзҡ„иө„дә§дёҺдә•з”°ж·ұйғЁиө„жәҗ иҝӣиЎҢ规еҲ’ж•ҙеҗҲпјҢеҪўжҲҗдёҖдёӘзӢ¬з«Ӣз”ҹдә§дё»дҪ“зҹҝдә•пјҢи®ҫи®Ўе№ҙз”ҹдә§иғҪеҠӣзәҰдёә 120 дёҮеҗЁгҖӮжӯӨ次收иҙӯз…ӨзҹҝпјҢ дёҖж–№йқўеҸҜд»ҘеўһеҠ дәҶе…¬еҸёзҡ„з…ӨзӮӯиө„жәҗеӮЁеӨҮпјҢеҸҰдёҖж–№йқўд№ҹеҸӮдёҺдәҶең°ж–№зӨәиҢғзҹҝдә•е»әи®ҫпјҢеёҰеҠЁе…¬еҸёжҠҖжңҜгҖҒ дә§е“ҒгҖҒдёҡеҠЎеҸ‘еұ•гҖӮ

ж №жҚ® 2021 е№ҙ 12 жңҲе…¬еҸёжҠ•иө„иҖ…жҸҗй—®е…¬ејҖдҝЎжҒҜпјҢз§ҰзҡҮеІӣиғҪжәҗ收иҙӯзҡ„иҖҒжҹіжұҹзҹҝгҖҒжӣ№еұұзҹҝгҖҒеӨ§ж§Ҫ жІҹзҹҝгҖҒй•ҝеҹҺзҹҝж•ҙеҗҲдёәз§ҰиғҪдёҖзҹҝпјӣеҸіе‘Ёз…Өзҹҝе’ҢжңӘ收иҙӯзҡ„马蹄еІӯз…Өзҹҝж•ҙеҗҲдёәз§ҰиғҪдәҢзҹҝпјӣд№үйҷўеҸЈз…Өзҹҝе’Ң и”Ўеә„з…Өзҹҝж•ҙеҗҲдёәз§ҰиғҪдёүзҹҝпјӣжҠҡйҫҷз…Өзҹҝе’Ңе®ҸйЎәз…Өзҹҝж•ҙеҗҲдёәз§ҰиғҪеӣӣзҹҝгҖӮзӣ®еүҚе…¬еҸёжӯЈеңЁжҺЁеҠЁз§ҰиғҪдёҖзҹҝзҹҝ дә•ж”№жү©е»әж–№жЎҲдјҳеҢ–и°ғж•ҙпјҢз§ҜжһҒжҺЁеҠЁжҠҖж”№е»әи®ҫйЎ№зӣ®пјҢеұҘиЎҢжҠҘжү№зЁӢеәҸпјҢз§ҰиғҪдәҢзҹҝе°ҡжңӘе®ҢжҲҗж•ҙеҗҲпјҢз§ҰиғҪ дёүзҹҝгҖҒеӣӣзҹҝе°ҡжңӘеҗҜеҠЁжҠҖж”№е»әи®ҫгҖӮж №жҚ®з§ҰзҡҮеІӣеёӮиҮӘ然иө„жәҗе’Ң规еҲ’еұҖпјҢз§ҰзҡҮеІӣеёӮжҠҡе®ҒеҺҝз”ҹдә§з…ӨзӮӯз§Қзұ» дё»иҰҒдёәж— зғҹз…ӨгҖӮ

5.2 е…¬еҸёжүҳз®ЎиҝҗиҗҘз…ӨзҹҝеӨ„дәҺиЎҢдёҡйўҶеҶӣең°дҪҚ

йҷӨз…ӨзӮӯз”ҹдә§еӨ–пјҢе…¬еҸёд№ҹжӢҘжңүиҫғејәзҡ„з…Өзҹҝз”ҹдә§дё“дёҡеҢ–иҝҗиҗҘиғҪеҠӣпјҢжүҳз®ЎиҝҗиҗҘз…ӨзҹҝеӨ„дәҺйўҶеҶӣең°дҪҚпјҢ е…·жңүиҫғй«ҳзҹҘеҗҚеәҰе’ҢзҫҺиӘүеәҰгҖӮе…¬еҸёе…·жңүжҲ‘еӣҪжңҖе®Ңж•ҙзҡ„з…ӨзӮӯзҹҝеҢәең°иҙЁзҺҜеўғгҖҒејҖйҮҮи®ҫи®Ўж•°жҚ®еҸҠдё“дёҡиө„ж–ҷпјҢ йҮҮз…ӨжІүйҷ·еҢәеӨҚеһҰдёҺең°иҙЁзҺҜеўғжІ»зҗҶдё“дёҡеӣўйҳҹпјҢзҹҝеҢәз”ҹжҖҒжІ»зҗҶжҠҖжңҜеұ…иЎҢдёҡйўҶе…Ҳең°дҪҚгҖӮз…ӨзҹҝејҖйҮҮдёҺж”ҜжҠӨ жҠҖжңҜгҖҒз»ҝиүІзҹҝеұұжҠҖжңҜйўҶеҹҹжӢҘжңүдә•дёӢжҺ§ж°ҙйҳІж°ҙжҠҖжңҜеҸҠз»јеҗҲеҮҸжІүжҠҖжңҜзӯүиҫғејәдјҳеҠҝзҡ„дё»еҜјдё“дёҡеҸҠе“ҒзүҢгҖӮ

еҚҒдҪҷе№ҙжқҘпјҢе…¬еҸёжҺ§иӮЎеӯҗе…¬еҸёеӨ©ең°еҚҺжі°зҹҝдёҡз®ЎзҗҶиӮЎд»Ҫжңүйҷҗе…¬еҸёжҢҒз»ӯдё“жіЁз…ӨзӮӯз”ҹдә§дё“дёҡеҢ–иҝҗиҗҘпјҢ еҰӮд»Ҡе·ІжҲҗдёәиҜҘйўҶеҹҹйўҶи·‘иҖ…пјҢе…¬еҸёдәҺ 2015 е№ҙжҲҗеҠҹжҢӮзүҢж–°дёүжқҝгҖӮзӣ®еүҚпјҢеӨ©ең°еҚҺжі°ж ёеҝғдёҡеҠЎиҰҶзӣ–еҶ…и’ҷгҖҒ йҷ•иҘҝгҖҒе®ҒеӨҸгҖҒж–°з–ҶгҖҒеұұиҘҝзӯүең°еҢәпјҢеңЁй„Ӯе°”еӨҡж–ҜгҖҒе®ҒеӨҸгҖҒд№ҢйІҒжңЁйҪҗи®ҫжңү 3 家еҢәеҹҹеӯҗе…¬еҸёпјҢеңЁеұұиҘҝи®ҫ жңүеҸӮиӮЎе…¬еҸёпјҢ иҒҢе·Ҙиҝ‘ 3000 дәәгҖӮ

жҚ®гҖҠ科еӯҰж–°й—»гҖӢ2017 е№ҙжҠҘйҒ“пјҢе…¬еҸёиҮӘжҲҗз«Ӣд»ҘжқҘпјҢзӣёз»§жүҝжҺҘдәҶ 11 еә§зҹҝдә•з”ҹдә§иҝҗиҗҘйЎ№зӣ®пјҢзҙҜи®Ў е®үе…Ёз”ҹдә§еҺҹз…Ө 1.5 дәҝеҗЁгҖӮз”ұеӨ©ең°еҚҺжі°иҙҹиҙЈзҹҝдә•еҺҹз…Өз”ҹдә§еҸҠең°йқўз”ҹдә§зі»з»ҹе…ЁиҝҮзЁӢзҡ„иҝҗиҗҘз®ЎзҗҶе’ҢжҠҖжңҜ жңҚеҠЎпјҢеҜ№зҹҝдә•зҡ„з”ҹдә§гҖҒжҠҖжңҜгҖҒе®үе…ЁеҸҠиҙЁйҮҸиҙҹиҙЈзҡ„еҶ…и’ҷеҸӨеЎһи’ҷзү№е°”з…ӨзҹҝгҖҒзҺӢ家塔з…ӨзҹҝзӯүпјҢиҝһз»ӯеӨҡе№ҙ дҝқжҢҒ“еӣҪ家зә§е®үе…ЁиҙЁйҮҸж ҮеҮҶеҢ–з…Өзҹҝ”пјҢ并被иҜ„дёә“еӣҪ家дёҖзә§е®үе…Ёз”ҹдә§ж ҮеҮҶеҢ–з…Өзҹҝ”гҖӮ

6 зӣҲеҲ©йў„жөӢдёҺжҠ•иө„е»әи®®

6.1 зӣҲеҲ©йў„жөӢеҒҮи®ҫдёҺдёҡеҠЎжӢҶеҲҶ

еӨ©ең°з§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёдё»иҰҒдёҡеҠЎеҸҜд»ҘеҲҶдёәз…ӨжңәжҷәиғҪеҲ¶йҖ гҖҒе®үе…ЁиЈ…еӨҮгҖҒз…ӨзӮӯз”ҹдә§гҖҒжҠҖжңҜйЎ№зӣ®гҖҒ е·ҘзЁӢйЎ№зӣ®гҖҒзҺҜдҝқдә§е“ҒзӯүгҖӮйҡҸзқҖз…ӨзӮӯиЎҢдёҡиө„жң¬ејҖж”ҜдёҠиЎҢпјҢе…¬еҸёдҪңдёәз…ӨжңәйўҶеҹҹйҫҷеӨҙдјҒдёҡпјҢжңүжңӣе……еҲҶеҸ— зӣҠдәҺж–°е»әзҹҝдә•еҸҠз…ӨзҹҝжҷәиғҪеҢ–жөӘжҪ®гҖӮеҜ№дәҺе…¬еҸёзҡ„зӣҲеҲ©йў„жөӢеҲӨж–ӯеҹәдәҺд»ҘдёӢеҮ зӮ№пјҡ

еҒҮи®ҫ1пјҡжңәжў°дә§е“Ғй”Җе”®пјҡз…ӨжңәжҷәиғҪеҲ¶йҖ дё»иҰҒдҫқжүҳ科жҠҖеҲӣж–°е’ҢжҷәиғҪеҲ¶йҖ ејҖеұ•йҮҮжҺҳиҝҗж”ҜжҸҗиЈ…еӨҮгҖҒ йңІеӨ©ејҖйҮҮиЈ…еӨҮгҖҒз…ӨзҹҝиҮӘеҠЁеҢ–еҸҠз”өж¶ІжҺ§еҲ¶иЈ…еӨҮгҖҒе…¶д»–иЈ…еӨҮзҡ„з ”еҸ‘еҲ¶йҖ гҖӮ2021е№ҙз…Өд»·й«ҳдјҒпјҢе°Өе…¶иҝӣ е…ҘеҺ»е№ҙеӣӣеӯЈеәҰд»ҘжқҘпјҢз…ӨзӮӯиө„жәҗзҙ§еј пјҢеңЁж–°е»әзҹҝдә•е’Ңз…ӨзҹҝжҷәиғҪеҢ–еёҰеҠЁдёӢпјҢжқҝеқ—иҗҘ收еңЁжңӘжқҘеҮ е№ҙжңүжңӣ дҝқжҢҒиҫғй«ҳеўһйҖҹгҖӮеҸҰеӨ–пјҢиҖғиҷ‘еҲ°е…¬еҸёдёәз…ӨжңәиЎҢдёҡйҫҷеӨҙдјҒдёҡпјҢеңЁдә§дёҡйӣҶдёӯеәҰдёҚж–ӯжҸҗеҚҮиғҢжҷҜдёӢпјҢе…¬еҸёжңү жңӣе……еҲҶеҸ—зӣҠпјҢеҒҮи®ҫ2021-2023е№ҙе…¬еҸёз…Өжңәжқҝеқ—иҗҘ收еўһйҖҹдёә10%гҖҒ20%гҖҒ20%гҖӮ жҲҗжң¬ж–№йқўпјҢ2021е№ҙдёҠеҚҠе№ҙжқҝеқ—жҜӣеҲ©зҺҮдёә33%пјҢиҖғиҷ‘еҲ°дёүеӯЈеәҰеҺҹжқҗж–ҷд»·ж јдёҠиЎҢпјҢеҒҮи®ҫ21е№ҙе…Ё е№ҙжҜӣеҲ©зҺҮиҫғдёҠеҚҠе№ҙжңүжүҖеӣһиҗҪиҮі32%пјҢйҡҸзқҖеҺҹжқҗж–ҷд»·ж јеӣһиҗҪпјҢжҷәиғҪеҢ–дёҡеҠЎеҚ жҜ”жҸҗеҚҮпјҢеҒҮи®ҫ2022- 2023е№ҙжҜӣеҲ©зҺҮж°ҙе№ійҖҗе№ҙжҸҗеҚҮгҖӮ

еҒҮи®ҫ2пјҡе®үе…ЁиЈ…еӨҮпјҡе®үе…ЁжҠҖжңҜиЈ…еӨҮдё»иҰҒжҳҜдёәдҝқйҡңзҹҝдә•е®үе…Ёз”ҹдә§е’Ңе»әи®ҫжҷәж…§зҹҝеұұжҸҗдҫӣе®үе…ЁжҠҖ жңҜгҖҒе®үе…ЁиЈ…еӨҮгҖҒе®үе…Ёе·ҘзЁӢе’Ңдё“дёҡжңҚеҠЎзӯүдёҡеҠЎйӣҶеҗҲгҖӮиҝ‘е№ҙжқҘпјҢиҜҘжқҝеқ—дёҡеҠЎеңЁе…¬еҸёиҗҘ收дёӯеҚ жҜ”дёҚж–ӯжҸҗ еҚҮпјҢеңЁе®үе…ЁжЈҖжҹҘеҠӣеәҰжҢҒз»ӯжҸҗеҚҮзҡ„иғҢжҷҜдёӢпјҢеҒҮи®ҫ2021-2023е№ҙжқҝеқ—收е…ҘдҝқжҢҒ20%зҡ„еўһйҖҹгҖӮ жҲҗжң¬ж–№йқўпјҢиҝ‘дёүе№ҙиҜҘжқҝеқ—жҜӣеҲ©зҺҮзЁіе®ҡ30-35%зҡ„ж°ҙе№іпјҢ 2021е№ҙдёҠеҚҠе№ҙе®үе…ЁиЈ…еӨҮжқҝеқ—жҜӣеҲ©зҺҮ дёә33%пјҢиҖғиҷ‘еҲ°2021е№ҙдёӢеҚҠе№ҙеҺҹжқҗж–ҷд»·ж јдёҠж¶ЁпјҢжҜӣеҲ©зҺҮж°ҙе№іжҲ–жңүжүҖеӣһиҗҪпјҢеҒҮи®ҫ2021-2023е№ҙжҜӣ еҲ©зҺҮз»ҙжҢҒ30%зҡ„ж°ҙе№ігҖӮ

еҒҮи®ҫ3пјҡз…ӨзӮӯз”ҹдә§пјҡе…¬еҸёз…ӨзӮӯз”ҹдә§дё»иҰҒдёәеӨ©ең°зҺӢеқЎз»ҸиҗҘпјҢз…ӨзӮӯе“Ғз§Қдёәж— зғҹз…ӨпјҢ2021е№ҙдёӢеҚҠе№ҙ з…ӨзӮӯд»·ж јй«ҳдјҒпјҢиҖғиҷ‘еҲ°зҹӯжңҹеҶ…з…ӨзӮӯдҫӣйңҖзјәеҸЈйҡҫд»ҘзҺҜиҠӮпјҢз…ӨзӮӯд»·ж јжңүжңӣз»ҙжҢҒеңЁиҫғй«ҳж°ҙе№іпјҢе…¬еҸёз…ӨзӮӯ з”ҹдә§жқҝеқ—жңүжңӣдҝқжҢҒиҫғй«ҳ收е…ҘеўһйҖҹгҖӮ2021е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёз…ӨзӮӯз”ҹдә§жқҝеқ—иҗҘ收еҗҢжҜ”еўһй•ҝ182%пјҢеҒҮи®ҫ е…Ёе№ҙеўһйҖҹдёә80%пјҢ2022-2023е№ҙеўһйҖҹйҖҗжёҗж”ҫзј“гҖӮ жҲҗжң¬ж–№йқўпјҢ2021е№ҙдёҠеҚҠе№ҙз…ӨзӮӯжқҝеқ—жҜӣеҲ©зҺҮдёә38%пјҢжҜ”2020е№ҙжңүжҳҺжҳҫжҸҗеҚҮпјҢеҒҮи®ҫ2021е№ҙе…Ёе№ҙ жҜӣеҲ©зҺҮж°ҙе№ідёә35%пјҢ22-23е№ҙйҡҸзқҖз…ӨзӮӯд»·ж јеӣһиҗҪпјҢжҜӣеҲ©зҺҮдҝқжҢҒеңЁ33%гҖӮ

еҒҮи®ҫ4пјҡжҠҖжңҜйЎ№зӣ®дёҺе·ҘзЁӢйЎ№зӣ®пјҡе…¬еҸёжҸҗдҫӣзҡ„жҠҖжңҜйЎ№дёҺе·ҘзЁӢйЎ№зӣ®зӣ®еҢ…жӢ¬е·ҘзЁӢе’ЁиҜўгҖҒи®ҫи®ЎгҖҒзӣ‘ зҗҶгҖҒи®ҫеӨҮйӣҶжҲҗд»ҘеҸҠжүҝжӢ…еҗҺз»ӯйҮҮиҙӯгҖҒж–Ҫе·ҘгҖҒиҝҗиҗҘзӯүе…ЁиҝҮзЁӢжҲ–иӢҘе№Ійҳ¶ж®өзҡ„е·ҘзЁӢйЎ№зӣ®жүҝеҢ…жңҚеҠЎдёәдё»зҡ„дёҡ еҠЎйӣҶеҗҲгҖӮ2020е№ҙз–«жғ…еҺҹеӣ иҮҙдёӨйЎ№дёҡеҠЎеҮәзҺ°иҙҹеўһй•ҝпјҢ2021е№ҙдёҠеҚҠе№ҙеўһйҖҹеҲҶеҲ«жҒўеӨҚиҮі21%гҖҒ7%пјҢйҡҸ зқҖз…ӨзӮӯиЎҢдёҡиө„жң¬ејҖж”ҜдёҠиЎҢпјҢеҒҮи®ҫ2021-2023е№ҙдёӨйЎ№дёҡеҠЎж”¶е…ҘеўһйҖҹдҝқжҢҒеңЁ15%гҖӮ жҲҗжң¬ж–№йқўпјҢ2021е№ҙдёҠеҚҠе№ҙжҠҖжңҜйЎ№зӣ®гҖҒе·ҘзЁӢйЎ№зӣ®жҜӣеҲ©зҺҮж°ҙе№іеҲҶеҲ«дёәдёә25%гҖҒ14%пјҢеҒҮи®ҫ2021 е№ҙе…Ёе№ҙеҸҠ2022-2023е№ҙдёӨйЎ№дёҡеҠЎжҜӣеҲ©зҺҮж°ҙе№ідҝқжҢҒзЁіе®ҡгҖӮ

еҒҮи®ҫ5пјҡе…¬еҸёиҙ№з”Ёж”ҜеҮәеҹәжң¬зЁіе®ҡпјҢеҒҮи®ҫй”Җе”®иҙ№з”ЁгҖҒз®ЎзҗҶиҙ№з”ЁгҖҒз ”еҸ‘иҙ№з”ЁеҚ иҗҘ收жҜ”йҮҚеҲҶеҲ«зЁіе®ҡ еңЁ 4%гҖҒ9%гҖҒ6%е·ҰеҸігҖӮ

йў„и®Ўе…¬еҸё2021-2023е№ҙе®һзҺ°иҗҘдёҡ收е…Ҙ244.93гҖҒ298.39гҖҒ354.19дәҝе…ғпјҢеҪ’жҜҚеҮҖеҲ©ж¶Ұ16.77гҖҒ 21.58гҖҒ26.28дәҝе…ғпјҢеҜ№еә”EPSеҲҶеҲ«дёә0.41гҖҒ0.52гҖҒ0.63е…ғ/иӮЎпјҢPEдёә12гҖҒ9гҖҒ8еҖҚгҖӮ

6.2 дј°еҖјеҲҶжһҗдёҺжҠ•иө„е»әи®®

жҲ‘们пјҢйҖүеҸ–жў…е®үжЈ®гҖҒйҫҷиҪҜ科жҠҖзӯүеёғеұҖз…ӨзҹҝжҷәиғҪеҢ–жҠҖжңҜзҡ„е…¬еҸёдҪңдёәеҸҜжҜ”е…¬еҸёпјҢеҗҢж—¶д№ҹйҖүеҸ–дәҶеҗҢ ж ·з”ҹдә§ж— зғҹз…Өзҡ„жҳҠеҚҺиғҪжәҗгҖҒеҚҺйҳіиӮЎд»ҪдҪңдёәз…ӨзӮӯз”ҹдә§еҸҜжҜ”е…¬еҸёпјҢйҖүеҸ–еҗҢж ·е…·жңүз…ӨжңәдёҡеҠЎзҡ„йғ‘з…ӨжңәгҖҒдёүдёҖеӣҪйҷ…дҪңдёәдј°еҖјеҜ№жҜ”е…¬еҸёгҖӮ

дёәдәҶиҝӣиЎҢеҲҶйғЁдј°еҖјпјҢжҲ‘们е°Ҷе…¬еҸёзҡ„дёҡеҠЎеҲҶдёәз…ӨзҹҝжҷәиғҪеҢ–гҖҒз…ӨзӮӯз”ҹдә§гҖҒйқһз…ӨзӮӯз”ҹдә§зұ»дёҡеҠЎдёүдёӘ жқҝеқ—гҖӮ

з…ӨзҹҝжҷәиғҪеҢ–пјҡе…¬еҸёж——дёӢз…ӨзҹҝжҷәиғҪеҢ–жқҝеқ—з»ҸиҗҘдё»дҪ“дё»иҰҒдёәжҺ§иӮЎеӯҗе…¬еҸёеӨ©зҺӣжҷәжҺ§пјҢ2020е№ҙиҜҘе…¬ еҸёе®һзҺ°еҮҖеҲ©ж¶Ұ3.06дәҝе…ғпјҢ2018-2020е№ҙе…¬еҸёеҮҖеҲ©ж¶ҰеӨҚеҗҲеўһйҖҹдёә88.6%пјҢдҝқе®Ҳдј°и®Ўе…¬еҸё2022е№ҙе®һ зҺ°еҮҖеҲ©ж¶Ұ5дәҝе…ғпјҢеҜ№еә”收е…ҘзәҰдёә19дәҝе…ғпјҲжҢүз…§2020е№ҙеҮҖеҲ©ж¶ҰзҺҮдј°и®ЎпјүгҖӮз…ӨзҹҝжҷәиғҪеҢ–еҸҜжҜ”е…¬еҸёжў…е®ү жЈ®гҖҒйҫҷиҪҜ科жҠҖ2022е№ҙе№іеқҮдј°еҖј27xпјҢиҖғиҷ‘еҲ°еӨ©зҺӣжҷәжҺ§дҪңдёәй«ҳз«ҜеҲ¶йҖ дјҒдёҡпјҢдё”жҜҚе…¬еҸёеӨ©ең°з§‘жҠҖдё»еҜј жҲ–еҸӮдёҺе…ЁеӣҪ60%д»ҘдёҠжҷәиғҪеҢ–е·ҘдҪңйқўе»әи®ҫпјҢеёӮеҚ зҺҮжҳҫи‘—й«ҳдәҺе…¶д»–е…¬еҸёпјҢдә«еҸ—дёҖе®ҡзҡ„дј°еҖјжәўд»·пјҢжҲ‘们 з»ҷдәҲ2022е№ҙе…¬еҸёз…ӨзҹҝжҷәиғҪеҢ–дёҡеҠЎPEдј°еҖј35еҖҚпјҢеҜ№еә”2022е№ҙеёӮеҖјдёә119дәҝе…ғгҖӮ

з…ӨзӮӯз”ҹдә§дёҡеҠЎпјҡж №жҚ®и§Ӯз ”еӨ©дёӢж•°жҚ®пјҢ2021е№ҙдёҠеҚҠе№ҙеҠЁеҠӣз…ӨгҖҒзӮјз„Ұз…ӨиЎҢдёҡдёҠеёӮе…¬еҸёеҗҲи®Ўй”Җе”® еҮҖеҲ©зҺҮеҲҶеҲ«дёә15.28%гҖҒ11.08%пјҢж №жҚ®жӯӨеүҚйў„жөӢ2022е№ҙе…¬еҸёз…ӨзӮӯз”ҹдә§дёҡеҠЎиҗҘдёҡ收е…Ҙ54.89дәҝе…ғпјҢ еҒҮи®ҫе…¬еҸё2022е№ҙз…ӨзӮӯз”ҹдә§дёҡеҠЎеҮҖеҲ©ж¶ҰзҺҮдёә11%пјҢйў„и®Ў2022е№ҙе…¬еҸёз…ӨзӮӯз”ҹдә§дёҡеҠЎеҮҖеҲ©ж¶Ұдёә6.04дәҝ е…ғгҖӮ2022е№ҙпјҢз…ӨзӮӯз”ҹдә§дёҡеҠЎеҸҜжҜ”е…¬еҸёеҚҺйҳіиӮЎд»ҪгҖҒжҳҠеҚҺиғҪжәҗе№іеқҮдј°еҖјдёә7еҖҚпјҢжҲ‘们йҮҮз”ЁеҸҜжҜ”е…¬еҸёе№і еқҮPEдј°еҖјпјҢйў„и®Ў2022е№ҙе…¬еҸёз…ӨзӮӯз”ҹдә§дёҡеҠЎеёӮеҖјзәҰдёә42дәҝе…ғгҖӮ

йқһз…ӨзӮӯз”ҹдә§зұ»дёҡеҠЎпјҡж №жҚ®еүҚж–ҮеҜ№з…ӨзҹҝжҷәиғҪеҢ–гҖҒз…ӨзӮӯз”ҹдә§дёҡеҠЎеҮҖеҲ©ж¶Ұи®Ўз®—пјҢйў„и®Ўе…¬еҸёе…¶дҪҷдёҡеҠЎ жқҝеқ—еҗҲи®ЎеҮҖеҲ©ж¶Ұдёә12.14дәҝе…ғгҖӮеҸӮиҖғ2022е№ҙз…ӨжңәдјҒдёҡйғ‘з…ӨжңәгҖҒдёүдёҖеӣҪйҷ…е№іеқҮдј°еҖјдёә11еҖҚпјҢдҪҝз”ЁеҸҜ жҜ”е…¬еҸёе№іеқҮPEдј°еҖјпјҢйў„и®Ў2022е№ҙеёӮеҖјдёә134дәҝе…ғгҖӮ

з»јеҗҲд»ҘдёҠдёүзұ»дёҡеҠЎпјҢйў„и®Ў 22 е№ҙе…¬еҸёеҗҲзҗҶеёӮеҖјзәҰдёә 295 дәҝе…ғпјҢиҖғиҷ‘еҲ°з…ӨзӮӯиЎҢдёҡиө„жң¬ејҖж”ҜдёҠ иЎҢпјҢд»ҘеҸҠе…¬еҸёжүҖеңЁз…ӨжңәгҖҒз…ӨзҹҝжҷәиғҪеҢ–йўҶеҹҹеӨ„дәҺй«ҳйҖҹеҸ‘еұ•йҳ¶ж®өпјҢз»ҙжҢҒ“жҺЁиҚҗ”иҜ„зә§гҖӮ

7 йЈҺйҷ©жҸҗзӨә

1пјүжҠҖжңҜжҺЁиҝӣдёҚеҸҠйў„жңҹйЈҺйҷ©гҖӮе…¬еҸёжҺҢжҸЎдёҖзі»еҲ—иЎҢдёҡе…ұжҖ§жҠҖжңҜе’Ңе…ій”®ж ёеҝғжҠҖжңҜпјҢеҰӮжһңеҗҺжңҹдёҚиғҪ еҸҠж—¶жҺҢжҸЎзӣёе…ізҡ„ж–°жҠҖжңҜ并еә”з”ЁеҲ°ж–°дёҖд»Јзҡ„дә§е“ҒдёӯпјҢеҸҜиғҪдјҡеҜјиҮҙж–°дә§е“ҒжҺЁеҮәдёҚеҸҠйў„жңҹжҲ–ж— жі•ж»Ўи¶іеёӮ еңәйңҖжұӮзҡ„жғ…еҪўпјҢд»ҺиҖҢеҜјиҮҙе…¬еҸёзҡ„еёӮеңәз«һдәүеҠӣгҖҒеёӮеңәең°дҪҚе’ҢзӣҲеҲ©иғҪеҠӣзӯүеҸ—еҲ°дёҚеҲ©еҪұе“ҚгҖӮ

2пјүз…ӨзӮӯд»·ж јжіўеҠЁйЈҺйҷ©гҖӮеңЁеӣҪ家жҸҗеҮә“еҸҢзўізӣ®ж Ү”зҡ„иғҢжҷҜдёӢпјҢеӣҪ家е°ҶеҠ еҝ«жҺЁеҠЁиғҪжәҗдҫӣз»ҷйқ© е‘ҪпјҢе»әз«ӢеӨҡе…ғдҫӣеә”дҪ“зі»пјҢжҸҗеҚҮйқһзҹіеҢ–иғҪжәҗеңЁиғҪжәҗдҫӣеә”дёӯзҡ„жҜ”йҮҚпјҢеӣ жӯӨз…ӨзӮӯеҸҜиғҪеңЁиғҪжәҗж¶Ҳиҙ№з»“жһ„дёӯ жҜ”йҮҚдёӢйҷҚпјҢд»ҺиҖҢеҜјиҮҙд»·ж јжіўеҠЁпјҢдә§з”ҹз…Өд»·жіўеҠЁзҡ„йЈҺйҷ©гҖӮ

3пјүеҺҹжқҗж–ҷд»·ж јдёҠж¶ЁйЈҺйҷ©гҖӮеҸ—е…ЁзҗғйҮ‘иһҚе®Ҫжқҫж”ҝзӯ–зҡ„еҪұе“ҚпјҢиҮӘеҺ»е№ҙдёӢеҚҠе№ҙд»ҘжқҘеӣҪйҷ…еӨ§е®—е•Ҷе“Ғд»· ж је‘ҲзҺ°жҢҒз»ӯдёҠеҚҮжҖҒеҠҝпјҢй’ўжқҗгҖҒз”ҹй“ҒзӯүеҺҹжқҗж–ҷд»·ж јдёҠж¶Ёе°Ҷз»ҷжҲҗжң¬еёҰжқҘеҺӢеҠӣгҖӮ