жҰӮеҶө

з»ҸеҺҶдәҶ“й»„йҮ‘еҚҒе№ҙ”еҗҺзҡ„иҝ‘дә”е№ҙдҪҺи°·еҫҳеҫҠпјҢжҢ–жҺҳжңәд»Һ2016е№ҙдёӢеҚҠе№ҙејҖе§ӢпјҢйҮҚжӢҫеўһй•ҝеҠҝеӨҙпјҢ并жҢҒз»ӯиҮід»ҠгҖӮ

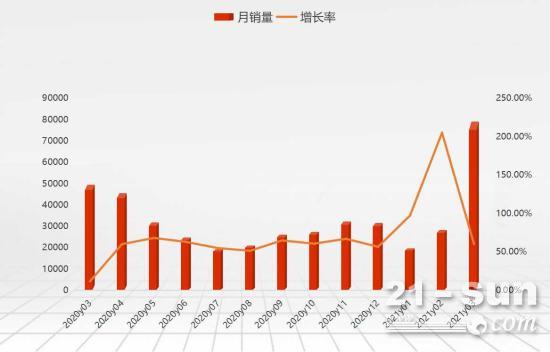

2021е№ҙ3жңҲд»ҪпјҢжҢ–жҺҳжңәе…ұи®Ўй”Җе”®7.9дёҮеҸ°пјҢеҗҢжҜ”еўһй•ҝ60.0%пјҢдёҖдёҫеҲ·ж–°еӣҪеҶ…жҢ–жҺҳжңәеҚ•жңҲй”ҖйҮҸзәӘеҪ•пјҢз”ҡиҮіи¶…иҝҮдәҶ2016е№ҙе…Ёе№ҙзҡ„й”ҖйҮҸгҖӮдёҖеӯЈеәҰпјҢжҢ–жҺҳжңәзҙҜи®Ўй”Җе”®12.7дёҮеҸ°пјҢеҗҢжҜ”еўһй•ҝ85.0%гҖӮ

жҢ–жҺҳжңәеӣҪеҶ…й”ҖйҮҸеўһй•ҝпјҢжҳҜеҹәе»әйңҖжұӮгҖҒзҺҜдҝқж”ҝзӯ–еҚҮзә§гҖҒзҺҜдҝқдҪңдёҡиҰҒжұӮгҖҒжңәеҷЁжӣҝд»Јдәәе·ҘзӯүеӨҡйҮҚеӣ зҙ еҸ еҠ зҡ„з»“жһңпјӣеңЁдёҖеёҰдёҖи·ҜеҖЎи®®зҡ„жӢүеҠЁдёӢпјҢжө·еӨ–еёӮеңәеҗҢж ·жҪңеҠӣж— йҷҗпјҢиҮӘ2017е№ҙ7жңҲд»Ҫд»ҘжқҘпјҢе·Із»Ҹе®һзҺ°45иҝһж¶ЁпјҒ

жҢ–жҺҳжңәеҸ‘еұ•еҺҶзЁӢеҲҶжһҗ

иҝ‘д»Је·ҘзЁӢжңәжў°зҡ„еҸ‘еұ•пјҢе§ӢдәҺи’ёжұҪжңәеҸ‘жҳҺд№ӢеҗҺпјҢ19дё–зәӘеҲқпјҢ欧жҙІеҮәзҺ°дәҶи’ёжұҪжңәй©ұеҠЁзҡ„жҢ–жҺҳжңәгҖҒеҺӢи·ҜжңәгҖҒиө·йҮҚжңәзӯүгҖӮжӯӨеҗҺз”ұдәҺеҶ…зҮғжңәе’Ңз”өжңәзҡ„еҸ‘жҳҺпјҢе·ҘзЁӢжңәжў°еҫ—еҲ°иҫғеҝ«еҸ‘еұ•пјҢ第дәҢж¬Ўдё–з•ҢеӨ§жҲҳеҗҺеҸ‘еұ•жӣҙдёәиҝ…йҖҹгҖӮ

еңЁжҲ‘еӣҪпјҢе·ҘзЁӢжңәжў°иҷҪ然иө·жӯҘжҷҡпјҢдҪҶжҳҜеҸ‘еұ•иҝ…йҖҹпјҢжҲҗз»©е–ңдәәгҖӮе°Өе…¶жҳҜиҝӣе…Ҙж–°дё–зәӘеҗҺпјҢиҝҺжқҘдәҶйЈһйҖҹеҸ‘еұ•зҡ„й»„йҮ‘еҚҒе№ҙпјҢеңЁ2011е№ҙеҲ°иҫҫй«ҳеі°гҖӮдҪҶйҡҸеҗҺе°ұиҝҺжқҘдәҶжҢҒз»ӯж•°е№ҙзҡ„ж·ұеәҰи°ғж•ҙпјҢзӣҙеҲ°2016е№ҙдёӢеҚҠе№ҙжүҚи§Ғеә•еӣһеҚҮгҖӮ

еҶҚеҫҖеҗҺпјҢеҸ—зӣҠдәҺзЁіе®ҡеҗ‘еҘҪзҡ„е®Ҹи§Ӯз»ҸжөҺе’ҢжҢҒз»ӯзЁіе®ҡзҡ„еӣәе®ҡиө„дә§жҠ•иө„пјҢиЎҢдёҡиҪ¬еһӢеҚҮзә§зҡ„жҲҗжһңиҝӣдёҖжӯҘжҳҫзҺ°пјҢеңЁеёӮеңәж—§и®ҫеӨҮеҠ еҝ«жӣҙж–°гҖҒеӨ§ж°”жұЎжҹ“йҳІжІ»зҺҜдҝқж”ҝзӯ–еҜ№еёӮеңәдә§з”ҹз§ҜжһҒдҪңз”ЁгҖҒ“дёҖеёҰдёҖи·Ҝ”е»әи®ҫжӢүеҠЁеҮәеҸЈеўһй•ҝпјҢд»ҘеҸҠе»әи®ҫж–Ҫе·ҘйўҶеҹҹж–°жҠҖжңҜгҖҒж–°е·Ҙжі•зҡ„жҺЁе№ҝеә”з”Ёзӯүдј—еӨҡеҲ©еҘҪеӣ зҙ еҸ еҠ еҪұе“ҚдёӢпјҢе·ҘзЁӢжңәжў°еёӮеңәеҶҚзҺ°й«ҳйҖҹеўһй•ҝгҖӮ

дҪңдёәе·ҘзЁӢжңәжў°иЎҢдёҡдёӯзҡ„дёӯжөҒз ҘжҹұпјҢжҢ–жҺҳжңәеҸ‘жҳҺдәҺеҚҒд№қдё–зәӘдёғеҚҒе№ҙд»ЈпјҢе…¶жҢүй©ұеҠЁж–№ејҸеҸҜеҲҶдёәеҶ…зҮғй©ұеҠЁжҢ–жҺҳжңәгҖҒз”өеҠӣй©ұеҠЁжҢ–жҺҳжңәпјӣжҢүиЎҢиө°ж–№ејҸеҲҶдёәеұҘеёҰејҸжҢ–жҺҳжңәгҖҒиҪ®ејҸжҢ–жҺҳжңәпјӣжҢүдј еҠЁж–№ејҸеҲҶж¶ІеҺӢжҢ–жҺҳжңәгҖҒжңәжў°жҢ–жҺҳжңәпјӣжҢүй“Іж–—жқҘеҲҶжӯЈй“ІжҢ–жҺҳжңәгҖҒеҸҚй“ІжҢ–жҺҳжңәгҖӮ

д»Һ20дё–зәӘ60е№ҙд»Јиө·пјҢж¶ІеҺӢжҢ–жҺҳжңәиҝӣе…ҘжҺЁе№ҝе’Ң蓬еӢғеҸ‘еұ•йҳ¶ж®өпјҢеҗ„еӣҪжҢ–жҺҳжңәеҲ¶йҖ еҺӮе’Ңе“Ғз§ҚеўһеҠ еҫҲеҝ«пјҢдә§йҮҸзҢӣеўһгҖӮ

жҲ‘еӣҪжҢ–жҺҳжңәз”ҹдә§иө·жӯҘиҫғжҷҡпјҢд»Һ1954е№ҙжҠҡйЎәжҢ–жҺҳжңәеҺӮз”ҹдә§з¬¬дёҖеҸ°жңәжў°ејҸеҚ•ж–—жҢ–жҺҳжңәиҮід»ҠпјҢеӨ§дҪ“дёҠз»ҸеҺҶдәҶжөӢз»ҳд»ҝеҲ¶гҖҒиҮӘдё»з ”еҲ¶ејҖеҸ‘е’ҢеҸ‘еұ•жҸҗй«ҳзӯүдёүдёӘйҳ¶ж®өгҖӮдёҚиҝҮд»Һе…ӯеҚҒе№ҙд»Јжң«ејҖе§Ӣз ”еҲ¶гҖҒеҸ‘еұ•жҢ–жҺҳжңәдә§е“ҒпјҢз»ҸиҝҮзҹӯзҹӯ40дҪҷе№ҙпјҢзү№еҲ«жҳҜж”№йқ©ејҖж”ҫ30дҪҷе№ҙжқҘпјҢдёӯеӣҪжҢ–жҺҳжңәеҲ¶йҖ иЎҢдёҡйЈһйҖҹеҸ‘еұ•пјҢеҸ–еҫ—дәҶдёҫдё–зһ©зӣ®зҡ„жҲҗе°ұгҖӮ

жҢ–жҺҳжңәй”ҖйҮҸеҪұе“Қеӣ зҙ еҲҶжһҗ

е·ҘзЁӢжңәжў°иЎҢдёҡзҡ„еҸ‘еұ•пјҢеҸ—дј—еӨҡеӣ зҙ еҸ еҠ еҪұе“ҚпјҢдё»иҰҒжңүдёӢжёёеҹәе»әгҖҒжҲҝең°дә§ж”ҝзӯ–жӢүеҠЁд»ҘеҸҠзҺҜдҝқж”ҝзӯ–еҪұе“ҚзӯүгҖӮ

еҹәе»әж”ҝзӯ–

еҹәе»әжҠ•иө„жҳҜе·ҘзЁӢжңәжў°иЎҢдёҡзҡ„йҮҚиҰҒеҪұе“Қеӣ зҙ пјҢдёҚиҝҮе®ғзҡ„еҪұе“Қе…·жңүдёҖе®ҡзҡ„ж»һеҗҺжҖ§гҖӮ

2020е№ҙ5жңҲпјҢж”ҝеәңжҠҘе‘ҠдёӯжҸҗеҮәпјҢйҮҚзӮ№ж”ҜжҢҒ“дёӨж–°дёҖйҮҚ”е»әи®ҫпјҢеҚіж–°еһӢеҹәзЎҖи®ҫж–Ҫе»әи®ҫпјҢж–°еһӢеҹҺй•ҮеҢ–е»әи®ҫпјҢдәӨйҖҡгҖҒж°ҙеҲ©зӯүйҮҚеӨ§е·ҘзЁӢе»әи®ҫгҖӮ

еҠ ејәж–°еһӢеҹәзЎҖи®ҫж–Ҫе»әи®ҫпјҢеҚіеҸ‘еұ•ж–°дёҖд»ЈдҝЎжҒҜзҪ‘з»ңпјҢжӢ“еұ•5Gеә”з”ЁпјҢе»әи®ҫе……з”өжЎ©пјҢжҺЁе№ҝж–°иғҪжәҗжұҪиҪҰпјҢжҝҖеҸ‘ж–°ж¶Ҳиҙ№йңҖжұӮгҖҒеҠ©еҠӣдә§дёҡеҚҮзә§пјӣеҠ ејәж–°еһӢеҹҺй•ҮеҢ–е»әи®ҫпјҢеҚіеӨ§еҠӣжҸҗеҚҮеҺҝеҹҺе…¬е…ұи®ҫж–Ҫе’ҢжңҚеҠЎиғҪеҠӣпјҢд»ҘйҖӮеә”еҶңж°‘ж—ҘзӣҠеўһеҠ зҡ„еҲ°еҺҝеҹҺе°ұдёҡе®ү家йңҖжұӮпјӣеҠ ејәдәӨйҖҡгҖҒж°ҙеҲ©зӯүйҮҚеӨ§е·ҘзЁӢе»әи®ҫпјҢеҢ…жӢ¬еўһеҠ еӣҪ家й“Ғи·Ҝе»әи®ҫиө„жң¬йҮ‘1000дәҝе…ғгҖӮ

ж”ҝеәңжҠҘе‘ҠеҮәзӮүеҗҺпјҢе…ЁеӣҪеӨҡең°зә·зә·е“Қеә”еӣҪ家ж”ҝзӯ–пјҢзӣёз»§еҮәеҸ°дәҶдёҖзі»еҲ—ж”ҜжҢҒж–°еһӢеҹәзЎҖи®ҫж–Ҫе»әи®ҫзҡ„йҮҚзЈ…ж–Ү件пјҢеҠ еҝ«жҺЁиҝӣж–°еҹәе»әйЎ№зӣ®зҡ„иҗҪең°гҖӮ

з»јдёҠпјҢйҡҸзқҖеҗ„ең°еҹәе»әжҠ•иө„йЎ№зӣ®жҢҒз»ӯиҗҪең°пјҢйў„и®Ў2021е№ҙе·ҘзЁӢжңәжў°жҷҜж°”еәҰд»Қе°Ҷз»ҙжҢҒеңЁиҫғй«ҳж°ҙе№ігҖӮиҖғиҷ‘еҲ°дәәе·ҘжҲҗжң¬зҡ„дёҚж–ӯдёҠеҚҮпјҢзү№е®ҡж–Ҫе·ҘзҺҜеўғдёӢжңәеҷЁжҚўдәәе…·жңүиҫғй«ҳзҡ„жҖ§д»·жҜ”пјҢеҹҺй•Үж–Ҫе·ҘзҺҜеўғдёӢеҹәзЎҖи®ҫж–Ҫе»әи®ҫдёҺиҖҒж—§е°ҸеҢәж”№йҖ е°ҶиҝӣдёҖжӯҘеёҰеҠЁе°ҸеһӢе·ҘзЁӢжңәжў°йңҖжұӮгҖӮ

жҲҝең°дә§ж”ҝзӯ–

жҲҝең°дә§ж–°ејҖе·Ҙйқўз§ҜдёҺе·ҘзЁӢжңәжў°й”ҖйҮҸе…·жңүиҫғејәзҡ„еҪ“жңҲзӣёе…іжҖ§гҖӮд»ҺжҲҝең°дә§ж–°ејҖе·Ҙйқўз§ҜдёҺд»ҘжҢ–жҺҳжңәдёәд»ЈиЎЁзҡ„е·ҘзЁӢжңәжў°й”ҖйҮҸж•°жҚ®еҸҜд»ҘзңӢеҮәпјҢиҝҮеҺ»10е№ҙдёӨеӨ§жҢҮж Үиө°еҠҝеҹәжң¬и¶ӢдәҺдёҖиҮҙгҖӮ

зӣ®еүҚпјҢжҲҝең°дә§иһҚиө„ж”ҝзӯ–йҖҗжёҗ收зҙ§пјҢеҗ„еӨ§жҲҝдјҒзә·зә·еӣһз¬јиө„йҮ‘йҷҚиҙҹеҖәпјҢд»Һдёӯй•ҝжңҹзңӢпјҢиһҚиө„ж”ҝзӯ–收зҙ§зҡ„еҪұе“Қе°ҶйҖҗжӯҘд»Һеңҹең°иҙӯзҪ®еҗ‘еҗҺз«Ҝдј йҖ’пјҢжңӘжқҘдҫқйқ жҲҝең°дә§ж–°ејҖе·Ҙйқўз§ҜеӨ§е№…еўһеҠ пјҢжӢүеҠЁе·ҘзЁӢжңәжў°йңҖжұӮзҡ„йҖ»иҫ‘并дёҚеҸҜйқ пјҢдҪҶзҹӯжңҹжқҘзңӢжҲҝең°дә§жҠ•иө„еўһйҖҹе°ҶдҝқжҢҒејәйҹ§жҖ§пјҢе№ҙеҶ…жҲҝең°дә§жҠ•иө„еӨҚиӢҸи¶ӢеҠҝжҲ–дёҚдјҡеҸ—еҲ°еӨӘеӨ§еҪұе“ҚгҖӮ

зҺҜдҝқж”ҝзӯ–

еҪ“еүҚпјҢзҺҜдҝқиҰҒжұӮж—ҘзӣҠи¶ӢдёҘпјҢж №жҚ®з”ҹжҖҒзҺҜеўғйғЁеҲ¶е®ҡзҡ„гҖҠйқһйҒ“и·Ҝжҹҙ油移еҠЁжңәжў°жұЎжҹ“зү©жҺ’ж”ҫжҺ§еҲ¶жҠҖжңҜиҰҒжұӮгҖӢпјҢиҮӘ2022е№ҙ12жңҲ1ж—Ҙиө·пјҢжүҖжңүз”ҹдә§гҖҒиҝӣеҸЈе’Ңй”Җе”®зҡ„560KWд»ҘдёӢпјҲеҗ«560KWпјүйқһйҒ“и·Ҝ移еҠЁжңәжў°еҸҠе…¶иЈ…з”Ёзҡ„жҹҙжІ№жңәеә”з¬ҰеҗҲжң¬ж ҮеҮҶиҰҒжұӮгҖӮйҡҸзқҖзҺҜдҝқж”ҝзӯ–и¶ӢдёҘпјҢдёҚз¬ҰеҗҲжҺ’ж”ҫж ҮеҮҶзҡ„и®ҫеӨҮе°ҶйқўдёҙйҷҗеҲ¶дҪңдёҡеҢәеҹҹзӯүжҺӘж–ҪгҖӮеӣҪеӣӣжҺ’ж”ҫж ҮеҮҶеңЁжҳҺе№ҙе№ҙеә•зҡ„е®һж–Ҫе°ҶдҝғиҝӣдёҚз¬ҰеҗҲжҺ’ж”ҫж ҮеҮҶзҡ„е·ҘзЁӢжңәжў°йӣҶдёӯзҲҶеҸ‘зҪ®жҚўйңҖжұӮгҖӮ

еҸҰеӨ–пјҢзҺҜдҝқеӣ зҙ д№ҹеңЁжҺЁеҠЁе·ҘзЁӢжңәжў°еҫҖз”өеҠЁеҢ–ж–№еҗ‘еҸ‘еұ•гҖӮзӣ®еүҚе·ҘзЁӢжңәжў°е’ҢйҮҚеҚЎзҡ„з”өеҠЁеҢ–ж—¶жңәе·Із»ҸжҲҗзҶҹпјҢеҗ„еӨ§е·ҘзЁӢжңәжў°еҺӮе•Ҷзә·зә·еҲҮе…Ҙз”өеҠЁеҢ–еёӮеңәпјҢжҺЁеҠЁиЎҢдёҡеҫҖж–°иғҪжәҗж–№еҗ‘еҸ‘еұ•гҖӮ

дёҖеӯЈеәҰжҢ–жҺҳжңәй”ҖйҮҸеҲҶжһҗ

жҚ®дёӯеӣҪе·ҘзЁӢжңәжў°е·ҘдёҡеҚҸдјҡз»ҹи®ЎпјҢ2021е№ҙ3жңҲд»ҪпјҢзәіе…Ҙз»ҹи®Ўзҡ„26家主жңәеҲ¶йҖ дјҒдёҡе…ұи®Ўй”Җе”®еҗ„зұ»жҢ–жҺҳжңәжў°дә§е“Ғ79035еҸ°пјҢеҗҢжҜ”еўһй•ҝ60.0%гҖӮе…¶дёӯпјҢеӣҪеҶ…еёӮеңәй”ҖйҮҸ72977еҸ°пјҢеҗҢжҜ”еўһй•ҝ56.6%пјҢеҚ жҖ»й”ҖйҮҸ92.34%гҖӮ

2021е№ҙ1-3жңҲпјҢеҗ„зұ»жҢ–жҺҳжңәжў°дә§е“ҒзҙҜи®Ўй”Җе”®126941еҸ°пјҢеҗҢжҜ”ж¶Ёе№…85.0%гҖӮе…¶дёӯпјҢеӣҪеҶ…еёӮеңәй”ҖйҮҸ113565еҸ°пјҢеҗҢжҜ”ж¶Ёе№…85.3%пјҢеҚ жҖ»й”ҖйҮҸ89.46%гҖӮ

2020е№ҙеәҰжҢ–жҺҳжңәеӣҪеҶ…еёӮеңәжҖ»й”ҖйҮҸдёә292864еҸ°пјҢеҚ жҜ”89.40%гҖӮ

з”ұдёҠеҸҜи§ҒпјҢеӣҪеҶ…жҢ–жҺҳжңәеҲ¶йҖ дјҒдёҡзӣ®еүҚд»Қд»Ҙж»Ўи¶іеҶ…йңҖдёәдё»пјҢеӣҪеҶ…еёӮеңәдҫқж—§жҳҜжңҖйҮҚиҰҒзҡ„еёӮеңәпјҢиҝҷзӮ№жңӘжқҘеҮ е№ҙеҶ…йғҪдёҚдјҡеӨӘеӨ§зҡ„еҸҳеҢ–гҖӮ

д»ҺеҗЁдҪҚз»“жһ„дёҠзңӢпјҢ3жңҲд»Ҫе°ҸжҢ–й”ҖйҮҸдёә44368еҸ°пјҢеҗҢжҜ”еўһй•ҝ47.4%пјҢй”ҖйҮҸеҚ жҜ”61%пјҢдёӢйҷҚ4дёӘзҷҫеҲҶзӮ№пјӣдёӯжҢ–й”ҖйҮҸдёә21427еҸ°пјҢеҗҢжҜ”еўһй•ҝ89.8%пјҢй”ҖйҮҸеҚ жҜ”29%пјҢжҸҗеҚҮ5дёӘзҷҫеҲҶзӮ№пјӣеӨ§жҢ–й”ҖйҮҸ7182еҸ°пјҢеҗҢжҜ”еўһй•ҝ37.7%пјҢй”ҖйҮҸеҚ жҜ”10%пјҢдёӢйҷҚ1дёӘзҷҫеҲҶзӮ№гҖӮ

е°ҸеһӢжҢ–жҺҳжңәжҷ®йҒҚиў«еә”з”ЁдәҺеҹҺеёӮйҒ“и·Ҝе»әи®ҫгҖҒеҶңжқ‘еӣӯжһ—е»әи®ҫзӯүйўҶеҹҹпјҢз”ЁдәҺжӣҝд»Јдәәе·ҘгҖӮд»Һй•ҝжңҹжқҘзңӢпјҢйҡҸзқҖеӣҪеҶ…еҹҺй•ҮеҢ–ж°ҙе№ідёҚж–ӯжҸҗй«ҳе’Ң“жңәеҷЁд»Јдәә”йңҖжұӮзҡ„дёҚж–ӯеўһй•ҝпјҢе°ҸжҢ–зҡ„еёӮеңәеҚ жҜ”жңүдёҖе®ҡзҡ„дёҠеҚҮжҪңеҠӣгҖӮ

дёҺжӯӨеҗҢж—¶пјҢдёӯжҢ–д»Ҙе…¶е№ҝжіӣзҡ„е·ҘеҶөйҖӮз”ЁжҖ§пјҢиҝ‘е№ҙжқҘж—ҘзӣҠиөўеҫ—е№ҝеӨ§з”ЁжҲ·зҡ„йқ’зқҗпјҢжңӘжқҘеўһй•ҝеҸҜжңҹпјҢжӣҙдёәйҮҚиҰҒзҡ„жҳҜпјҢе…¶й”ҖйҮҸеўһйҖҹеҸҠеҚ жҜ”зҡ„дёҠеҚҮпјҢеҜ№дәҺдјҒдёҡзҡ„зӣҲеҲ©жӣҙе…·жҺЁиҝӣдҪңз”ЁпјҢеӣ иҖҢд№ҹжӣҙжҳ“еҫ—еҲ°еҺӮ家зҡ„йҮҚи§ҶдёҺж”ҜжҢҒгҖӮ

жҖ»дҪ“жқҘзңӢпјҢжҢ–жҺҳжңәиЎҢдёҡйӣҶдёӯеәҰжҢҒз»ӯжҸҗеҚҮпјҢеҗ‘йҫҷеӨҙдјҒдёҡиҒҡйӣҶзҡ„и¶ӢеҠҝжӣҙеҠ жҳҺжҳҫпјҢиЎҢдёҡ马еӨӘж•Ҳеә”ж„ҲеҸ‘жҳҫи‘—гҖӮ

3жңҲд»ҪеӣҪдә§е“ҒзүҢеёӮеҚ зҺҮдёә77%пјҢзҺҜжҜ”жҸҗеҚҮ4.4%пјҢеҗҢжҜ”жҸҗеҚҮ7%пјӣ1-3жңҲеӣҪдә§е“ҒзүҢеёӮеҚ зҺҮ76%пјҢеҗҢжҜ”жҸҗеҚҮ7%гҖӮ

е…¶дёӯпјҢдёүдёҖ3жңҲд»Ҫй”ҖйҮҸдёҖдёҫзӘҒз ҙ2дёҮеҸ°пјҢеҲӣйҖ еӣҪеҶ…иЎҢдёҡеҺҶеҸІеҚ•жңҲй”ҖйҮҸжңҖй«ҳеҖјпјҢзј”йҖ иЎҢдёҡж–°зҘһиҜқгҖӮеҖјеҫ—дёҖжҸҗзҡ„жҳҜпјҢ2020е№ҙдёүдёҖе…ұи®Ўй”Җе”®жҢ–жҺҳжңә98705еҸ°пјҢеҚ жҚ®е…ЁзҗғжҢ–жҺҳжңәеёӮеңә15%зҡ„д»ҪйўқпјҢйҰ–еӨәе…Ёзҗғй”ҖеҶ гҖӮ

ж•ҙдҪ“жқҘзңӢпјҢз»ҸиҝҮеӨҡе№ҙеҸ‘еұ•пјҢеӣҪдә§жҢ–жҺҳжңәеһӢеҸ·жӣҙеҠ йҪҗе…ЁгҖҒиҙЁйҮҸд№ҹжңүеҫҲеӨ§жҸҗеҚҮпјҢеҗҢж—¶пјҢе”®еҗҺжңҚеҠЎд№ҹжӣҙеҠ е®Ңе–„пјҢзӣёдҝЎжңӘжқҘеёӮеңәд»Ҫйўқе°ҶиҝӣдёҖжӯҘжҸҗеҚҮгҖӮ

2021е№ҙ3жңҲд»ҪпјҢжҢ–жҺҳжңәе…ұи®ЎеҮәеҸЈ6058еҸ°пјҢеҗҢжҜ”еўһй•ҝ116.5%пјӣд»Ҡе№ҙеүҚдёүжңҲпјҢжҢ–жҺҳжңәзҙҜи®ЎеҮәеҸЈ13376еҸ°пјҢеҗҢжҜ”еўһй•ҝ81.9%гҖӮ

жӣҙеҖјеҫ—дёҖжҸҗзҡ„жҳҜпјҢд»Һ2017е№ҙ7жңҲд»ҪејҖе§ӢпјҢжҢ–жҺҳжңәеҮәеҸЈй”ҖйҮҸе·Із»ҸжӢүеҮәдәҶдёҖжіўжіўжҫңеЈ®йҳ”зҡ„45иҝһж¶ЁпјҢжө·еӨ–еёӮеңәеҸҜи°“иҝһжҲҳиҝһжҚ·пјҒ

д»ҘдёҠж•°жҚ®и¶ід»ҘиҜҒжҳҺпјҢдёӯеӣҪеҲ¶йҖ е·Із»ҸдёҚжғ§дёҺеӣҪеӨ–е“ҒзүҢеҗҢеҸ°з«һдәүпјҢз”ҡиҮі“дёӯеӣҪжңәжў°дә§е“Ғзҡ®е®һиҖҗз”ЁпјҢжҖ§д»·жҜ”жӣҙй«ҳ”пјҢиҝҳиҰҒзЁізЁіеҺӢиҝҮ欧зҫҺе“ҒзүҢдёҖеӨҙгҖӮ

йҷӨдәҶдә§е“ҒиҙЁйҮҸиҝҮзЎ¬пјҢжө·еӨ–жҢҒз»ӯеўһй•ҝиҝҳиҰҒеҪ’еҠҹдәҺдёӯеӣҪеҲ¶йҖ ејәеӨ§зҡ„дёӘжҖ§еҢ–е®ҡеҲ¶иғҪеҠӣпјҢд»ҘеҸҠж—ҘзӣҠе®Ңе–„зҡ„жңҚеҠЎдҪ“зі»е»әи®ҫпјӣеҸҰеӨ–пјҢз–«жғ…дёӢзҡ„“жӣҝд»Јж•Ҳеә””д№ҹеҖјеҫ—дёҖжҸҗгҖӮз–«жғ…жңҹй—ҙпјҢ欧жҙІгҖҒеҢ—зҫҺең°еҢәдё»иҰҒеҲ¶йҖ еӣҪдә§иғҪзјәдҪҚпјҢеӣҪеҶ…дё»жңәдјҒдёҡдё»еҠЁдҪңдёәпјҢеҝ«йҖҹиЎҘдҪҚпјҢд»ҺиҖҢеҚ е°ҪдәҶе…ҲжңәпјҒ

еұ•жңӣжңӘжқҘпјҢйҡҸзқҖе…Ёзҗғз–«жғ…еҫ—еҲ°жңүж•ҲжҺ§еҲ¶пјҢдёӢеҚҠе№ҙеҮәеҸЈж•°жҚ®йў„и®Ўд№ҹе°Ҷз»ҙжҢҒй«ҳйҖҹеўһй•ҝжҖҒеҠҝпјҢе…Ёе№ҙеҮәеҸЈжңүжңӣиҫҫеҲ°6дёҮеҸ°ж°ҙе№іпјҢе®һзҺ°80%е·ҰеҸізҡ„й«ҳйҖҹеўһй•ҝгҖӮ

жңӘжқҘи¶ӢеҠҝеұ•жңӣ

д»Һж №жң¬дёҠзңӢпјҢеҹәе»әжҠ•иө„д»Қе°ҶжҳҜжӢүеҠЁжҢ–жҺҳжңәй”ҖйҮҸеўһй•ҝзҡ„йҮҚиҰҒеҠЁеҠӣгҖӮ

ж №жҚ®еҗ„ең°ж”ҝеәңе®ҳж–№ж¶ҲжҒҜпјҢе…ЁеӣҪеӨ§йғЁеҲҶзңҒеёӮзӣ®еүҚе·ІжҳҺзЎ®2021е№ҙйҮҚзӮ№е»әи®ҫжҠ•иө„и®ЎеҲ’пјҢеҢ…еҗ«еҹәзЎҖи®ҫж–ҪгҖҒж°‘з”ҹж”№е–„гҖҒ科жҠҖеҲӣж–°зӯүеӨҡдёӘйЎ№зӣ®йўҶеҹҹпјҢжҖ»жҠ•иө„йўқи¶…иҝҮ30дёҮдәҝе…ғгҖӮ

еҗҢж—¶пјҢ3жңҲе»әзӯ‘дёҡPMIиҫғеүҚжңҲдёҠеҚҮ7.6дёӘзҷҫеҲҶзӮ№пјҢиҫҫеҲ°62.3%пјҢзү№еҲ«жҳҜдҪңдёәеҹәзЎҖи®ҫж–ҪйЎ№зӣ®жҢҮж Үзҡ„еңҹжңЁе·ҘзЁӢдёҡPMIи·ғеҚҮ11.2дёӘзҷҫеҲҶзӮ№пјҢжҳҺжҳҫи¶…еҮәеӯЈиҠӮжҖ§еҸҳеҢ–пјҢд№ҹеқҮеҸҚжҳ еҮәеҹәе»әжҙ»еҠЁзҡ„зҺҜжҜ”еҠ еҝ«гҖӮ

жӯӨеӨ–пјҢжҲ‘еӣҪе·ҘзЁӢжңәжў°еёӮеңәе·Із»Ҹд»ҺеўһйҮҸеёӮеңәйҖҗжӯҘиҪ¬еҸҳдёәеӯҳйҮҸеёӮеңәпјҢжүҖд»ҘпјҢжңӘжқҘжӣҙж–°йңҖжұӮе’ҢеҮәеҸЈйңҖжұӮд№ҹе°ҶжҲҗдёәжҢ–жҺҳжңәй”ҖйҮҸзҡ„йҮҚиҰҒеўһй•ҝзӮ№гҖӮ

жӣҙж–°йңҖжұӮдё»иҰҒеҢ…жӢ¬жңәжў°дҪҝз”Ёе№ҙйҷҗиҝҮй•ҝеҜјиҮҙзҡ„дё»еҠЁжӣҙж–°йңҖжұӮпјҢд»ҘеҸҠдёәдәҶж»Ўи¶іеӣҪ家新еһӢжҺ’ж”ҫж ҮеҮҶиҖҢдә§з”ҹзҡ„иў«еҠЁжӣҙжҚўйңҖжұӮгҖӮзӣ®еүҚпјҢд»…иҖғиҷ‘еӣҪдёҖгҖҒеӣҪдәҢжҢ–жҺҳжңәеӯҳйҮҸжӣҙж–°пјҢеёӮеңәз©әй—ҙд№ҹеңЁ4500дәҝе…ғд»ҘдёҠгҖӮ

еҸҰеӨ–пјҢе·ҘзЁӢжңәжў°дёҠдёҖй”Җе”®й«ҳеі°жңҹдёә2010-2012е№ҙпјҢжңҹй—ҙе”®еҮәзҡ„е·ҘзЁӢжңәжў°жҺ’ж”ҫж ҮеҮҶеқҮдёәеӣҪдёүж ҮеҮҶпјҢз”ұдәҺйқўдёҙж–°еһӢжҺ’ж”ҫж ҮеҮҶзҡ„е®һж–ҪпјҢе…¶дҪҝз”Ёе№ҙйҷҗеҜјиҮҙзҡ„жӣҙж–°йңҖжұӮд№ҹе°ҶдҪ“зҺ°еңЁжҺ’ж”ҫж ҮеҮҶжҸҗеҚҮеёҰеҠЁзҡ„жӣҙж–°йңҖжұӮд№ӢдёӯгҖӮ

еҶҚе°ұжҳҜж—ҘзӣҠеўһй•ҝзҡ„жө·еӨ–еёӮеңәйңҖжұӮпјҢеҗҺз»ӯйҡҸзқҖе…Ёзҗғз–«жғ…еҫ—еҲ°жңүж•ҲжҺ§еҲ¶пјҢе·ҘзЁӢжңәжў°еҮәеҸЈйңҖжұӮжңүжңӣдҝқжҢҒејәеҠІпјҢе…Ёе№ҙеҮәеҸЈйҮ‘йўқжңүжңӣе®һзҺ°50%д»ҘдёҠиҫғеҝ«еўһй•ҝгҖӮ

еҸ еҠ еӣҪеҶ…жҺ’ж”ҫж ҮеҮҶжҸҗеҚҮеёҰеҠЁзҡ„жӣҙж–°йңҖжұӮд»ҘеҸҠеҹәе»әгҖҒжҲҝең°дә§еёҰеҠЁзҡ„ж–°еўһйңҖжұӮпјҢ2021е№ҙжҢ–жҺҳжңәй”ҖйҮҸжңүжңӣзӘҒз ҙ36дёҮеҸ°пјҢеҶҚеҲӣеҺҶеҸІж–°й«ҳпјҒжңӘжқҘдёүе№ҙеҶ…жҢ–жҺҳжңәй”ҖйҮҸеўһйҖҹжңүжңӣз»ҙжҢҒеңЁ10%-15%е·ҰеҸіе°Ҹе№…еўһй•ҝгҖӮ