зЫЃеЙНжИСеЫљж≠£е§ДдЇОзїПжµОеїЇиЃЊй£ЮйАЯеПСе±ХзЪДжЧґжЬЯпЉМдЇЇеП£еҐЮйХњгАБеЯОйХЗеМЦж∞іеє≥дЄНжЦ≠жПРйЂШпЉМеѓєжИСеЫљзЪДеЯЇеїЇиЃЊжЦљгАБжИње±ЛзЪДйЬАж±ВдєЯеЬ®еҐЮеК†пЉМиАМеЬ®еЯЇеїЇеЈ•з®ЛгАБжИњеЬ∞дЇІз≠ЙеЈ•з®ЛеїЇиЃЊжЧґпЉМеЈ•з®ЛжЬЇжҐ∞жШѓењЕе§ЗзЪДжЦљеЈ•жЬЇжҐ∞гАВзЫЃеЙНдЄ≠иБФйЗНзІСеТМеЊРеЈ•жЬЇжҐ∞дљЬдЄЇжИСеЫљжЬђеЬЯдЄ§е§ІеЈ•з®ЛжЬЇжҐ∞еИґйА†дЉБдЄЪеЬ®жИСеЫљеЈ•з®ЛжЬЇжҐ∞еИґйА†и°МдЄЪеЕЈжЬЙдЄЊиґ≥иљїйЗНзЪДеЬ∞дљНгАВ

еЈ•з®ЛжЬЇжҐ∞еИґйА†дЄїи¶БдЄКеЄВдЉБдЄЪпЉЪзЫЃеЙНеЫљеЖЕеЈ•з®ЛжЬЇжҐ∞дЄїи¶БдЄКеЄВдЉБдЄЪдЄїи¶БжЬЙдЄ≠иБФйЗНзІС(000157.SZ)пЉМеЊРеЈ•жЬЇжҐ∞(000425.SZ)пЉМдЄЙдЄАйЗНеЈ•(26.910,-0.17,-0.63%)(600031.SH)пЉМжЯ≥еЈ•(7.850,-0.15,-1.88%)жЬЇжҐ∞(000528.SZ)з≠ЙгАВ

жЬђжЦЗж†ЄењГжХ∞жНЃпЉЪдЄ≠иБФйЗНзІСеТМеЊРеЈ•жЬЇжҐ∞жѓЫеИ©зОЗпЉМеЈ•з®ЛжЬЇжҐ∞йФАеФЃйЗПпЉМйФАеФЃйҐЭгАВ

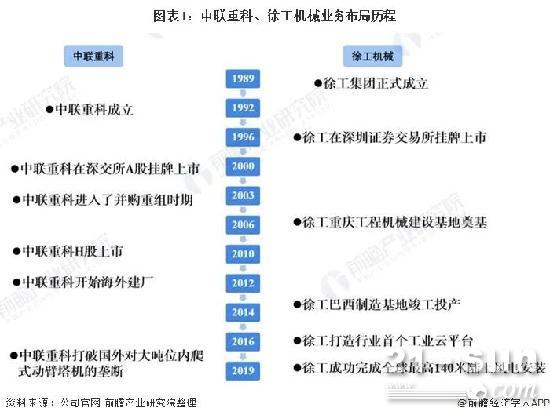

1гАБдЄ≠иБФйЗНзІСVSеЊРеЈ•жЬЇжҐ∞пЉЪеЈ•з®ЛжЬЇжҐ∞дЄЪеК°еЄГе±АеОЖз®Л

еЈ•з®ЛжЬЇжҐ∞жШѓжИСеЫљеЯЇз°АеїЇиЃЊињЗз®ЛдЄ≠йЗНи¶БзЪДжЬЇжҐ∞иЃЊе§ЗгАВзЫЃеЙНпЉМжИСеЫљеЈ•з®ЛжЬЇжҐ∞еИґйА†и°МдЄЪ.зЪДйЊЩе§ідЉБдЄЪеИЖеИЂжШѓдЄ≠иБФйЗНзІС(000157.SZ)еТМеЊРеЈ•жЬЇжҐ∞(000425.SZ)пЉМдЄ§еЃґдЉБдЄЪеЬ®еЈ•з®ЛжЬЇжҐ∞зЪДеЄГе±АеОЖз®Ле¶ВдЄЛпЉЪ

2гАБеЈ•з®ЛжЬЇжҐ∞дЄЪеК°еЄГе±АеПКињРиР•зО∞зКґпЉЪ

——дЇІеУБеЄГе±АпЉЪдЄ≠иБФйЗНзІСзХ•иГЬдЄАз≠є

дїОдЄїи¶БдЇІеУБеИЖз±їжЭ•зЬЛпЉМдЄ§еЃґеЕђеПЄзЪДдЄїи¶БдЇІеУБеЭЗжґЙеПКеЕґдЄ≠жЬЇжҐ∞пЉМз®НжЬЙдЄНеРМзЪДжШѓдЄ≠иБФйЗНзІСдЄїи¶БеЈ•з®ЛжЬЇжҐ∞дЇІеУБеМЕжЛђжЈЈеЗЭеЬЯжЬЇжҐ∞гАБиµЈйЗНжЬЇжҐ∞еТМеЬЯжЦєжЬЇжҐ∞;еЊРеЈ•жЬЇжҐ∞дЄїи¶БдЇІеУБеМЕжЛђиµЈйЗНжЬЇжҐ∞гАБж°©еЈ•жЬЇжҐ∞гАВ

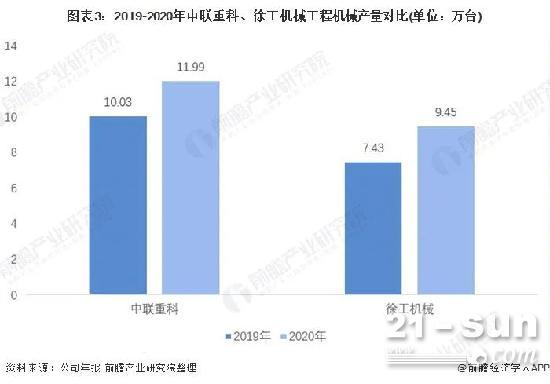

——еЈ•з®ЛжЬЇжҐ∞дЇІйЗПпЉЪдЄ≠иБФйЗНзІСдЇІйЗПжЫіе§Ъ

дїОеЈ•з®ЛжЬЇжҐ∞зЪДдЇІйЗПжЭ•зЬЛпЉМ2019-2020еєіпЉМдЄ≠иБФйЗНзІСеЈ•з®ЛжЬЇжҐ∞дЇІйЗПе§ІдЇОеЊРеЈ•жЬЇжҐ∞еЈ•з®ЛжЬЇжҐ∞дЇІйЗПгАВ2020еєідЄ≠иБФйЗНзІСеЈ•з®ЛжЬЇжҐ∞дЇІйЗПдЄЇ11.99дЄЗеП∞пЉМеЊРеЈ•жЬЇжҐ∞еЈ•з®ЛжЬЇжҐ∞дЇІйЗПдЄЇ9.45дЄЗеП∞пЉМдЄ≠иБФйЗНзІСеЈ•з®ЛжЬЇжҐ∞дЇІйЗПиЊГеЊРеЈ•жЬЇжҐ∞е§Ъ2.54дЄЗеП∞гАВ

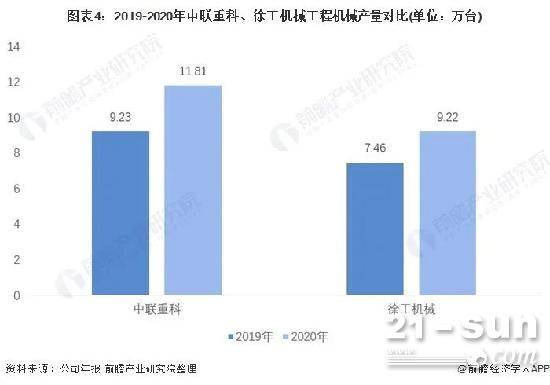

——еЈ•з®ЛжЬЇжҐ∞йФАйЗПпЉЪдЄ≠иБФйЗНзІСйФАйЗПйҐЖеЕИ

дїОдЄ§еЃґеЕђеПЄеЈ•з®ЛжЬЇжҐ∞йФАйЗПжЭ•зЬЛпЉМ2019-2020еєідЄ≠иБФйЗНзІСеЈ•з®ЛжЬЇжҐ∞йФАйЗПеЭЗйЂШдЇОеЊРеЈ•жЬЇжҐ∞зЪДеЈ•з®ЛжЬЇжҐ∞йФАйЗПгАВ2020еєідЄ≠иБФйЗНзІСеЈ•з®ЛжЬЇжҐ∞йФАйЗПдЄЇ11.81дЄЗеП∞пЉМиАМеЊРеЈ•жЬЇжҐ∞еЈ•з®ЛжЬЇжҐ∞йФАйЗПдЄЇ9.22дЄЗеП∞пЉМдЄ≠иБФйЗНзІСеЈ•з®ЛжЬЇжҐ∞йФАйЗПиЊГеЊРеЈ•жЬЇжҐ∞е§Ъ2.59дЄЗеП∞гАВ

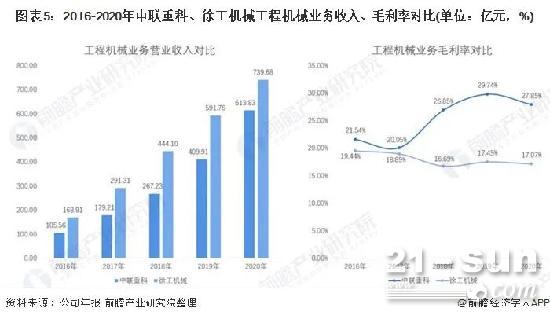

3гАБеЈ•з®ЛжЬЇжҐ∞дЄЪеК°еѓєжѓФпЉЪеЊРеЈ•жЬЇжҐ∞иР•жФґиІДж®°йҐЖеЕИпЉМдљЖдЄ≠иБФйЗНзІСзЫИеИ©иГљеКЫжЫіеЉЇ

дїОдЉБдЄЪзїПиР•зКґеЖµжЭ•зЬЛпЉМ2016-2020еєіпЉМеЊРеЈ•жЬЇжҐ∞еЈ•з®ЛжЬЇжҐ∞дЄЪеК°зЪДиР•дЄЪжФґеЕ•еЭЗйҐЖеЕИдЇОдЄ≠иБФйЗНзІСгАВ2020еєіпЉМеЊРеЈ•жЬЇжҐ∞еЃЮзО∞иР•дЄЪжФґеЕ•739.68дЇњеЕГпЉМдЄ≠иБФйЗНзІСеЃЮзО∞иР•дЄЪжФґеЕ•613.83дЇњеЕГгАВ

дїОдЉБдЄЪжѓЫеИ©зОЗжЭ•зЬЛпЉМдЄ§еЃґйЊЩе§іеЈ•з®ЛжЬЇжҐ∞2016-2019еєізЪДжѓЫеИ©зОЗеЬ®йАРжЄРжЛЙе§ІпЉМ2020еєіеЉАеІЛзЉ©е∞ПгАВ2016-2020еєіпЉМдЄ≠иБФйЗНзІСзЪДжѓЫеИ©зОЗеЭЗйЂШдЇОеЊРеЈ•жЬЇжҐ∞гАВ2020еєідЄ≠иБФйЗНзІСзЪДжѓЫеИ©зОЗдЄЇ27.85%пЉМеЊРеЈ•жЬЇжҐ∞зЪДжѓЫеИ©зОЗдЄЇ17.07%гАВ

4гАБеЙНзЮїиІВзВєпЉЪеЈ•з®ЛжЬЇжҐ∞еИґйА†дєЛзОЛйЪЊеЃЪеИЖжЩУ

еЬ®еЈ•з®ЛжЬЇжҐ∞еИґйА†и°МдЄЪдЄ≠пЉМдЉБдЄЪзЪДдЇІеУБеЄГе±АпЉМдЇІеУБзЪДдЇІйЗПеТМйФАйЗПиЊГиГљдї£и°®дЉБдЄЪзЪДеЕЈдљУеЃЮеКЫпЉМиАМдЉБдЄЪзЪДдЄЪзї©иГље§ЯеПНжШ†еЕђеПЄзЪДзїПиР•зКґеЖµгАВеЯЇдЇОеЙНжЦЗеИЖжЮРпЉМеЙНзЮїиЃ§дЄЇпЉМдЄ≠иБФйЗНзІСеЬ®еЈ•з®ЛжЬЇжҐ∞зЪДдЇІйЗПеТМйФАйЗПжЦєйЭҐеН†жЬЙдЉШеКњпЉМдљЖдЄ≠еЫљ“еЈ•з®ЛжЬЇжҐ∞дєЛзОЛ”дїНжЬЙеЊЕиАГеѓЯгАВ

жЫіе§ЪжХ∞жНЃиѓЈеПВиАГеЙНзЮїдЇІдЄЪз†Фз©ґйЩҐгАКдЄ≠еЫљеЈ•з®ЛжЬЇжҐ∞еИґйА†и°МдЄЪеЄВеЬЇйЬАж±ВйҐДжµЛдЄОжКХиµДжИШзХ•иІДеИТеИЖжЮРжК•еСКгАЛпЉМеРМжЧґеЙНзЮїдЇІдЄЪз†Фз©ґйЩҐжПРдЊЫдЇІдЄЪе§ІжХ∞жНЃгАБдЇІдЄЪиІДеИТгАБдЇІдЄЪзФ≥жК•гАБдЇІдЄЪеЫ≠еМЇиІДеИТгАБдЇІдЄЪжЛЫеХЖеЉХиµДгАБIPOеЛЯжКХеПѓз†ФгАБжЛЫиВ°иѓіжШОдє¶жТ∞еЖЩз≠ЙиІ£еЖ≥жЦєж°ИгАВ