пјҲжҠҘе‘ҠеҮәе“Ғж–№/дҪңиҖ…пјҡж–№жӯЈиҜҒеҲёпјҢзҺӢе®ҒгҖҒеј е©үе§қпјү

1 2060 е№ҙвҖңзўідёӯе’ҢвҖқзӣ®ж ҮзЎ®е®ҡпјҢж–°иғҪжәҗзҺҜеҚ«иҪҰжҪңеҠӣе·ЁеӨ§

1.1 еҠӣдәү 2060 е№ҙе®һзҺ°вҖңзўідёӯе’ҢвҖқпјҢж–°иғҪжәҗжӣҝжҚўжҲҗзғӯзӮ№

зўідёӯе’ҢпјҢжҳҜжҢҮеңЁи§„е®ҡж—¶жңҹеҶ…пјҢдәҢж°§еҢ–зўізҡ„дәәдёә移йҷӨдёҺдәәдёәжҺ’ж”ҫзӣёжҠөж¶ҲгҖӮ жҚ®иҒ”еҗҲеӣҪж”ҝеәңй—ҙж°”еҖҷеҸҳеҢ–专门委е‘ҳдјҡпјҲIPCCпјүе®ҡд№үпјҢдәәдёәжҺ’ж”ҫеҚідәәзұ» жҙ»еҠЁйҖ жҲҗзҡ„дәҢж°§еҢ–зўіжҺ’ж”ҫпјҢеҢ…жӢ¬еҢ–зҹізҮғж–ҷзҮғзғ§гҖҒе·ҘдёҡиҝҮзЁӢгҖҒеҶңдёҡеҸҠеңҹ ең°еҲ©з”Ёжҙ»еҠЁжҺ’ж”ҫзӯүгҖӮдәәдёә移йҷӨеҲҷжҳҜдәәзұ»д»ҺеӨ§ж°”дёӯ移йҷӨдәҢж°§еҢ–зўіпјҢеҢ…жӢ¬ жӨҚж ‘йҖ жһ—еўһеҠ зўіеҗёж”¶гҖҒзўіжҚ•йӣҶзӯүгҖӮ

жҲ‘еӣҪеҚ•дҪҚ GDP иғҪиҖ—дёәдё–з•Ңе№іеқҮж°ҙе№ізҡ„ 1.5 еҖҚпјҢCO2 жҺ’ж”ҫжҖ»йҮҸдё–з•Ң第 дёҖгҖӮдёӯеӣҪеҚ•дҪҚ GDP иғҪиҖ—иҫғй«ҳпјҢдёәдё–з•Ңе№іеқҮж°ҙе№ізҡ„ 1.5 еҖҚпјҢеҸ‘иҫҫеӣҪ家зҡ„ 2-3 еҖҚгҖӮеҗҢж—¶пјҢжҲ‘еӣҪеҚ•дҪҚ GDP дәҢж°§еҢ–зўіжҺ’ж”ҫејәеәҰжҜ”дё–з•Ңе№іеқҮж°ҙе№ій«ҳзәҰ 30%гҖӮ2019 е№ҙжҲ‘еӣҪиғҪжәҗ CO2 жҺ’ж”ҫжҖ»йҮҸдёә 98 дәҝеҗЁпјҢдҪҚеұ…е…Ёзҗғ第дёҖгҖӮйқў еҜ№зўіжҺ’ж”ҫиҫғй«ҳгҖҒеҚ•дҪҚ GDP иғҪиҖ—иҫғй«ҳзҡ„й—®йўҳпјҢжҲ‘еӣҪеңЁеә”еҜ№вҖңзўідёӯе’ҢвҖқ й—®йўҳдёҠдёҖзӣҙдҝқжҢҒз§ҜжһҒзҡ„жҖҒеәҰгҖӮ

зӣ®ж ҮжҳҺзЎ®пјҢ2030 е№ҙе®һзҺ°вҖңзўіиҫҫеі°вҖқпјҢ2060 е№ҙе®һзҺ°вҖңзўідёӯе’ҢвҖқгҖӮ2020 е№ҙ 9 жңҲпјҢеңЁз¬¬дёғеҚҒдә”еұҠиҒ”еҗҲеӣҪеӨ§дјҡжңҹй—ҙпјҢжҲ‘еӣҪжҸҗеҮәвҖңеҠӣдәү 2030 е№ҙеүҚдәҢж°§ еҢ–зўіжҺ’ж”ҫиҫҫеҲ°еі°еҖјгҖҒеҠӘеҠӣдәүеҸ– 2060 е№ҙеүҚе®һзҺ°зўідёӯе’Ңзҡ„зӣ®ж ҮвҖқгҖӮе…·дҪ“зӣ®ж Үд»»еҠЎпјҡеҲ° 2030 е№ҙпјҢдёӯеӣҪеҚ• дҪҚеӣҪеҶ…з”ҹдә§жҖ»еҖјдәҢж°§еҢ–зўіжҺ’ж”ҫе°ҶжҜ” 2005 е№ҙдёӢйҷҚ 65%д»ҘдёҠпјҢйқһеҢ–зҹіиғҪ жәҗеҚ дёҖж¬ЎиғҪжәҗж¶Ҳиҙ№жҜ”йҮҚе°ҶиҫҫеҲ° 25%е·ҰеҸіпјҢжЈ®жһ—и“„з§ҜйҮҸе°ҶжҜ” 2005 е№ҙеўһ еҠ 60 дәҝз«Ӣж–№зұіпјҢйЈҺз”өгҖҒеӨӘйҳіиғҪеҸ‘з”өжҖ»иЈ…жңәе®№йҮҸе°ҶиҫҫеҲ° 12 дәҝеҚғз“Ұд»ҘдёҠгҖӮ дёӯеӨ®з»ҸжөҺе·ҘдҪңдјҡи®®еҶҚж¬Ўејәи°ғдәҶеҒҡеҘҪвҖңзўіиҫҫеі°вҖқгҖҒвҖңзўідёӯе’ҢвҖқе·ҘдҪңдёә 2021 е№ҙзҡ„е…«йЎ№йҮҚзӮ№д»»еҠЎд№ӢдёҖпјҢ并жҸҗеҮәиҰҒжҠ“зҙ§еҲ¶е®ҡ 2030 е№ҙеүҚзўіжҺ’ж”ҫиҫҫеі°иЎҢеҠЁж–№жЎҲпјҢж”ҜжҢҒжңүжқЎд»¶зҡ„ең°ж–№зҺҮе…Ҳиҫҫеі°гҖӮ

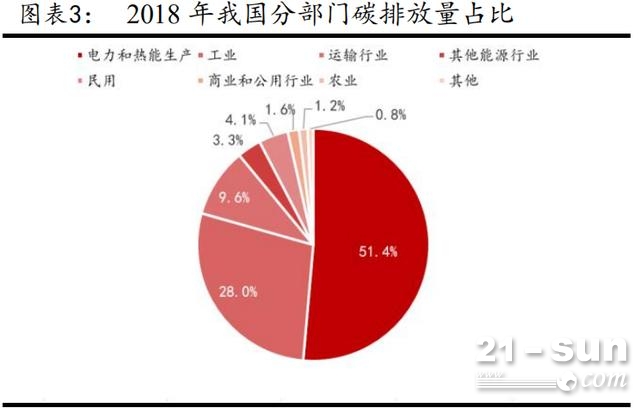

иғҪжәҗз»“жһ„и°ғж•ҙиҝ«еңЁзңүзқ«пјҢдәӨиҝҗиЎҢдёҡж–°иғҪжәҗжӣҝжҚўеҠҝеңЁеҝ…иЎҢгҖӮзӣ®еүҚжҲ‘еӣҪиғҪ жәҗз»“жһ„дҫқ然д»Ҙдј з»ҹиғҪжәҗдёәдё»пјҢз…ӨзӮӯеҚ жҜ” 57.6%пјҢзҹіжІ№еҚ жҜ” 19.7%пјҢзҙҜ и®ЎеҚ жҜ” 77.3%гҖӮйқһеҢ–зҹіиғҪжәҗеҚ жҜ”д»…дёә 14.9%пјҢдёҺ 2030 е№ҙ 25%зҡ„зӣ®ж Үиҝҳ иҫғеӨ§е·®и·қпјҢиғҪжәҗз»“жһ„зҡ„и°ғж•ҙиҝ«еңЁзңүзқ«гҖӮеңЁзӣ®еүҚзҡ„иғҪжәҗз»“жһ„дёӢпјҢдәӨиҝҗиЎҢ дёҡ 2018 е№ҙзўіжҺ’ж”ҫйҮҸеҚ жҜ” 9.6%пјҢд»…ж¬ЎдәҺз”өеҠӣзғӯиғҪиЎҢдёҡпјҲ51.4%пјүе’Ңе·Ҙ дёҡпјҲ28.0%пјүгҖӮдёәдәүеҸ–еңЁ 2060 е№ҙе®һзҺ° вҖңзўідёӯе’ҢвҖқзӣ®ж ҮпјҢдәӨиҝҗиЎҢдёҡж–°иғҪ жәҗжӣҝжҚўеҠҝеңЁеҝ…иЎҢгҖӮ

1.2 еӣҪ家ж”ҝзӯ–еҠ з Ғе…¬е…ұйўҶеҹҹпјҢзҺҜеҚ«иҪҰж–°иғҪжәҗеҢ–жҪңеҠӣе·ЁеӨ§

зӣёжҜ”дәҺ家用е’Ңе•Ҷз”ЁжұҪиҪҰпјҢе…¬е…ұйўҶеҹҹз”ЁиҪҰеҸ—ж”ҝзӯ–жҺЁеҠЁдҪңз”ЁжӣҙеҠ жҳҺжҳҫгҖӮ

е…¬е…ұйўҶеҹҹж–°иғҪжәҗиЎҘиҙҙеҠӣеәҰдёҚеҮҸпјҢ2035 е№ҙе®һзҺ°е…Ёйқўз”өеҠЁеҢ–гҖӮ2020 е№ҙ 4 жңҲпјҢиҙўж”ҝйғЁзӯүеӣӣйғЁе§”еҸ‘еёғдәҶгҖҠе…ідәҺе®Ңе–„ж–°иғҪжәҗжұҪиҪҰжҺЁе№ҝеә”з”Ёиҙўж”ҝиЎҘиҙҙ ж”ҝзӯ–зҡ„йҖҡзҹҘгҖӢпјҢе°Ҷ 2020 е№ҙж–°иғҪжәҗжұҪиҪҰиЎҘиҙҙж ҮеҮҶдёӢи°ғ 10%пјҢдҪҶзҺҜеҚ«йўҶеҹҹ з¬ҰеҗҲиҰҒжұӮзҡ„иҪҰиҫҶиЎҘиҙҙдҝқжҢҒдёҚеҸҳпјӣж–°иғҪжәҗжұҪиҪҰиЎҘиҙҙж”ҝзӯ–жҳҺжҳҫеҗ‘еҢ…жӢ¬зҺҜеҚ« еңЁеҶ…зҡ„е…¬е…ұйўҶеҹҹеҖҫж–ңгҖӮ2020 е№ҙ 11 жңҲеӣҪеҠЎйҷўеҚ°еҸ‘гҖҠж–°иғҪжәҗжұҪиҪҰдә§дёҡеҸ‘ еұ•и§„еҲ’пјҲ2021вҖ”2035 е№ҙпјүгҖӢпјҢжҳҺзЎ®жҢҮеҮә 2021 е№ҙиө·пјҢеӣҪ家з”ҹжҖҒж–ҮжҳҺиҜ•йӘҢ еҢәгҖҒеӨ§ж°”жұЎжҹ“йҳІжІ»йҮҚзӮ№еҢәеҹҹзҡ„е…¬е…ұйўҶеҹҹж–°еўһжҲ–жӣҙж–°е…¬дәӨгҖҒеҮәз§ҹгҖҒзү©жөҒ й…ҚйҖҒзӯүиҪҰиҫҶдёӯпјҢж–°иғҪжәҗжұҪиҪҰжҜ”дҫӢдёҚдҪҺдәҺ 80%пјҢиҝҷдёҺ 2018 е№ҙгҖҠжү“иөўи“қеӨ©дҝқеҚ«жҲҳдёүе№ҙиЎҢеҠЁи®ЎеҲ’гҖӢ80%зҡ„жҜ”дҫӢиҰҒжұӮдҝқжҢҒдёҖиҮҙпјӣеҗҢж—¶жҸҗеҮәеҲ° 2035 е№ҙпјҢе…¬е…ұйўҶеҹҹз”ЁиҪҰиҰҒе®һзҺ°е…Ёйқўз”өеҠЁеҢ–гҖӮ

зҺҜеҚ«иҪҰдҪңдёәе…¬е…ұйўҶеҹҹиҪҰиҫҶпјҢж–°иғҪжәҗжӣҝд»ЈжҪңеҠӣе·ЁеӨ§гҖӮ

е…¬е…ұйўҶеҹҹеңЁж”ҝзӯ–дё» еҜјжҺЁеҠЁд№ӢдёӢпјҢе°ҶзҺҮе…Ҳе®һзҺ°ж–°иғҪжәҗеҢ–гҖӮзӣ®еүҚе…ЁеӣҪе…¬дәӨгҖҒеҮәз§ҹгҖҒзү©жөҒгҖҒзҺҜ еҚ«зӯүйўҶеҹҹе…ҲеҗҺејҖеҗҜдәҶж–°иғҪжәҗиҪҰиҫҶжӣҙжӣҝиҝӣзЁӢпјҢдҪҶдёҚеҗҢзұ»еһӢиҪҰиҫҶж–°иғҪжәҗеҢ– жҜ”дҫӢеӯҳеңЁиҫғеӨ§е·®ејӮгҖӮжҲӘиҮі 2020 е№ҙ 10 жңҲпјҢе…ЁеӣҪе…¬дәӨиҪҰз”өеҠЁеҢ–жҜ”дҫӢе·Ід»Һ 2015 е№ҙзҡ„ 20%жҸҗй«ҳеҲ°дәҶ 60%гҖӮиҖҢж–°иғҪжәҗзҺҜеҚ«иҪҰе°ҡеӨ„дәҺиө·жӯҘйҳ¶ж®өпјҢ2019 е№ҙй”ҖйҮҸдёә 3987 иҫҶпјҢд»…еҚ зҺҜеҚ«иҪҰжҖ»йҮҸзҡ„ 3.42%гҖӮж–°иғҪжәҗзҺҜеҚ«иҪҰеёӮеңәжё—йҖҸ зҺҮиҝңдҪҺдәҺе…¬е…ұжұҪз”өиҪҰпјҢжңӘжқҘж–°иғҪжәҗжӣҝд»ЈжҪңеҠӣе·ЁеӨ§гҖӮ

1.3 ең°ж–№ж”ҝзӯ–зӣ®ж ҮжҳҺжҷ°пјҢж–°иғҪжәҗзҺҜеҚ«иҪҰйңҖжұӮеҠ йҖҹйҮҠж”ҫ

жҲӘиҮі 2020 е№ҙеә•пјҢжҲ‘еӣҪе·Іжңүи¶…иҝҮеҚҠж•°зҡ„зңҒд»Ҫзӣёз»§йўҒеёғдәҶж–°иғҪжәҗзҺҜеҚ«иҪҰ йҮҮиҙӯе’ҢдҪҝз”Ёж”ҝзӯ–гҖӮе…¶дёӯпјҢдёҠжө·жҸҗеҮәиҮі 2022 е№ҙпјҢж–°еўһзҺҜеҚ«иҪҰиҫҶеҠӣдәүе…Ё йқўе®һзҺ°з”өеҠЁеҢ–пјӣйғ‘е·һгҖҒеұұиҘҝгҖҒж·ұеңізӯүзңҒеёӮжҸҗеҮәиҮі 2020 е№ҙпјҢе®ҢжҲҗйғЁеҲҶ еҢәеҺҝж–°иғҪжәҗзҺҜеҚ«иҪҰзҡ„е…ЁйғЁжӣҝжҚўпјӣеӨ©жҙҘгҖҒжҳҶжҳҺгҖҒеҗҲиӮҘгҖҒжё©е·һзӯүзңҒеёӮеңЁ 2020 е№ҙд»ҘжқҘпјҢд№ҹзӣёз»§и§„е®ҡж–°еўһе’Ңжӣҙж–°зҡ„зҺҜеҚ«иҪҰдҪҝз”Ёж–°иғҪжәҗиҪҰзҡ„жҜ”дҫӢдёҚеҫ—дҪҺ дәҺ 80%пјҢз”ҡиҮі 100%гҖӮеңЁеҗ„ең°ж–№ж”ҝеәңж”ҝзӯ–еҠ©еҠӣдёӢпјҢ2021-2025 е°ҶжҲҗдёәзҺҜ еҚ«иҪҰж–°иғҪжәҗеҢ–зҡ„е…ій”®жңҹпјҢж–°иғҪжәҗзҺҜеҚ«иҪҰйңҖжұӮжңүжңӣеҠ йҖҹйҮҠж”ҫгҖӮ

2 ж–°иғҪжәҗзҺҜеҚ«иҪҰй”ҖйҮҸжҸҗеҚҮеҝ«пјҢCR3 иҝ‘ 70%пјҢж”ҝзӯ–еёҰеҠЁдёҖдәҢзәҝеҹҺеёӮй”ҖйҮҸйўҶе…Ҳ

2.1 зҺҜеҚ«иЈ…еӨҮ+жңҚеҠЎдёҖдҪ“еҢ–пјҢдә§дёҡй“ҫеҚҸеҗҢеҸ‘еұ•

дј з»ҹзҺҜеҚ«йўҶеҹҹдё»иҰҒз”ұзҺҜеҚ«иЈ…еӨҮе’ҢзҺҜеҚ«жңҚеҠЎдёӨйғЁеҲҶз»„жҲҗгҖӮж №жҚ®гҖҠеҹҺеёӮзҺҜ еўғеҚ«з”ҹиҙЁйҮҸж ҮеҮҶгҖӢпјҢзҺҜеҚ«иЎҢдёҡзҡ„дҪңдёҡеҶ…е®№дё»иҰҒеҢ…жӢ¬пјҡйҒ“и·Ҝжё…жү«дҝқжҙҒгҖҒ з”ҹжҙ»еһғеңҫе’ҢзІӘдҫҝ收йӣҶиҝҗиҫ“еӨ„зҗҶеҸҠе…¬е…ұеңәжүҖзҺҜеўғеҚ«з”ҹгҖӮзҺҜеҚ«иЈ…еӨҮеӨ„дәҺдә§ дёҡй“ҫзҡ„дёҠжёёпјҢеҲҶдёәзҺҜеҚ«жё…жҙҒиЈ…еӨҮгҖҒеһғеңҫ收иҪ¬иЈ…еӨҮе’ҢеһғеңҫеӨ„зҗҶиЈ…еӨҮдёүеӨ§ зұ»гҖӮ

дә§дёҡй“ҫдёӢжёёзҡ„зҺҜеҚ«жңҚеҠЎдёҺдёҠжёёзҡ„зҺҜеҚ«иЈ…еӨҮеҜ№еә”пјҢеҢ…еҗ«зҺҜеҚ«жё…жҙҒгҖҒеһғеңҫ 收иҪ¬жңҚеҠЎпјҢд»ҘеҸҠеёӮе®№жҷҜи§Ӯе…»жҠӨе’Ңи®ҫж–Ҫе»әи®ҫз»ҙжҠӨгҖӮдё“дёҡзҡ„зҺҜеҚ«иЈ…еӨҮеҲ¶йҖ иғҪеҠӣдёҺзҺҜеҚ«жңҚеҠЎдёҡеҠЎдә§з”ҹеҚҸеҗҢж•Ҳеә”гҖӮ

2.2 зҺҜеҚ«еёӮеңәеҢ–иҝӣзЁӢеҠ йҖҹдҝғиҝӣиЈ…еӨҮйңҖжұӮжҸҗеҚҮпјҢж–°иғҪжәҗзҺҜеҚ«иҪҰй”ҖйҮҸжҳҺжҳҫ еўһй•ҝ

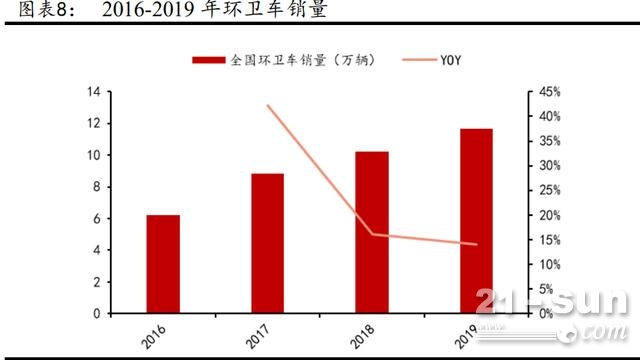

зҺҜеҚ«иҪҰй”ҖйҮҸйҖҗе№ҙжҸҗеҚҮпјҢ2019 е№ҙиҫҫеҲ° 11.66 дёҮиҫҶпјҢеҗҢжҜ”еўһй•ҝ 14.01%гҖӮ 2015 е№ҙпјҢгҖҠе…ідәҺеңЁе…¬е…ұжңҚеҠЎйўҶеҹҹжҺЁе№ҝж”ҝеәңе’ҢзӨҫдјҡиө„жң¬еҗҲдҪңжЁЎејҸжҢҮеҜјж„Ҹ и§ҒгҖӢеҮәеҸ°пјҢйј“еҠұз§ҒиҗҘдјҒдёҡгҖҒж°‘иҗҘиө„жң¬еңЁе…¬е…ұжңҚеҠЎйўҶеҹҹдёҺж”ҝеәңиҝӣиЎҢеҗҲдҪңпјҢ зҺҜеҚ«еёӮеңәеҢ–иҝӣзЁӢеҠ йҖҹпјҢдҝғиҝӣзҺҜеҚ«иҪҰйҮҮиҙӯйңҖжұӮжҸҗеҚҮгҖӮ2016-2019 е№ҙпјҢе…Ё еӣҪзҺҜеҚ«иҪҰй”ҖйҮҸд»Һ 6.19 дёҮиҫҶжҸҗеҚҮиҮі 11.66 дёҮиҫҶпјҢCAGR 23.48%гҖӮ

ж–°иғҪжәҗзҺҜеҚ«иҪҰйҮҮиҙӯйҮҸжҳҺжҳҫеўһй•ҝпјҢ2019 е№ҙй”ҖйҮҸеҚ жҜ” 3.42%пјҢзәҰ 3987 иҫҶпјҢ еҗҢжҜ”жҸҗеҚҮзәҰ 2 дёӘзҷҫеҲҶзӮ№гҖӮеҜ№жҜ” 2018 е№ҙпјҢж–°иғҪжәҗзҺҜеҚ«иҪҰй”ҖйҮҸеўһй•ҝ 148.75%гҖӮ

зҺҜеҚ«иЈ…еӨҮй”ҖйҮҸеёӮеҚ зҺҮи¶…иҝҮ 5%зҡ„дјҒдёҡжңүдёү家пјҢCR3 дёә 41.8%гҖӮж№–еҢ—зЁӢеҠӣгҖҒдёӯиҒ”зҺҜеўғгҖҒйҫҷ马зҺҜеҚ«зҡ„еёӮеҚ зҺҮеҲҶеҲ«дёә 20.1%гҖҒ15.3%гҖҒ6.4%гҖӮ

2.3 ж–°иғҪжәҗеҚЎиҪҰзҺҜеҚ«иҪҰеҚ жҜ” 75%пјҢдёҖзәҝеҹҺеёӮй”ҖйҮҸйўҶе…Ҳ

ж–°иғҪжәҗзҺҜеҚ«иҪҰд»ҘеҚЎиҪҰдёәдё»пјҢ2019 е№ҙй”ҖйҮҸдёә 2997 иҫҶпјҢеҚ жҜ” 75%пјӣе…¶дҪҷ дёәж–°иғҪжәҗе°ҸеһӢзҺҜеҚ«иҪҰпјҢй”ҖйҮҸзәҰ 990 иҫҶгҖӮеҚЎиҪҰзҺҜеҚ«иҪҰж¶үеҸҠз§Қзұ»жӣҙе№ҝпјҢдё» иҰҒеҢ…еҗ«зҺҜеҚ«дҪңдёҡиҪҰгҖҒеһғеңҫиҝҗиҫ“иҪҰгҖҒи·Ҝйқўе…»жҠӨиҪҰдёүеӨ§зұ»гҖӮ

д»Һз»ҶеҲҶиҪҰеһӢдёҠзңӢпјҢж–°иғҪжәҗеҚЎиҪҰзҺҜеҚ«иҪҰдё»иҰҒеҢ…жӢ¬зҺҜеҚ«дҪңдёҡиҪҰе’Ңеһғеңҫиҝҗиҫ“ иҪҰгҖӮ2019 е№ҙпјҢзҺҜеҚ«дҪңдёҡиҪҰй”ҖйҮҸдёә 1400 иҫҶпјҢеҚ жҜ” 46.7%пјӣеһғеңҫиҝҗиҫ“иҪҰ й”ҖйҮҸдёә 1305 иҫҶпјҢеҚ жҜ” 43.5%пјӣеү©дҪҷзәҰ 10%дёәи·Ҝйқўе…»жҠӨиҪҰгҖӮ

ж–°иғҪжәҗеҚЎиҪҰзҺҜеҚ«иҪҰй”ҖйҮҸжҺ’иЎҢеүҚдә”зҡ„еҹҺеёӮдёәж·ұеңігҖҒеҢ—дә¬гҖҒй•ҝжІҷгҖҒе№ҝе·һе’Ң йғ‘е·һпјҢеҚ ж•ҙдёӘеёӮеңәд»Ҫйўқзҡ„ 73%гҖӮж–°иғҪжәҗзҺҜеҚ«иҪҰе…·еӨҮйӣ¶жҺ’ж”ҫгҖҒеңЁиЎҢ驶е’Ң дҪңдёҡж—¶еҷӘеЈ°е°ҸгҖҒз»ҙжҠӨдҝқе…»ж–№дҫҝзҡ„дјҳзӮ№пјҢз¬ҰеҗҲж”ҝеәңеҜ№жұЎжҹ“жҺ’ж”ҫеҸҠеҹҺеёӮеҷӘйҹіз®ЎзҗҶзҡ„й«ҳж ҮеҮҶпјҢдёҖдәҢзәҝеҹҺеёӮй”ҖйҮҸжҳҺжҳҫжҸҗеҚҮгҖӮ

ж”ҝзӯ–жҺЁеҠЁж·ұеңігҖҒеҢ—дә¬ж–°иғҪжәҗзҺҜеҚ«иҪҰй”ҖйҮҸжҸҗеҚҮгҖӮеҢ—дә¬еҸ‘еёғдәҶгҖҠеҢ—дә¬еёӮжү“ иөўи“қеӨ©дҝқеҚ«жҲҳдёүе№ҙиЎҢеҠЁи®ЎеҲ’гҖӢпјҢжҸҗеҮәиҮі 2020 е№ҙпјҢйӮ®ж”ҝгҖҒеҹҺеёӮеҝ«йҖ’гҖҒиҪ» еһӢзҺҜеҚ«иҪҰиҫҶпјҲ4.5 еҗЁд»ҘдёӢпјүеҹәжң¬дёәз”өеҠЁиҪҰпјӣж·ұеңіеёӮ规еҲ’еңЁ 2020 е№ҙеә•еүҚ еҹәжң¬е®һзҺ°жҹҙжІ№зҺҜеҚ«иҪҰе…ЁйғЁжӣҙжҚўдёәзәҜз”өеҠЁзҺҜеҚ«иҪҰзҡ„зӣ®ж ҮгҖӮ

2.4 ж–°иғҪжәҗеҚЎиҪҰзҺҜеҚ«иҪҰ CR3 иҝ‘ 70%пјҢиҮӘжңүеә•зӣҳ+й”Җе”®зҪ‘з»ңеҗ„е…·дјҳеҠҝ

ж–°иғҪжәҗеҚЎиҪҰзҺҜеҚ«иҪҰеёӮеңәйӣҶдёӯеәҰй«ҳпјҢCR3 иҝ‘ 70%гҖӮ2019 е№ҙпјҢеҢ—дә¬еҚҺжһ— зү№иЈ…иҪҰжңүйҷҗе…¬еҸёгҖҒе®ҮйҖҡйҮҚе·Ҙе’ҢдёӯиҒ”зҺҜеўғеҲҶеҲ«еҚ жҚ®дәҶж–°иғҪжәҗеҚЎиҪҰзҺҜеҚ«иҪҰ й”ҖйҮҸзҡ„еүҚдёүеҗҚпјҢй”ҖйҮҸеқҮеңЁ 650 иҫҶд»ҘдёҠгҖӮжҺ’еҗҚ第дёҖзҡ„еҢ—дә¬еҚҺжһ—зү№иЈ…иҪҰжңү йҷҗе…¬еҸёдёәеҢ—дә¬зҺҜеҚ«йӣҶеӣўдёҺжҜ”дәҡиҝӘзҡ„еҗҲиө„е…¬еҸёпјҢ2019 е№ҙй”ҖйҮҸдёә 721 иҫҶпјӣ е…¶дёӯпјҢ475 иҫҶдёәеһғеңҫиҝҗиҫ“иҪҰпјҢ246 иҫҶдёәзҺҜеҚ«дҪңдёҡиҪҰгҖӮе®ҮйҖҡйҮҚе·ҘдҪҚеҲ—第 дәҢпјҢ2019 е№ҙй”ҖйҮҸдёә 653 иҫҶпјҢдёүз§Қж–°иғҪжәҗзҺҜеҚ«иҪҰеқҮжңүж¶үзҢҺгҖӮжҺ’иЎҢ第дёүзҡ„ дёӯиҒ”зҺҜеўғпјҢ2019 е№ҙй”ҖйҮҸдёә 651 иҫҶпјҢдё»иҰҒй”Җе”®зҺҜеҚ«дҪңдёҡиҪҰгҖӮдёү家дјҒдёҡ 2019 е№ҙй”ҖйҮҸеҗҲи®Ў 2025 йҮҸпјҢCR3 67.57%пјҢеҪ“еүҚеёӮеңәйӣҶдёӯеәҰй«ҳгҖӮ

еҚҺжһ—е’Ңе®ҮйҖҡдҪҝз”ЁиҮӘжңүеә•зӣҳпјҢе…·жңүжҠҖжңҜе’ҢжҲҗжң¬дјҳеҠҝпјӣдёӯиҒ”й”Җе”®зҪ‘з»ңе®Ңе–„пјҢ е…·жңүжё йҒ“дјҳеҠҝгҖӮеҚҺжһ—иғҢйқ жҜ”дәҡиҝӘжұҪиҪҰпјҢдёүз§Қз•…й”ҖиҪҰеһӢеқҮдҪҝз”ЁжҜ”дәҡиҝӘзҡ„ дәҢзұ»еә•зӣҳпјӣе®ҮйҖҡйҮҚе·Ҙзҡ„ж–°иғҪжәҗзҺҜеҚ«иҪҰиҪҰеһӢжІҝз”Ёе®ҮйҖҡе®ўиҪҰзҡ„еә•зӣҳжҠҖжңҜгҖӮ 2019 е№ҙеә•пјҢдёӯиҒ”е’ҢжҜ”дәҡиҝӘе»әз«Ӣж–°иғҪжәҗзҺҜеҚ«иЈ…еӨҮжҲҳз•ҘеҗҲдҪңе…ізі»пјҢдёӨиҖ…еҗҲ дҪңеҸ‘еёғзҡ„е…Ёзі»еҲ—ж–°иғҪжәҗзҺҜеҚ«иҪҰйҮҮз”ЁдәҶжҜ”дәҡиҝӘз ”еҸ‘зҡ„зәҜз”өеҠЁдё“з”ЁиҪҰеә• зӣҳгҖӮдёӯиҒ”зҺҜеўғй”Җе”®зҪ‘з»ңиҰҶзӣ–е№ҝжіӣпјҢиҝһз»ӯ 19 е№ҙеӣҪеҶ…зҺҜеҚ«иЈ…еӨҮй”Җе”®йўқ第 дёҖпјҢеңЁдј з»ҹзҺҜеҚ«иЈ…еӨҮйўҶеҹҹе…·жңүиҫғејәзҡ„е“ҒзүҢеҪұе“ҚеҠӣе’Ңжё йҒ“дјҳеҠҝгҖӮ

3 ж–°иғҪжәҗзҺҜеҚ«иҪҰеёӮеңәз©әй—ҙе№ҝйҳ”пјҢе°ҸеһӢеҢ–+жҷәж…§еҢ–и¶ӢеҠҝжҳҺжҳҫ

3.1 зЈ·й…ёй“Ғй”Ӯз”өжұ жҠҖжңҜе®һзҺ°зӘҒз ҙпјҢж–°иғҪжәҗзҺҜеҚ«иҪҰз”Ёз”өжҲҗжң¬жңүжңӣйҷҚдҪҺ

3.1.1 дёүе…ғй”Ӯе®һзҺ°й«ҳз»ӯиҲӘпјҢзЈ·й…ёй“Ғй”ӮжҲҗжң¬дҪҺгҖҒе®үе…ЁжҖ§й«ҳпјҢеҗ„е…·дјҳеҠҝ

ж–°иғҪжәҗзҺҜеҚ«иҪҰдёҺдј з»ҹзҺҜеҚ«иҪҰзҡ„ж ёеҝғжҠҖжңҜе·®ејӮеңЁдәҺвҖңдёүз”өвҖқпјҢеҚіз”өй©ұеҠЁпјҢ з”өжұ е’Ңз”өжҺ§гҖӮе…¶дёӯпјҢз”өжұ зҡ„ж ёеҝғеңЁдәҺз”өиҠҜпјҢз”өиҠҜжңҖйҮҚиҰҒзҡ„жқҗж–ҷжҳҜжӯЈиҙҹ жһҒгҖҒйҡ”иҶңе’Ңз”өи§Јж¶ІгҖӮзӣ®еүҚеёёз”Ёзҡ„жӯЈжһҒжқҗж–ҷжңүзЈ·й…ёй“Ғй”ӮгҖҒй’ҙй…ёй”ӮгҖҒй”°й…ё й”ӮгҖҒдёүе…ғгҖҒй«ҳй•Қдёүе…ғгҖӮ

дёүе…ғз”өжұ е’ҢзЈ·й…ёй“Ғй”Ӯз”өжұ зҡ„дё»иҰҒеҢәеҲ«еңЁдәҺжӯЈжһҒжқҗж–ҷгҖӮвҖңдёүе…ғвҖқжҢҮй•Қй’ҙ й”°пјҲNCMпјүжҲ–й•Қй’ҙй“қпјҲNCAпјүдёүз§ҚжӯЈжһҒжқҗж–ҷпјҢжҢүдёҖе®ҡжҜ”дҫӢж··еҗҲжҗӯй…ҚеҲ¶ жҲҗй”Ӯз”өжұ гҖӮеҚ дё»жөҒзҡ„й•Қй’ҙй”°пјҲNCMпјүдёүе…ғжқҗж–ҷпјҢеҸҲеҸҜд»Ҙж №жҚ®й•ҚпјҲNiпјү е…ғзҙ зҡ„зӣёеҜ№еҗ«йҮҸй«ҳдҪҺпјҢз»ҶеҲҶдёә NCM111гҖҒNCM523гҖҒNCM622гҖҒNCM811 зӯүгҖӮNCM811 дёәй«ҳй•Қдёүе…ғз”өжұ пјҢз”өжұ дёӯй•Қй’ҙй”°зҡ„жҜ”дҫӢдёә 8пјҡ1пјҡ1гҖӮ

дёүе…ғз”өжұ е’ҢзЈ·й…ёй“Ғй”Ӯз”өжұ еҗ„е…·дјҳеҠҝгҖӮзЈ·й…ёй“Ғй”Ӯз”өжұ жңҖеӨ§зҡ„дјҳеҠҝжҳҜе®үе…Ё зЁіе®ҡпјҢеҫӘзҺҜдҪҝз”ЁеҜҝе‘Ҫй«ҳпјҢжҲҗжң¬дҪҺе»үпјӣзјәзӮ№жҳҜдҪҺжё©жҖ§иғҪе·®пјҢиғҪйҮҸеҜҶеәҰзӣё еҜ№иҫғдҪҺгҖӮдёүе…ғз”өжұ е…·жңүиғҪйҮҸеҜҶеәҰиҫғй«ҳзҡ„дјҳзӮ№пјҢй•Қеҗ«йҮҸи¶Ҡй«ҳпјҢиғҪйҮҸеҜҶеәҰ и¶Ҡй«ҳпјҢжӯЈжһҒжқҗж–ҷзҡ„зЁіе®ҡжҖ§д№ҹи¶ҠдҪҺпјӣзғӯеӨұжҺ§зҡ„иҮӘзҮғйЈҺйҷ©дёҠеҚҮпјҢиҖҗй«ҳжё©жҖ§ е·®пјҢз”өжұ еҫӘзҺҜеҜҝе‘ҪдёӢйҷҚгҖӮ

3.1.2 еҠЁеҠӣз”өжұ иЎҘиҙҙй«ҳз»ӯиҲӘ+дҪҺжҲҗжң¬пјҢзЈ·й…ёй“Ғй”ӮжҠҖжңҜжҸҗеҚҮеёҰеҠЁйңҖжұӮ

еҜ№зәҜз”өеҠЁд№ҳз”ЁиҪҰиҖҢиЁҖпјҢеҠЁеҠӣз”өжұ иЎҘиҙҙж”ҝзӯ–еҲҶдёәдёӨйҳ¶ж®өгҖӮ

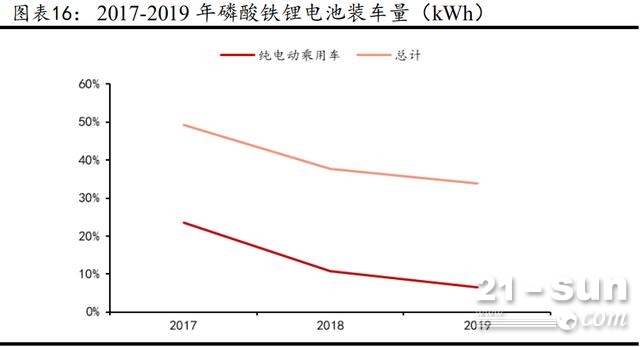

2017~2019 е№ҙй—ҙпјҢиЎҘиҙҙж”ҝзӯ–еҗ‘й«ҳеҜҶеәҰеҖҫж–ңгҖӮ2016 е№ҙ 12 жңҲпјҢиҙўж”ҝйғЁзӯү еӣӣйғЁе§”иҒ”еҗҲеҸ‘еёғдәҶгҖҠе…ідәҺи°ғж•ҙж–°иғҪжәҗжұҪиҪҰжҺЁе№ҝеә”з”Ёиҙўж”ҝиЎҘиҙҙж”ҝзӯ–зҡ„йҖҡ зҹҘгҖӢпјҢйҰ–ж¬ЎеҚ•зӢ¬еҜ№ж–°иғҪжәҗжұҪиҪҰиғҪйҮҸеҜҶеәҰжҸҗеҮәе…·дҪ“иҰҒжұӮпјҢе…¶дёӯеҜ№дәҺж–°иғҪ жәҗд№ҳз”ЁиҪҰиҰҒжұӮзәҜз”өеҠЁд№ҳз”ЁиҪҰеҠЁеҠӣз”өжұ зі»з»ҹзҡ„иҙЁйҮҸиғҪйҮҸеҜҶеәҰдёҚдҪҺдәҺ 90wh/kgпјҢеҜ№й«ҳдәҺ 120wh/kg зҡ„жҢү 1.1 еҖҚз»ҷдәҲиЎҘиҙҙгҖӮеңЁз”өеҠЁжұҪиҪҰеҸ‘еұ•еҲқ жңҹпјҢз”өжұ еҢ…иғҪйҮҸеҜҶеәҰжҷ®йҒҚдҪҺдәҺ 140wh/kgгҖӮдёүе…ғй”Ӯз”өжұ е…·еӨҮй«ҳиғҪйҮҸеҜҶеәҰ зҡ„дјҳзӮ№пјҢеҸ—еҲ°еӣҪ家иЎҘиҙҙж”ҝзӯ–зҡ„ж”ҜжҢҒпјҢејҘиЎҘдәҶе…¶з»ҸжөҺжҖ§зҡ„дёҚи¶іпјҢдҪҝе…¶еҚ жҚ®еёӮеңәдё»еҜјең°дҪҚгҖӮзЈ·й…ёй“Ғй”Ӯз”өжұ иЈ…иҪҰйҮҸйҖҗе№ҙдёӢйҷҚпјҢ2019 е№ҙзәҜз”өеҠЁд№ҳз”Ё иҪҰеҚ жҜ”д»…дёә 6.51%гҖӮ

2020 е№ҙиө·пјҢиЎҘиҙҙйҖҖеқЎпјҢй«ҳз»ӯиҲӘиғҪеҠӣ+дҪҺжҲҗжң¬жҲҗдёәиЎҘиҙҙйҮҚзӮ№гҖӮ2020 е№ҙ 4 жңҲпјҢиҙўж”ҝйғЁзӯүеӣӣйғЁе§”еҸ‘еёғдәҶгҖҠе…ідәҺи°ғж•ҙж–°иғҪжәҗжұҪиҪҰжҺЁе№ҝеә”з”Ёиҙўж”ҝиЎҘиҙҙ ж”ҝзӯ–зҡ„йҖҡзҹҘгҖӢпјҢжҸҗеҮәж–°иғҪжәҗжұҪиҪҰжҺЁе№ҝеә”з”Ёиҙўж”ҝиЎҘиҙҙж”ҝзӯ–延й•ҝиҮі 2022 е№ҙ еә•пјҢ2020-2022 е№ҙиЎҘиҙҙж ҮеҮҶеҲҶеҲ«еңЁдёҠдёҖе№ҙеҹәзЎҖдёҠйҖҖеқЎ 10%гҖҒ20%гҖҒ30%пјҢ д»ҘдёҠиЎҘиҙҙж”ҝзӯ–д»Һ 2020 е№ҙ 4 жңҲ 23 ж—Ҙиө·е®һж–ҪпјҢиҮі 2020 е№ҙ 7 жңҲ 22 ж—ҘдёәиҝҮ жёЎжңҹгҖӮдёҺд»ҘеҫҖиЎҘиҙҙж”ҝзӯ–зӣёжҜ”пјҢгҖҠйҖҡзҹҘгҖӢйҰ–ж¬ЎжҸҗеҮәпјҢиҝҮжёЎжңҹеҗҺпјҢж–°иғҪжәҗ д№ҳз”ЁиҪҰиЎҘиҙҙеүҚе”®д»·йЎ»еңЁ 30 дёҮе…ғд»ҘдёӢпјҲеҗ« 30 дёҮе…ғпјүпјҢиҝҷж„Ҹе‘ізқҖпјҢе”®д»· 30 дёҮе…ғд»ҘдёҠиҪҰеһӢе°Ҷж— жі•дә«еҸ—иЎҘиҙҙгҖӮеҗҢж—¶пјҢгҖҠйҖҡзҹҘгҖӢиҝҳи®ҫзҪ®дәҶе№ҙеәҰиЎҘиҙҙ 200 дёҮиҫҶзҡ„ж•°йҮҸдёҠйҷҗд»ҘеҸҠеҸҜдә«еҸ—иЎҘиҙҙиҪҰиҫҶз»ӯиҲӘйҮҢзЁӢжҸҗеҚҮиҮі 300 е…¬йҮҢзӯү й—Ёж§ӣгҖӮ

ж”ҝзӯ–еҜ№з”өжұ зҡ„е®үе…ЁжҖ§жҸҗеҮәдәҶиҝӣдёҖжӯҘиҰҒжұӮгҖӮ2020 е№ҙ 5 жңҲ 12 ж—ҘпјҢй’ҲеҜ№дёү е…ғй”ӮиҮӘзҮғдәӢ件пјҢе·ҘдҝЎйғЁеҸ‘еёғгҖҠз”өеҠЁжұҪиҪҰз”ЁеҠЁеҠӣи“„з”өжұ е®үе…ЁиҰҒжұӮгҖӢпјҢеўһ еҠ дәҶз”өжұ зі»з»ҹзғӯжү©ж•Је®һйӘҢпјҢиҰҒжұӮз”өжұ еҚ•дҪ“еҸ‘з”ҹзғӯеӨұжҺ§еҗҺпјҢз”өжұ зі»з»ҹеңЁ 5 еҲҶй’ҹеҶ…дёҚиө·зҒ«дёҚзҲҶзӮёпјҢдёәд№ҳе‘ҳйў„з•ҷе®үе…ЁйҖғз”ҹж—¶й—ҙгҖӮ

зЈ·й…ёй“Ғй”Ӯз”өжұ жҠҖжңҜе®һзҺ°зӘҒз ҙпјҢз»ӯиҲӘиғҪеҠӣжҸҗеҚҮгҖӮйҡҸзқҖжҜ”дәҡиҝӘвҖңеҲҖзүҮз”өжұ вҖқ е’Ңе®Ғеҫ·ж—¶д»Ј CTP жҠҖжңҜзҡ„е®һзҺ°пјҢзЈ·й…ёй“Ғй”Ӯз”өжұ зҡ„зі»з»ҹиғҪйҮҸеҜҶеәҰиҝӣдёҖжӯҘжҸҗ еҚҮпјҢз»ӯиҲӘйҮҢзЁӢеҸӮж•°е·ІеҸҜдёҺй«ҳй•Қдёүе…ғй”Ӯз”өжұ еӘІзҫҺгҖӮ

зЈ·й…ёй“Ғй”Ӯз”өжұ жҲҗжң¬иҫғдҪҺпјҢе®үе…ЁжҖ§иҫғеҘҪпјҢйҡҸзқҖиғҪйҮҸеҜҶеәҰиҝҷдёҖзҹӯжқҝзҡ„иЎҘйҪҗпјҢзЈ·й…ёй“Ғй”Ӯз”өжұ зҡ„иЈ… иҪҰйҮҸжңүжңӣиҝӣдёҖжӯҘжҸҗеҚҮгҖӮ

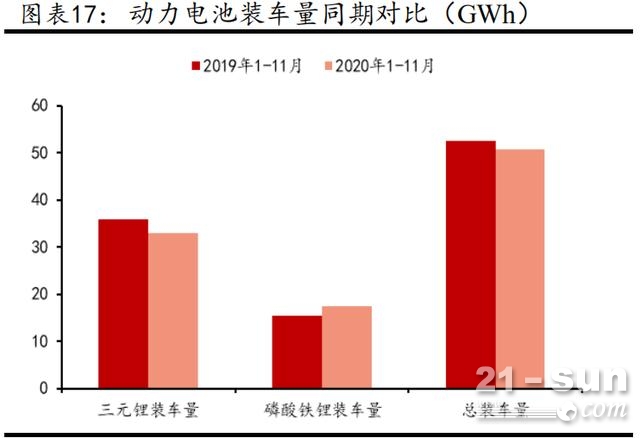

ж №жҚ®дёӯеӣҪжұҪиҪҰеҠЁеҠӣз”өжұ дә§дёҡеҲӣж–°иҒ”зӣҹзҡ„ж•°жҚ®жҳҫзӨәпјҢ2020 е№ҙ 1-11 жңҲпјҢ жҲ‘еӣҪеҠЁеҠӣз”өжұ иЈ…иҪҰйҮҸзҙҜи®Ў 50.7GWhпјҢе…¶дёӯпјҢдёүе…ғз”өжұ иЈ…иҪҰйҮҸзҙҜи®Ў 32.9GwhпјҢжҖ»иЈ…иҪҰйҮҸеҚ жҜ”д»Һ 68.1%дёӢйҷҚеҲ° 64.9%пјӣзЈ·й…ёй“Ғй”Ӯз”өжұ иЈ…иҪҰйҮҸ зҙҜи®Ў 17.5GWhпјҢжҖ»иЈ…иҪҰйҮҸеҚ жҜ”д»Һ 29.5%жҸҗеҚҮеҲ° 34.5%гҖӮ

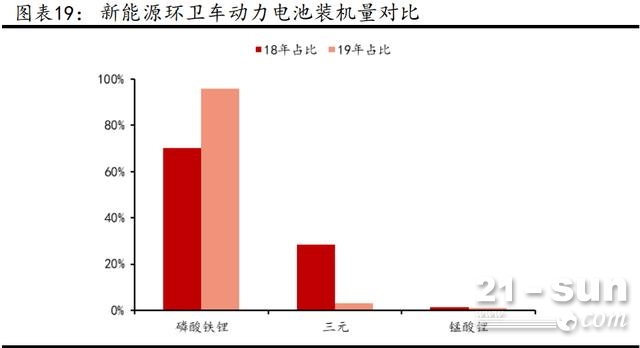

еңЁж–°иғҪжәҗзҺҜеҚ«иҪҰзҡ„йҮҮиҙӯдёӯпјҢзЈ·й…ёй“Ғй”Ӯзҡ„жҲҗжң¬дјҳеҠҝдҪҝе…¶еҚ жҚ®дё»еҜјең°дҪҚпјҢ иЈ…жңәйҮҸеҚ жҜ”еӣ жҠҖжңҜзҡ„жҸҗеҚҮеңЁ 2019 е№ҙжңүеӨ§е№…жҸҗеҚҮгҖӮ2019 е№ҙзЈ·й…ёй“Ғй”Ӯз”ө жұ еңЁж–°иғҪжәҗзҺҜеҚ«иҪҰдёҠзҡ„иЈ…жңәйҮҸеҚ жҜ”дёә 95.99%пјҢдёүе…ғз”өжұ еҚ жҜ”д»…дёә 3.02%гҖӮзӣёжҜ” 2018 е№ҙзЈ·й…ёй“Ғй”ӮеҚ жҜ”зҡ„ 70.11%пјҢе…·жңүиҫғеӨ§зҡ„жҸҗеҚҮгҖӮ

3.1.3 CTP еёҰеҠЁз”өжұ з»“жһ„йқ©ж–°пјҢдёүе…ғй”Ӯз”өжұ зҹӯжңҹе‘Ҳе°‘й’ҙ+й«ҳй•ҚеҢ–и¶ӢеҠҝ

з”өжұ зҡ„еҲӣж–°еҲҶдёәдёӨдёӘж–№еҗ‘пјҢж”№еҸҳз”өжұ з»“жһ„е’ҢеҢ–еӯҰдҪ“зі»гҖӮ з”өжұ з»“жһ„еҲӣж–°дё»иҰҒеҢ…еҗ« CTPпјҲCell To Packпјүз”өжұ жҠҖжңҜпјҢеҚіз”өиҠҜзӣҙжҺҘ жҲҗеҢ…гҖӮдј з»ҹзҡ„еҠЁеҠӣз”өжұ з»“жһ„жҳҜз”ұз”өиҠҜ-жЁЎз»„-з”өжұ еҢ…жһ„жҲҗпјҢиҖҢ CTP жҠҖжңҜ зҡ„ж ёеҝғеңЁдәҺеҮҸе°‘жЁЎз»„ж•°йҮҸпјҢжҲ–иҖ…зӣҙжҺҘеҺ»жҺүжЁЎз»„пјҢиҫҫеҲ°з»ҷз”өжұ еҢ…еҮҸйҮҚгҖҒ жҸҗеҚҮз”өжұ з©әй—ҙеҲ©з”ЁзҺҮгҖҒжҸҗеҚҮиғҪйҮҸеҜҶеәҰгҖҒйҷҚдҪҺжҲҗжң¬зҡ„ж•ҲжһңгҖӮ

CTP е…·жңүдёӨз§ҚжҠҖжңҜи·ҜзәҝгҖӮдёҖз§ҚжҳҜе®Ңе…Ёж— жЁЎз»„зҡ„ж–№жЎҲпјҢд»ҘжҜ”дәҡиҝӘеҲҖзүҮз”ө жұ дёәд»ЈиЎЁгҖӮеҸҰдёҖз§ҚжҳҜд»ҘеӨ§жЁЎз»„жӣҝд»Је°ҸжЁЎз»„зҡ„ж–№жЎҲпјҢд»Ҙе®Ғеҫ·ж—¶д»Ј CTP жҠҖжңҜдёәд»ЈиЎЁгҖӮеҲҖзүҮжҠҖжңҜеұһдәҺе·Ҙиүәж”№иҝӣпјҢеҸҜи§Ҷдёә CTP жҠҖжңҜзҡ„еүҚж®өгҖӮ

CTP жҠҖжңҜйҖӮз”ЁдәҺзЈ·й…ёй“Ғй”Ӯз”өжұ ж—¶пјҢеҸҜеёҰжқҘе®үе…ЁгҖҒз»ҸжөҺгҖҒзҹӯжңҹеҸҜжҺҘеҸ—зҡ„з»ӯиҲӘйҮҢзЁӢпјӣйҖӮз”ЁдәҺдёүе…ғй”Ӯз”өжұ ж—¶пјҢеҸҜеўһеҠ з»ӯиҲӘиғҪеҠӣгҖҒйҷҚдҪҺжҲҗжң¬гҖҒдҪҶе®үе…ЁжҖ§ жңүеҫ…и§ӮеҜҹгҖӮзҹӯжңҹжқҘзңӢпјҢеҢ–еӯҰдҪ“зі»еҲӣж–°дё»иҰҒй’ҲеҜ№дёүе…ғй”Ӯз”өжұ зҡ„жӯЈжһҒжқҗж–ҷпјҢж ёеҝғжҖқжғі еңЁдәҺе°‘й’ҙгҖҒй«ҳй•ҚеҢ–гҖӮй’ҙзҡ„йҮ‘еұһд»·ж јиҫғй«ҳпјҢйҷҚдҪҺй’ҙеҗ«йҮҸе°ҶиҝӣдёҖжӯҘйҷҚдҪҺз”ө жұ жҲҗжң¬пјӣжҸҗеҚҮй•Қзҡ„жҜ”дҫӢе°ҶжҸҗй«ҳз”өжұ иғҪйҮҸеҜҶеәҰпјҢ延й•ҝз»ӯиҲӘйҮҢзЁӢгҖӮй•ҝжңҹжқҘ зңӢпјҢеҢ–еӯҰдҪ“зі»еҲӣж–°еңЁдәҺз”өи§ЈиҙЁзҡ„еӣәжҖҒеҢ–гҖӮдҪҶеӣ жҠҖжңҜиҝҳжңӘжҲҗзҶҹпјҢзҹӯжңҹеҶ… ж— жі•жҠ•е…ҘеёӮеңәгҖӮ

3.2 йў„и®ЎиҮі 2035 е№ҙж–°иғҪжәҗзҺҜеҚ«иҪҰзҙҜи®ЎеёӮеңәз©әй—ҙиҝ‘ 9000 дәҝе…ғ

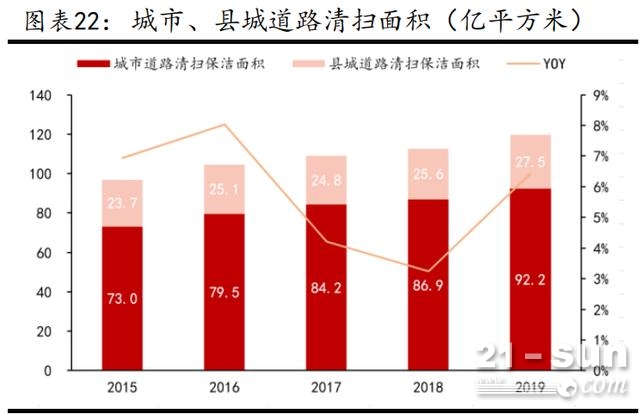

йҒ“и·Ҝжё…жү«йқўз§ҜгҖҒеһғеңҫжё…иҝҗйҮҸпјҢд»ҘеҸҠжңәжў°еҢ–зҺҮдёҚж–ӯжҸҗеҚҮжүҖеёҰжқҘзҡ„дёӢжёёзҺҜ еҚ«жңҚеҠЎйңҖжұӮеўһй•ҝпјҢе°ҶеңЁжңӘжқҘдёҖж®өж—¶й—ҙеҶ…еёҰеҠЁзҺҜеҚ«иҪҰдҝқжңүйҮҸжҢҒз»ӯеўһеҠ пјҢ еҪўжҲҗеўһйҮҸйңҖжұӮгҖӮ е…ЁеӣҪеҹҺеёӮгҖҒеҺҝеҹҺйҒ“и·Ҝжё…жү«йқўз§Ҝе’Ңеһғеңҫжё…иҝҗйҮҸжҢҒз»ӯжҸҗеҚҮгҖӮйҡҸзқҖеҹҺй•Ү еҢ–дёҚж–ӯжҺЁиҝӣпјҢ2019 е№ҙе…ЁеӣҪеҹҺеёӮйҒ“и·Ҝжё…жү«йқўз§Ҝдёә 92.2 дәҝе№іж–№зұіпјҢ еҗҢжҜ”еўһй•ҝ 6.1%пјӣеҺҝеҹҺйҒ“и·Ҝжё…жү«йқўз§Ҝдёә 27.5 дәҝе№іж–№зұіпјҢеҗҢжҜ”еўһй•ҝ 7.6%гҖӮ2015-2019 е№ҙе…ЁеӣҪйҒ“и·Ҝжё…жү«йқўз§ҜпјҲеҗ«еҹҺеёӮгҖҒеҺҝеҹҺпјүCAGRдёә 5.5%гҖӮ2019 е№ҙе…ЁеӣҪеҹҺеёӮеһғеңҫжё…иҝҗйҮҸдёә 2.4 дәҝеҗЁпјҢеҗҢжҜ”еўһй•ҝ 6.2%пјӣ еҺҝеҹҺеҹҺеёӮеһғеңҫжё…иҝҗйҮҸдёә 0.7 дәҝеҗЁпјҢеҗҢжҜ”еўһй•ҝ 3.2%гҖӮ2015-2019 е№ҙ е…ЁеӣҪеһғеңҫжё…иҝҗйҮҸпјҲеҗ«еҹҺеёӮгҖҒеҺҝеҹҺпјүCAGR дёә 4.8%гҖӮ

зҺҜеҚ«жңәжў°еҢ–зҺҮеўһй•ҝж”ҫзј“гҖӮ2019 е№ҙпјҢе…ЁеӣҪеҹҺеёӮйҒ“и·Ҝжё…жү«жңәжў°еҢ–зҺҮдёә 72.4%пјҢеҗҢжҜ”еўһй•ҝ 3.6pctпјӣе…ЁеӣҪеҺҝеҹҺйҒ“и·Ҝжё…жү«жңәжў°еҢ–зҺҮдёә 69.2%, еҗҢжҜ”еўһй•ҝ 5.5pctгҖӮ

зҺҜеҚ«иҪҰдҝқжңүйҮҸжңүжңӣеңЁжңӘжқҘдҝқжҢҒеўһй•ҝжҖҒеҠҝгҖӮ2019 е№ҙпјҢе…ЁеӣҪзҺҜеҚ«иҪҰдҝқ жңүйҮҸдёә 50.1 дёҮиҫҶпјҢеҗҢжҜ”еўһй•ҝ 9.9%пјҢ2015-2019 е№ҙ CAGR дёә 9.57%гҖӮ еңЁе…ЁеӣҪеҹҺеёӮгҖҒеҺҝеҹҺйҒ“и·Ҝжё…жү«йқўз§Ҝе’Ңеһғеңҫжё…иҝҗйҮҸзЁіжӯҘжҸҗеҚҮпјҢд»ҘеҸҠжңә жў°еҢ–зҺҮеўһйҖҹж”ҫзј“зҡ„жғ…еҶөдёӢпјҢйў„и®ЎжңӘжқҘзҺҜеҚ«иҪҰдҝқжңүйҮҸе°ҶдҝқжҢҒеўһй•ҝпјҢ дҪҶеўһйҖҹе°ҶйҖҗжӯҘж”ҫзј“гҖӮ

ж–°иғҪжәҗзҺҜеҚ«иҪҰеёӮеңәжё—йҖҸзҺҮжңүжңӣеҠ йҖҹжҸҗеҚҮгҖӮгҖҠж–°иғҪжәҗжұҪиҪҰдә§дёҡеҸ‘еұ•и§„еҲ’ пјҲ2021вҖ”2035 е№ҙпјүгҖӢжҸҗеҮәпјҢеӣҪ家з”ҹжҖҒж–ҮжҳҺиҜ•йӘҢеҢәгҖҒеӨ§ж°”жұЎжҹ“йҳІжІ»йҮҚзӮ№ еҢәеҹҹ 2021 е№ҙиө·ж–°еўһжҲ–жӣҙж–°е…¬е…ұйўҶеҹҹиҪҰиҫҶдёӯж–°иғҪжәҗжұҪиҪҰжҜ”дҫӢдёҚдҪҺдәҺ 80%гҖӮдёҠиҝ°еҢәеҹҹиҰҶзӣ–е…ЁеӣҪ 21 дёӘзңҒд»ҪпјҢзңҒд»ҪиҰҶзӣ–зҺҮиҫҫ 60%гҖӮж”ҝзӯ–еҠ жҢҒ дёӢпјҢзҺҜеҚ«иҪҰж–°иғҪжәҗеҢ–и¶ӢеҠҝзЎ®е®ҡпјҢеёӮеңәжё—йҖҸзҺҮжңүжңӣеҠ йҖҹжҸҗеҚҮгҖӮ

ж–°иғҪжәҗзҺҜеҚ«иҪҰзҡ„еёӮеңәйңҖжұӮдё»иҰҒз”ұдёӨдёӘж–№йқўжһ„жҲҗпјҢдёҖжҳҜеўһйҮҸйңҖжұӮпјҢдәҢжҳҜ еӯҳйҮҸжӣҝжҚўйңҖжұӮгҖӮдёәйў„дј°жңӘжқҘж–°иғҪжәҗзҺҜеҚ«иҪҰеёӮеңәз©әй—ҙпјҢе»әз«ӢеҰӮдёӢеҒҮи®ҫпјҡ

еўһйҮҸйңҖжұӮпјҡеҒҮи®ҫзҺҜеҚ«иҪҰдҝқжңүйҮҸ 2020 е№ҙеўһйҖҹдёә 10%пјҢжҜҸе№ҙж”ҫзј“ 0.2pctпјӣ

еӯҳйҮҸжӣҝжҚўйңҖжұӮпјҡеҒҮи®ҫзҺҜеҚ«иҪҰжҠҳж—§жҠҘеәҹе№ҙйҷҗдёә 5 е№ҙпјӣ2015 е№ҙзҺҜеҚ«иҪҰ жҖ»й”ҖйҮҸдёә 5 дёҮиҫҶпјӣ2019 е№ҙдј з»ҹжҹҙжІ№иҪҰеҚ зҺҜеҚ«иҪҰжҖ»йҮҸзҡ„ 99%пјҢеӯҳйҮҸ жӣҝжҚўзҺҮдёә 17.6%пјҢжӯӨеҗҺз”ұдәҺж–°иғҪжәҗж”ҝзӯ–дёҚж–ӯжҺЁиҝӣпјҢеӯҳйҮҸжӣҝжҚўзҺҮйҖҗ е№ҙйҖ’еўһпјӣеңЁеҹәжң¬е®ҢжҲҗдј з»ҹжҹҙжІ№иҪҰеӯҳйҮҸжӣҝд»ЈеҗҺпјҢдҝқжҢҒжҜҸе№ҙ 12%зҡ„еӯҳ йҮҸжӣҙж–°жӣҝжҚўзҺҮгҖӮ

ж–°иғҪжәҗзҺҜеҚ«иҪҰд»·ж јпјҡеҸӮиҖғзӣ®еүҚе®ҮйҖҡйҮҚе·Ҙе’ҢзӣҲеі°зҺҜеўғж–°иғҪжәҗзҺҜеҚ«иҪҰ еёӮеңәд»·ж јпјҢжҲ‘们еҒҮи®ҫ 2019 е№ҙж–°иғҪжәҗзҺҜеҚ«иҪҰеҚ•д»·дёә 80 дёҮе…ғ/иҫҶпјӣйҡҸ зқҖз”өжұ жҠҖжңҜзӯүең°ж—ҘзӣҠжҲҗзҶҹпјҢзҺҜеҚ«иҪҰжҲҗжң¬дёӢйҷҚпјҢеҚ•д»·е°ҶйҖҗе№ҙйҷҚдҪҺ 5%гҖӮ еҒҮи®ҫеңЁдёӯжҖ§жғ…еҶөдёӢпјҢж–°иғҪжәҗзҺҜеҚ«иҪҰеёӮеңәжё—йҖҸзҺҮ 2025 е№ҙиҫҫеҲ° 40%пјҢ2030 е№ҙиҫҫеҲ° 70%пјҢ2035 е№ҙиҫҫеҲ° 100%гҖӮ

йў„и®Ўд»Һ 2020 е№ҙз®—иө·пјҢиҮі 2025 е№ҙж–° иғҪжәҗзҺҜеҚ«иҪҰзҙҜи®ЎеёӮеңәз©әй—ҙе°ҶиҫҫеҲ°1513.0дәҝе…ғпјҢиҮі2030е№ҙзҙҜи®Ўиҫҫ4234.1 дәҝе…ғпјҢиҮі 2035 е№ҙзҙҜи®Ўиҫҫ 8811.0 дәҝе…ғгҖӮ

3.3 зҺҜеҚ«иЈ…еӨҮеёӮеңәжңүжңӣиҝӣдёҖжӯҘдёӢжІүпјҢи¶Ӣеҗ‘ж–°иғҪжәҗеҢ–+жҷәж…§еҢ–+е°ҸеһӢеҢ–

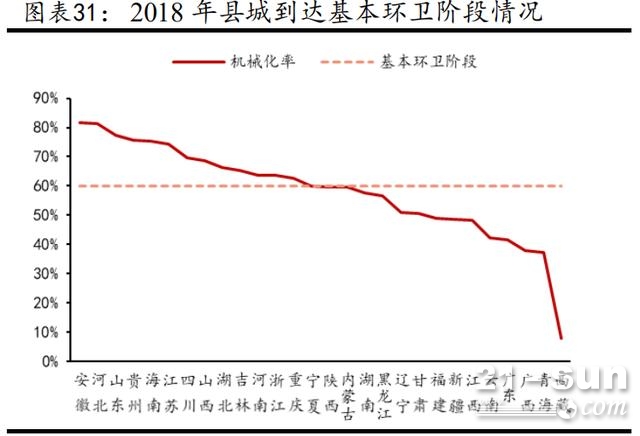

жҢүз…§жңәжў°еҢ–ж°ҙе№ід»ҺдҪҺиҮій«ҳжҺ’еҲ—пјҢзҺҜеҚ«иЈ…еӨҮзҡ„еҸ‘еұ•еӨ§жҰӮеҲҶдёәдёүдёӘйҳ¶ж®өгҖӮ еҲқзә§йҳ¶ж®өпјҢзҺҜеҚ«иЈ…еӨҮй…ҚеӨҮе°‘йҮҸгҖҒеҠҹиғҪеҚ•дёҖпјҢжңәжў°еҢ–зҺҮдёә 30%е·ҰеҸіпјӣеҹә жң¬йҳ¶ж®өпјҢеҹҺеёӮзҺҜеўғеҚ«з”ҹдҪңдёҡзҡ„дё»иҰҒйЎ№зӣ®йҖҡиҝҮдҪҝз”ЁзҺҜеҚ«иЈ…еӨҮжқҘе®ҢжҲҗпјҢжңә жў°еҢ–зҺҮдёә 60%е·ҰеҸіпјӣе…Ёйқўйҳ¶ж®өпјҢз»қеӨ§йғЁеҲҶдҪңдёҡйғҪйҖҡиҝҮдҪҝз”ЁзҺҜеҚ«иЈ…еӨҮжқҘ е®ҢжҲҗпјҢд»Ҙй…ҚеӨҮеӨҡе“Ғз§ҚгҖҒзі»еҲ—еҢ–гҖҒеӨ§жү№йҮҸзҺҜеҚ«иЈ…еӨҮдёәзү№еҫҒпјҢжңәжў°еҢ–зҺҮиҫҫ 80%д»ҘдёҠгҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪеҹҺеёӮзҡ„жңәжў°жё…жү«зҺҮеўһйҖҹйҖҗжӯҘеҮҸзј“пјҢиҝ‘ 80%зҡ„ еҹҺеёӮеҲ°иҫҫзҺҜеҚ«иЈ…еӨҮеҹәжң¬йҳ¶ж®өпјҢиҖҢеҺҝеҹҺеҲ°иҫҫиҝҷдёҖйҳ¶ж®өзҡ„еҸӘжңү 46%е·ҰеҸіпјӣ з”ұжӯӨеҸҜи§ҒпјҢеҺҝеҹҺжңәжў°еҢ–зҺҮжңүиҫғеӨ§жҸҗеҚҮз©әй—ҙпјҢзҺҜеҚ«иЈ…еӨҮеёӮеңәжңүжңӣиҝӣдёҖжӯҘ дёӢжІүгҖӮ

жңӘжқҘзҺҜеҚ«иЈ…еӨҮеёӮеңәе°Ҷе‘ҲзҺ°ж–°иғҪжәҗеҢ–гҖҒжҷәж…§еҢ–гҖҒе°ҸеһӢеҢ–и¶ӢеҠҝгҖӮ

вҖңзўідёӯе’ҢвҖқзӣ®ж ҮжҸҗеҮәеҗҺпјҢж”ҝеәңеҜ№ж–°иғҪжәҗзҺҜеҚ«иҪҰзҡ„йҮҮиҙӯжҜ”дҫӢе°ҶжҸҗеҚҮпјҢз»“ еҗҲзЈ·й…ёй“Ғй”Ӯз”өжұ еёҰжқҘзҡ„жҲҗжң¬дёӢйҷҚпјҢж–°иғҪжәҗзҺҜеҚ«иҪҰеёӮеңәжё—йҖҸзҺҮжңүжңӣеҝ«йҖҹ жҸҗеҚҮгҖӮжҚ®ж”ҝеәңйҮҮиҙӯдҝЎжҒҜзҪ‘жӢӣж Үж•°жҚ®зҡ„дёҚе®Ңе…Ёз»ҹи®ЎпјҢ2020 е№ҙ 1-11 жңҲпјҢ е…ЁеӣҪж”ҝеәңж–°иғҪжәҗзҺҜеҚ«иҪҰйҮҮиҙӯйҮҸиҫҫ 1305 иҫҶгҖӮзӣ®еүҚж–°иғҪжәҗзҺҜеҚ«иҪҰеҹәжң¬еҪў жҲҗе…Ёзі»еҲ—дә§е“ҒиҰҶзӣ–пјҢеҢ…еҗ«жё…жү«дҝқжҙҒзұ»е’Ңеһғеңҫ收иҪ¬зұ»гҖӮе…¶дёӯпјҢжё…жү«дҝқжҙҒ зұ»зҺҜеҚ«иҪҰйҮҮиҙӯйҮҸиҫҫ 840 иҫҶпјҢеҚ жҜ” 64.4%пјҢеёёз”Ёи®ҫеӨҮжңүжү«и·ҜиҪҰгҖҒжё…жҙ—иҪҰ е’Ңеҗёе°ҳиҪҰзӯүпјӣеһғеңҫ收иҪ¬зұ»зҺҜеҚ«иҪҰйҮҮиҙӯйҮҸиҫҫ 465 иҫҶпјҢеҚ жҜ” 35.6%пјҢеёёи§Ғ и®ҫеӨҮжңүеҺӢзј©ејҸеһғеңҫиҪҰгҖҒйӨҗеҺЁеһғеңҫиҪҰе’ҢиҮӘиЈ…еҚёејҸеһғеңҫиҪҰзӯүгҖӮзҺҜеҚ«дҪңдёәе…¬ е…ұжңҚеҠЎйҮҚиҰҒйўҶеҹҹпјҢе°ҶзҺҮе…Ҳе“Қеә”жё©е®Өж°”дҪ“еҮҸжҺ’и®ЎеҲ’пјҢйҡҸзқҖжңӘжқҘжӣҙеӨҡзҡ„ең° ж–№ж”ҝеәңж”ҝзӯ–еҮәеҸ°пјҢзҺҜеҚ«жҹҙжІ№иҪҰзҡ„еҚҮзә§жҚўд»Је°ҶеҠ йҖҹиҝӣиЎҢпјҢзҺҜеҚ«иҪҰж–°иғҪжәҗ еҢ–иҝӣзЁӢе°ҶиҝӣдёҖжӯҘеҠ еҝ«гҖӮ

йҡҸзқҖ 5G йҖҡдҝЎжҠҖжңҜзҡ„еә”з”ЁгҖҒдәәе·ҘжҷәиғҪзҡ„еҠ йҖҹеҙӣиө·пјҢжңӘжқҘжҷәиғҪзҺҜеҚ«жңәеҷЁ дәәгҖҒж— дәәй©ҫ驶зҺҜеҚ«иҪҰзӯүж–°еһӢзҺҜеҚ«иЈ…еӨҮеёӮеңәйңҖжұӮжҸҗеҚҮгҖӮеңЁжҷәж…§зҺҜеҚ«дёӯпјҢ зү©иҒ”зҪ‘и®ҫеӨҮеҸҜд»ҘйҖҡиҝҮ WIFIгҖҒжөҒйҮҸеҚЎгҖҒе®ҪеёҰзӯүеҪўејҸиҝӣиЎҢдә’иҒ”гҖӮжҷәж…§зҺҜ еҚ«з®ЎзҗҶе№іеҸ°дҫқжүҳзҺ°д»Јзү©иҒ”зҪ‘гҖҒ移еҠЁдә’иҒ”зҪ‘гҖҒеӨ§ж•°жҚ®зӯүдҝЎжҒҜжҠҖжңҜпјҢеҜ№зҺҜ еҚ«з®ЎзҗҶжүҖж¶үеҸҠеҲ°зҡ„дәәгҖҒиҪҰгҖҒзү©гҖҒдәӢиҝӣиЎҢе…ЁиҝҮзЁӢе®һж—¶з®ЎзҗҶгҖӮеҖҹеҠӣ 5G жҠҖ жңҜдј иҫ“йҖҹзҺҮжӣҙй«ҳгҖҒзҪ‘з»ң延иҝҹеӨ§е№…зј©зҹӯпјҢзҺҜеҚ«ж•°жҚ®ж”¶йӣҶеҸҠеҸҚйҰҲзҡ„йҖҹеәҰе°Ҷ еҠ еҝ«гҖӮжӯӨеӨ–пјҢжҚ®ж–°еҚҺзҪ‘жҠҘйҒ“пјҢжҲ‘еӣҪзҺ°йҳ¶ж®ө 31 еІҒиҮі 49 еІҒзҡ„зҺҜеҚ«е·Ҙдәәж•° йҮҸеҚ жҜ”зәҰдёә 35%пјҢ50 еІҒиҮі 60 еІҒзҡ„зҺҜеҚ«е·Ҙдәәж•°йҮҸеҚ жҜ”зәҰдёә 43%пјҢ60 еІҒ д»ҘдёҠзҡ„зҺҜеҚ«е·Ҙдәәж•°йҮҸеҚ жҜ”зәҰдёә 22%гҖӮжҲ‘еӣҪдәәеҸЈиҖҒйҫ„еҢ–и¶ӢеҠҝзҡ„еҠ еү§пјҢе°Ҷ дҪҝзҺҜеҚ«е·ҘдҪңеҠіеҠЁеҠӣзҹӯзјәгҖҒй«ҳйҫ„еҢ–гҖҒж•ҲзҺҮдҪҺдёӢзҡ„з—ӣеӨ„жӣҙдёәжҳҺжҳҫгҖӮй«ҳз«ҜзҺҜ еҚ«жңәеҷЁдәәеҸҜд»ҘйғЁеҲҶжӣҝд»Јдәәе·ҘпјҢеҮҸе°‘зҺҜеҚ«е·Ҙдәәе·ҘдҪңйҮҸе’ҢжҪңеңЁзҡ„е®үе…Ёйҡҗ жӮЈгҖӮ

е°ҸеһӢеҢ–иЈ…еӨҮе…·жңүжё…жү«дәәиЎҢйҒ“гҖҒиғҢиЎ—е°Ҹе··зӯүзӢӯзӘ„еҢәеҹҹзҡ„дјҳеҠҝпјҢдҪҝзҺҜеҚ«жңә жў°еҢ–зҺҮиҝӣдёҖжӯҘжҸҗй«ҳгҖӮз”ұдәҺиғҢиЎ—е°Ҹе··и·қзҰ»еұ…ж°‘дҪҸе®…иҝ‘пјҢжё…жү«дҪңдёҡж—¶й—ҙж—©пјҢ ејҖеұ•жңәжў°еҢ–дҪңдёҡеҝ…йЎ»дҪҝз”ЁеҷӘйҹіе°ҸгҖҒжұЎжҹ“е°‘зҡ„зәҜз”өеҠЁе°ҸеһӢжё…жү«дҝқжҙҒи®ҫ еӨҮгҖӮеҗҢж—¶пјҢе°ҸеһӢеҢ–иЈ…еӨҮзӣёжҜ”дәәе·Ҙжё…жү«дҝқжҙҒпјҢеҸҜд»Ҙжӣҙжңүж•Ҳең°жҸҗеҚҮйҒ“и·Ҝе°ҳ еңҹжү«еҮҖзҺҮгҖӮ

欧зҫҺйҒ“и·Ҝе’ҢиЎ—еҢәиҫғдёәзӢӯзӘ„пјҢдёҖдәӣеҹҺеёӮе®һиЎҢеһғеңҫдёҠй—Ёеӣһ收ж”ҝзӯ–пјҢе°ҸеһӢеҢ– иЈ…еӨҮжңүжңӣиҝӣдёҖжӯҘеёҰеҠЁеҮәеҸЈйңҖжұӮгҖӮ2020 е№ҙеҲқпјҢзӣҲеі°дёӯиҒ”дёҺж„ҸеӨ§еҲ© Ladurner еҗҲдҪңзӯҫдёӢж„ҸеӨ§еҲ©зҪ—马зҺҜеҚ«иЈ…еӨҮдәҝе…ғеӨ§еҚ•гҖӮзӣҲеі°дёӯиҒ”й’ҲеҜ№еҪ“ең° еһғеңҫеҲҶзұ»дёҠй—Ёеӣһ收ж”ҝзӯ–еҸҠиЎ—еҢәзү№зӮ№пјҢеӣ ең°еҲ¶е®ңз ”еҸ‘ LC7 зӯүеӨҡж¬ҫдёӯе°ҸеһӢ еҺӢзј©ејҸеһғеңҫиҪҰпјҢеӣ е…¶е°Ҹе·§иҖҢиҮӘйҮҚиҪ»гҖҒе®№з§ҜеӨ§гҖҒеҺӢзј©жҜ”й«ҳгҖҒиҝҗиҪ¬ж•ҲзҺҮй«ҳ зӯүзү№зӮ№еҸ—еҲ°жө·еӨ–еёӮеңәзҡ„йқ’зқҗгҖӮ

жҖ»дҪ“жқҘиҜҙпјҢе°ҸеһӢжҷәиғҪзҺҜеҚ«иЈ…еӨҮе…·жңүз»ҸжөҺж•ҲзӣҠй«ҳгҖҒжё…жү«иғҪеҠӣејәгҖҒдҫҝдәҺи°ғ жҺ§з®ЎзҗҶзҡ„дјҳеҠҝпјҢжңӘжқҘжңүжңӣйҖҗжӯҘжӣҝд»Јдәәе·Ҙжё…жү«ж–№ејҸпјҢеёӮеңәз©әй—ҙе№ҝйҳ”гҖӮ

иҜҰи§ҒжҠҘе‘ҠеҺҹж–ҮгҖӮ