е·ҘзЁӢжңәжў°жҳҜиЈ…еӨҮеҲ¶йҖ иЎҢдёҡзҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶпјҢе…¶жҖ»дҪ“йңҖжұӮдё»иҰҒжқҘиҮӘдәҺдёӢжёёзҡ„еҹәзЎҖи®ҫж–Ҫе»әи®ҫгҖҒжҲҝең°дә§иЎҢдёҡд»ҘеҸҠйҮҮзҹҝдёҡзӯүпјҢе…¶дёҠжёёеҢ…еҗ«дәҶеҺҹжқҗж–ҷгҖҒз”өеҷЁе…ғ件пјҢж¶үеҸҠеӣҪ家з”ҹдә§иҝҗдҪңзҡ„еҗ„дёӘж–№йқўгҖӮиЎҢдёҡзҡ„йңҖжұӮдёҺе®Ҹи§ӮжҠ•иө„жҒҜжҒҜзӣёе…іпјҢеұһдәҺе‘ЁжңҹжҖ§иЎҢдёҡгҖӮ

еҸ—зӣҠдәҺдёӢжёёеҹәе»әйңҖжұӮжҸҗжҢҜпјӢзҺҜдҝқж ҮеҮҶи¶ӢдёҘпјӢдё“йЎ№еҖә规模жү©еӨ§еҸҠиө„жң¬йҮ‘规еҲҷиҪ¬еҸҳпјӢи®ҫеӨҮжӣҙж–°йңҖжұӮеўһй•ҝпјӢдәәе·Ҙжӣҝд»Јж•Ҳеә”зӯүеӣ зҙ пјҢеҗ„зұ»е·ҘзЁӢйЎ№зӣ®еӨҚе·ҘеӨҚдә§ж°ҙе№іеҝ«йҖҹжҒўеӨҚпјҢеҜ№е·ҘзЁӢжңәжў°йңҖжұӮеҪўжҲҗдәҶдёҖе®ҡж”Ҝж’‘гҖӮ

еҸҰеӨ–жҲ‘еӣҪзҡ„е·ҘзЁӢжңәжў°еңЁдёңеҚ—дәҡзӯүдёҖеёҰдёҖи·ҜеӣҪ家已з»ҸдёҖе®ҡзЁӢеәҰеҜ№ж¬§зҫҺзі»дә§е“Ғе®һзҺ°дәҶжӣҝд»ЈпјҢз”ұжӯӨеёҰжқҘдёӯй•ҝжңҹзҡ„дә§дёҡжӣҝд»ЈжңәдјҡгҖӮ

еӨ–еҠ йҖӮйҖўжӣҙж–°жҚўд»Је‘Ёжңҹзӯүеӣ зҙ еҪұе“ҚпјҢиЎҢдёҡйӣҶдёӯеәҰжҢҒз»ӯжҸҗеҚҮпјҢе·ҘзЁӢжңәжў°иЎҢдёҡжңүжңӣ继з»ӯдҝқжҢҒжҷҜж°”жҖҒеҠҝгҖӮ

е·ҘзЁӢжңәжў°иҮӘд»Ҡе№ҙ3жңҲд»Ҫд»ҘжқҘйҖҗжӯҘиҝӣе…ҘдҫӣдёҚеә”жұӮзҡ„зҠ¶жҖҒпјҢдё»жңәеҺӮеӨҡе“Ғзұ»ејҖе§ӢдёҚеҗҢзЁӢеәҰзҡ„жҸҗд»·гҖӮ

еҗ„еӨ§дё»жңәеҺӮзҡ„жіөиҪҰгҖҒжҢ–жҺҳжңәе’ҢиЈ…иҪҪжңәйҷҶз»ӯе®ЈеёғжҸҗй«ҳе”®д»·5~10%дёҚзӯүпјҢдё»иҰҒеҸҚжҳ дәҶиЎҢдёҡй«ҳжҷҜж°”еәҰд»ҘеҸҠдё»жңәеҺӮеҜ№жңӘжқҘйңҖжұӮзҡ„д№җи§Ӯйў„жңҹгҖӮ

иЎҢдёҡжҷҜж°”еәҰжҢҒз»ӯдәҶдёүе№ҙеӨҡгҖҒдә§дёҡй“ҫдёҠеҗ„зҺҜиҠӮзҡ„дә§иғҪжү©е……дёҚеӨ§пјҢе…Ёзҗғз–«жғ…жү©ж•ЈжҲ–еҜјиҮҙеҫ·еӣҪгҖҒж—Ҙжң¬зҡ„йӣ¶йғЁд»¶дҫӣеә”зҙ§еј пјҢеҜ№дәҺеӣҪдә§дё»жңәе’Ңйӣ¶йғЁд»¶йғҪжҳҜйҮҚеӨ§жңәйҒҮпјҢвҖңе…ӯдҝқвҖқдёӯзҡ„вҖңдҝқдә§дёҡй“ҫдҫӣеә”й“ҫзЁіе®ҡвҖқеҸҚжҳ дәҶеӣҪдә§еҢ–зҡ„жҳҺзЎ®ж–№еҗ‘гҖӮ

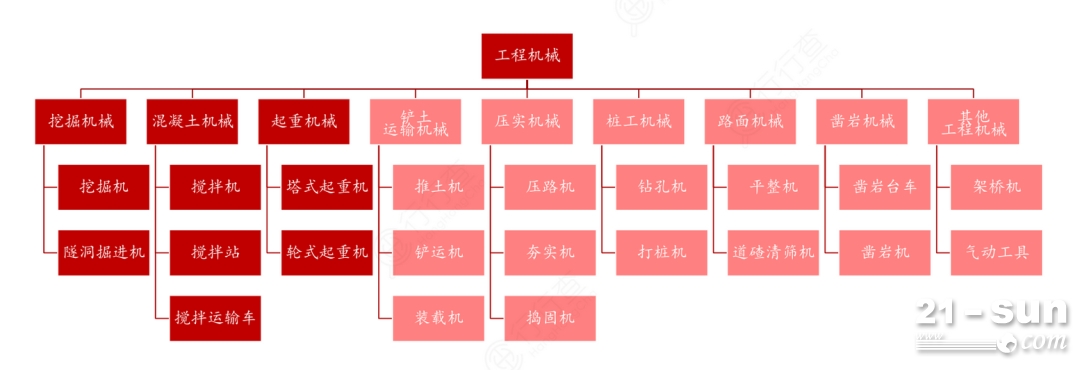

еӣҫзүҮеӣҫиЎЁжқҘжәҗпјҡе·ҘзЁӢжңәжў°еҚҸдјҡ

1979е№ҙз”ұеӣҪ家计委е’Ң第дёҖжңәжў°е·ҘдёҡйғЁеҜ№дёӯеӣҪе·ҘзЁӢжңәжў°иЎҢдёҡеҸ‘еұ•зј–еҲ¶дәҶвҖңдёғдә”вҖқеҸ‘еұ•и§„еҲ’пјҢдә§е“ҒиҢғеӣҙж¶өзӣ–е·ҘзЁӢжңәжў°еӨ§иЎҢдёҡ18еӨ§зұ»дә§е“ҒпјҢе…¶дә§е“ҒиҢғеӣҙдёҖзӣҙжІҝз”ЁиҮід»ҠпјҢеҢ…жӢ¬жҢ–жҺҳжңәжў°гҖҒж··еҮқеңҹжңәжў°гҖҒиө·йҮҚжңәжў°гҖҒй“Іеңҹиҝҗиҫ“жңәжў°гҖҒеҺӢе®һжңәжў°гҖҒжЎ©е·Ҙжңәжў°е’Ңи·Ҝйқўжңәжў°зӯүгҖӮ

еҗ„зұ»е·ҘзЁӢжңәжў°е№ҝжіӣеә”з”ЁдәҺжҲҝең°дә§гҖҒеҹәе»әпјҢд»ҘеҸҠд»ҘжңәеңәгҖҒжёҜеҸЈгҖҒжЎҘжўҒдёәд»ЈиЎЁзҡ„йҮҚеӨ§йЎ№зӣ®гҖӮ

ж №жҚ®е·ҘзЁӢжңәжў°еҚҸдјҡзҡ„ж•°жҚ®жҳҫзӨәпјҢ2019е№ҙе·ҘзЁӢжңәжў°й”Җе”®йўқзәҰ6000дәҝе…ғпјҢеӣҪеҶ…е·ҘзЁӢжңәжў°й”ҖйҮҸдёә37дёҮеҸ°пјҢеҗҢжҜ”+7%гҖӮ

ж №жҚ®Off-highwayresearchзҡ„йў„жөӢпјҢйў„и®Ў2020е№ҙй”ҖйҮҸдёә42дёҮеҸ°пјҢеҗҢжҜ”еўһй•ҝ14%гҖӮ

е·ҘзЁӢжңәжў°жҳҜж”Ҝж’‘еҹәе»әж–Ҫе·Ҙе·ҘзЁӢеҝ…дёҚеҸҜе°‘зҡ„дёҖзҺҜпјҢж¶үеҸҠдёғеӨ§ж–°еҹәе»әеӨҡйЎ№йўҶеҹҹпјҢеҰӮеҹҺйҷ…й«ҳй“Ғе’ҢиҪЁйҒ“дәӨйҖҡдә§дёҡй“ҫдёӯжёёз«ҷеүҚе·ҘзЁӢдёӯзҡ„ж–Ҫе·Ҙи®ҫеӨҮпјҢ5Gе»әи®ҫжңҹе’Ңзү№й«ҳеҺӢдёӯжёёеҰӮиҫ“йҖҒз«ҜзјҶжһ¶зӯүпјҢе°Ҷжңүжңӣиў«ж–°еҹәе»әзҡ„еҝ«йҖҹеҸ‘еұ•еёҰеҠЁйңҖжұӮпјҢж•ҙдҪ“иЎҢдёҡйңҖжұӮз©әй—ҙе·ЁеӨ§гҖӮ

5Gеҹәз«ҷеҜҶеәҰе°Ҷй«ҳдәҺ4GпјҢиҖҢеӨ§йҮҸ5Gеҹәз«ҷе»әи®ҫиҝҮзЁӢе°ҶдјҡеёҰеҠЁиө·йҮҚжңәзҡ„йңҖжұӮгҖӮ

зү№й«ҳеҺӢзҺҜиҠӮпјҢй“ҒеЎ”е»әйҖ дёӯйңҖиҰҒз”ЁеҲ°еӨҡеҸ°д»Һ35TиҮі300TзӯүдёҚеҗҢеһӢеҸ·зҡ„жұҪиҪҰиө·йҮҚжңәд»ҘеҸҠж··еҮқеңҹжңәжў°и®ҫеӨҮгҖӮ

иҖҢй“Ғи·Ҝж–Ҫе·ҘйЎ№зӣ®дё»иҰҒеҲҶдёәи·ҜеҹәгҖҒжЎҘжўҒгҖҒйҡ§йҒ“гҖҒиҪЁйҒ“гҖҒз«ҷжҲҝе’Ңз”өж°”е·ҘзЁӢзӯүеҮ дёӘе·ҘзЁӢж–№йқўпјҢеқҮж¶үеҸҠе·ҘзЁӢжңәжў°гҖӮ

дҪңдёәй«ҳж ҮеҮҶзҡ„й«ҳйҖҹй“Ғи·ҜйЎ№зӣ®дёӯе°ӨдёәйҮҚиҰҒзҡ„еҹәзЎҖж–Ҫе·ҘпјҢи·Ҝеҹәе·ҘзЁӢдёӯеңҹе»әе·ҘзЁӢйҮҸиҫғеӨ§пјҢж¶үеҸҠеҲ°еңҹзҹіж–№ж–Ҫе·Ҙжңәжў°е’Ңиҝҗиҫ“иҪҰиҫҶзӯүпјҢдёҖиҲ¬йҮҮз”ЁжҢ–жҺҳжңәејҖжҢ–пјҢиЈ…иҪҪжңәиЈ…ж–ҷпјҢиҮӘеҚёжұҪиҪҰиҝҗж–ҷпјҢжҺЁеңҹжңәж‘Ҡй“әпјҢе№іең°жңәж•ҙе№іпјҢйҮҚеһӢеҺӢи·ҜжңәзўҫеҺӢгҖҒејәеӨҜжңәеӨҜе®һгҖӮ

д»Һе·ҘзЁӢжңәжў°е…ЁзҗғиЎҢдёҡж јеұҖжқҘзңӢпјҢе…Ёзҗғе·ҘзЁӢжңәжў°йҫҷеӨҙдё»иҰҒйӣҶдёӯеңЁдәҡжҙІгҖҒеҢ—зҫҺе’ҢиҘҝ欧гҖӮе…¶дёӯпјҢжқҘиҮӘдәҺзҫҺеӣҪгҖҒж—Ҙжң¬е’ҢдёӯеӣҪзҡ„е·ҘзЁӢжңәжў°дјҒдёҡй”Җ售规模жңҖеӨ§пјҢеүҚ50еҗҚзҡ„е·ҘзЁӢжңәжў°дёҠеёӮе…¬еҸёеҚ жҚ®дәҶе…Ёзҗғе·ҘзЁӢжңәжў°еёӮеңәзҡ„з»қеӨ§йғЁеҲҶгҖӮ

иҝҷ50家дјҒдёҡзҡ„规模еҸҠеҸҳеҢ–и¶ӢеҠҝпјҢдёҖе®ҡзЁӢеәҰдёҠеҸҜд»ҘеҸҚжҳ е…Ёзҗғе·ҘзЁӢжңәжў°иЎҢдёҡжғ…еҶөгҖӮ

зҫҺеӣҪеҚЎзү№еҪјеӢ’гҖҒж—Ҙжң¬е°ҸжқҫгҖҒж—Ҙжң¬ж—Ҙз«Ӣе»әжңәгҖҒеҫ·еӣҪеҲ©еӢғжө·е°”гҖҒз‘һе…ёжІғе°”жІғгҖҒйҹ©еӣҪж–—еұұгҖҒзҫҺеӣҪзү№йӣ·е…Ӣж–ҜзӯүеӨ§еһӢи·ЁеӣҪе…¬еҸёеңЁе…Ёзҗғе·ҘзЁӢжңәеёӮеңәеҚ жҚ®дјҳеҠҝгҖӮ

еңЁеҗ„з»ҶеҲҶйўҶеҹҹпјҢдёӯеӣҪзҡ„移еҠЁиө·еҠЁжңәгҖҒжҢ–жҺҳжңәгҖҒиЈ…иҪҪжңәгҖҒеҺӢи·ҜжңәгҖҒеЎ”ејҸиө·йҮҚжңәгҖҒжҺҳиҝӣжңәжў°е’ҢеҸүиҪҰдә§йҮҸеқҮдёәдё–з•Ң第дёҖпјҢдё”жңү9家дёӯеӣҪе·ҘзЁӢжңәжў°дјҒдёҡи·»иә«е…Ёзҗғе·ҘзЁӢжңәжў°еҲ¶йҖ е•Ҷ50ејәгҖӮ

еӣҪеҶ…йҫҷеӨҙдјҒдёҡеҫҗе·ҘйӣҶеӣўгҖҒдёүдёҖйҮҚе·ҘгҖҒдёӯиҒ”йҮҚ科гҖҒжҹіе·ҘйӣҶеӣўгҖҒйҫҷе·ҘгҖҒеұұжҺЁиӮЎд»ҪгҖҒеҺҰе·Ҙжңәжў°гҖҒеұұжІіжҷәиғҪгҖҒзҰҸз”°йӣ·жІғгҖҒжҒ’з«Ӣж¶ІеҺӢгҖҒиүҫиҝӘзІҫеҜҶзӯүең°дҪҚж—ҘзӣҠзӘҒеҮәгҖӮ

дёӯеӣҪе·ҘзЁӢжңәжў°дёҠеёӮе…¬еҸёз»ҸиҗҘжңҹзӣ®еүҚеҹәжң¬йғҪеңЁ20-30е№ҙд№Ӣй—ҙпјҢиҝҳж— жі•еҪўжҲҗжңүж•ҲгҖҒзјңеҜҶзҡ„зӣ‘жҺ§еҸҠйў„жөӢзі»з»ҹпјҢзӣёжҜ”е…¶д»–иЎҢдёҡпјҢе·ҘзЁӢжңәжў°дёҠеёӮе…¬еҸёеңЁз»ҸжөҺи°ғж•ҙж—¶жңҹзҡ„еҲӣйҖ еҠӣгҖҒйҖӮеә”еҠӣгҖҒиҝӣж”»жҖ§д»ҘеҸҠж„ҲеҗҲеҠӣпјҲеҹәжң¬ж— еӨ–еҠӣеё®еҠ©пјүе·ІеҚҒеҲҶзӘҒеҮәпјҢдёҖж—Ұз»ҸжөҺеҪўеҠҝзЁіе®ҡпјҢиЎҢдёҡйҫҷеӨҙе°ҶжңүеёҢжңӣжҲҗдёәжңҖжңүжҙ»еҠӣзҡ„еҲ¶йҖ дёҡйҫҷеӨҙд№ӢдёҖгҖӮ

е·ҘзЁӢжңәжў°иҝ‘жңҹ收е…Ҙзҡ„й«ҳеўһй•ҝжәҗдәҺжҠ•иө„жӢүеҠЁгҖҒжӣҝд»ЈйңҖжұӮпјҢиҖҢжңӘжқҘзҺҜдҝқйңҖжұӮпјҢдёҖеёҰдёҖи·Ҝж”ҝзӯ–дјҡйҖҗжӯҘжҲҗдёә收е…ҘжҢҒз»ӯеўһй•ҝзҡ„еҠЁеҠӣпјҢдё”еўһйҖҹз”ұй«ҳеҲ°дҪҺпјҢиҖғиҷ‘еҲ°ж··еҮқеңҹжңәжў°гҖҒжұҪиҪҰиө·йҮҚжңәжў°зҡ„дҪҝз”ЁеҜҝе‘ҪдёҖиҲ¬й•ҝдәҺжҢ–жҺҳжңәпјҢе…¶еӨҚиӢҸжҢҒз»ӯжҖ§еҸҜиғҪе°Ҷжӣҙй•ҝгҖӮ

з»ҸиҝҮе·ҘзЁӢжңәжў°дёҠдёҖиҪ®е®Ңж•ҙе‘Ёжңҹзҡ„жҙ—зӨјпјҢдёҘж јзҡ„дҝЎз”Ёй”Җе”®ж”ҝзӯ–пјҲйҰ–д»ҳжҜ”дҫӢ20%-30%д»ҘдёҠпјүе’ҢеҒҘеә·зҡ„з»ҸиҗҘзҺ°йҮ‘жөҒдҪ“зҺ°дәҶдё»жңәдјҒдёҡеҜ№еёӮеңәе‘Ёжңҹзҡ„敬з•ҸпјҢдёӯеӣҪе·ҘзЁӢжңәжў°еёӮеңәеӣһеҪ’зҗҶжҖ§гҖӮ

еҪ“еүҚеҹәзЎҖе»әи®ҫжҠ•иө„еҫҲеҘҪзҡ„еёҰеҠЁдәҶеҢ…жӢ¬жҢ–жҺҳжңәгҖҒжЎ©е·Ҙжңәжў°гҖҒжұҪиҪҰиө·йҮҚжңәд»ҘеҸҠж··еҮқеңҹжңәжў°зҡ„йңҖжұӮгҖӮеҹәзЎҖе»әи®ҫж–Ҫе·Ҙзҡ„ејҖе·Ҙж—¶й—ҙиҫғй•ҝпјҲдёҖиҲ¬еёӮж”ҝе·ҘзЁӢ2-4е№ҙпјүпјҢйҷӨеӣҪ家з»ҹи®ЎеұҖе…¬еёғзҡ„еҹәзЎҖе»әи®ҫж•°жҚ®еӨ–пјҢеӨ§еһӢж–Ҫе·ҘеҚ•дҪҚпјҲжҜ”еҰӮдёӯеӣҪе»әзӯ‘пјүж–Ҫе·Ҙзҡ„зӣёе…іж•°жҚ®д№ҹеҖјеҫ—е…іжіЁпјҢйҮҚзӮ№ж–Ҫе·ҘеҚ•дҪҚеҹәзЎҖе»әи®ҫжҠ•иө„и®ўеҚ•еңЁиҝҷдёӨе№ҙжҢҒз»ӯдҝқжҢҒ60%д»ҘдёҠеҗҢжҜ”зҡ„еўһйҖҹпјҢйў„зӨәзқҖжңӘжқҘе·ҘзЁӢжңәжў°иЎҢдёҡжҠ•иө„зҡ„延з»ӯжҖ§гҖӮпјҲжң¬ж–ҮжқҘиҮӘд№җжҷҙжҷәеә“зІҫйҖүпјү