1жңҲ12ж—ҘпјҢе·ҘзЁӢжңәжў°жқҝеқ—жӢүеҚҮпјҢдёүдёҖйҮҚе·Ҙж¶Ёи¶…7%пјҢеҶҚеҲӣеҺҶеҸІж–°й«ҳпјӣжҹіе·ҘгҖҒжҒ’з«Ӣж¶ІеҺӢгҖҒеҫҗе·Ҙжңәжў°зӯүж¶Ёе№…еұ…еүҚгҖӮ

е·ҘзЁӢжңәжў°жҢҮж•°зӘҒз ҙ10000зӮ№еӨ§е…ігҖӮ

иҝҷиғҢеҗҺпјҢжңүжҖҺж ·зҡ„йҖ»иҫ‘е‘ўпјҹ

2020е№ҙжҢ–жҺҳжңәй”Җе”®зҒ«зҲҶ

2020е№ҙдёӯеӣҪжҢ–жҺҳжңәй”Җе”®зҒ«зҲҶжҳҜеёҰеҠЁжқҝеқ—дёҠж¶Ёзҡ„йҮҚиҰҒеӣ зҙ д№ӢдёҖгҖӮ

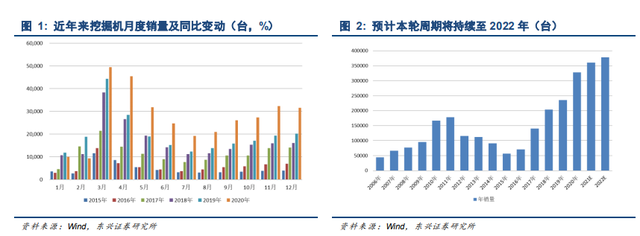

ж №жҚ®дёӯеӣҪе·ҘзЁӢжңәжў°е·ҘдёҡеҚҸдјҡиЎҢдёҡз»ҹи®Ўж•°жҚ®пјҢ2020е№ҙ1вҖ”12жңҲзәіе…Ҙз»ҹи®Ўзҡ„25家主жңәеҲ¶йҖ дјҒдёҡпјҢе…ұи®Ўй”Җе”®еҗ„зұ»жҢ–жҺҳжңәжў°дә§е“Ғ327605еҸ°пјҢеҗҢжҜ”ж¶Ёе№…39.0%гҖӮ

е…¶дёӯпјҢеӣҪеҶ…еёӮеңәй”ҖйҮҸ292864еҸ°пјҢеҗҢжҜ”ж¶Ёе№…40.1%пјӣеҮәеҸЈй”ҖйҮҸ34741еҸ°пјҢеҗҢжҜ”ж¶Ёе№…30.5%гҖӮ

2020е№ҙ12жңҲпјҢе…ұи®Ўй”Җе”®еҗ„зұ»жҢ–жҺҳжңәжў°дә§е“Ғ31530еҸ°пјҢеҗҢжҜ”ж¶Ёе№…56.4%гҖӮ

е…¶дёӯпјҢеӣҪеҶ…еёӮеңәй”ҖйҮҸ27319еҸ°пјҢеҗҢжҜ”ж¶Ёе№…58.5%гҖӮеҮәеҸЈй”ҖйҮҸ4211еҸ°пјҢеҗҢжҜ”ж¶Ёе№…44.4%гҖӮ

жҢ–жҺҳжңәй«ҳжҷҜж°”иЎҢжғ…жҲ–иғҪжҢҒз»ӯеҲ°2022е№ҙ

дёңе…ҙиҜҒеҲёи®ӨдёәпјҢеҗҺз–«жғ…ж—¶д»ЈйңҖжұӮејәеҠІпјҢе·ҘзЁӢжңәжў°иЎҢдёҡй«ҳжҷҜж°”еәҰжңүжңӣжҢҒз»ӯиҮі2022е№ҙгҖӮ

з–«жғ…еҶІеҮ»д№ӢеҗҺпјҢеӣҪеҶ…жҢ–жҺҳжңәеёӮеңәжҳҫзӨәејәеҠІзҡ„еӨҚиӢҸеҠҝеӨҙпјҢ4жңҲд»Ҫд»ҘжқҘпјҢжҢ–жҺҳжңәй”ҖйҮҸеҗҢжҜ”еўһйҖҹеқҮи¶…иҝҮ50%гҖӮ2016е№ҙд»ҘжқҘзҡ„жң¬иҪ®еӨҚиӢҸе‘ЁжңҹжҢҒз»ӯжҖ§е’ҢеӨҚиӢҸејәеәҰеқҮиҝңи¶…еёӮеңәжӯӨеүҚйў„жңҹгҖӮ

еңЁж–°еўһйңҖжұӮгҖҒеӯҳйҮҸжӣҙж–°е’ҢеҮәеҸЈйңҖжұӮж”Ҝж’‘дёӢпјҢдёңе…ҙиҜҒеҲёйў„и®Ўжң¬иҪ®жҢ–жҺҳжңәеӨҚиӢҸе‘Ёжңҹе°ҶжҢҒз»ӯиҮі2022е№ҙвҖ”вҖ”2021е№ҙеҸҠ2022е№ҙжҢ–жҺҳжңәй”ҖйҮҸеҲҶеҲ«иҫҫеҲ°36.04дёҮеҸ°гҖҒ37.84дёҮеҸ°пјҢеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә10%гҖҒ5%гҖӮ

дёӯйҮ‘е…¬еҸёйў„и®ЎпјҢ2021е№ҙжҢ–жҺҳжңәй”ҖйҮҸиҫҫ36дёҮеҸ°пјҢеҗҢжҜ”еўһй•ҝ10%пјҡ

жҢ–жҺҳжңәй”ҖйҮҸеўһй•ҝжҖҒеҠҝжңүжңӣ延з»ӯгҖӮеҸ—зӣҠдәҺе·ҘзЁӢйҮҸйңҖжұӮзЁіе®ҡгҖҒжө·еӨ–еҮәеҸЈеўһй•ҝе’Ңз»“жһ„жҖ§жӣҝд»ЈеҠ йҖҹпјҢжҲ‘们预计2021е№ҙжҲ‘еӣҪжҢ–жҺҳжңәй”ҖйҮҸжңүжңӣеўһй•ҝ10%иҮі36.3дёҮеҸ°гҖӮ

жҢ–жҺҳжңәй•ҝжңҹз»“жһ„еҚҮзә§жңәйҒҮдёҚе®№еҝҪи§Ҷ

дёӯйҮ‘е…¬еҸёзҡ„еҲҶжһҗи®ӨдёәпјҢ2020е№ҙдёӯжҢ–жҲҗдёәеўһй•ҝдё»еҠӣпјҢй•ҝжңҹзңӢз»“жһ„еҚҮзә§жңәйҒҮдёҚе®№еҝҪи§Ҷпјҡ

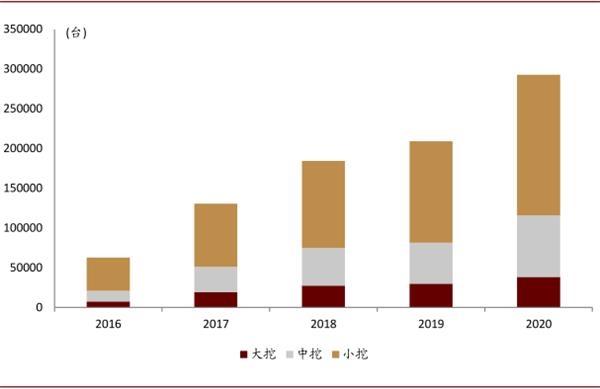

еӣҪеҶ…й”ҖйҮҸеҲҶеҗЁдҪҚзңӢпјҢ2020е№ҙеӨ§жҢ–(вүҘ28.5t)/дёӯжҢ–(18.5~28.5t)/е°ҸжҢ–(<18.5t)й”ҖйҮҸеҲҶеҲ«дёә3.8/7.7/17.7дёҮеҸ°пјҢеҗҢжҜ”еўһйҖҹ28%/50%/39%гҖӮиҮӘ7жңҲд»Ҫд»ҘжқҘпјҢдёӯжҢ–жҳҫи‘—и·‘иөўе…¶д»–еҗЁдҪҚдә§е“ҒпјҢ11-12жңҲиҝһз»ӯзҝ»зҝ»еўһй•ҝгҖӮдёӯжҢ–еңЁ2020е№ҙзӣёеҜ№дҝқжҢҒиҫғй«ҳеўһйҖҹпјҢдё»иҰҒеҸ—зӣҠдәҺжҲҝең°дә§е’Ңеҹәе»әжҠ•иө„жӢүеҠЁпјҢд»ҘеҸҠеҜ№иЈ…иҪҪжңәзҡ„жӣҝд»Јж•Ҳеә”гҖӮиҝңжңҹжқҘзңӢпјҢе°ҸжҢ–(еҗ«еҫ®жҢ–)еҸ—зӣҠжңәеҷЁжҚўдәәгҖҒеҶңжңәжӣҝд»Јзӯүз»“жһ„жҖ§еӣ зҙ пјҢжҲ‘们预计дҝқжңүйҮҸжңүиҫғеӨ§жҸҗеҚҮз©әй—ҙгҖӮ

еӣҪеҶ…жҢ–жҺҳжңәйҫҷеӨҙеӣҪйҷ…ең°дҪҚжҸҗеҚҮ

дёӯйҮ‘е…¬еҸёи®ӨдёәпјҢ2020е№ҙпјҢеӣҪдә§ж ёеҝғдё»жңәеҺӮе…Ёзҗғең°дҪҚжҸҗеҚҮгҖӮ

д»ҺеӣҪйҷ…жҺ’еҗҚжқҘзңӢпјҢж №жҚ®Yellow Tableз»ҹи®ЎпјҢ2017-2019е№ҙе…Ёзҗғе·ҘзЁӢжңәжў°еүҚ50ејәдёӯпјҢдёӯеӣҪдјҒдёҡд»ҪйўқеҲҶеҲ«дёә14.0%гҖҒ16.0%гҖҒ18.4%гҖӮ2019е№ҙеҫҗе·ҘйӣҶеӣўпјҢдёүдёҖйҮҚе·ҘеҸҠдёӯиҒ”и·»иә«еүҚеҚҒејәгҖӮ2020е№ҙпјҢе…Ёзҗғе·ҘзЁӢжңәжў°еёӮеңәдёӢж»‘дёҘйҮҚпјҢеӣҪдә§дјҒдёҡжҠўеҫ—е…ҲжңәгҖӮжҲӘиҮі2021е№ҙ1жңҲ11ж—ҘпјҢеҪӯеҚҡдёҖиҮҙйў„жңҹжҳҫзӨә2020е№ҙеҚЎзү№еҪјеӢ’гҖҒзәҰзҝ°иҝӘе°”гҖҒжІғе°”жІғгҖҒе°ҸжқҫгҖҒж—Ҙз«Ӣ收е…ҘеҲҶеҲ«еҗҢжҜ”дёӢйҷҚ23%/9%/9%/14%/3%гҖӮ

жҚ®жӯӨпјҢдёӯйҮ‘е…¬еҸёйў„и®Ў2020е№ҙдёүдёҖйӣҶеӣўгҖҒеҫҗе·ҘйӣҶеӣўж”¶е…Ҙ规模жңүжңӣеҚҮиҮіе…Ёзҗғ第дёүгҖҒ第еӣӣеҗҚпјҢдёӯиҒ”йҮҚ科жҺ’еҗҚд№ҹжңүжңӣ继з»ӯдёҠеҚҮгҖӮ