2016е№ҙпјҢз»ҸжөҺеӯҰ家周йҮ‘ж¶ӣеҺ»дё–еүҚдёүдёӘжңҲпјҢз”Ёеә·жіўе‘ЁжңҹжҺЁи®әеҮәе…¶жңҖеҗҺзҡ„йў„иЁҖ——2019е№ҙжҳҜе‘Ёжңҹи°·еә•гҖӮдҪҶжңӘжӣҫйў„ж–ҷзҡ„жҳҜпјҢз–«жғ…дёҚжңҹиҖҢиҮіпјҢеӣһеҚҮеӣ жӯӨжҺЁеҗҺдёүе№ҙгҖӮзӣҙиҮіеҰӮд»ҠпјҢеј•ж“Һж—©е·ІйҮҚеҗҜпјҢзӨҫдјҡд»ҚеңЁйңҮйўӨпјҢз»ҸжөҺиҝҲе…ҘдёҚзЎ®е®ҡжҖ§еўһеӨҡзҡ„ж—¶д»ЈгҖӮеңЁжіўи°Ідә‘иҜЎзҡ„зҺҜеўғдёӯпјҢе·ҘзЁӢжңәжў°иЎҢдёҡеҲ°еә•жҳҜйҡҸз»ҸжөҺе‘Ёжңҹзҡ„жө®жІүжҷҰжҡ—дёҚжҳҺпјҢиҝҳжҳҜз”ЁиҮӘиә«зҡ„еҠӣйҮҸж’•иЈӮжө“йӣҫдёәж—¶д»ЈиҝҺжқҘдёҖжҠ№дә®е…үпјҹеҪ“жҲ‘们йҮҚжӢҫзәҝзҙўпјҢдҫҝдјҡзңӢеҲ°й”ҖйҮҸж•°жҚ®иғҢеҗҺзҡ„жҜҸдёҖдёӘдјҸ笔гҖӮ

01гҖҒжҳҜз»ҸжөҺзҡ„еӨҚиӢҸиҝҳжҳҜж”ҝзӯ–зҡ„еҲ©еҘҪпјҹ

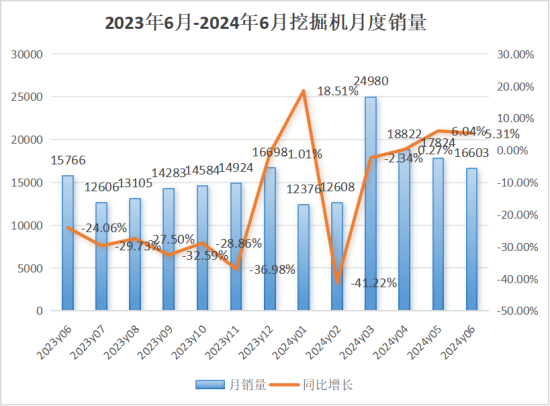

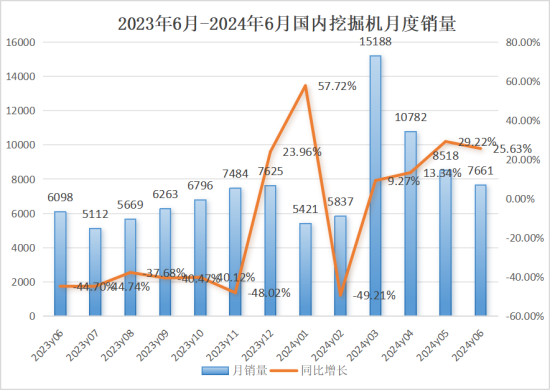

еңЁжҷ®йҒҚи®ӨзҹҘдёӯпјҢе·ҘзЁӢжңәжў°иЎҢдёҡеұһдәҺејәе‘ЁжңҹиЎҢдёҡгҖӮд»ҺжңҖж–°ж•°жҚ®жқҘзңӢпјҢ2024е№ҙ6жңҲпјҢеҗ„зұ»жҢ–жҺҳжңәй”ҖйҮҸ16603еҸ°пјҢеҗҢжҜ”еўһй•ҝ5.31%пјҢзҺҜжҜ”дёӢйҷҚ6.85%гҖӮиҷҪеҗҢжҜ”жҢҒз»ӯеўһй•ҝпјҢдҪҶд»ҚеӨ„иҝ‘е№ҙдҪҺдҪҚгҖӮеҶҚиҒҡз„ҰеӣҪеҶ…еёӮеңәпјҢ6жңҲеҗ„зұ»жҢ–жҺҳжңәеӣҪеҶ…й”ҖйҮҸ7661еҸ°пјҢеҗҢжҜ”еўһй•ҝй«ҳиҫҫ25.6%пјҢдҪҶзҺҜжҜ”дёӢйҷҚ10.06%гҖӮ

й”ҖйҮҸдёҖз»Ҹе…¬ејҖпјҢеҗ„и·ҜеӘ’дҪ“дҫҝзә·зә·еҸ‘иЎЁи§ӮзӮ№пјҢжңүдәәдҝЎеҝғж»Ўж»ЎдёәеёӮеңәеӨҚиӢҸеҸ«еҘҪпјҢд№ҹжңүдәәи°Ёж…Һең°е®Ўи§ҶжҜҸдёҖдёӘеўһй•ҝзӮ№пјҢжЁӘеҗ‘зәөеҗ‘еҜ№жҜ”пјҢд»ҺеҚ•зәҜзҡ„дёҠж¶ЁдёӢйҷҚдёӯеҜ»жүҫеҮәе®ғзҡ„йҖ»иҫ‘гҖӮдҪҶжң¬иҙЁдёҠи®ІпјҢе·ҘзЁӢжңәжў°иЎҢдёҡзҡ„еҠЁжҖҒеҫҲйҡҫдёҺе®Ҹи§Ӯз»ҸжөҺд»ҘеҸҠж”ҝзӯ–еүІиЈӮејҖжқҘжҺўи®ЁгҖӮ

д»Һиҝ‘еҮ е№ҙжҢ–жҺҳжңәй”ҖйҮҸжқҘзңӢпјҢ2020е№ҙжҳҜжҢ–жҺҳжңәеёӮеңәзҒ«зҲҶзҡ„дёҖе№ҙпјҢд»…д»ҺеҗҢжңҲж•°жҚ®еҲҶжһҗпјҢ2020е№ҙ6жңҲеӣҪеҶ…й”ҖйҮҸдҫҝдёә24625еҸ°пјҢеҲӣдёӢиҝ‘е№ҙжқҘзҡ„ж–°й«ҳгҖӮиҝҷдёҖзҺ°иұЎеӣә然дёҺжҢ–жҺҳжңәж–°дёҖиҪ®жӣҙжҚўе‘Ёжңҹжңүе…іпјҢдҪҶз»ҸжөҺдёҺж”ҝзӯ–зӣёе…іеӣ зҙ еҪұе“ҚдәҰж·ұгҖӮж—¶е№ҙеӣҪ家е®һиЎҢз§ҜжһҒзҡ„иҙўж”ҝж”ҝзӯ–пјҢеңЁеҹәе»әдёҠз§ҜжһҒжү©еӨ§жңүж•ҲжҠ•иө„пјҢеҠ ејәдј з»ҹеҹәзЎҖи®ҫж–Ҫе’Ңж–°еһӢеҹәзЎҖи®ҫж–ҪжҠ•иө„гҖӮ

дҪҶеҪ“и§Ҷи§’иҪ¬еӣһд»Ҡе№ҙпјҢеңЁз–«жғ…йҳІжҺ§ж”ҝзӯ–йҖҗжёҗж”ҫејҖд№ӢеҗҺпјҢеҺҹжң¬жүҖйў„жөӢзҡ„еұ…ж°‘“жҠҘеӨҚжҖ§ж¶Ҳиҙ№”дҫқ然没жңүеҰӮзәҰиҖҢиҮіпјҢеҸҚиҖҢиҝҺжқҘдәҶ“е°ұдёҡжңҖйҡҫе№ҙ”——жҚ®еӣҪ家з»ҹи®ЎеұҖеҸ‘еёғж•°жҚ®жҳҫзӨәпјҢд»Ҡе№ҙ第дёҖеӯЈеәҰж–°еўһе°ұдёҡеІ—дҪҚиҫғеҺ»е№ҙеҗҢжңҹеҮҸе°‘зәҰ15%пјҢе…¶дёӯеӨ§еӯҰз”ҹзҫӨдҪ“е°ӨеҸ—еҪұе“ҚпјҢжҜ•дёҡеҚіеӨұдёҡзҡ„жҜ”дҫӢй«ҳиҫҫ8.3%пјҢдёәиҝ‘еҚҒе№ҙжқҘжңҖй«ҳж°ҙе№ігҖӮиҝҷиҮӘ然еҸӘжҳҜзӣ®еүҚеӣҪеҶ…з»ҸжөҺжҖҒеҠҝзҡ„дёҖдёӘе°Ҹзј©еҪұпјҢиҖҢеҶҚд»Һеҹәе»әзӣёе…іж”ҝзӯ–дёҠзңӢпјҢ2024е№ҙпјҢеӨ©жҙҘгҖҒеҶ…и’ҷеҸӨгҖҒиҫҪе®ҒгҖҒеҗүжһ—гҖҒй»‘йҫҷжұҹгҖҒе№ҝиҘҝгҖҒйҮҚеәҶгҖҒиҙөе·һгҖҒдә‘еҚ—гҖҒз”ҳиӮғгҖҒйқ’жө·гҖҒе®ҒеӨҸзӯү12дёӘзңҒд»Ҫиў«иҰҒжұӮдёҘжҺ§ж–°е»әж”ҝеәңжҠ•иө„йЎ№зӣ®пјҢйЎ№зӣ®жҖ»жҠ•иө„е®ҢжҲҗзҺҮдҪҺдәҺ50%зҡ„еҺҹеҲҷдёҠе°Ҷзј“е»әжҲ–еҒңе»әпјҢйЎ№зӣ®жҖ»жҠ•иө„иҷҪ然超иҝҮ50%дҪҶеӯҳеңЁйҮҚеӨ§й—®йўҳзҡ„пјҢдёҚеҫ—з»ӯе»әгҖӮжҖҒеҠҝдҫқ然еү‘жӢ”еј©еј пјҢз»ҸжөҺе‘Ёжңҹ并没жңүеҫ—еҲ°дёҖзһ¬зҡ„е–ҳжҒҜпјҢиў«еҚ·еңЁиҪҰиҪ®дёӯзҡ„е·ҘзЁӢжңәжў°иЎҢдёҡд№ҹеҫҲйҡҫжҲҗдёәзү№дҫӢпјҢеӣ жӯӨпјҢжңҹжңӣе·ҘзЁӢжңәжў°иЎҢдёҡеңЁеҪ“д»Ҡз»ҸжөҺдёӢе®Ңе…ЁеӨҚиӢҸпјҢиҝҳжҳҜзӣёеҜ№еӣ°йҡҫгҖӮ

дҪҶжҳҜеҰӮжһңиҪ¬еҗ‘еҫ®и§Ӯи§Ҷи§’пјҢд»Ҡе№ҙ6жңҲд»Ҫзҡ„жҢ–жҺҳжңәй”ҖйҮҸиҷҪдёҚеҸҠ2020е№ҙгҖҒ2021е№ҙе’Ң2022е№ҙпјҢдҪҶд»ҚеӨ„еңЁеҺҶеҸІй«ҳдҪҚпјҢиҝҷдәҰжҳҜж”ҝзӯ–й©ұеҠЁдҪҝ然гҖӮиҮӘд»Ҡе№ҙ3жңҲеӣҪеҠЎйҷўеҚ°еҸ‘гҖҠжҺЁеҠЁеӨ§и§„жЁЎи®ҫеӨҮжӣҙж–°е’Ңж¶Ҳиҙ№е“Ғд»Ҙж—§жҚўж–°иЎҢеҠЁж–№жЎҲгҖӢпјҢеҗ„ең°еӨ§и§„жЁЎи®ҫеӨҮжӣҙж–°ж”ҝзӯ–е®һж–Ҫз»ҶиҠӮйўҒеёғеҸҠе®һж–ҪпјҢиҝҷеӨ§еӨ§еҠ еҝ«дәҶиҖҒж—§е·ҘзЁӢжңәжў°еӯҳйҮҸи®ҫеӨҮеҮәжё…йҖҹеәҰпјҢд№ҹеҲәжҝҖдәҶйғЁеҲҶж–°жңәжӣҙж–°еёӮеңәйңҖжұӮгҖӮ

ж•…жӯӨпјҢд»Ҙзӣ®еүҚжҢ–жҺҳжңәзҡ„еўһй•ҝжҖҒеҠҝжқҘзңӢпјҢи®Өдёәе…¶иұЎеҫҒдәҶз»ҸжөҺеӨҚиӢҸиҝҳжңүдәӣжӯҰж–ӯгҖӮ

02гҖҒеӨ–й”ҖйңҖиҰҒжүҫеҜ»ж–°зҡ„зӘҒз ҙеҸЈ

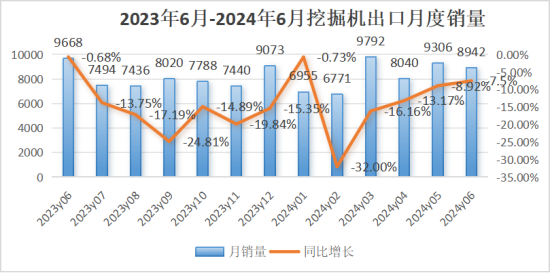

6жңҲжҢ–жҺҳжңәеҮәеҸЈ8942еҸ°пјҢеҗҢжҜ”дёӢйҷҚ7.51%пјҢзҺҜжҜ”еўһдёӢйҷҚ3.91%гҖӮиҝҷдёҖж•°йҮҸиҷҪ然дёҚеҸҠ2023е№ҙ6жңҲпјҢдҪҶд»Қ然еӨ„дәҺеҺҶеҸІзӣёеҜ№й«ҳдҪҚгҖӮ

иҖҢиҝҷдёҖзӣёеҜ№й«ҳдҪҚжҳҜдёңеҚ—дәҡж—©е№ҙй—ҙзҡ„еҹәе»әж”ҝзӯ–зҡ„дҪҷжё©гҖӮж №жҚ®гҖҠ“дёҖеёҰдёҖи·Ҝ”еӣҪ家еҹәзЎҖи®ҫж–ҪеҸ‘еұ•жҢҮж•°жҠҘе‘ҠпјҲ2021пјүгҖӢпјҢеңЁдёүе№ҙд№ӢеүҚдёңеҚ—дәҡең°еҢәеҹәе»әйңҖжұӮж—әзӣӣгҖҒеҸ‘еұ•еҠҝеӨҙејәеҠІгҖӮйҳҝйҮҢе·ҙе·ҙеӣҪйҷ…з«ҷе·ҘзЁӢжңәжў°иЎҢдёҡиҝҗиҗҘиҙҹиҙЈдәәжӣҫеңЁ2022е№ҙйў„жөӢпјҢжҢ–жҺҳжңәзҡ„еҮәеҸЈеўһеҠҝеңЁжңӘжқҘдёӨдёүе№ҙйҮҢйғҪе°ҶдҝқжҢҒй«ҳеўһй•ҝпјҢ“дёӯдёңе’ҢдёңеҚ—дәҡзҡ„еҹәе»әиө„йҮ‘е·Із»ҸжҠ•еҮәеҺ»дәҶгҖӮ”иҖҢдәӢе®һд№ҹзЎ®е®һеҰӮжӯӨпјҢеңЁеӣҪеҶ…еҗ„еӨ§йҫҷеӨҙдјҒдёҡзҡ„еёғеұҖд»ҘеҸҠдёңеҚ—дәҡеӣҪ家зҡ„жҢҒз»ӯйңҖжұӮдёӢпјҢжҢ–жҺҳжңәеҮәеҸЈж•°жҚ®дҫқ然稳еҒҘгҖӮ

дҪҶжҳҜеӣҪйҷ…еҪўеҠҝеҚҙ并дёҚеғҸеӣҪеҶ…з»ҸжөҺжңүзқҖжҳҺжҳҫзҡ„е‘ЁжңҹжҖ§гҖӮзӣ®еүҚж №жҚ®е…ӯжңҲж•°жҚ®жқҘзңӢпјҢиҝҷдёҖдёҚеӨҡдёҚе°‘зҡ„дёӢйҷҚдёҺ欧зҫҺеёӮеңәзӣёеҜ№дёҘж јзҡ„еҮҶе…ҘжңәеҲ¶д»ҘеҸҠең°еҢәеҶІзӘҒжңүе…іпјҢиҖҢжҲ‘们зҡ„е·ҘзЁӢжңәжў°е“ҒзүҢеңЁж¬§зҫҺеёӮеңәзҡ„жё йҒ“иҰҶзӣ–并дёҚеӨҹж·ұе…ҘпјҢиҺ·еҫ—зҡ„йҮ‘иһҚж”ҝзӯ–ж”ҜжҢҒеҠӣеәҰд№ҹиҫғе°ҸгҖӮеҪ“然пјҢ欧зҫҺжң¬еңҹе“ҒзүҢзҡ„е®һеҠӣдёҚе®№е°Ҹ觑пјҢеӣҪдә§жҢ–жҺҳжңәиҰҒдёҺе…¶еңЁеҪ“ең°еёӮеңәжӯЈйқўз«һдәүдҫқ然жңүдёҖе®ҡйҡҫеәҰгҖӮдҪҶжө·еӨ–еёӮеңәзҡ„еҲ©ж¶Ұиҫғй«ҳпјҢеӣҪеҶ…дјҒдёҡеҰӮз§ҜжһҒзӘҒз ҙпјҢе°ҶдёәиЎҢдёҡеёҰжқҘж–°еўһй•ҝзӮ№гҖӮ

ж•ҙдҪ“иҖҢиЁҖпјҢжҢ–жҺҳжңәй”ҖйҮҸзҡ„жіўеҠЁпјҢжӯЈжҳҜз»ҸжөҺеӨ§зҺҜеўғеҶ·жҡ–дёҺж”ҝзӯ–еҜјеҗ‘дәӨз»ҮдҪңз”Ёзҡ„зӣҙи§ӮдҪ“зҺ°гҖӮеңЁе®Ҹи§Ӯз»ҸжөҺеӨҚиӢҸзҡ„жӣІжҠҳи·Ҝеҫ„дёӯпјҢж”ҝзӯ–жҲҗдёәжҺЁеҠЁиЎҢдёҡеүҚиЎҢзҡ„е…ій”®еҠӣйҮҸгҖӮ